- Ninguna Categoria

Modelo de Difusión Tecnológica: Un análisis de la Industria

Anuncio

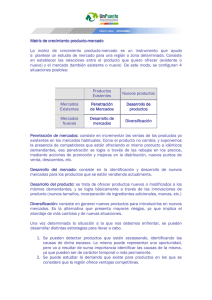

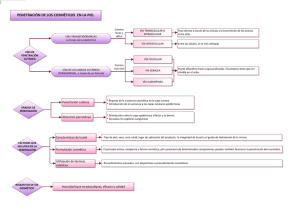

Modelo de Difusión Tecnológica: Un análisis de la Industria Peruana de Servicios Móviles1 Elaborado por: Juan Manuel Rivas Castillo Revisado por: Ana Rosa Martinelli Mayo 2009 Resumen Desde el momento de su lanzamiento al mercado, los nuevos productos pasan por diferentes fases. La conjunción de estas fases forman el ciclo de vida del producto y la unión de éstos conforman los ciclos de la industria. Esto nos lleva a intuir que las firmas pueden presentar diferentes incentivos y aplicar diversas estrategias comerciales dependiendo de la fase y/o el ciclo en que se encuentren. Bajo este contexto, el presente documento analiza los hechos relevantes ocurridos en la industria de servicios móviles a lo largo del proceso de difusión de la tecnología digital de segunda generación 2G. Los resultados son concluyentes, si bien las reformas emprendidas en el sector permitieron una mayor difusión en el acceso y uso de los servicios móviles no es sino hasta el ingreso de la firma América Móvil Perú S.A.C. (Claro) en que se da el gran impulso en los niveles de difusión de dicha tecnología. La metodología empleada en el presente estudio es la propuesta por Griliches (1957) del modelo de “difusión tecnológica”, la cual nos permite comprender y proyectar el comportamiento de los niveles de penetración de los servicios móviles. Para caracterizar las fases de la industria se empleó la propuesta de Rogers (1962), ello nos permite identificar tres fases y situar a la industria de servicios móviles peruana en la sub-fase de “la mayoría tardía”. Finalmente, en el documento se detalla el rol de la agencia de competencia respecto a la fase en la que se encuentre; así en la primera fase su rol es “observador y promotor”, en la segunda fase su rol sería “activo”, mientras que en la tercera fase tendría un rol “expectante”. JEL Clasification : L11, L22, L25, L51, L52, L53 Palabras clave: Estructura de la industria, organización de la firma, tamaño de la firma, regulación, competencia. 1 Se agradece el apoyo de Juan Carlos Crespo y Mariela Caycho, así como los comentarios y sugerencias de Gabriela López, Guelly Solar y Rubi Musucancha. 1 Documento de Trabajo Nº 001-2009 Gerencia de Relaciones Empresariales-OSIPTEL OSIPTEL, Documento de Trabajo Nº 001-2009 Gerencia de Relaciones Empresariales Está permitida la reproducción total o parcial de este documento por cualquier medio, siempre y cuando se cite la fuente. Mayo 2009 Elaborado por: Juan Manuel Rivas Castillo Revisado por Ana Rosa Martinelli. Cualquier comentario o sugerencia remitirlo a: OSIPTEL-Gerencia de Relaciones Empresariales Calle La Prosa 136 - San Borja Tel. (511) 2251313-anexo 2311 Fax (511) 4751816 Correo Electrónico: [email protected] 2 Índice de Contenido INTRODUCCIÓN ............................................................................................................................ 5 I. EVOLUCIÓN DEL MERCADO DE SERVICIOS MÓVILES ........................................... 5 I.1 Estructura del mercado de servicios móviles .................................................................... 5 I.2 Evolución de los niveles de densidad en la industria de servicios móviles.................. 8 I.3 Distribución geográfica de la penetración en el Perú...................................................... 10 II. MARCO TEÓRICO .............................................................................................................. 11 III. MODELO DE DIFUSIÓN TECNOLÓGICA PARA LA INDUSTRIA DE SERVICIOS MÓVILES .............................................................................................................................. 15 III.1 Formalización del modelo de difusión tecnológica ...................................................... 15 III.2 Estimación del modelo de difusión tecnológica ............................................................ 17 III.3 Identificación de las fases de la industria de servicios móviles .................................. 18 IV. ROL DE LA AGENCIA DE COMPETENCIA Y CARACTERÍSTICAS DE LA INDUSTRIA .......................................................................................................................... 22 IV.2 Segunda Fase .................................................................................................................... 24 IV.3 Tercera Fase ...................................................................................................................... 26 V. CONCLUSIONES ................................................................................................................ 27 VI. BIBLIOGRAFÍA.................................................................................................................... 29 VII. ANEXOS................................................................................................................................ 31 Lista de Gráficos Gráfico Nº 1: Evolución de la estructura del mercado de servicios móviles ........................... 6 Gráfico Nº 2 : Evolución de los Niveles de Penetración de la Telefonía Fija y Móvil ............ 8 Gráfico Nº 3: Relación entre el PBI per-cápita y el nivel de penetración de teléfonos móviles .................................................................................................................................... 10 Gráfico Nº 4: Dispersión en los niveles de penetración de la Telefonía Móvil según departamento a junio del 2008............................................................................................ 11 Gráfico Nº 5: Las Fases de un Nuevo Producto Según Rogers (1962) .................................... 12 Gráfico Nº 6: Dependencia de Densidad .................................................................................... 16 Gráfico Nº 7: Caracterización de las fases de ingreso de nuevas tecnologías en la industria de teléfonos móviles.............................................................................................................. 19 Gráfico Nº 8: Ajuste del modelo de difusión tecnológica según departamento.................... 21 Gráfico Nº 9: Diversificación anual del número de planes y promociones únicas lanzados en la industria (2004 – 2007) ................................................................................................. 23 Gráfico Nº 10: Diversificación mensual del número de planes y promociones únicas lanzados en el segmento corporativo (Octubre 2003 – Agosto 2007)............................. 25 Gráfico Nº 11: Diversificación mensual del número de planes y promociones únicas lanzados en el segmento residencial (Octubre 2003 – Agosto 2007) .............................. 25 Gráfico Nº 12: Evolución anual del número de planes y promociones lanzados en la industria (2004 – 2007) .......................................................................................................... 26 3 Lista de Cuadros Cuadro Nº 1 : Tasa de crecimiento de la penetración móvil ..................................................... 9 Cuadro Nº 2: Estimación de los parámetros del modelo de difusión tecnológica............... 18 4 Modelo de Difusión Tecnológica: Un análisis de la Industria Peruana de Servicios Móviles INTRODUCCIÓN El presente documento tiene como principal objetivo analizar los hechos relevantes acontecidos en la industria de servicios móviles peruana, en el contexto del proceso de difusión de la tecnología digital de segunda generación 2G 2. Para ello, los alcances se basan en los trabajos desarrollados por Griliches (1957) y Rogers (1962) acerca del proceso de difusión de una nueva tecnología en la industria. A la vez, las conclusiones son complementadas por los aportes de otros autores como: Bass (1999), Gruber y Verbore (2001), Dineen (2000), entre otros, quienes analizan los efectos del proceso de difusión tecnológica para diferentes industrias. De esta manera, el informe está dividido en 4 capítulos: En el primero, se presenta una descripción de los hechos relevantes ocurridos en el mercado de servicios móviles, centrando el enfoque en la estructura de la industria y el desempeño de las firmas3. En el segundo capítulo, se plantea el marco teórico en el cual se exponen las ideas que se encuentran tras los modelos de difusión tecnológica, representando las fases del ciclo de la industria formada por la tecnología de segunda generación 2G. El tercer capítulo, muestra de manera formal el modelo de difusión tecnológica, en base a la propuesta de Griliches (1957) y Rogers (1962), y se presentan los resultados de las estimaciones realizadas, caracterizando la industria en sus fases respectivas. Luego, se extiende el análisis de manera general a cada uno de los departamentos del Perú. Finalmente, el cuarto capítulo, hace referencia al rol que debe de cumplir la agencia de competencia en cada una de las fases de la industria. I. EVOLUCIÓN DEL MERCADO DE SERVICIOS MÓVILES I.1 Estructura del mercado de servicios móviles Del Gráfico Nº 1, podemos observar cómo ha sido la evolución de la industria de servicios móviles en el Perú hasta la actualidad, en la que nos encontramos frente a una estructura oligopólica compuesta por tres firmas4. 2 En este documento se emplean los términos industria y mercado de manera indistinta. 3 En este documento se emplean los términos firma y empresa de manera indistinta. 4 Cabe precisar que Nextel no actúa como un competidor directo, pues no posee cobertura a nivel nacional y opera, generalmente en el sector corporativo. 5 Gráfico Nº 1: Evolución de la estructura del mercado de servicios móviles AMÉRICA MÓVIL TIM NEXTEL CPT - ENTEL TELEFÓNICA TELEFÓNICA TELE 2000 1990 1991 1994 BELLSOUTH 1997 1998 2001 2005 Elaboración: Gerencia de Relaciones Empresariales-OSIPTEL Desde sus inicios, la industria de servicios móviles ha constituido una de las áreas de mayor desarrollo en el sector de las telecomunicaciones. Esta industria inició sus operaciones en abril de 1990 con la entrada de la empresa Tele 2000, la cual inicia sus actividades en Lima y Callao. Posteriormente, en abril de 1991, ingresó al mercado la Compañía Peruana de Teléfonos (CPT) y la Empresa Nacional de Telecomunicaciones (ENTEL). Luego, en diciembre de 1994, se fusionan y privatizan las empresas CPT y ENTEL, transfiriendo sus concesiones a Telefónica del Perú, comenzando la etapa de modernización y reestructuración de los servicios de telecomunicaciones. Esta privatización permitió el cambio de la industria hacia una etapa completamente distinta a la anterior, abierta a nuevas posibilidades tecnológicas. A partir de febrero de 1996 se aprueba el mecanismo tarifario “El que llama paga”5, el cual permite a un usuario de un teléfono móvil recibir llamadas sin tener que pagarlas, dado que el usuario que inicia la llamada (sea de teléfono fijo, público o móvil) es quien asume el costo de la misma, este nuevo sistema revolucionó la industria y le dio un nuevo impulso al crecimiento del mercado de telefonía móvil en el Perú, el cual se encontraba paralizado debido al anterior esquema denominado “El que recibe paga”, este cambio posibilitó la introducción de la modalidad “prepago” en la oferta comercial de las empresas operadoras. En enero de 1997, Bellsouth adquirió el 59% de las acciones de Tele 2000, de esta manera, concretó su ingreso al Perú promoviendo el fortalecimiento y desarrollo de la empresa, convirtiéndose en la segunda empresa en entrar a competir al mercado del servicio de telefonía móvil. 5 Resolución Nº 005-96-CD/OSIPTEL. Mediante la cual el sistema de tarifas aplicable a las comunicaciones cursadas entre usuarios de los servicios de telefonía fija y telefonía celular. 6 Posteriormente, para el mes de enero de 1998, se aprobó el “Reglamento de Interconexión”6, el cual permitió que un operador menor o que recién ingresa al mercado pueda hacer uso de la red portadora local para brindar sus servicios finales. A finales del mismo año, Nextel del Perú S.A. (Nextel) ingresó al mercado, convirtiéndose en la tercera empresa competidora. Su ingreso estuvo principalmente orientado hacia el segmento corporativo de la industria. Luego, en enero de 1999, se reconoció a Nextel como concesionario de servicio troncalizado, tras adquirir a las empresas Mastercom Trunkin S.A., Radionet S.A., y Dualcom y sus respectivas concesiones para brindar el servicio de trunking. En enero de 2000, se creó la empresa Telefónica Móviles S.A.C. (Movistar)7, lo cual generó una reestructuración organizacional y funcional en Telefónica Holding escindiéndose de Telefónica del Perú S.A.A., esto permitió a Movistar enfocar su crecimiento y desarrollo en el servicio móvil, buscando fortalecer y mantener su posicionamiento, pues la empresa gozaba con el mayor porcentaje de participación en el mercado. En este mismo año, TIM Perú S.A.C. (TIM)8 obtuvo en concesión la tercera banda destinada al Sistema de Comunicaciones Personales (PCS). Finalmente, en el 2001 inició sus operaciones en Lima, estableciéndose como la cuarta empresa del mercado de servicio móvil, fomentando el desarrollo de la competencia en dicho mercado. Entre octubre de 2004 y abril de 2005 Movistar concluyó la adquisición de Bellsouth, luego de que el Ministerio de Transportes y Comunicaciones (MTC) aprobara la transferencia condicionada de la concesión. Con lo cual, incrementó su participación en el mercado, logrando una marcada diferencia con sus demás competidores, de esta manera el número de empresas en el mercado se redujo a tres. Luego, en abril de 2005, América Móvil Perú S.A.C (Claro) ganó la licitación de una nueva banda de frecuencias para la prestación del servicio PCS. Posteriormente, en agosto de 2005, esta empresa adquirió el 100% de la operación de TIM. La presencia de una mayor competencia en el mercado ha significado un desarrollo exponencial en la penetración de la telefonía móvil en los últimos años, logrando llegar a más segmentos de la población. Actualmente las tres empresas operadoras Movistar, Claro y Nextel se encuentran compitiendo en el mercado, tanto en el segmento residencial como el segmento corporativo. 6 Resolución Nº 001-98-CD/OSIPTEL. 7 Para fines prácticos a Telefónica Móviles S.A.C. se le denominará según su nombre comercial: Movistar, a menos que se indique lo contrario. 8 Para fines prácticos se denominará a la empresa TIM Perú S.A.C. (TIM) como América Móvil Perú S.A.C. (Claro), a menos que se indique lo contrario. 7 I.2 Evolución de los niveles de densidad en la industria de servicios móviles Para analizar el proceso de difusión tecnológica en la industria de servicios móviles, utilizamos la penetración del servicio en el mercado, es decir, la cantidad de líneas contratadas por cada cien habitantes. Este proceso, presentado en el Gráfico Nº 2, empezó a inicios de 1991, con la entrada del primer operador de servicios de telefonía móvil. Gráfico Nº 2 : Evolución de los Niveles de Penetración de la Telefonía Fija y Móvil Fuente: Empresas Operadoras Elaboración: Gerencia de Relaciones Empresariales- OSIPTEL Inicialmente, el servicio de telefonía móvil fue brindado por la empresa Tele 2000; posteriormente, entraría al mercado CPT y ENTEL, utilizando tecnología analógica y el sistema denominado “el que recibe paga”. En esta etapa inicial de la industria las tarifas del servicio y el terminal eran aún muy caros, haciendo poco accesible el servicio, por estos motivos las tasas de penetración eran bajas. Como se puede observar en el Cuadro Nº 1, durante los primeros años de la industria, los índices de penetración móvil no superaban los 0.2 ó 0.3 líneas por cada cien habitantes. Como se ha mencionado, entre 1996 y 1998 se aprobó el sistema denominado “el que llama paga”, el cual abrió la posibilidad de adquirir un celular bajo la modalidad prepago, ingresando Bellsouth y Nextel al mercado nacional, luego se aprobó el “Reglamento de Interconexión” y las empresas introducen la tecnología digital bajo los estándares CDMA, TDMA e IDEN. Estos importantes cambios permitieron un incremento en los índices de penetración del servicio, ello debido al ingreso de más empresas y mejores condiciones regulatorias. Adicionalmente, el crecimiento en las líneas móviles hizo posible que la densidad móvil supere a la densidad de líneas fijas a inicios del año 2001 (ver Gráfico Nº 2). Seguidamente, en el año 2001 la empresa TIM ingresó al mercado con la tecnología GSM, en el año 2005 Telefónica se fusiona con la empresa Bellsouth y América Móvil (Claro) 8 adquirió TIM. Esta última empresa migró de la tecnología GSM a la GPRS9. Estos últimos cambios en la industria permitieron que se desarrolle una intensa competencia entre las empresas operadoras (Nextel, Claro y Telefónica) logrando un incremento en las tasas de penetración móvil, el cual crece de 20.5 líneas en el 2005 a 65.5 líneas en junio del 200810. Cuadro Nº 1 : Tasa de crecimiento de la penetración móvil Año Penetracion 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 Jun-08 0.2 0.3 0.8 1.8 2.9 4.1 5.1 6.8 8.6 10.7 14.7 20.5 31.9 55.6 65.5 Tasa de Crecimiento 40% 166% 112% 66% 40% 26% 32% 27% 25% 38% 39% 56% 74% 18% Fuente: Información proporcionada por las Empresas Operadoras en cumplimiento de la Resolución N° 121-2003-CD/OSIPTEL Elaboración: Gerencia de Relaciones Empresariales – OSIPTEL El aumento en los niveles de penetración es explicado por varios factores, tales como: el poder adquisitivo de las personas, el nivel de competencia que se desarrolla en el mercado, el grado de aceptación de nuevas tecnologías, entre otros. Cabe resaltar que el crecimiento de la economía es una variable a tener en cuenta en la evolución de los niveles de penetración. La fuerte correlación que existe entre los niveles del PBI per cápita y el nivel de penetración de la industria es un indicio a tener en cuenta en el análisis de sensibilidad y simulaciones de las estructuras de mercado en la industria (Gráfico Nº 3). 9 Tecnología similar a la GSM, pero con características más eficientes en cuanto a la transmisión de paquetes. 10 Cabe resaltar que a partir del 2005 (en abril, se fusionan Telefónica-Bellsouth y en octubre, se da la entrada de Claro), las tasas de crecimiento de la penetración móvil han sido crecientes y positivas, lo cual es un reflejo de la intensa rivalidad entre las firmas. 9 60 60 Penetración 20 40 20 Penetración 40 0 0 4000 4500 5000 5500 6000 PBI PER CÁPITA PBI PER CÁPITA (Nuevos Soles a precios de 1994) (Nuevos Soles a precios de 1994) 6500 4000 4500 5000 5500 6000 6500 Gráfico Nº 3: Relación entre el PBI per-cápita y el nivel de penetración de teléfonos móviles* 94 95 96 97 98 9 9 0 0 01 02 03 04 05 0 6 0 7 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 19 19 1 9 1 9 19 19 20 20 20 20 2 0 20 20 20 Fuente: BCRP-INEI-OSIPTEL Elaboración: Gerencia de Relaciones Empresariales-OSIPTEL *Datos del PBI per-cápita hasta el 2005, a partir del 2006 estimaciones de la Gerencia de Relaciones Empresariales -OSIPTEL I.3 Distribución geográfica de la penetración en el Perú La penetración a nivel nacional alcanzó la magnitud de 55.6 líneas por cada cien habitantes a fines del 2007; sin embargo, si se desagrega por departamentos se evidencia la alta dispersión que existe entre los mismos, respecto a niveles de penetración de la telefonía móvil. Las diferencias se podrían explicar por factores relacionados con aspectos económicos, tecnológicos, trabas burocráticas y aspectos sociales y culturales. Además de tener en cuenta que las empresas de telecomunicaciones móviles no están dispuestas a invertir en zonas donde no es rentable su inversión. En el Gráfico Nº 4, se observa los niveles de penetración alcanzados según los 24 departamentos del Perú. Según los niveles alcanzados es posible clasificar a los departamentos hasta en tres grupos. El primer grupo podría estar formado por aquellos departamentos que presentan niveles de penetración por encima de 50 líneas por cada cien habitantes (Madre de Dios, La libertad, Lambayeque, Tumbes, Ica, Moquegua, Arequipa, Tacna y Lima y Callao); el segundo grupo lo conformarían aquellos departamentos cuyo nivel de penetración es menor a las 50 líneas por cada cien habitantes pero mayor a las 30 líneas por cada cien habitantes (Junín, Ancash, Puno, Piura, Ucayali, Ayacucho, Cusco, San Martín, Cajamarca); un tercer grupo estaría conformado por aquellos departamentos cuyo nivel de penetración es menor a las 30 líneas por cada cien habitantes (Apurímac, Amazonas, Huánuco, Huancavelica, Loreto, Pasco). 10 Nivel de Penetración Nivel50 de Penetración 10 20 30 40 60 70 80 90 100 10 20 30 40 50 60 70 80 90 100 Gráfico Nº 4: Dispersión en los niveles de penetración de la Telefonía Móvil según departamento a junio del 2008 Lima y Callao Lima y Callao Arequipa Arequipa Tacna Tacna Moquegua Moquegua Ica Ica Lambayeque La Libertad Lambayeque La Libertad Madre de Dios Madre de Dios Junín Junín Cusco Cusco Ayacucho Ayacucho Cajamarca Cajamarca Huánuco Apurímac Huánuco Apurímac Amazonas Amazonas Tumbes Tumbes Puno Piura Puno Piura Ucayali Ucayali Pasco Pasco San Martín San Martín Ancash Ancash Loreto Loreto Huancavelica Huancavelica Departamentos Departamentos Fuente: Empresas Operadoras Elaboración: Gerencia de Relaciones Empresariales-OSIPTEL Esta clasificación general de los departamentos nos da un cierto indicio de dónde es que se encuentra la mayor proporción de adoptantes de la tecnología de segunda generación y dónde es que se encontraría la posible demanda potencial. Lo más probable es que aquellos departamentos que tengan un mayor desarrollo de la industria de servicios (bancos, financieras, aseguradoras, etc.) adopten las nuevas tecnologías de manera mucho más rápida respecto al resto de departamentos. II. MARCO TEÓRICO II.1 Evolución de las fases de un nuevo producto Dentro del campo de la organización industrial empírica se pueden observar los trabajos pioneros de Gort y Kepler (1982) y Agarwal (1996) acerca del proceso por el cual pasa un nuevo producto cuando ingresa al mercado. Para ello, caracterizan curvas acampanadas que relacionan el tiempo de vida de un producto con el número de firmas entrantes y salientes, dividiendo dichas curvas en cuatro fases bien marcadas: (1) introducción, (2) crecimiento, (3) madurez, y (4) declive. Para este análisis, emplean el Thomas Register, que es una base de datos que contiene información acerca de la evolución de las principales industrias estadounidenses desde principios del siglo pasado. La caracterización de la industria en sus distintas fases les permitió contrastar distintos supuestos acerca del accionar de las firmas, desde los incentivos que tienen las empresas para ingresar a la industria en una fase específica, hasta la probabilidad de que sobrevivan dado que ingresaron en una fase determinada. La conclusión general a la cual llegan estos autores es que la caracterización del ciclo de la industria en sus fases es de enorme importancia para comprender la dinámica del mercado. 11 Asimismo, las fases por las cuales pasan industrias que son intensivas en tecnología y con presencia de externalidades de red son distintas a las de industrias convencionales. Así, López, Arroyo y Orero (2006) llaman a las características propias de la industria de redes efectos de “realimentación positiva”, ello significa que la velocidad de penetración y la tasa de adaptación del nuevo producto tienen un comportamiento distinto al de otro tipo de mercado. En el Gráfico N° 5, se puede observar la caracterización de las fases que recorren las nuevas tecnologías en industrias de redes. Estos alcances se basan en el modelo de “difusión de innovaciones” desarrollado por Everett Rogers (1962)11. Gráfico Nº 5: Las Fases de un Nuevo Producto Según Rogers (1962) III Adopción por período Adopción acumulada II Mayoría Temprana (34%) Mayoría Tardía (34%) I Adoptantes Tempranos (13.5%) Rezagados (16%) Innovadores (2.5%) Elaboración: Gerencia de Relaciones Empresariales – OSIPTEL Fuente: Rogers (1962) 11 Everett Rogers (1962) clasifica las fases por las cuales pasa un nuevo producto tecnológico en función de los adoptantes que ingresan a la industria. En la primera fase se puede encontrar a los innovadores y adoptantes tempranos, en la segunda fase estarían la mayoría temprana y la mayoría tardía, en la tercera fase se encontrarían los adoptantes rezagados, mientras que en la cuarta fase estarían los salientes del mercado. 12 Las fases por las cuales pasa una nueva tecnología forman los ciclos de la industria en el mercado de teléfonos móviles; así, el primer ciclo de la industria habría estado formado por las fases por las cuales paso la tecnología de primera generación (1G) desde su lanzamiento en el año de 1990. Mientras que el proceso de difusión de la tecnología de segunda generación 2G, el cual se inició en el año de 1997 con el lanzamiento de la marca Movistar, conformaría el segundo ciclo de la industria. El tercer ciclo de la industria, se habría iniciado con el lanzamiento por parte de los operadores de la tecnología de tercera generación (3G) en el mes de septiembre del 200812. La primera fase (I), llamada “fase de contacto”13, es aquella en la cual se lanza una nueva tecnología en la industria de servicios móviles. En esta fase, se pueden identificar a los “innovadores”quienes son los primeros adoptantes de la nueva tecnología y a los “adoptantes tempranos”. Esta primera fase se caracteriza porque el crecimiento de los niveles de penetración alcanzada por la nueva tecnología es bastante lento. Los resultados de las estimaciones para algunos países indican que la duración de esta primera fase es bastante mayor al de industrias donde los cambios tecnológicos no ocurren de manera frecuente. La lenta difusión de la primera fase se puede explicar por factores relacionados con el escaso conocimiento que se tiene respecto de la nueva tecnología, así como a la incertidumbre asociada a la utilidad de la misma y finalmente al elevado precio que tiene el nuevo producto al momento de su lanzamiento14. Usualmente, los posibles adoptantes esperarán a ver como evoluciona la nueva tecnología dentro de la industria para tomar la decisión de adoptarla o no. Una de las características observadas, en esta primera fase, es el desarrollo de competencia por el mercado y luego competencia entre estándares tecnológicos15 por parte de las firmas, ello con el objeto de lograr la mejor posición en el mercado. El fin de esta primera fase dependerá de la complejidad del producto, de su grado de novedad, de su adaptación a las necesidades del consumidor, de la capacidad de los competidores para replicar la nueva tecnología (sustitución), del tamaño de la industria, del número de competidores potenciales y de la rapidez con que los cambios tecnológicos son transmitidos en la economía. En la segunda fase (II), conocida como “fase de contagio” se produce un crecimiento explosivo del número de adoptantes16. La tasa de crecimiento en esta etapa suele ser bastante alta, ello ocurre debido a que la nueva tecnología es ahora más conocida, de tal 12 En el Anexo N° 1 se presenta una descripción detallada acerca de la evolución tecnológica de la industria peruana de servicios móviles. 13 A esta fase también se le conoce como “fase de incubación” o de “exploración”. 14 Los altos precios iniciales se explican por el lado de los elevados costos de inversión realizados por las firmas para hacer disponible la nueva tecnología. 15 Es importante tener en cuenta que el lanzamiento o no de un estándar tecnológico (ejemplo: 2G, 3G, etc.) es una variable estratégica que manejan la firmas. Por ende, esto puede generar barreras a la entrada al resto de firmas, o determinar la estructura de mercado. Finalmente, la competencia en las siguientes fases dependerá de la capacidad que tengan las otras empresas de replicar el estándar tecnológico dominante. 16 En esta segunda fase la nueva tecnología se ha extendido a algunos sectores que se caracterizan por ser intensivos en tecnología, por lo que el peso de estos sectores en la economía es el que determinará la velocidad de difusión al resto de sectores. 13 manera que se reduce la incertidumbre sobre su utilidad y usualmente el precio de la misma. Las ganancias que obtienen las firmas pueden generar incentivos a la entrada de nuevas empresas a pesar de las barreras estructurales existentes17. Esta segunda fase se puede subdividir en dos sub-fases, la primera que se inicia desde que termina la primera fase hasta el “punto de inflexión”18, en donde la adopción de la nueva tecnología crece a tasas cada vez mayores19, y en la cual a los adoptantes se les conoce como “mayoría temprana”. Y la otra que se inicia en el “punto de inflexión” y finaliza cuando la adopción de la nueva tecnología está bastante cerca de su “nivel de saturación”20, y en la que a los adoptantes se les conoce como “mayoría tardía”. En la tercera fase (III), llamada “fase de extinción” todos los sectores de la economía están empleando la tecnología de manera plena. Esta es la fase de madurez de la industria en la que el crecimiento del número de adoptantes es cada vez más lento hasta que se llega a un punto donde la tasa de crecimiento ha logrado estabilizarse, es decir, se ha llegado al “nivel de saturación”, punto que representa a la posición de equilibrio de largo plazo. Asimismo, en esta fase se han reducido de manera considerable los costes de fabricación de la tecnología y se ofrece una gama más amplia del producto para hacer frente a segmentos diferenciados. Usualmente, las firmas suelen anticipar la llegada de este punto lanzando un nuevo producto al mercado, generándose un proceso de sustitución tecnológica e iniciándose el ciclo nuevamente21. Los adoptantes de esta fase son conocidos como “rezagados”. II.2 Modelos de Difusión Tecnológica El proceso descrito anteriormente se caracteriza por medio de modelos de “Difusión Tecnológica”, que son modelos matemáticos que permiten ajustar de la mejor forma el ciclo del producto, en otras palabras, las fases por las cuales pasa una nueva tecnología dentro de la industria. Entre los modelos de difusión tecnológica mayormente empleados se encuentran: el modelo Logístico, el modelo de Gompertz, el modelo de Bass, entre otros. Es importante precisar que los modelos de difusión tecnológica muestran la evolución del ciclo bajo una tecnología dada o como afirma Skiadas (2007): “Si la difusión de una 17 Una de las barreras estructurales más notables es el espectro radioeléctrico, ya que las ondas de radio al ser un recurso natural escaso, son consideradas barreras a la entrada. Gruber (2005) afirma que si bien el espectro es una limitante a la entrada, el avance tecnológico puede mejorar la eficiencia de las bandas y permitir la entrada de nuevos competidores. 18 Es el momento del tiempo en el cual la tasa de crecimiento de la nueva tecnología se encuentra en su valor más alto. Matemáticamente, se interpreta como aquel punto donde la función en forma de S cambia de concavidad. 19 La intuición nos indica que el crecimiento exponencial que presenta esta sub-fase respecto al número de adoptantes está fuertemente correlacionado de manera directa con mayores incentivos para la realización de prácticas anticompetitivas. 20 En el nivel de saturación la tasa de adopción de la nueva tecnología es cero. 21 Existen numerosos ejemplos de cómo las nuevas tecnologías reemplazan a las más viejas, iniciándose un proceso de sustitución tecnológica. En la industria marítima, se pasó de los barcos de vela a los de vapor, en la industria del combustible se pasó del carbón al petróleo y este último está siendo desplazado por el gas natural y la energía nuclear. En la industria móvil, se tiene el cambio generacional de los celulares, la primera generación (1G), que representa a los celulares analógicos, se pasó a la segunda generación (2G), que se caracterizan por ser digitales y usan la tecnología GSM, esta última será reemplazada por la tecnología de tercera generación(3G), que se caracterizan por usar la tecnología UTMS, y se espera que la tecnología de cuarta generación (4G), que se caracterizará por estar basada totalmente en IP, reemplace a la de tercera generación (3G). 14 innovación en un sistema estable y homogéneo que no tiene influencias externas es de esperar que siga un patrón de comportamiento como una curva en forma de S”. Es por ello, que si se produce un cambio repentino en la tecnología, como es el cambio generacional del servicio móvil, se tendría que ajustar una nueva función logística hacia la nueva tecnología vigente. Con relación a este último aspecto, el estudio de la sustitución de una tecnología por otra, es importante en la medida que es un elemento para entender el desarrollo de las diferentes generaciones por las cuales pasa la industria. Así, Nigel Meade (1998) en su estudio acerca de las “Aplicaciones de los Modelos de difusión en las Telecomunicaciones” muestra curvas de densidad que grafican la evolución tecnológica de los celulares de segunda generación a los de tercera generación. Tal es el caso de Karathanos, Katsianis, Varoutas (2002) quienes estiman curvas de penetración para la industria móvil de Grecia correspondiente a cada una de las generaciones de los teléfonos móviles. Cabe señalar que en los procesos de difusión como sustitución tecnológica se emplean funciones logísticas o sus variantes. Con respecto a esto último, en el Anexo Nº2 se muestran algunas aplicaciones de funciones logísticas empleadas por algunos autores en diferentes países para caracterizar industrias de redes. Este tipo de modelos han sido tradicionalmente usados para estimar la demanda del servicio en industrias de redes y, de esta forma, proyectar su crecimiento. Sin embargo, nuevos enfoques teóricos como el de Koski y Kretschmer (2002) intentan darle un valor agregado complementario a su uso habitual. Para ello, los autores endogenizan la decisión por parte de las empresas de entrar al servicio digital móvil; asimismo, analizan el efecto de las estrategias comerciales (competencia en precios, competencia entre tecnologías, etc.) en el proceso de difusión tecnológica. Koski y Kretschmer (2002) concluyen que los factores regulatorios y el "ambiente competitivo” propio de cada país afecta al desempeño de la industria de diversas maneras. En ese sentido, la competencia entre estándares tecnológicos de segunda generación 2G, está relacionada positivamente con el proceso de difusión tecnológica, igualmente, una mayor competencia en precios tiene un efecto positivo en la velocidad de penetración del servicio. Adicionalmente, los autores encuentran que el nivel de riqueza de un país, expresado como el PBI per cápita, tiene un efecto positivo y significativo, sobre la velocidad de difusión de las tecnologías. III. MODELO DE DIFUSIÓN TECNOLÓGICA PARA LA INDUSTRIA DE SERVICIOS MÓVILES III.1 Formalización del modelo de difusión tecnológica Si Pt denota el nivel de penetración en el tiempo “t”, el modelo de difusión tecnológica se inicia bajo el supuesto que: dP/dt = kP, para algún k>0. De la expresión anterior, se espera que la tasa de crecimiento del nivel de penetración se reduzca a medida que aumenta el número de adoptantes de la nueva tecnología. La idea detrás de este supuesto es que la 15 rapidez con la cual crece o disminuye el nivel de penetración depende solamente de los niveles presentes y no propiamente del tiempo. La función anterior puede expresarse de la siguiente forma: dP/dt=Pf(P), a esta expresión se le denomina “hipótesis de dependencia de densidad”, suponiendo que se está en un entorno en el cual no se puede mantener un nivel de penetración mayor a “K”. Se observa en el Gráfico Nº 6 que si f(K)=0, entonces f(0)=r, por lo que existen tres funciones que satisfacen estas dos condiciones. La suposición más sencilla que se puede hacer es que f(P) es una línea recta. Bajo este supuesto podemos dar cuenta que f(P)= r-(r/K)P, lo que nos conduce al siguiente resultado dP/dt = P(r-(r/K)P). Si reemplazamos estos últimos parámetros con los coeficientes “a” y “b”, se tendría: dP/dt = P(a-bP), donde a y b>022. Gráfico Nº 6: Dependencia de Densidad f(P) r r K P Elaboración: Gerencia de Relaciones Empresariales-GRE Para resolver esta última ecuación, se emplea el método de separación de variables. Luego de algunas sustituciones se puede llegar a la propuesta de Griliches (1957) de la función logística, que represente un proceso de difusión tecnológica, tal como se presenta en la siguiente expresión: Pt = k …… (1) 1+ exp -( α +bt) Donde, “Pt” representa el nivel de penetración de la industria en el tiempo “t”, “K” es el “punto de saturación” o valor de equilibrio en el cual se estabiliza la difusión tecnológica, “b” es la tasa de crecimiento o la rapidez con la cual se converge al punto de saturación y “a” es una constante que posiciona a la curva en la escala de tiempo. Esta curva tiene algunas características que son importantes de resaltar y que deben ser tomadas en cuenta en el modelamiento de un proceso de difusión tecnológica: i) es asintótica de 0 a K, ii) es simétrica alrededor del punto de inflexión y iii) su primera derivada con respecto al tiempo es siempre positiva, mientras que la segunda derivada es positiva en la fase de expansión de la nueva tecnología y negativa en la de saturación. 22 Alrededor del año de 1840 el matemático-biólogo Belga P.F. Verhulst empleaba modelos matemáticos para predecir las poblaciones humanas de varios países corrigiendo el modelo de Malthus. Una de las ecuaciones que estudió fue esta última la cual tomó el nombre de ecuación logística. Posteriormente, fueron empleadas en el campo de la biología con bastante éxito para predecir los patrones de crecimiento de bacterias, protozoarios, moscas de fruta, etc. 16 Con el objeto de ajustar el comportamiento de la penetración de la industria de servicios móviles peruana a la función logística23 se estima la ecuación (2) aplicando para ello el método de “Mínimos Cuadrados No Lineales” (MCNL)24. Yt = Λ(α+βT) …… (2) Donde “Yt” es el nivel de penetración en el tiempo “t”, “Λ” es la función de distribución acumulada logística presentada en la ecuación (1), “T” es el tiempo y “α, β” son los parámetros a estimar en el modelo. III.2 Estimación del modelo de difusión tecnológica Para estimar el modelo de difusión tecnológica es necesario conocer de antemano el valor de “K”, de tal manera que la curva sea asintótica por la izquierda, acercándose a cero y por la derecha al valor del punto de saturación, generalmente este punto de saturación se calcula sobre la base de estudios previos de demanda o de penetración potencial25. Cuando no existen estudios previos de la demanda potencial, Bass (1969) propone estimar el punto de saturación a partir de una expresión como la presentada en la ecuación (3). β ∆Yt +1 = α + Yt (K − Yt ) …… (3) K Operando esta expresión en función del punto de saturación “K”, obtendremos la ecuación (4), la cual puede ser estimada mediante el método de “Mínimos Cuadrados Ordinarios” (MCO) 26. ∆Yt +1 = aYt 2 + bYt + c …… (4)27 Con el cálculo del valor del punto de saturación, se estima los parámetros del modelo de difusión tecnológica. Estas estimaciones, se muestran en el cuadro Nº2. 23 Gruber and Verboven (2001) afirman que el modelo logístico es adecuado pues permite capturar los efectos de externalidades de red presentes en la industria de telefonía móvil. 24 En el Anexo Nº 3 se hace una descripción general del proceso de estimación. 25 Griliches (1957) parte de manera contraria, ajusta la función logística a los datos y al encontrar el mejor ajuste determina cual sería el valor de “K”. 26 A partir de las estimaciones de los parámetros de la expresión cuatro podemos obtener las raíces del polinomio de segundo grado, ello nos permite encontrar el punto de saturación. 27 Donde: a = − β , b =( β −α ) y c = αK . K 17 Cuadro Nº 2: Estimación de los parámetros del modelo de difusión tecnológica Variables Coeficientes _b[α] -3.625 _se[α] (0.079) _b[T] 0.068 _se[T] (0.001) R2 0.998 *Legenda: b/se *Coeficientes estadísticamente significativos a un nivel del 95% de confianza y 5% de significancia. El modelo resultó estadísticamente significativo de manera conjunta e individual. La bondad de ajuste nos indica que la curva en forma de “S” se ajusta de manera casi perfecta al comportamiento del nivel de penetración de la tecnología de segunda generación de la industria de servicios móviles peruana. Con respecto a las magnitudes obtenidas a partir de los coeficientes del modelo, Griliches (1957) relaciona el parámetro “_b[α]”28 con factores de oferta y la decisión de la firma de lanzar o no una nueva tecnología; mientras que, el parámetro “_b[T]” el cual se conoce como el ratio de adopción de nuevas tecnologías y se le identifica con el proceso de ajuste hacia el equilibrio de largo plazo, lo asocia con factores explicados por el lado de la demanda. III.3 Identificación de las fases de la industria de servicios móviles Con el objetivo de caracterizar las fases del ciclo de la tecnología de segunda generación, se caracteriza la curva logística a partir de las estimaciones presentadas en el Cuadro N°2, siguiendo el planteamiento de Griliches (1957), luego se representan las fases según la propuesta de Rogers (2003)29, ello hace posible inferir el comportamiento futuro de la industria de servicios móviles en el Perú y sirve de base para futuros análisis de sensibilidad y simulaciones de la industria. Los resultados obtenidos se presentan en el Gráfico N° 7. 28 La constante en el modelo logístico no tiene una interpretación directa. Matemáticamente esta es un componente de la ordenada en el origen. 29 Rogers, Everett M. (2003) - Diffusion of Innovations. 18 Datos Datos Proyección Proyección Ajuste Ajuste Fase 2 Fase 2 Fase 3 Fase 3 Fase 1 Fase 1 0 0 .5 .5 1 1 1.5 1.5 Crecimiento por peíodo 0 0 20 40 60 80 100 20 40 60 80 100 Gráfico Nº 7: Caracterización de las fases de ingreso de nuevas tecnologías en la industria de teléfonos móviles 2002m1 2004m1 2006m1 2008m1 2010m1 2012m1 2014m1 2016m1 2002m1 2004m1 2006m1 2008m1 2010m1 2012m1 2014m1 2016m1 Tiempo (meses) Tiempo (meses) Elaboración: Gerencia de Relaciones Empresariales – OSIPTEL Nota: m1 representa al mes uno de cada año respectivamente. Como se afirmó líneas arriba, la primera fase está compuesta de dos sub-fases. La primera, que engloba a los “innovadores”30, comienza desde el lanzamiento de la tecnología de segunda generación, en el año 1997, hasta el momento en que la adopción de la nueva tecnología empieza a crecer de manera exponencial. Esta primera sub-fase habría terminado aproximadamente a inicios del 2003 con un nivel de penetración aproximado de 9 líneas por cada cien habitantes. Y la segunda, que engloba a los “adoptantes tempranos”31, y que marca el fin de la primera fase y el inicio de la segunda fase32, habría finalizado a mediados del año 2004, cuando la industria de servicios móviles alcanzó algo más de 13 líneas por cada cien habitantes. En resumen, esta primera fase habría tenido una duración aproximada de 8 años. La segunda fase, también, está compuesta por dos sub-fases. La primera, que engloba a los adoptantes de la “mayoría temprana”33, comienza con el período inmediatamente posterior al fin de la primera fase y termina cuando se alcanza el punto de inflexión. El punto de inflexión se habría alcanzado aproximadamente a fines del 2007 cuando el nivel de penetración se encontraba por encima de las 50 líneas por cada cien habitantes. La 30 Estos estarían representados por los primeros 2.5% de adoptantes de la nueva tecnología. 31 Estas estarían representados por el siguiente 13.5% de adoptantes. 32 Con el objeto de calcular el fin de la primera fase, Griliches (1957) propone emplear la siguiente expresión: “(-2.2_b[α])/_b[T]”, la cual da resultados bastante parecidos a los de Rogers (2003). 33 Este grupo estaría conformado por el siguiente 34% de adoptantes. 19 segunda, que engloba a la “mayoría tardía”34, comienza en el punto de inflexión hasta el inicio de la tercera fase. Es en esta última sub-fase donde las firmas lanzan nuevas tecnologías a la industria, iniciándose un proceso de “sustitución tecnológica”35. Se espera que el fin de la segunda fase ocurra a principios del 2011, cuando la industria alcance un nivel de penetración por encima de las 97 líneas por cada cien habitantes. Esta segunda fase tendría una duración aproximada de siete años. La tercera fase, que engloba a los “adoptantes rezagados”36, se inicia con el fin de la segunda fase (estimada para el 2011) hasta que se llega al “punto de saturación” de la industria, el cual se alcanzaría aproximadamente a mediados del 2012 cuando la industria alcance un nivel de penetración que esté por encima de las 100 líneas por cada cien habitantes. De acuerdo con las proyecciones del modelo, se esperaría que esta última fase dure algo más de 1 año. Sin embargo, las empresas operadoras siempre intentan “adelantarse” a este periodo, introduciendo un nuevo producto al mercado, debido a que las ganancias en este periodo empiezan a reducirse, a causa del lento crecimiento en los niveles de penetración de la tecnología vigente en esta fase. En ese sentido, aprovechan la etapa de “mayoría tardía” para iniciar un proceso de “sustitución tecnológica”, el cual va a ir creciendo de forma paralela a la segunda sub-fase. Ese parece ser el contexto en el que la industria se encuentra actualmente, ya que se está empezando a promocionar las ventajas de la nueva tecnología 3G y se están introduciendo productos que soporten ésta, como el Iphone 3G37, producto comercializado por Claro y Telefónica. III.4 Estimación para los departamentos del Perú El Perú es un país con una elevada desigualdad en niveles de ingresos, en la penetración de servicios públicos, crecimiento económico, educación, entre otros. Por ello, es necesario que el modelo tome en cuenta, por lo menos de manera general, las diferencias existentes en los niveles de penetración en los departamentos, ello puede dar una mayor evidencia acerca de cómo evoluciona el proceso de introducción de nuevas tecnologías en la industria peruana de servicios móviles. El Gráfico N° 8, permite observar las proyecciones realizadas a partir del modelo de difusión tecnológica desarrollado para cada uno de los departamentos del Perú38. La caracterización de las fases nos indica que todos los departamentos ya habrían pasado el punto de mayor crecimiento en la industria. Esto significa que se encontrarían en la fase de “la mayoría tardía”, donde si bien las firmas obtienen beneficios por el ingreso de nuevos adoptantes a la tecnología estos ingresos crecen a una tasa cada vez menor. Cabe resaltar 34 El siguiente 34% de adoptantes conformaría este grupo. 35 Donde la segunda generación de celulares es reemplazada por la tercera generación. 36 Estarían conformados por los adoptantes finales de la tecnología vigente. 37 Este producto tiene funciones más avanzadas que las otorgadas por un celular común. 38 Los resultados de las estimaciones se presentan en el Anexo Nº 4. 20 que en toda la segunda fase están presentes los efectos de las externalidades de red39, pero después de haber pasado el punto de inflexión, el efecto de la misma es cada vez menor. Lima y Callao Lima y Callao Nivel de penetración 50 Nivel de 100penetración 150 50 100 150 200 200 Gráfico Nº 8: Ajuste del modelo de difusión tecnológica según departamento Tacna Tacna 0 0 Loreto Loreto Huancavelica Huancavelica 2002m1 2004m1 2006m1 2008m1 2010m1 2012m1 2014m1 2002m1 2004m1 2006m1 Tiempo 2008m1 (meses) 2010m1 2012m1 2014m1 Tiempo (meses) Fuente: OSIPTEL Elaboración: Gerencia de Relaciones Empresariales – OSIPTEL Lima y Callao representa el escenario de mayor dinámica respecto a la adopción de la tecnología de segunda generación 2G, según las estimaciones realizadas se esperaría que en el corto plazo esta tendencia se intensifique aún más debido a que (si no se presenta ningún shock importante que modifique las condiciones del mercado) el punto de saturación se encontraría por encima de las 200 líneas por cada cien habitantes, alcanzándose este nivel aproximadamente pasado el año 2012. Adicionalmente, Tacna, Moquegua, Arequipa, Ica, Tumbes, Lambayeque y Madre de Dios, representarían a aquellos departamentos donde se encontrarían la mayor proporción de adoptantes de la tecnología de segunda generación 2G. A partir de las estimaciones realizadas, se puede inferir que el nivel de saturación de estos departamentos se encontraría por encima de las 80 líneas por cada cien habitantes. Estos resultados nos dan una cierta evidencia de cómo es que se distribuyen los adoptantes de la tecnología de segunda generación 2G a nivel nacional y de los esfuerzos de las firmas por captar nuevos adoptantes. 39 Se define como externalidad de red a la variación de la utilidad que experimenta un agente cuando varía el número de otros agentes que consumen el mismo tipo de bien o servicio. 21 IV. ROL DE LA AGENCIA DE COMPETENCIA Y CARACTERÍSTICAS DE LA INDUSTRIA IV.1 Primera Fase En el contexto de análisis de la industria y bajo el modelo de difusión tecnológica, el rol de la agencia de competencia estará influenciado por la etapa en que se encuentre la industria. Así, en la primera fase, la “competencia es por el mercado”40, ya que las empresas compiten por una banda del espectro radioeléctrico41. Posteriormente a la asignación del espectro radioeléctrico se inicia la “competencia en el mercado” o competencia entre estándares tecnológicos, en donde existe una lucha entre las firmas por posicionar sus marcas de la mejor manera. En este escenario, se identifica que la agencia de competencia debe tener un rol “observador y promotor”, porque en esta fase es cuando se termina de configurar la industria así como las condiciones en las cuales se desarrollaría la competencia en las fases subsiguientes. De acuerdo a lo señalado, es importante que la agencia de competencia observe cómo es que se estructura la industria y brinde opinión técnica cuando identifica que se pueda estar afectando la “eficiencia dinámica”42. Adicionalmente, debe promover la rápida difusión de la nueva tecnología, agilizando los procesos burocráticos y permitiendo que los nuevos competidores tengan una serie de facilidades que les permitan competir en las mismas condiciones43. El actuar conjunto de las diferentes dependencias encargadas (Ministerios, Municipalidades, Agencias de Competencia, etc.) tendría efectos positivos tanto a nivel macroeconómico, por sus efectos en los niveles de productividad del país; como a nivel microeconómico, permitiendo que se maximice el nivel de bienestar de los consumidores. 40 En la literatura económica el concepto de competencia por el mercado fue introducido por primera vez por Demsetz en 1968 y fue definido como la opción que tiene la empresa pública de procurar que los agentes privados compitan arduamente antes de cerrar la negociación y entablar una disputa por el mercado. Una vez que el agente privado haya logrado la exclusividad, es muy probable que éste asigne el precio más alto autorizado por la empresa pública. Por ello, es preferible que haya un agente regulador que, entre otras funciones, efectúe subastas continuas que eviten el comportamiento monopólico del agente y que aseguren la posibilidad de entrada al mercado de otras firmas. 41 Un ejemplo de ello es que durante el periodo 2000-2001 se realizaron en Europa diversos procesos para la asignación del espectro bajo la tecnología 3G. El resultado en los ingresos recaudados fue distinto para cada país, ya que se diferenciaron en su proceso de licitación, algunos utilizaron la subasta y otros el concurso. El aspecto más relevante fue que en algunos países lograron atraer nuevos competidores al mercado, esto permitió estimular mucho más la competencia. En el caso del Reino Unido se subastaron cinco licencias en un país que contaba con cuatro operadores de 2G (para los que era más sencillo construir la nueva red de 3G). El hecho de que fuera el primer país que celebró este tipo de subastas fue un factor decisivo para atraer a nuevos entrantes que pujaran por la quinta licencia, y el resultado de la misma fue todo un éxito: un proceso que atrajo a nueve empresas entrantes, caracterizado por una fuerte competencia en las pujas y con unos ingresos de 37.000 millones de euros. 42 Entiéndase por eficiencia dinámica la posible o potencial competencia que podría existir en el mercado en un futuro cercano y las inversiones que se podrían realizar al respecto. 43 Los operadores pueden encontrar grandes dificultades a la hora de desplegar sus redes, ya que no pueden conseguir las autorizaciones pertinentes, eso sucede porque la población es temerosa de los daños que le puede causar la cercanía de una antena muy cerca de sus casas. En ese contexto, que las agencias de competencia son las encargas de desarrollar canales de información hacia la población acerca de la instalación de bases móviles y su impacto tanto en la salud como en el medio ambiente. 22 En la industria de servicios móviles peruana, la primera fase habría tenido una duración aproximada de 8 años y esta se caracterizó porque en la industria existían cuatro empresas operadoras: Movistar, Bellsouth, Nextel y Tim. No obstante, la presencia de estas cuatro firmas, esta fase culminó cuando el nivel de penetración en la industria fue algo mayor a las 13 líneas por cada cien habitantes. El nivel alcanzado en esta primera fase sería explicado, más que por la rivalidad existente en la industria, por el impulso generado debido al ingreso del sistema “el que llama paga” y del mejoramiento en las condiciones regulatorias existentes. A partir del análisis de los planes y promociones realizadas en base a la información que las empresas reportan en el Sistema de Información y Registro de Tarifas (SIRT), para el período 2004-2007, se observa en esta fase que las estrategias empleadas por las firmas estuvieron dirigidas a la diversificación de planes, entendida como el lanzamiento de planes únicos44. En el Gráfico Nº 9 se puede ver que hasta el fin de la primera fase el lanzamiento de planes es bastante superior al lanzamiento de promociones. Ello se explica por el hecho de que el mercado estaba en formación y las firmas intentaban lanzar planes que se adecuen de la mejor forma a las necesidades de los potenciales adoptantes. Gráfico Nº 9: Diversificación anual del número de planes y promociones únicas lanzados en la industria (2004 – 2007) 100% 86% 400 80% 350 60% 300 29% 250 40% 20% 6% 200 20% 0% 150 -20% 100 -43% tasa de crecimiento Número de planes y promociones lanzados 450 -35% -40% 50 0 -60% 2004 Promociones 2005 Planes 2006 Promociones (%) 2007* Planes (%) *Hasta Agosto del 2007 Fuente: Sistema de Información y Registro de Tarifas (SIRT) / Gerencia de Usuarios - OSIPTEL Elaboración Gerencia de Relaciones Empresariales - OSIPTEL Se identifica que la diversificación inicial de planes estaba relacionada con estrategias comerciales dirigidas a la diferenciación on net/off net45, mientras que por el lado de las promociones estas se dirigían a fomentar a los dúos y tríos (móvil – móvil y móvil – fijo), 44 Se definió como plan único a una única combinación de características y restricciones, de esta manera se cuenta como un sólo plan al lanzamiento de éste y sus respectivas extensiones, siempre y cuando no se modifique ninguna característica. 45 Ver OSIPTEL (2005), pág. 36. 23 así como, a la comunicación ilimitada con teléfonos de la red empresarial y de servicios de valor agregado, entre otros. IV.2 Segunda Fase En esta fase, el mercado ha logrado un mayor dinamismo pues los efectos de la externalidades de red están presentes, lo cual incrementa la probabilidad de que se den prácticas anticompetitivas, pues estos efectos están beneficiando con una mayor proporción del ingreso y con un mayor poder de mercado a las firmas que tienen la mayor red dentro de la industria. Por esta razón, la agencia de competencia debe tener un rol “activo”, el cual desincentive el surgimiento de conductas anticompetitivas relacionadas con la fijación de precios predatorios, aplicación de subsidios cruzados entre empresas del conglomerado dominante, sobreestimación de costos de servicios, etc. Cabe señalar que el rol de la agencia de competencia se vuelve mucho más intenso cuando el nivel de penetración de la industria ha sobrepasado su tasa de mayor crecimiento pues los efectos de las externalidades de red empiezan a ser cada vez menores lo que intensifica el actuar de las firmas en dos frentes, el primer frente está relacionado con atraer a la demanda potencial que existe en la industria y en un segundo frente, las firmas están intentando posicionar una nueva tecnología en la industria. A pesar de que se observa una menor cantidad de firmas respecto a la primera fase, se identifica un mayor dinamismo y rivalidad en el mercado configurándose lo que denominaremos una gran revolución en la adopción de la tecnología de segunda generación 2G. Se esperaría que al culminar esta fase los niveles de adopción de la tecnología de segunda generación 2G alcancen las 97 líneas por cada cien habitantes, ello a principios del 2011. El impulso que ha permitido, en esta segunda fase, alcanzar niveles tan altos de penetración es identificado en la entrada de la empresa Claro un nuevo competidor a la industria. Es así, que a partir de las condiciones tanto regulatorias como de mercado establecidas en la primera fase y el nivel de rivalidad inyectada a partir de la entrada de este nuevo operador han hecho que la competencia se dinamice, lo que se traduce en mejores condiciones para el usuario final y mayores niveles de penetración del servicio. En la segunda fase, la adopción de nuevas tecnologías por parte de los segmentos corporativos es la que determina la rapidez de adopción del resto de sectores. Así, posteriormente a la entrada de Claro (octubre 2005), se identificaron estrategias comerciales dirigidas a incrementar el acceso al servicio, lo que le dio una mayor dinámica al sector. En el Gráfico Nº 10 podemos observar que esta mayor dinámica representada a partir de la relación entre el lanzamiento de planes y promociones en el segmento corporativo es mayor respecto a períodos anteriores a la entrada de Claro. Esta correlación entre planes y promociones lanzadas ha impulso de manera importante los niveles de acceso al servicio. 24 Gráfico Nº 10: Diversificación mensual del número de planes y promociones únicas lanzados en el segmento corporativo (Octubre 2003 – Agosto 2007) 6 Entrada de Claro 5 100 4 80 3 60 2 40 Planes Jul-07 Abr-07 Ene-07 Oct-06 Jul-06 Abr-06 Ene-06 Oct-05 Jul-05 Abr-05 Ene-05 Oct-04 0 Jul-04 0 Abr-04 1 Ene-04 20 Oct-03 Número de planes lanzados 120 Número de promociones lanzadas 140 Promociones Fuente: Sistema de Información y Registro de Tarifas (SIRT) / Gerencia de Usuarios (GUS) - OSIPTEL Elaboración Gerencia de Relaciones Empresariales - OSIPTEL En el Gráfico Nº 11 se observa que en el segmento residencial la diversificación de planes y promociones presenta el mismo fenómeno discutido anteriormente lo que sin duda alguna ha tenido un efecto importante en el acceso al servicio. Gráfico Nº 11: Diversificación mensual del número de planes y promociones únicas lanzados en el segmento residencial (Octubre 2003 – Agosto 2007) Planes Jul-07 Abr-07 Ene-07 0 Oct-06 2 0 Jul-06 2 Abr-06 4 Ene-06 6 4 Oct-05 8 6 Jul-05 8 Abr-05 10 Ene-05 12 10 Oct-04 14 12 Jul-04 14 Abr-04 16 Ene-04 18 16 Número de promociones lanzadas 20 Entrada de Claro 18 Oct-03 Número de planes lanzados 20 Promociones Fuente: Sistema de Información y Registro de Tarifas (SIRT) / Gerencia de Usuarios (GUS) - OSIPTEL Elaboración Gerencia de Relaciones Empresariales - OSIPTEL Por otro lado, cabe indicar que la estrategia de diversificación no es la única estrategia identificada que suelen emplear las firmas en esta fase, también se ha observado que las 25 firmas de manera continua están lanzando al mercado promociones con características bastante similares. En el Gráfico Nº 12 podemos dar cuenta de cómo posteriormente al año 2005 las estrategias que utilizan las empresas se intensifican tanto en el segmento corporativo como residencial. Gráfico Nº 12: Evolución anual del número de planes y promociones lanzados en la industria (2004 – 2007) 98% 6000 100% 80% 5000 60% 46% 4000 40% 3000 20% 6% 0% 2000 -20% -43% 1000 tasa de crecimiento Número de planes y promociones lanzados 79% -35% -40% -60% 0 2004 Promociones 2005 2006 Planes Promociones (%) 2007* Planes (%) *Hasta Agosto del 2007 Fuente: Sistema de Información y Registro de Tarifas (SIRT) / Gerencia de Usuarios (GUS) - OSIPTEL Elaboración Gerencia de Relaciones Empresariales - OSIPTEL IV.3 Tercera Fase En esta fase, las firmas tendrían dos objetivos, el primero estaría relacionado con captar al último remanente de adoptantes potenciales en el mercado y el segundo, sería conservar a sus adoptantes, estableciendo de manera mucho más intensa programas que afiancen la lealtad de los clientes y eviten que estos migren a la competencia. La agencia de competencia en esta fase tiene un rol “expectante”, pues si bien la competencia no es tan intensa como en la segunda fase, se encuentra latente en la industria la posibilidad de alguna práctica anticompetitiva relacionada con acciones que tengan por objeto dejar una menor demanda residual a las competidoras. Al finalizar esta tercera fase y al llegar el punto de saturación de la industria se inicia el proceso de salida de los adoptantes, debido a la presencia en el mercado de una nueva tecnología que permite satisfacer sus necesidades de una mejor forma por lo que un nuevo ciclo se habría iniciado. 26 V. CONCLUSIONES El modelo de difusión tecnológica es una técnica que nos permite comprender el comportamiento de industrias de redes intensivas en tecnología, como lo es la industria de servicios móviles, ya que a partir del referido modelo es posible identificar en qué fase se encuentra la industria y, por ende, determinar cuáles serían los incentivos que tendrían los agentes en el mercado. Este carácter predictivo del modelo permite determinar el momento del tiempo en el que se debe incentivar el ingreso de nuevas firmas a la industria y por otro lado llegar a conclusiones, de manera bastante acertadas, acerca de posibles prácticas anticompetitivas que se podrían dar en este mercado. Bajo este marco de análisis se identifica que la industria peruana de servicios móviles se encuentra en la segunda fase, específicamente en la sub-fase de la “mayoría tardía”. En esta sub-fase, en la cual el nivel de penetración ha pasado el punto de inflexión, ocurren dos hechos importantes en el mercado: por un lado el inicio de un lento proceso de sustitución tecnológica debido al lanzamiento de la tecnología de tercera generación 3G y, por el otro, una lucha bastante agresiva por ganar la demanda residual existente por parte de las dos firmas líderes en la industria. De otro lado, queda claro que si bien las reformas regulatorias impulsaron el acceso al servicio, el mayor impulso se da a partir del ingreso de la firma Claro a la industria, ya que con el ingreso de dicha empresa, la tendencia que tenía el proceso de difusión de la tecnología de segunda generación 2G dio un giro importante inyectándose mayores niveles de rivalidad, tanto en el acceso como en el uso del servicio. Así, se puede observar en el mercado una mayor diversificación en los planes lanzados, así como una mayor intensidad en el lanzamiento de las promociones; esta mayor dinámica ha dado como resultado que los niveles de penetración lleguen a tasas bastante altas en un periodo de tiempo bastante corto- en un tiempo cercano a los tres años se llegó al “punto de inflexión” o máximo crecimiento de la industria de 50 líneas por cada cien habitantes- situándonos en un escenario de un mayor bienestar respecto a períodos anteriores. Es importante tener en cuenta que la entrada de Claro se da en un momento estratégico del tiempo, ello ocurre en octubre del 2005 cuando la industria se encontraba a inicios de la segunda fase, es decir, cuando se esperaba un crecimiento exponencial en el número de adoptantes. A partir de ese momento los efectos de las externalidades de red empezarían a jugar un rol por demás importante, debido a que la firma con una mayor infraestructura de red es la que iba a tener un mejor posicionamiento en la industria. En ese escenario, si la estructura de mercado hubiese sido “monopólica” lo más probable es que el proceso de difusión de la tecnología de segunda generación 2G habría sido bastante lento y con niveles de penetración y cobertura bastante bajos, esto último se explicaría por los bajos incentivos del monopolista en invertir tanto en la calidad del servicio como en publicidad, así como en el desarrollo de planes y promociones que permitan mayores niveles de acceso y cobertura. En un escenario de mayor rivalidad, como una estructura “Líder-Seguidor”, lo que se hubiera observado es una mejor redistribución de los efectos de las externalidades de red en la industria respecto a una estructura monopólica, pero los menores niveles de 27 rivalidad impulsados por las empresas seguidoras y el mejor posicionamiento de la empresa líder hubieran terminado por condicionar el proceso de difusión tecnológica, pues la empresa líder tendría el poder para realizar prácticas que reduzcan la demanda residual de las competidoras, además de prácticas de integración horizontal. La estructura “Líder-Seguidor” es la que parece haber predominado en el mercado antes del ingreso de Claro a la industria. Pero, con el ingreso de esta última, la estructura del mercado de teléfonos móviles se habría modificado asemejándose mucho más a una de tipo “Bertrand”, con constantes guerras de precios a partir de las estrategias de planes y promociones lanzadas, lo que se correlaciona con mayores niveles de acceso y de tráfico cursado entre los usuarios del servicio, permitiendo que en el mercado se alcancen condiciones de mayor eficiencia. Un detalle que se ha dejado de lado en este estudio es la cuarta y última fase, la que termina por completar el ciclo de la industria, en la que se observaría a plenitud el proceso de sustitución de la antigua tecnología de segunda generación 2G por la tecnología de tercera generación 3G. Un debate importante que surge a partir de ello se relaciona con la compatibilidad de estándares tecnológicos, es decir, si empleando tecnología de tercera generación 3G es posible comunicarse con aquellos usuarios que tienen tecnología de segunda generación 2G y viceversa, es decir, los estándares 2G-3G. Finalmente, es importante identificar el rol de la agencia de competencia en cada fase de la industria. En la primera fase el rol de la agencia de competencia es “observador y promotor”, en la segunda fase debe cumplir un rol “activo” y en la tercera fase la agencia de competencia debe tener un rol “expectante”. 28 VI. BIBLIOGRAFÍA AGARWAL, Rajshree; GORT, Michael. “The Evolution of Markets and Entry, Exit and Survival of Firms”,(1996). ANDERSON, Carl; ZEITHAML, Carl. “Stage of the product Life Cycle Business Strategy and Business Perfomance”, (1984). APOSTOLOS, Giovanis; SKIADAS Christos. “A New Modeling Approach Investigating the Diffusion Speed of Mobile Telecommunication Services in EU-15”, (2007). BASS, Frank M. “A New Product Growth for Model Consumer Durables”, (1999). BARROS; Pedro Pita; CADIMA; Nuno. “The impact of mobile phone diffusion on the fixed-link”, (2001). CAMERON, Colin; TRIVEDI, Pravin. “Microeconometrics: Methods and Applications”, 2005. CASTAÑEDA, Carlos. Consultoría para la recopilación y sistematización de información sobre los niveles de concentración. ADS No. 005-2007/OSIPTEL COHEN, Wesley; KLEPPER, Steven. Firm Size and the Nature of Innovation within Industries: the Case of Process and product R&D. Mayo, 1996. DINEEN, Chris. Demand Analysis and Penetration Forecasts for the Mobile Telephone Market in the U.K. Setiembre, 2000. DEMSETZ, Harold. Una Revisión de la Teoría de la Empresa. En la Naturaleza de la Empresa. Orígenes, Evolución y Desarrollo. Oliver Williamson y Sidney Winter (compiladores), (1996). GORT, Michael; KLEPPER, Steven. Time paths in the Difussion of Product Innovations. Setiembre, 1982. GRILICHES, Zvi. Hybrid Corn: an Exploration in the Economics of Technological Change. Octubre, 1957. GRUBER, Harold; y VERBOVEN, Frank. The Diffusion of Mobile Telecommunications Services in the European Union, 2001. GRUBER, Harold; VERBOVEN, Frank. The evolution of markets under entry and standards regulation– the case of global mobile telecommunications, 1999. KARATHANOS, Evangelos; KATSIANIS, Dimitris; VAROUTAS, Dimitris; SPHICOPOULOS, Thomas. Prospects of the 3G Mobile Networks in Greece, 2007. 29 KLEPPER, Steven. Entry, Exit, Grotwh and innovation over the Product Life Cycle. Junio, 1996. KOSKI y KRETSCHMER (2002). Entry, Standards and Competition: Firm Strategies and the Diffusion of Mobile Telephony, 2002. LARRAIN, Felipe; y QUIROZ, Jorge. Estimación de Demanda por Servicios de Telefonía Móvil Periodo 2004-2008. Julio, 2003. LASHERAS, MIGUEL ANGEL. La regulación de los servicios públicos, 1999. LOPEZ, José Ignacio; ORERO, Alejandro; y ARROYO, José Luis. Predicción del Proceso de Difusión Tecnológica en el Mercado de Redes. Una Aplicación Empírica al Caso de Internet, 2006. MEADE, Nigel. Applications of Diffusion Models in Telecommunications, 2004. NORTON, Jhon; BASS, Frank: a Diffusion Theory Model of Adoption and Substitution for Successive Generations of High- Technology Products. Setiembre, 1987. OSIPTEL, Implicancias de la Diferenciación de las Tarifas off-net y on-net en el Mercado de Telefonía Móvil, Informe Nº 91–GPR/2005.Noviembre 2005, Lima. PEREIRA, Pedro; PERNIAS- CERRILLO, José. The Diffusion of Cellular telephony in Portugal before UMTS: a Time Series Approach. 4 de marzo de 2005. ROUFFET; KERBOUTF; CAI; CAPDEVIELLE. Revista de Telecomunicaciones de Alcatel, Móviles 4G. Junio, 2005. ROGERS, Everett M. Diffusion of Innovations, Fifth Edition. 2003. STEFFENS, P.R.; MURPHY, D.N.P. The Influence of Innovators and Imitators. Julio, 1990. SKIADAS, Christos H. A new modeling approach investigating the diffusion speed of mobile telecommunication services in EU-15, 2007. TARZIJÁN y PAREDES. Organización Industrial para la Estrategia Empresarial, Prentice Hall. Segunda Edición 2006. TERRENCE, Faulkner. Technology Substitution in the Consumer Photographic Industry: Context and Consequences. Noviembre, 2003. TIROLE, Jean. The Theory of Industrial Organization. MIT (1988). 30 VII. ANEXOS ANEXO Nº 1: Evolución de la Tecnología en la industria de servicios móviles. 1990 La empresa Tele2000 fue la primera en incursionar en la prestación del servicio móvil con tecnología analógica. 1993 En diciembre de 1993, Tele2000 adquirió una plataforma de conmutación digital para modernizar la prestación de este servicio. 1994 Telefónica del Perú (Telefónica) ingresó en el mercado de telefonía móvil con tecnología analógica. 1997 1997 1998 2001 2004 2008 2008 Las empresas introdujeron en el mercado terminal la tecnología digital. Telefónica lanzó su marca Movistar, a través de la cual iba a prestar servicios móviles por medio de la tecnología CDMA (Code Division Multiple Access). Ingresó Bellsouth al mercado con la tecnología TDMA (Time Division Multiple Access), basada en la asignación de flujos por tiempo. Entró Nextel, el operador de radio troncalizado digital, con la tecnología IDEN que combina las capacidades de un teléfono digital celular, de la radio bi-direccional, de un busca-personas alfanumérico y de un módem para datos /fax, todo en un solo equipo. Ingresó TIM con la tecnología GSM (Global System for Mobile Communications). América Móvil migró su red GSM hacia el estándar GPRS, que es una superposición de la red GSM pero con características más eficientes en cuanto a la transferencia de paquetes. En agosto del 2008, Claro lanza el iPhone 3G, con la veloz tecnología inalámbrica 3G, Mapas con GPS, soporte para funciones empresariales como Microsoft exchange, y el Apple Store. La cobertura abarca Lima, sus playas y el Callao. En septiembre del 2008, Movistar lanzó el iPhone 3G. Elaboración: GRE-OSIPTEL 31 ANEXO Nº 2: Estimaciones de modelos de difusión tecnológica Variable Penetración Telefónica del servicio móvil Titulo Autor Modelo The diffusion of Mobile telecommunications Services Gruber Harold& Verbore Frank in The European Union (2001) Logístico The diffusion of Cellular Telephony in Portugal before UMTS: a Time Series Approach Pereira Pedro & Pernias Cerrillo (2005) Richards Demand Analysis and Penetration Forecasts for the Mobile Telephone Market in the U.K. Dineen Chris (2000) Logístico Estimación de Demanda por Servicios de Telefonía Móvil Periodo 2004-2008 Larrain & Quiroz (2003) Logístico The evolution of markets under entry and standards regulation– the case of global mobile Gruber Harold& Verbore Frank telecommunications (1999) Logístico A New Modeling Approach Investigating the Diffusion Speed of Mobile Telecommunication Services in EU-15 Apostolos N. Giovanis and Christos H. Skiadas (2007) Logístico The impact of mobile phone diffusion on the fixedlink network Pita Pedro & Cadima Nuno (2001) Logístico y Gompertz Lopez, Orero, Arroyo (2006) Bass Steffens & Murphy (1990) Bass Chaddha & Chitgokepar (1971) Logístico Hyett & McKenzie (1975) Flexible logistic Bewley & Fiebig (1988) Logístico Flexible logistic Lee et al (1992) Non-linear growth Meade & Islam (1995) Meade & Islam (1996) Comparison of 14 models Growth + econometric Penetración en el Predicción del proceso de difusión tecnológica en servicio de Internet mercados de redes. Procesos de Difusión The Influence of Innovators and Imitators para Bienes de Consumo Durable Fixed line telephone Presentaciones penetration Business Telephones Presentaciones Elaboración: GRE-OSIPTEL 32 ANEXO Nº 3: Estimación de Mínimos Cuadrados No-Lineales (MCNL) empleando la técnica de Máxima Verosimilitud Para estimar los parámetros de la función logística se estima un modelo de regresión no lineal empleando la técnica de máxima verosimilitud. Sea el siguiente modelo: g ( y i , θ ) = h( X i , h ) + ε i Donde ε i ∼N (0,σ2) Donde “h” representa a la función de distribución acumulada logística. La parte estocástica del modelo se encuentra representada por el residuo “ ε i ”, el cual se distribuye como una normal con medio cero y varianza σ2. La función de densidad de la probabilidad de yi está dada por la siguiente expresión: ∂ε f ( y i ) = i 2πσ 2 ∂y i ( ) − 0.5 ( g ( y i ,θ ) − h( xi , β ))2 exp 2σ 2 El jacobiano que se forma a partir de la expresión anterior es el siguiente: j ( yi ,θ ) = ∂ε i ∂g ( y i , θ ) = ∂y i ∂y i Con esta información se puede construir el logaritmo de la función de verosimilitud tal como sigue: ( ) n n n n 1 lnL = ln ∏ f ( y i ) = − ln (2π ) − ln σ 2 + ∑ ln j ( y i ,θ ) − 2 2 2σ 2 i =1 i =1 ∑ (g ( y ,θ ) − h(x , β ) ) n i =1 2 i i Las derivadas respecto a los parámetros, conocidas como ecuaciones de verosimilitud vienen dadas por46: ∂ ln L 1 = 2 ∂β σ n ∑ε i =1 i ∂h( xi , β ) =0 ∂β n 1 ∂j 1 ∂ ln L = ∑ i − 2 ∂θ σ i =1 j i ∂θ n ∑ε i =1 ∂ ln L n 1 =− 2 + 2 ∂σ 2σ 2σ 4 i ∂g ( y i ,θ ) =0 ∂θ n ∑ε i =1 2 i =0 46 Estas ecuaciones no son lineales, por ello es necesario el uso de métodos iterativos para encontrar una solución. 33 ANEXO Nº 4: Estimación del modelo de difusión tecnológica según departamento α Departamento T R2 ajustado Est. (SE) Est. (SE) Amazonas -4.830 (0.074) 0.069 (0.001) 0.997 Ancash -4.621 (0.074) 0.079 (0.001) 0.998 Apurímac -4.930 (0.068) 0.075 (0.001) 0.999 Arequipa -3.841 (0.093) 0.073 (0.002) 0.996 Ayacucho -5.602 (0.083) 0.091 (0.001) 0.999 Cajamarca -4.788 (0.068) 0.079 (0.001) 0.998 Cusco -4.554 (0.066) 0.078 (0.001) 0.999 Huancavelica -4.791 (0.114) 0.072 (0.002) 0.993 Huanuco -4.527 (0.024) 0.059 (0.000) 0.999 Ica -4.305 (0.045) 0.075 (0.001) 0.999 Junín -4.781 (0.045) 0.078 (0.001) 0.999 La Libertad -4.257 (0.118) 0.079 (0.002) 0.995 Lambayeque -4.658 (0.098) 0.083 (0.002) 0.997 Lima y Callao -2.849 (0.086) 0.060 (0.002) 0.995 Loreto -4.095 (0.063) 0.071 (0.001) 0.998 Madre de Dios -5.623 (0.045) 0.095 (0.001) 0.999 Moquegua -3.967 (0.036) 0.073 (0.001) 0.999 Pasco -6.097 (0.088) 0.105 (0.001) 0.999 Piura -4.352 (0.067) 0.076 (0.001) 0.999 Puno -5.628 (0.091) 0.096 (0.002) 0.998 San Martín -5.073 (0.055) 0.070 (0.001) 0.999 Tacna -3.596 (0.081) 0.070 (0.002) 0.997 Tumbes -4.167 (0.026) 0.071 (0.000) 0.999 Ucayali -4.495 (0.024) 0.072 (0.000) 0.999 *Legenda: b/se *Coeficientes estadísticamente significativos a un nivel del 95% de confianza y 5% de significancia 34

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados