- Ninguna Categoria

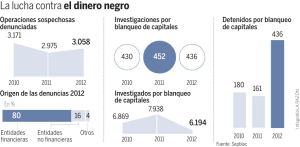

OPINIÓN: La responsabilidad del asesor fiscal por blanqueo de

Anuncio