PRINCIPALES NOVEDADES FISCALES

Anuncio

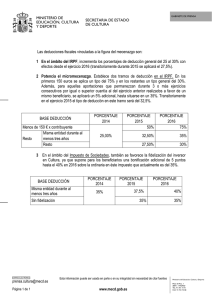

Tel. 93 318 32 11 Fax. 93 318 34 43 Passeig de Gràcia, 39 2n 2ª 08007 Barcelona PRINCIPALES NOVEDADES FISCALES EJERCICIO 2011. El pasado día 22 de diciembre del 2010, se aprobó la Ley 39/2010 de Presupuestos Generales del Estado 2011, así como el Real Decreto Ley 13/2010 de 3 de diciembre, que como para cada año, introduce importantes modificaciones en materia fiscal. Si está interesado en obtener información más extensa al respecto, no dude en ponerse en contacto con nuestro despacho o visitar nuestra Web www.rmbabogados.com. 1.- RENTA 2011. A) Art. 67. Deducción por adquisición de vivienda habitual. Esta deducción quedará limitada cuantitativamente: CONTRIBUYENTES Con BI inferior a 17.707,20€ Con BI entre 17.707,20 y 24.107,20€ BASE MAXIMA DE DEDUCCION 9.040€ 9.040 – (1,4125 * (BI – 17.707,20)) Régimen Transitorio para contribuyentes que hayan adquirido su vivienda habitual antes del 1 de enero de 2011: Podrán seguir aplicando la deducción en los términos actuales, es decir, aún cuando su base imponible sea igual o superior a 24.107,20€ anuales – Incentivo fiscal para adquirir vivienda habitual antes del 01/01/2011. Cuentas viviendas abiertas antes del 31/12/2010 y vivienda adquirida con posterioridad dicha fecha: podrán aplicar la deducción por adquisición de vivienda por las cantidades que se depositen en sus cuentas viviendas hasta el ejercicio 2010, en la medida en que en el plazo de 4 años desde su apertura adquieran su primera vivienda habitual. En cuanto a las cantidades que puedan depositarse en los ejercicios 2011 y ss. únicamente darán derecho a deducción si la BI en dichos ejercicios es inferior a 24.107€ y se cumplen el resto requisitos (inversión en vivienda habitual y cumplimiento del plazo de inversión). B) Art. 68 y 69. Incentivos fiscales al alquiler de vivienda. b.1) Art. 69 Reducción por arrendamiento de viviendas: Reducción General IRPF 2010 y anteriores 50% IRPF 2011 y ss 60% Reducción Incrementada IRPF 2010 y anteriores 100% IRPF 2011 y ss 100% Requisitos 2011 para aplicar la reducción incrementada 100%: Edad del arrendatario entre 18 y 30 años (2010 y anteriores 35 años). Con rendimientos netos del trabajo o de actividades económicas superiores al IPREM. Disposición Transitoria decimonovena: A efectos de aplicación de la reducción del 100%, la edad del arrendatario se ampliará hasta la fecha en que cumpla 35 años cuando el contrato de arrendamiento se hubiera celebrado con anterioridad a 01/01/2011 con dicho arrendatario. Pág. 1 / 4 www.rmbabogados.com Tel. 93 318 32 11 Fax. 93 318 34 43 Passeig de Gràcia, 39 2n 2ª 08007 Barcelona b.2) Art. 68. Deducción por arrendamiento de vivienda: Porcentaje deducción BI máxima Base máxima deducción IRPF 2010 10,05% 24.020 Si BI < ó = 12.000 : 9.015€ Si 12.000 < BI < 24.020: 9015 – ( 0.75 * (BI -12.000)) IRPF 2011 10,05% 24.107,20 Si BI < ó = 17.707,20 : 9.040€ Si 17.707,20 < BI < 24.107: 9040 – (1.4125 * (BI -17.707)) C) Escala de gravamen BASE IMPONIBLE DEL AHORRO 2010 y ss. IRPF 2010 y ss. 19% primeros 6.000€ 21% resto IRPF 2009 18% TIPO IMPOSITIVO D) Escala gravamen 2011. BASE IMPONIBLE GENERAL CONSOLIDADA EN CATALUÑA IRPF 2011 BASE LIQUIDABLE 0 17.707,20 33.007,20 53.407,20 120.000,20 175.000,20 CUOTA INTEGRA 0 4.249,72 8.533,72 16.081,72 44.716,72 70.016,72 RESTO BL 17.707,20 15.300 20.400 66.593,00 55.000,00 En adelante TIPO 24% 28% 37% 43% 46% 49% E) Rendimientos irregulares del trabajo: Reducción del 40%. Rendimientos con un periodo de generación superior a 2 años que no se obtengan de forma periódica o recurrente, Rendimientos notoriamente irregulares en el tiempo Limitaciones a la reducción del 40%: En el IRPF 2010 el único límite afectaba a los rendimientos derivados del ejercicio de opiniones de compra sobre acciones. En el IRPF 2011 NUEVO LIMITE a la base de reducción para todos los rendimientos irregulares del trabajo: no podrá superar el importe de 300.000 € anuales. F) Reducción Rendimientos de Actividades económicas. Reducción del 20% por mantenimiento o creación de empleo para los ejercicios iniciados en el 2009, 2010 y 2011. Se tomará como ejercicio de referencia (plantilla media): 2008. E) Deducción por nacimiento o adopción. Supresión, con efectos 01/01/2011, de la deducción por nacimiento o adopción de 2.500€ por cada hijo nacido o adoptado en el periodo impositivo. F) Tributación para accionista de una SICAV (Sociedad inversión capital variable). Reducción de capital con devolución de aportaciones. Norma general (art. 33.3 a) LIRPF): Minoración del coste de adquisición de las participaciones afectadas y tributación por el exceso como rendimiento del capital mobiliario. Efecto diferimiento. Norma especial para las SICAV (medida antidiferimiento): Integración de la devolución en la base del ahorro con el límite: Pág. 2 / 4 www.rmbabogados.com Tel. 93 318 32 11 Fax. 93 318 34 43 Passeig de Gràcia, 39 2n 2ª 08007 Barcelona Incremento del valor liquidativo de las acciones desde su adquisición hasta el momento de la disminución de capital. Cuando reducción capital proceda de beneficios capitalizados, el importe de dichos beneficios. No procederá la aplicación de la exención por dividendos. Por la parte que exceda del límite indicado aplicará la regla general. Distribución de prima de emisión. Norma general (Art. 25.1 e) LIRPF): Minoración del coste de adquisición de las participaciones afectadas y tributación por el exceso como rendimiento del capital mobiliario. Efecto diferimiento. Norma especial para las SICAV (medida antidiferimiento): Integración de la devolución de la prima en la base del ahorro por todo el importe percibido. 2.- IMPUESTO SOBRE SOCIEDADES. A) Tipos de gravamen IS. para los periodos impositivos iniciados a partir del 1 de enero de 2011: Parte BI comprendida Entre 0 y 120.202,41€ Entre o y 300.000,00€ Exceso sobre 120.202,41 Exceso sobre 300.000,00€ Tipo Gravamen Micropymes Tipo gravamen PYMES Tipo Gravamen General 20% 25% 30% 25% 30% 30% Micropymes: Sociedades con importe neto cifra negocios del ejercicio inferior a 5 millones de € y plantilla inferior a 25 trabajadores. Tipo súper reducido si mantienen plantilla media del ejercicio 2008 y no es inferior a la unidad. Pymes (E.R.D.): Sociedades con importe neto de la cifra de negocios del ejercicio anterior inferior a 10 millones de €. Cuadro comparativo ERD: Cifra negocios anterior Tipo impositivo: periodo impositivo Tributación 2010 8 millones € Tributación 2011 10 millones € Primeros 120202,41€ al: 25% Resto: 30% Primeros 300.000,00€ al: 25% Resto: 30% B) Fondo de comercio financiero Art. 74. Eliminación del beneficio fiscal para inversiones en entidades europeas realizadas a partir de 21 de diciembre de 2007. Efectos para los periodos impositivos que concluyan a partir de 21/12/2007. C) Libertad de amortización. A partir del 1 de enero del 2011, libertad de amortización si se cumplen los siguientes requisitos: Pág. 3 / 4 Inversiones en elementos nuevos del inmovilizado material y de las inversiones inmobiliarias afectos a actividades económicas. Puesta a disposición del citado elemento en los periodos impositivos iniciados dentro de los años 2011, 2012, 2013, 2014 y 2015. Esta deducción no está condicionada a su imputación contable en la cuenta de pérdidas y ganancias. www.rmbabogados.com Tel. 93 318 32 11 Fax. 93 318 34 43 Passeig de Gràcia, 39 2n 2ª 08007 Barcelona Se elimina así el requisito vigente hasta el 31 de diciembre de 2010 del mantenimiento o incremento de la plantilla media para poder aplicarse esta deducción. (Requisito hasta 31/12/2010: Debe mantenerse, en los 24 meses siguientes a la fecha de inicio del periodo impositivo en que el bien entre en funcionamiento, la plantilla media de los 12 meses anteriores al inicio de dicho periodo impositivo). Las inversiones en elementos puestos a disposición del sujeto pasivo DESDE la entrada en vigor del RDL 13/2010, es decir, desde el 3 de diciembre de 2010, HASTA que finalice el periodo impositivo (normalmente el 31 de diciembre de 2010), que no puedan acogerse a la libertad de amortización por no cumplir los requisitos de mantenimiento de empleo vigentes hasta esta fecha, PODRAN, aplicar la libertad de amortización en los periodos impositivos que se inicien a partir del 1 de enero de 2011. Esta libertad de amortización la pueden aplicar todo tipo de empresas, no solo las ERD (Empresas de reducida dimensión). D) Los incentivos fiscales establecidos para las PYMES, serán de aplicación en los tres periodos impositivos inmediatos y siguientes a aquel periodo impositivo en que la entidad o conjunto de entidades, alcancen la cifra de negocios de 10 millones de euros, siempre que las mismas hayan cumplido las condiciones para ser consideradas como de reducida dimensión en aquel periodo como en los dos periodos impositivos anteriores a este último. Art. 108.4LIS RDL 4/2004 de 5 de marzo. “Lo establecido en el párrafo anterior será igualmente aplicable cuando dicha cifra de negocios se alcance como consecuencia de que se haya realizado una operación de las reguladas en el capítulo VIII del título VII de esta Ley acogida al régimen fiscal establecido en dicho capítulo (Régimen especial de fusiones, escisiones, aportaciones de activos, canje de valores y cambio de domicilio social de una Sociedad Europea o una Sociedad Cooperativa Europea de un Estado miembro a otro de la Unión Europea), siempre que las entidades que hayan realizado tal operación cumplan las condiciones para ser consideradas como de reducida dimensión tanto en el período impositivo en que se realice la operación como en los dos períodos impositivos anteriores a este último”. Disposición Final Tercera Real Decreto-ley 14/2010, de 23 de diciembre”. 3.- IMPUESTO SOBRE OPERACIONES SOCIETARIAS. Conforme al Artículo 3 del Real Decreto Ley 13/2010 de 3 de diciembre, quedan exentas del 1% de la modalidad de O.S.: 1.- La constitución de sociedades; 2.- El aumento de capital; 3.- Las aportaciones de socios que no supongan aumento de capital (es decir, para reducir perdidas); 4.- El traslado a España de la sede de dirección efectiva o del domicilio social de una sociedad cuando ni una ni la otra estén previamente situadas en un Estado miembro de la Unión Europea Quedan fuera del ámbito de aplicación de la exención las operaciones de reducción de capital y disolución de sociedades. Pág. 4 / 4 www.rmbabogados.com