sional responde de las obligaciones derivadas de la acti

Anuncio

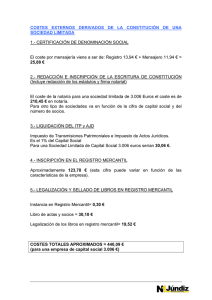

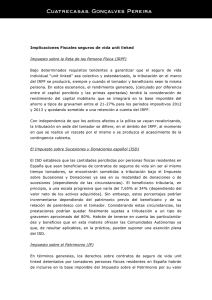

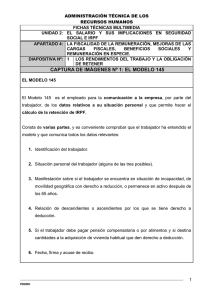

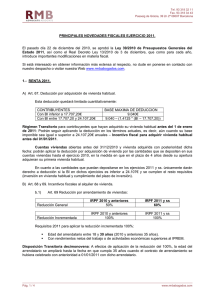

sional responde de las obligaciones derivadas de la actividad con todos sus bienes presentes y futuros, privativos y gananciales, incluso los no afectos a la actividad, el profesional-socio limita su responsabilidad patrimonial al capital aportado a la sociedad. Obviamente, la importancia que daremos a este criterio será tanto mayor cuanto mayor sea el importe de las obligaciones asumidas en la actividad y cuanto peor sean las perspectivas del negocio. Por otra parte, la limitación de la responsabilidad del profesional-socio no alcanza a la responsabilidad civil, mercantil o penal del profesional en su condición de administrador de la sociedad cuando su conducta al frente de la sociedad infrinja algún precepto del ordenamiento jurídico. Pero esto ya quedaría fuera del ámbito de este Apunte. Coste fiscal El criterio del coste fiscal suele ser el detonante para comenzar a plantearse un cambio en la forma jurídica de la actividad del profesional, generalmente por la percepción de estar pagando más impuestos que compañeros o conocidos con un nivel de actividad supuestamente similar al nuestro. En teoría, la tributación empresarial en España está diseñada para actuar de forma neutral respecto a la forma jurídica de las empresas, es decir, que el nivel de tributación de una actividad debería ser el mismo con independencia de la forma jurídica bajo la que se ejerza y, por tanto, con independencia de que se deba tributar por el IRPF –en el caso del profesional-autónomo– o por el Impuesto sobre Sociedades. Esto, que es cierto a nivel de la base imponible, queda trastocado cuando se aplica el tipo de gravamen del impuesto, puesto que, en el IRPF se aplica una tarifa progresiva, mientras que en el Impuesto sobre Sociedades se aplica un tipo proporcional. Es en este punto donde la tributación empresarial se desvía de la neutralidad, permitiendo la existencia de economías de opción y justificando la relevancia del criterio del coste fiscal a la hora de decidir la forma jurídica de nuestro negocio. Desde un punto de vista práctico el criterio del coste fiscal señala que cuanto mayores sean los ingresos anuales del profesional, más indicada estará la opción de interponer una sociedad que permita graduar el traspaso de ingresos al profesional-socio, limitando la progresividad de la tarifa. Sin embargo, no es posible señalar con carácter general un nivel de ingresos determinado que marque la frontera entre ambas alternativas, fundamentalmente porque el gravamen efectivo en el IRPF de los rendimientos profesionales depende de muchas otras circunstancias personales del contribuyente (existencia de otras rentas, descendientes con derecho a deducción, deducción por vivienda habitual, etc.) ajenas a la propia actividad que no permite hacer comparaciones entre contribuyentes sin disponer de toda la información personal. Costes inherentes a la forma jurídica El tercer y último criterio que proponemos es el del coste del mantenimiento inherente a la forma jurídica elegida. Aquí la ventaja es claramente para el profesional autónomo, puesto que sus obligaciones formales de carácter fiscal y mercantil son muy inferiores a las de una sociedad. Desde el punto de vista mercantil, tanto la propia constitución de las sociedades como las modificaciones estatutarias posteriores deberán formalizarse en escritura pública e inscribirse en el Registro Mercantil, estando sujetas estas operaciones, en ciertos casos al Impuesto sobre Transmisiones. Además, anualmente deberán efectuar la legalización de los libros de contabilidad y el depósito de cuentas. El profesional autónomo no cuenta con ninguna de estas obligaciones, por lo que existe un ahorro de costes que, en función del volumen de la actividad, puede ser de gran relevancia. Conclusión La elección de la forma jurídica óptima para nuestra actividad profesional debe ser un objetivo de la gestión de nuestro negocio que puede permitir aumentar la rentabilidad a corto, medio y largo plazo. Las dos formas jurídicas básicas son las del profesional-autónomo y la interposición de una sociedad que ostente la titularidad de la actividad. Los factores que hay que tener en cuenta en la elección son la responsabilidad patrimonial que se quiere asumir frente a terceros en el ejercicio de la actividad, el coste fiscal y los costes inherentes a la forma jurídica. Por los motivos que hemos comentado con anterioridad, no existen reglas ni límites fijos para realizar esta elección, puesto que en ella intervienen circunstancias ajenas al desarrollo de la propia actividad. Desconfíe de opiniones generalizadoras y taxativas en este sentido y sobre todo, ¡consulte a su asesor!!