658.151-P851d-CAPITULO II

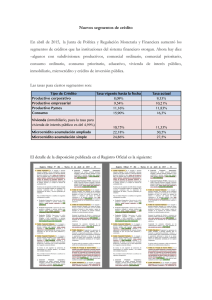

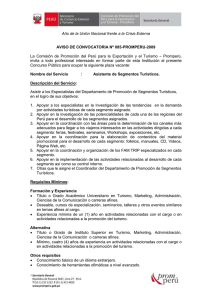

Anuncio