Revista completa en PDF. - Ministerio de Agricultura, Alimentación y

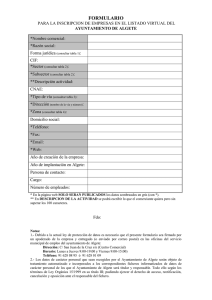

Anuncio