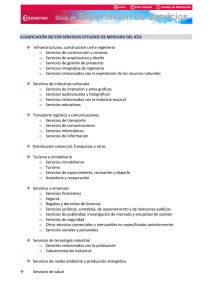

tributación de recursos naturales en américa del sur

Anuncio