Versión para Imprimir

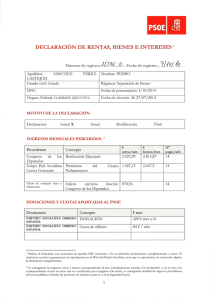

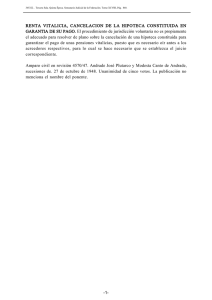

Anuncio

Boletín SuperContable 35 en PDF Boletín Nº35 04/09/2012 Noticias Llega el banco malo: las entidades ya asumen que sus inmuebles valen 20.000 millones menos Comentarios El “retoque” del Gobierno a la ayuda de los 400 euros expansion.com 03/09/2012 Las entidades rebajan un 45% el valor contable de sus inmuebles. Su valoración se reduce de 44.000 a 24.000 millones de euros, tras provisionar 20.000 millones. El nuevo IVA ahoga a los autónomos al adelantarlo a ayuntamientos arruinados elmundo.es 02/09/2012 Empresas y aútonomos liquidarán el IVA al 21% en octubre y enero Denuncian que las administraciones les deben casi 5.000 millones La multa por tardar 'un sólo día' en pagar cotizaciones sube al 20% Las retenciones a profesionales suben del 15% al 21% Los cambios legales en el alquiler solo afectarán a los nuevos contratos El precio de la vivienda usada La confianza de los cae un 10,5% en el último año consumidores mejora eleconomista.es 03/09/2012 ligeramente en el mes agosto eleconomista.es 03/09/2012 elmundo.es 03/09/2012 El IVA impone la cuesta de septiembre Currículos y entrevistas cambian con la crisis elpais.com 03/09/2012 cincodias.com 03/09/2012 Las empresas estadounidenses se preparan para la salida del euro de Grecia elpais.com 03/09/2012 Jurisprudencia Sentencia del Tribunal Supremo, Sala de lo Civil, de 19 de Julio de 2012 Impago de cuotas de comunidad de propietarios. Validez de los acuerdos adoptados en junta que no han sido impugnados y que no sean radicalmente nulos. Sentencia del Tribunal Supremo, Sala de lo Social, de 3 de Julio de 2012 Despido improcedente con opción por la readmisión. Consignación de la indemnización y salarios. Requisito. Subsanación. Reitera doctrina. Mucho se ha oído hablar durante esta última quincena del mes de Agosto de la prórroga del “Plan PREPARA”, es decir, la ayuda a los parados que han agotado todo tipo de prestaciones; y que ha sido conocida como los “400 euros de Zapatero”. CONTABILIDAD: Caso Práctico solicitud de Préstamo Bancario. PGC Normal La sociedad RCRCR, SA formaliza el 01.01.2010 un préstamo con una entidad financiera de acuerdo al siguiente condicionado: . Importe solicitado: 100.000 euros. . Plazo de devolución: 4 semestres. . Tipo de interés: 8% anual. .... Artículos Economía sumergida La economía sumergida es aquella parte de la actividad económica que elude sus obligaciones fiscales. No es posible medirla de forma exacta pero se pueden utilizar datos indirectos como el consumo de energía o el movimiento de capitales. Las retenciones y los autonomos En este artículo te explicamos qué son las retenciones, los tres tipos fundamentales Consultas Tributarias (rendimientos del trabajo, rendimientos de Tributación en Sucesiones y Donaciones por el legado de vivienda con derecho de habitación actividades económicas y rendimientos vitalicio a favor de un tercero. derivados del arrendamiento y Si el devengo del Impuesto sobre Sucesiones y Donaciones para los legatarios se produce subarrendamiento de bienes inmuebles con el fallecimiento del causante o con el del habitacionista. (alquileres). Sujeto pasivo en AJD respecto de hipoteca unilateral a favor de la AEAT como garantía del Las ETT buscarán trabajo a los aplazamiento de una deuda. La entidad consultante ha constituido hipoteca unilateral a favor de la Agencia Tributaria como que cobren los 400 euros. garantía del aplazamiento de una deuda tributaria y la Delegación Provincial de la Comunidad Mejorar los ratios de colocación de los beneficiarios del Plan Prepara, que reciben los Autónoma mantiene ... parados que han agotado la prestación por desempleo durante seis meses, dado que han caído del 20 al 6%, ése es el objetivo ... file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (1 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF Consultas Tributarias Tributación en Sucesiones y Donaciones por el legado de vivienda con derecho de habitación vitalicio a favor de un tercero. CONSULTA VINCULANTE FECHA-SALIDA 14/06/2012 (V1290-12) DESCRIPCIÓN DE LOS HECHOS: Legado de vivienda con derecho de habitación vitalicio a favor de un tercero. CUESTIÓN PLANTEADA: Si el devengo del Impuesto sobre Sucesiones y Donaciones para los legatarios se produce con el fallecimiento del causante o con el del habitacionista. CONTESTACION-COMPLETA: En relación con la cuestión planteada, este Centro Directivo informa lo siguiente: El artículo 24.1 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, establece que el devengo del impuesto, en el caso de las adquisiciones “mortis causa”, se produce el día del fallecimiento del causante. Es cierto que el apartado 3 del mismo artículo establece que “toda adquisición de bienes cuya efectividad se halle suspendida por la existencia de una condición, un término, un fideicomiso o cualquier otra limitación, se entenderá siempre realizada el día en que dichas limitaciones desaparezcan”, pero esa previsión no es de aplicación al supuesto de hecho planteado en el escrito de consulta, dado que la vivienda legada se integra ya en el patrimonio de los legatarios que, consiguientemente, están obligados a presentar la correspondiente autoliquidación en los plazos reglamentarios. Cosa distinta es que la base imponible de esa liquidación tome en cuenta, como no podía ser menos, la minoración del valor de dicho inmueble como consecuencia de la existencia de un derecho real de habitación que alcanza a la totalidad de la vivienda. En ese sentido, el artículo 26 b) de la Ley 29/1987 establece que “el valor de los derechos reales de uso y habitación será el que resulte de aplicar al 75 por 100 del valor de los bienes sobre los que fueran impuestos las reglas correspondientes a la valoración de los usufructos temporales o vitalicios, según los casos”. Dado que, según consta en el escrito de consulta, el derecho de habitación tiene carácter vitalicio, habrá que acudir a la letra a) del mismo artículo 26, conforme al cual se estimará que el valor es igual al 70 por 100 del valor total de los bienes cuando el usufructuario cuente menos de veinte años, con una minoración de un 1 por 100 por cada año adicional de edad y un límite mínimo del 10 por 100 del valor total. Consecuentemente, el valor para los legatarios será el resultante de minorar el valor total en aquel que haya que atribuir al usufructo. Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria. Sujeto pasivo en AJD respecto de hipoteca unilateral a favor de la AEAT como garantía del aplazamiento de una deuda. file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (2 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF CONSULTA VINCULANTE FECHA-SALIDA 01/06/2012 (V1209-12) DESCRIPCIÓN DE LOS HECHOS: La entidad consultante ha constituido hipoteca unilateral a favor de la Agencia Tributaria como garantía del aplazamiento de una deuda tributaria y la Delegación Provincial de la Comunidad Autónoma mantiene el criterio de que el sujeto pasivo de dicho acto es la entidad consultante y no la Administración tributaria como titular de la garantía constituida a su favor . CUESTIÓN PLANTEADA: Tributación de la referida hipoteca por la modalidad de Actos Jurídicos Documentados y, en concreto quien seria el sujeto pasivo de conformidad con el artículo 29 del Texto Refundido del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. CONTESTACION-COMPLETA: El artículo 82 de la Ley 58/2003, de 17 de diciembre, General Tributaria, regula las garantías para el aplazamiento y fraccionamiento del pago de la deuda tributaria, estableciendo que “la Administración tributaria podrá exigir que se constituya a su favor aval solidario de entidad de crédito o sociedad de garantía recíproca o certificado de seguro de caución. Cuando se justifique que no es posible obtener dicho aval o certificado o que su aportación compromete gravemente la viabilidad de la actividad económica, la Administración podrá admitir garantías que consistan en hipoteca, prenda, fianza personal y solidaria u otra que se estime suficiente, en la forma que se determine reglamentariamente”. De acuerdo con el artículo 7.1.B) del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, (en adelante ITP y AJD), aprobado por el Real Decreto Legislativo 1/1993, de 24 de septiembre, la constitución del derecho real de hipoteca está sujeta a la modalidad de transmisiones patrimoniales onerosas del impuesto. Sin embargo, el apartado 5 del citado artículo 7 dispone que “No estarán sujetas al concepto de transmisiones patrimoniales onerosas, regulado en el presente Título, las operaciones enumeradas anteriormente cuando sean realizadas por empresarios o profesionales en el ejercicio de su actividad empresarial o profesional y, en cualquier caso, cuando constituyan entregas de bienes o prestaciones de servicios sujetas al Impuesto sobre el Valor Añadido. No obstante, quedarán sujetas a dicho concepto impositivo las entregas o arrendamientos de bienes inmuebles, así como la constitución y transmisión de derechos reales de uso y disfrute que recaigan sobre los mismos, cuando gocen de exención en el Impuesto sobre el Valor Añadido. También quedarán sujetas las entregas de aquellos inmuebles que estén incluidos en la transmisión de la totalidad de un patrimonio empresarial, cuando por las circunstancias concurrentes la transmisión de este patrimonio no quede sujeta al Impuesto sobre el Valor Añadido”. En el presente caso, no concurriendo ninguno de los supuestos de excepción contemplados en los párrafos segundo y tercero del número 5 del artículo 7 anteriormente transcrito, nos encontramos ante la constitución de un derecho real de hipoteca por un sujeto pasivo del Impuesto sobre el Valor Añadido, no sujeta a la modalidad de transmisiones patrimoniales onerosas. Ahora bien, la no sujeción de la constitución de la hipoteca a la modalidad de Transmisiones Patrimoniales Onerosas permite sujetar a la cuota gradual de la modalidad de Actos Jurídicos Documentados, Documentos Notariales, a la escritura pública en la que se formalice dicha constitución de hipoteca, al cumplirse todos los requisitos exigidos en el artículo 31.2 del citado Texto Refundido, que dispone que “Las primeras copias de escrituras y actas notariales, cuando tengan por objeto cantidad o cosa valuable, contengan actos o contratos inscribibles en los Registros de la Propiedad, Mercantil, de la Propiedad Industrial y de Bienes Muebles no sujetos al Impuesto sobre Sucesiones y Donaciones o a los conceptos comprendidos en los números 1 y 2 del artículo 1 de esta Ley, tributarán, además, al tipo de gravamen que, conforme a lo previsto en la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía, haya sido aprobado por la Comunidad Autónoma. Si la Comunidad Autónoma no hubiese aprobado el tipo a que se refiere el párrafo anterior, se aplicará el 0,50 por 100, en cuanto a tales actos o contratos.” Por último, el artículo 29 del texto Refundido establece que “será sujeto pasivo el adquirente del bien o derecho y, en su defecto, las personas que insten o soliciten los documentos notariales, o aquellos en cuyo interés se expidan”. Por tanto, será sujeto pasivo la Administración Tributaria a cuyo favor se constituye la garantía hipotecaria, si bien será de aplicación lo dispuesto en el artículo 45. I. A) del Texto Refundido que declara “exentos del impuesto: a) El Estado y las Administraciones públicas territoriales e institucionales y sus establecimientos de beneficencia, cultura, Seguridad Social, docentes o de fines científicos”. file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (3 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF Sin embargo, debe tenerse en cuenta que así como lo expuesto anteriormente resulta de aplicación para el supuesto de la hipoteca ordinaria en la que concurren simultáneamente el acuerdo de voluntades del acreedor hipotecario y deudor hipotecante, no lo es en el caso de la hipoteca unilateral a que se refiere el escrito de consulta y en la que no tiene lugar dicha simultaneidad. En este sentido debe tenerse en cuenta lo dispuesto en el artículo 141 de la Ley Hipotecaria: “En las hipotecas voluntarias constituidas por acto unilateral del dueño de la finca hipotecada, la aceptación de la persona a cuyo favor se establecieron o inscribieron se hará constar en el Registro por nota marginal, cuyos efectos se retrotraerán a la fecha de constitución de la misma. Si no constare la aceptación después de transcurridos dos meses, a contar desde el requerimiento que a dicho efecto se haya realizado, podrá cancelarse la hipoteca a petición del dueño de la finca, sin necesidad de la persona a cuyo favor se constituyó.” A la vista de dicho precepto, es necesario distinguir, entre la hipoteca ordinaria y la hipoteca unilateral, en cuanto a la determinación del sujeto pasivo, siempre recordando que nos encontramos ante la constitución de un derecho real de hipoteca por un sujeto pasivo del Impuesto sobre el Valor Añadido, no sujeta a la modalidad de transmisiones patrimoniales onerosas. En cuanto al sujeto pasivo, de acuerdo con el artículo 29 anteriormente transcrito no resulta de aplicación el primer criterio establecido, pues no cabe duda de que en la constitución de una hipoteca unilateral que está pendiente de aceptación, no puede ser sujeto pasivo el adquirente del bien o derecho como en la hipoteca ordinaria, por lo que es necesario acudir, según la regla alternativa, a la persona que haya instado la expedición de los documentos, que es en este caso el mismo que constituye la hipoteca, la entidad consultante. Por lo tanto el que la hipoteca unilateral se constituya a favor de una Administración pública o a favor de un particular no afecta en nada a su tributación. Por lo que se refiere a la posterior aceptación de la hipoteca unilateral, que corresponde hacer a la persona a cuyo favor se haya constituido la hipoteca, a juicio de este Centro Directivo no puede afirmarse que concurran los cuatro requisitos exigidos para configurar el hecho imponible de la cuota gradual, pues no parece que tenga por objeto cantidad o cosa valuable. En este sentido cabe destacar que lo valuable no es la aceptación de la garantía, sino la propia garantía, esto es, la obligación que se garantiza con la hipoteca (por eso, en los préstamos con garantía, según el artículo 30.1 del TRLITP, la base imponible está constituida por el importe de la obligación o capital garantizado), y dicha garantía ya se gravó en la constitución. En otras palabras, no cabe considerar al acto de aceptación de la hipoteca unilateral como un acto nuevo, independiente y autónomo de su constitución, sino como un acto accesorio o complementario de ésta, ya que la aceptación de la hipoteca unilateral no tiene un contenido valuable diferente del que representa la garantía que se constituyó previamente. Entender lo contrario supondría una doble imposición de un único objeto valuable, lo cual resulta contrario a la finalidad de la Ley. CONCLUSIONES: - La hipoteca constituida por la entidad consultante a favor de la Administración Pública no está sujeta a la modalidad de transmisiones patrimoniales onerosas conforme a lo dispuesto en el artículo 7.5 del Texto Refundido del ITP y AJD, debiendo tributar por la cuota variable del Documento Notarial de la modalidad de Actos Jurídicos Documentados al concurrir los requisitos establecidos en el artículo 31.2 del citado cuerpo legal. - Si se trata de una hipoteca ordinaria el sujeto pasivo del impuesto será la Administración tributaria en aplicación del artículo 29, como adquirente del derecho de garantía constituido a su favor, quien sin embargo quedará exenta del pago del impuesto en virtud de la exención subjetiva establecida en el artículo 45.I.A) del Texto Refundido. - Si se trata de una hipoteca unilateral del art. 141 de la Ley Hipotecaria, pendiente de aceptación en el momento de su inscripción, no puede ser sujeto pasivo el adquirente del bien, todavía indeterminado, por lo que es necesario acudir, según la regla alternativa del art. 29, a la persona que haya instado la expedición de los documentos, que será el mismo que constituye la hipoteca. - La posterior aceptación de la hipoteca unilateral no se considera que tenga por objeto cantidad o cosa valuable por lo que no reúne los requisitos exigidos para tributar por el art. 31.2. Lo valuable no es la aceptación de la garantía, sino la propia garantía, no siendo el acto de aceptación de la hipoteca unilateral un acto nuevo, independiente y autónomo de su constitución, sino accesorio o complementario de ésta. Entender lo contrario supondría una doble imposición de un único objeto valuable, contrario a la finalidad de la Ley. Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria. file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (4 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF Comentarios El “retoque” del Gobierno a la ayuda de los 400 euros Mucho se ha oído hablar durante esta última quincena del mes de Agosto de la prórroga del “Plan PREPARA”, es decir, la ayuda a los parados que han agotado todo tipo de prestaciones; y que ha sido conocida como los “400 euros de Zapatero”. El anterior periodo del plan finalizaba el 15 de Agosto y, como es lógico, alcanzada dicha fecha, se generó la correspondiente polémica político-mediática sobre su prórroga o no. La citada polémica se aderezó, aun más si cabe, por la “tardanza” del Gobierno en decidir sobre la prórroga en cuestión, que debía haber empezado el 16 de agosto pero que no fue acordada en Consejo de Ministros hasta el 24 de agosto; publicándose en el BOE del sábado 26 de agosto de 2012. Si ese retraso se debe al “necesario estudio de las modificaciones que, según el Gobierno, había que hacerle a la ayuda” o, por el contrario, a la casual coincidencia de la necesidad de la prórroga con el periodo de vacaciones del Gobierno es una cuestión que dejamos a la libre interpretación de los lectores pero el caso es que el Plan PREPARA ha sido prorrogado, y modificado, por RD-Ley 23/2012, de 24 de AGOSTO, por el que se prorroga el programa de recualificación profesional de las personas que agoten su protección por desempleo. Aunque el título de la norma no haga referencia a esas modificaciones. En este Comentario vamos a analizar cuáles son los principales cambios introducidos en esta ayuda. El Plan PREPARA fue aprobado inicialmente por el Real Decreto-Ley 1/2011, de 11 de febrero, de medidas urgentes para promover la transición al empleo estable y la recualificación profesional de las personas desempleadas, como un programa de recualificación profesional de las personas que agotasen su protección por desempleo, basado en acciones de políticas activas de empleo y en la percepción de una ayuda económica de acompañamiento. El programa, que tenía inicialmente seis meses de duración, ha sido prorrogado en dos ocasiones, mediante el Real Decreto-ley 10/2011, de 26 de agosto, de medidas urgentes para la promoción del empleo de los jóvenes, el fomento de la estabilidad en el empleo y el mantenimiento del programa de recualificación profesional de las personas que agoten su protección por desempleo; y mediante el Real Decreto-ley 20/2011, de 30 de diciembre, de medidas urgentes en materia presupuestaria, tributaria y financiera para la corrección del déficit público. El Gobierno, tras mantener públicamente sus dudas respecto a la prórroga, señala en la norma que “… en un escenario de recesión económica, teniendo en cuenta la evolución del desempleo de larga duración y el número de hogares con todos sus miembros desempleados y, una vez analizado y evaluado el plan PREPARA desde su creación hasta la actualidad, ha considerado conveniente prorrogar el citado programa”. Es decir, la situación actual del mercado de trabajo ha disipado las dudas del Gobierno en cuanto a la continuidad del Plan; pero poniendo en duda, al mismo tiempo, su eficacia como justificación para los cambios que introduce en “…su diseño, de forma que se incremente su eficacia como mecanismo de inserción en el mercado de trabajo, y que se proteja a los ciudadanos que más lo precisan.” Las modificaciones pretenden, según señala la norma, que el programa centre su función protectora en el colectivo de desempleados, que no teniendo derecho a otras prestaciones o subsidios, presenten cargas familiares u ostenten la condición de parados de larga duración, a través de un tratamiento individualizado y personalizado para la inserción en el mercado de trabajo. Y es que, según el RD-Ley 23/2012, el programa no puede servir solo para paliar una situación real de necesidad, sino que debe reincorporar al mercado laboral a sus beneficiarios; y ello es lo que, según el Gobierno, motiva las modificaciones efectuadas. El primero de los cambios a destacar es el incremento de la cuantía de la ayuda hasta el 85% del IPREM para aquellos beneficiarios con tres o más personas a su cargo , manteniéndose en el 75% la cuantía para el resto de los casos. Además, se sigue vinculando el cumplimiento del requisito de rentas a las de la unidad familiar y se redefine su composición en coherencia con otros programas de análoga finalidad. Con estas medidas, el programa atenderá a las situaciones de mayor necesidad y amplía la ayuda para los casos en los que las cargas familiares sean mayores. En segundo lugar, se refuerza el seguimiento del grado de cumplimiento del compromiso de actividad, exigiendo que los solicitantes acrediten haber realizado actuaciones de búsqueda de empleo a título personal, o en colaboración con los servicios de empleo, como requisito previo a la obtención de la condición de beneficiarios. El compromiso de búsqueda activa de empleo deberá mantenerse durante todo el programa, y los servicios de empleo podrán requerir al beneficiario que acredite la materialización de dicho compromiso en cualquier momento. file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (5 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF En tercer lugar, se garantiza el cumplimiento del principio de equidad revisando el régimen de incompatibilidad de la ayuda económica con otras de naturaleza similar, garantizando que el Servicio Público de Empleo Estatal tenga acceso a la información necesaria para comprobar dicha incompatibilidad, en coherencia con las observaciones del Tribunal de Cuentas en la Resolución de 2 de marzo de 2010, aprobada por la Comisión Mixta para las Relaciones con el Tribunal de Cuentas, en relación con el Informe de fiscalización del Procedimiento de Gestión del Programa de Renta Activa de Inserción. Y según el Gobierno, las modificaciones introducidas respecto al diseño inicial del programa pretenden incrementar las oportunidades de empleo de los beneficiarios, así como centrar los esfuerzos de los servicios de empleo en aquellos desempleados que se enfrentan a condiciones más desfavorables, porque el programa debe servir de instrumento eficaz en la búsqueda de empleo y para ello deben utilizarse todos los medios, tanto públicos como privados, de los que disponen los Servicios Públicos de Empleo. En definitiva, podrán beneficiarse de este programa las personas desempleadas por extinción de su relación laboral e inscritas como demandantes de empleo en las Oficinas de Empleo que, dentro del período comprendido entre el día 16 de agosto de 2012 y el día 15 de febrero de 2013, ambos inclusive, agoten la prestación por desempleo de nivel contributivo y no tengan derecho a cualquiera de los subsidios por desempleo establecidos en el texto refundido de la Ley General de la Seguridad Social, aprobado por Real Decreto Legislativo 1/1994, de 20 de junio, o bien hayan agotado alguno de estos subsidios, incluidas sus prórrogas, debiendo dichas personas cumplir en el momento de la solicitud, además, alguna de las siguientes condiciones: a) Llevar inscritas como demandantes de empleo al menos doce de los últimos dieciocho meses. b) Tener responsabilidades familiares, tal como este concepto viene definido en el artículo 215.2 del texto refundido de la Ley General de la Seguridad Social. Además, el solicitante debe carecer de rentas, de cualquier naturaleza, superiores en cómputo mensual al 75 % del Salario Mínimo Interprofesional, excluida la parte proporcional de dos pagas extraordinarias. Y una de las modificaciones importantes, que va a suponer la exclusión de muchos posibles beneficiarios, es la que señala que si el solicitante convive con padres y/o cónyuge, y/o hijos menores de 26 años, o mayores con una discapacidad en grado igual o superior al 33 por ciento, o menores acogidos, únicamente se entenderá cumplido el requisito de carencia de rentas cuando la suma de las rentas de todos los integrantes de la unidad familiar así constituida, incluido el solicitante, dividida por el número de miembros que la componen, no supere el 75 por ciento del salario mínimo interprofesional, excluida la parte proporcional de dos pagas extraordinarias. Y en cuanto a las exclusiones, no podrán acogerse a este programa las personas que hubieran percibido la prestación extraordinaria del programa temporal de protección por desempleo e inserción, ni las personas que hubieran sido o pudieran ser beneficiarias del programa de recualificación profesional de las personas que agoten su protección por desempleo en los términos establecidos en el Real Decreto-ley 1/2011, de 11 de febrero, incluidas sus prórrogas, ni las que hubieran agotado o pudieran tener derecho a la renta activa de inserción, ni las que hubieran agotado la renta agraria o el subsidio por desempleo, ambos en favor de los trabajadores eventuales del Sistema Especial para Trabajadores por Cuenta Ajena Agrarios incluidos en el Régimen General de la Seguridad Social. La ayuda económica de acompañamiento es del 75 % del Indicador Público de Rentas de Efectos Múltiples (IPREM) mensual, hasta un máximo de seis meses. No obstante, en el supuesto de que el solicitante tenga a cargo, al menos, a tres miembros de la unidad familiar, la ayuda será equivalente al 85% del IPREM. A estos efectos, se entenderá como familiar a cargo al cónyuge y/o hijos menores de 26 años, o mayores con una discapacidad en grado igual o superior al 33 por ciento o menores acogidos, y que carezcan individualmente de rentas propias superiores al 75% del salario mínimo interprofesional en cómputo mensual excluida la parte proporcional de dos pagas extraordinarias. Asimismo, cuando el solicitante, o cualquier miembro de su familia, tenga derecho a percibir los salarios sociales, rentas mínimas de inserción o ayudas análogas de asistencia social concedidas por las Comunidades Autónomas y las entidades locales, la ayuda económica contemplada en el número anterior sumada al importe de aquéllas no podrá superar el 75% del Salario Mínimo Interprofesional. En el caso de que se superara este límite, se descontará de la ayuda regulada en el número anterior el importe que exceda de dicha cantidad. El plazo para solicitar la inclusión en el programa será de dos meses desde la finalización de la prestación o subsidio por desempleo. Otra de las novedades, y que ha despertado polémica es que, en este plazo, la persona solicitante deberá realizar, durante un período mínimo de treinta días, acciones de búsqueda activa de empleo, las cuales se deberán acreditar en el momento de dicha solicitud, en file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (6 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF la forma que se determine reglamentariamente. La ayuda solo podrá reconocerse una vez iniciado el itinerario individualizado y personalizado de inserción y su percepción estará condicionada a la participación en el mismo. Las personas beneficiarias vendrán obligadas, por tanto, a lo largo de toda la duración del programa, a participar en las acciones de políticas activas de empleo y de búsqueda de empleo que les propongan los Servicios Públicos de Empleo de las Comunidades Autónomas y el Servicio Público de Empleo Estatal, pudiendo dichos Servicios Públicos exigir su acreditación en cualquier momento, siendo su realización requisito imprescindible para el mantenimiento del disfrute de la ayuda económica. Asimismo, estarán obligadas a aceptar la oferta de empleo adecuada, ya sea ofrecida por los Servicios Públicos de Empleo o por las agencias de colocación cuando desarrollen actividades en el ámbito de la colaboración de aquéllos, salvo causa justificada. Igualmente, deberán comunicar, en su caso, que se han dejado de reunir los requisitos necesarios para acceder al programa, así como cualquier modificación que pudiera afectar a la cuantía de la misma. El incumplimiento de cualquiera de las obligaciones y requisitos establecidos en este programa dará lugar a la pérdida de la condición de persona beneficiaria de estas ayudas, con exclusión definitiva del mismo, desde la fecha del incumplimiento. Con carácter previo a dictar la oportuna resolución, se dará un plazo de diez días al interesado para que formule las alegaciones que considere oportunas. El Servicio Público de Empleo Estatal abonará las ayudas económicas de manera directa a las personas beneficiarias, por el procedimiento de nóminas mensuales, prorrateándose los periodos inferiores al mes, atendiendo a la fecha de inclusión efectiva en este programa y a los períodos trabajados durante el mes. Se descontarán proporcionalmente las cantidades que correspondan por la falta de participación efectiva en las acciones y medidas incluidas en el itinerario individualizado de inserción, siempre que no concurran supuestos de incumplimiento. Finalmente, se señala que la norma entra en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado», es decir, el 26 de agosto, pero produciendo efectos desde el 16 de agosto de 2012, que es cuando finalizaba la anterior prorroga. Asimismo, y para finalizar el Comentario, hemos de señalar que el BOE del 1-9-2012 publica la Resolución de 30 de agosto de 2012, del Servicio Público de Empleo Estatal, por la que se determina la forma y plazos de presentación de solicitudes y de tramitación para la concesión de ayudas económicas de acompañamiento establecidas en el Real Decreto-ley 23/2012, de 24 de agosto, por el que se prorroga el programa de recualificación profesional de las personas que agoten su protección por desempleo, que desarrolla el RD-Ley y señala, entre otros aspectos, que La condición de beneficiario de las ayudas reguladas en este programa, sólo se podrá obtener una vez durante la vigencia del mismo. La resolución aprueba también el modelo de solicitud de la ayuda económica de acompañamiento, señalando que deberá realizarse en el plazo máximo de dos meses desde la fecha en que hubieran agotado el derecho a la prestación o subsidio ordinarios y si la solicitud se presentara fuera de este plazo, se denegará. Se perfila también en qué términos debe el solicitante acreditar ante el Servicio Público de Empleo Estatal haber realizado, al menos, tres acciones de búsqueda activa de empleo. Las acciones de búsqueda activa de empleo podrán ser, tanto las que realice directamente el solicitante como las propuestas por el Servicio Público de Empleo competente. Se considerará una acción cada una de las actuaciones siguientes: a) Trabajo por cuenta propia o ajena. b) Envío o presentación de currículum, al menos, en tres empresas distintas. c) Realización de, al menos, una entrevista de trabajo. d) Inscripción en, al menos, una agencia de colocación autorizada. e) Inscripción como solicitante de trabajo en portales de empleo privados o de los Servicios Públicos de Empleo. f) Presentación a ofertas de trabajo de los Servicios Públicos de Empleo. g) Cualesquiera otras actuaciones ofertadas por los Servicios Públicos de Empleo y específicamente en acciones formativas. file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (7 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF Si la acreditación de las realizaciones de la búsqueda de empleo se presentara fuera del plazo de dos meses, también se denegará la ayuda. El Servicio Público de Empleo Estatal abonará la ayuda para la recualificación profesional, desde la fecha de solicitud de esta ayuda siempre que se cumplan los requisitos establecidos. A partir de la fecha de inicio del primer servicio asociado al itinerario individualizado y personalizado de inserción se descontarán las cantidades que correspondan por los días que no exista participación de la persona beneficiaria en alguno de los servicios incluidos en el itinerario. Asimismo, se descontarán proporcionalmente las cantidades que correspondan por los días de actividad laboral de la persona beneficiaria, así como durante los días de prestación económica por incapacidad temporal a la que pudiera acceder a partir del cese en dicha colocación. En todo caso, se descontarán proporcionalmente las cantidades que correspondan por los días que no se mantenga la inscripción como demandante de empleo por causa de colocación de la persona beneficiaria. Estas personas percibirán de nuevo esta ayuda, desde el momento en que se inscriban como personas demandantes de empleo, siempre que cumplan con los requisitos y se encuentren dentro del plazo máximo establecido. Como puede verse, hay algunos cambios importantes en el desarrollo del Programa PREPARA, que esperamos haber aclarado en este Comentario. Departamento Jurídico y Laboral de Supercontable.com La información utilizada en la redacción de este Comentario es una cortesía de la página Supercontable.com y del Programa “ASESOR LABORAL”. CONTABILIDAD: Caso Práctico solicitud de Préstamo Bancario. PGC Normal La sociedad RCRCR, SA formaliza el 01.01.2010 un préstamo con una entidad financiera de acuerdo al siguiente condicionado: . Importe solicitado: 100.000 euros. . Plazo de devolución: 4 semestres. . Tipo de interés: 8% anual. . Comisión de apertura: 3 por 100. . Corretaje: 1 por 100. La entidad financiera facilita el siguiente cuadro de amortización: ----------------------------------------------------------------------------------------------------------Pagos Capital Pdte. Intereses Amortización Cuota Amortizado ----------------------------------------------------------------------------------------------------------1 100.000,00 4.000,00 23.549,00 27.549,00 23.549,00 2 76.451,00 3.058,03 24.490,97 27.549,00 48.039,97 3 51.960,03 2.078,40 25.470,60 27.549,00 73.510,57 4 26.489,43 1.059,57 26.489,43 27.549,00 100.000,00 ----------------------------------------------------------------------------------------------------------10.196,00 100.000,00 110.196,00 ----------------------------------------------------------------------------------------------------------Se pide registro contable de los asientos que implica esta operación. SOLUCIÓN file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (8 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF En los débitos y partidas a pagar, según la Norma de Valoración 9ª del PGC, se clasificarán: a) Débitos por operaciones comerciales: son aquellos pasivos financieros que se originan en la compra de bienes y servicios por operaciones de tráfico de la empresa, y b) Débitos por operaciones no comerciales: son aquellos pasivos financieros que, no siendo instrumentos derivados, no tienen origen comercial. De acuerdo con la Norma de Valoración 9ª del Plan General Contable, los "Débitos y partidas a pagar" "... se valorarán inicialmente por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, que equivaldrá al valor razonable de la contraprestación recibida ajustado por los costes de transacción que les sean directamente atribuibles. No obstante lo señalado en el párrafo anterior, los débitos por operaciones comerciales con vencimiento no superior a un año y que no tengan un tipo de interés contractual, así como los desembolsos exigidos por terceros sobre participaciones, cuyo importe se espera pagar en el corto plazo, se podrán valorar por su valor nominal, cuando el efecto de no actualizar los flujos de efectivo no sea significativo....". Al mismo tiempo las valoraciones posteriores que se produzcan de estos pasivos financieros "... se valorarán por su coste amortizado. Los intereses devengados se contabilizarán en la cuenta de pérdidas y ganancias, aplicando el método del tipo de interés efectivo..." En este sentido, la valoración inicial debería venir dada por: Valor de la contraprestación neta recibida: 10.000 - 3.000 - 1.000 = 96.000 euros Luego el tipo de interés efectivo de la operación sería igual a: 27.549 27.549 27.549 27.549 96.000 = ------------ + ------------ + ------------ + ------------ ; TIE =5,754177% semestral 2 3 4 (1+tie) (1+tie) (1+tie) (1+tie) Luego si generamos una nueva tabla de amortización con los gastos iniciales: --------------------------------------------------------------------------------------------------------------------------------Pagos Cuota Deuda Intereses Devolución Coste Interes Difer. 5,75% Capital Amortizado 4% Interés --------------------------------------------------------------------------------------------------------------------------------1 27.549,00 96.000,00 5.524,01 22.024,99 73.975,01 4.000,00 1.524,01 2 27.549,00 73.975,01 4.256,65 23.292,35 50.682,66 3.058,03 1.198,62 3 27.549,00 50.682,66 2.916,37 24.632,63 26.050,03 2.078,40 837,97 4 27.549,00 26.050,03 1.498,97 26.050,03 0,00 1.059,57 439,40 --------------------------------------------------------------------------------------------------------------------------------14.196,00 96.000,00 10.196,00 4.000,00 --------------------------------------------------------------------------------------------------------------------------------- Así la contabilización deberá realizarse en función de esta nueva tabla y consecuentemente, de acuerdo con la Norma de Valoración 9ª los gastos iniciales del préstamo netearán el valor inicial del préstamo por lo que: . Registro concesión 01.01.2010: 96.000 Bancos c/c (572) a Deudas C/P con entidades de crédito (520) 45.317,34 a Deudas L/P con entidades de crédito (170) 50.682,66 --- x --. Pago 1er semestre 30.06.2010: 4.000,00 Intereses de Deudas (662) 23.549,00 Deudas C/P con entidades de crédito (520) a Bancos c/c (572) 27.549,00 --- x --. Imputación como gasto de los gastos iniciales, incrementando la deuda inicial: 1.524,01 Intereses de Deudas (662) a Deudas C/P con entidades de crédito (520) 1.524,01 --- x --- file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (9 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF . Pago 2º semestre 31.12.2011: 3.058,03 Intereses de Deudas (662) 24.490,97 Deudas C/P con entidades de crédito (520) a Bancos c/c (572) 27.549,00 --- x --. Imputación como gasto de los gastos iniciales, incrementando la deuda inicial: 1.198,62 Intereses de Deudas (662) a Deudas C/P con entidades de crédito (520) 1.198,62 --- x --. Reclasificación de la Deuda a corto plazo: 50.682,66 Deudas C/P con entidades de crédito (170) a Deudas C/P con entidades de crédito (520) 50.682,66 --- x --. Pago 3er semestre 30.06.2012: 2.078,40 Intereses de Deudas (662) 25.470,60 Deudas C/P con entidades de crédito (520) a Bancos c/c (572) 27.549,00 --- x --. Imputación como gasto de los gastos iniciales, incrementando la deuda inicial: 837,97 Intereses de Deudas (662) a Deudas C/P con entidades de crédito (520) 837,97 --- x --. Pago 4º y último semestre 31.12.2012: 1.059,57 Intereses de Deudas (662) 26.489,43 Deudas C/P con entidades de crédito (520) a Bancos c/c (572) 27.549,00 --- x --. Imputación como gasto de los gastos iniciales, incrementando la deuda inicial: 439,40 Intereses de Deudas (662) a Deudas C/P con entidades de crédito (520) 439,40 --- x --- Departamento Contabilidad de RCR Proyectos de Software. Comentario cortesía de www.supercontable.com Artículos file:///Z|/WEB%20SUPERCONTABLE%2010/WWW...s/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (10 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF Economía sumergida La Vanguardia 18-8-2012 La economía sumergida es aquella parte de la actividad económica que elude sus obligaciones fiscales. No es posible medirla de forma exacta pero se pueden utilizar datos indirectos como el consumo de energía o el movimiento de capitales. Así, Funcas estima en el 24% del PIB, o sea 259.000 millones de euros, la economía no declarada. Las consecuencias de este fraude son letales. El Instituto de Investigación en Impuestos del Reino Unido cuantifica en 74.000 millones de euros la recaudación que Hacienda deja de ingresar por este concepto cada año en España. Es un importe similar al déficit anual del sector público que tantos problemas está causando ahora. Hace unas semanas el Gobierno hacía público que un porcentaje muy elevado de las personas que cobran subsidio de paro están trabajando pero no pagan los impuestos ni las cuotas de Seguridad Social que deberían. Tenemos más de 5 millones de parados, pero según Funcas hay más de 4 millones de personas trabajando en economía sumergida. Es una insolidaridad que nos está saliendo demasiado cara. Un aspecto a destacar es que los países de nuestro entorno que han salido antes de la crisis tienen mucha menos economía sumergida. Muchas son las causas que pueden explicar por qué tenemos tanta economía sumergida. Entre ellas, el aumento de la fiscalidad y de la burocracia que parece que anima a muchos a salirse del circuito legal. Pero seguramente el factor clave serían los bajos niveles de ética que están muy consolidados en muchas capas de nuestra sociedad. Pocos delitos económicos, y entre ellos la economía sumergida, afloran y muchos menos acaban en condena. Las condenas suelen llegar después de demasiados años y sus reducidos importes las hacen poco disuasorias. Además, en función del nivel de influencia del condenado pueden acabar en indulto. Por otro lado, este tipo de delitos no está todo lo mal visto que debería. Es verdad que la mayoría de políticos y gobernantes son honrados, pero si desde arriba no se da ejemplo no es esperable que el pueblo llano tenga una conducta mejor, sino todo lo contrario. La solución no es fácil. Cambiar estándares éticos en la población y en los líderes requiere muchos años. La mejora de la gestión pública, minimizando la burocracia, la corrupción y el despilfarro pueden ser de gran ayuda. Los políticos y las organizaciones deberían dar ejemplo aplicando una tolerancia cero a cualquier tipo de delito, sobre todo cuando lo hacen los suyos. Y los fraudes de los gobernantes deberían ser castigados en las urnas. También habría que reforzar la inspección y elevar las sanciones. En los países con menos economía sumergida los ciudadanos denuncian a las autoridades los delitos que ven, pero esto es demasiado pedir ya que no encaja con nuestra cultura. En resumen, estamos ante un problema gravísimo que requiere soluciones inmediatas. ¿Qué más ha de ocurrir para que todos luchemos de forma más efectiva contra esta plaga que tanto nos está perjudicando? Oriol Amat. Catedrático de la UPF y Economista Las ETT buscarán trabajo a los que cobren los 400 euros. Mejorar los ratios de colocación de los beneficiarios del Plan Prepara, que reciben los parados que han agotado la prestación por desempleo durante seis meses, dado que han caído del 20 al 6%, ése es el objetivo del Gobierno. Para ello, en las conversaciones previas a la aprobación final del real decreto, el Ministerio de Empleo y Seguridad Social ha planteado involucrar a las Empresas de Trabajo Temporal (ETT) en el Plan Prepara, cuyo objetivo es la reinserción de los parados. Paula Hidalgo (eleconomista.es) El Departamento que dirige Fátima Báñez va a endurecer los controles , de manera que si el beneficiario no demuestra que está buscando empleo de forma activa podría perder la ayuda de 400 euros, o 450 si tiene dos miembros de la unidad familiar a su cargo, además del cónyuge o pareja de hecho. Así, el Gobierno evitaría casos de personas sin empleo que se relajen mientras cobran un subsidio y quedarían identificados los que no logran empleo porque realmente el mercado laboral no les da entrada. Desde que se aprobó la reforma laboral que elaboró Báñez, las ETT pueden operar como agencias de colocación . Sin embargo, todavía no se ha avanzado en los convenios. Por lo que hay que establecer, por ejemplo, criterios de pago a estas empresas privadas, qué se considera colocación, etc. Primera experiencia Fuentes del sector explicaron a elEconomista que en una reciente reunión se les comunicó que se iba a celebrar un concurso para hacer una experiencia piloto. "Tenemos el pálpito de que la experiencia piloto se va a producir con el colectivo que cobra file:///Z|/WEB%20SUPERCONTABLE%2010/WWW...s/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (11 of 12) [04/09/2012 12:54:10] Boletín SuperContable 35 en PDF los 400 euros" , explican. Y añaden: "Sería relativamente fácil porque sólo se trata de rellenar la casilla de a quién va dirigido y poner beneficiarios del Plan Prepara". No se trata del único requisito que va a endurecer el Ministerio de Empleo para que los parados accedan o sigan cobrando la ayuda. Para acceder a ella, los parados no podrán tener unas rentas que superen el 75 por ciento del Salario Mínimo Interprofesional. Hasta ahora, computaba el cónyuge y los hijos. A partir de ahora, todo apunta a que contarán también los progenitores. Hasta el momento, han computado también las rentas derivadas de las plusvalías que genera el patrimonio, como por ejemplo, por herencias o ingresos por rentas financieras, que han supuesto la denegación de alguna solicitud, pero de manera incluso anecdótica, según las fuentes consultadas. A partir de ahora, se tendrá en cuenta a la familia directa. "Ése es el gran cambio" , apuntan las mismas fuentes. Además, hasta julio, a la estimación de los rendimientos patrimoniales se le aplicaba el 50 por ciento del interés legal del dinero. Desde agosto, se elevó hasta el cien por cien para todas las subvenciones, donde se alinea el Prepara. Petición de comparecencia Ayer continuaron las críticas por parte del PSOE al endurecimiento de las condiciones de acceso a la ayuda a cambio de elevar la cantidad que reciben los perceptores con más cargas familiares. Ayer, el secretario general de los socialistas, advertía al Ejecutivo desde su cuenta de Twitter que el partido va a estar "muy atento". "Parece que Rajoy también nos quiere engañar con las ayudas a parados del Plan Prepara" , espetó. Por su parte, el secretario general del Grupo Socialista del Congreso, Eduardo Madina, criticó que el colectivo de jóvenes desempleados que viven con sus padres por falta de recursos parece ser la "obsesión" del PP. Además, el PSOE registró ayer en el Congreso la petición de comparecencia de Báñez-y otros dos ministros y la vicepresidenta del Ejecutivo- para que explique "las modificaciones introducidas en la prórroga del programa de cualificación profesional Prepara respecto de los requisitos que han de cumplir las personas que agoten su protección por desempleo para ser beneficiarias del mismo" . El PSOE cree razonable subir las ayudas La secretaria de Política Social del PSOE, Trinidad Jiménez, se mostró ayer a favor de la propuesta sindical de elevar todas las ayudas al cien por cien del Iprem, 532 euros, porque le parece "muy razonable" y porque los 400 euros son "muy limitados". En una entrevista en Onda Cero , también trasladó la "preocupación" porque "el Gobierno esté intentando engañar a los españoles" . © RCR Proyectos de Software Tlf.: 967 60 50 50 Fax: 967 60 40 40 E-mail: [email protected] file:///Z|/WEB%20SUPERCONTABLE%2010/WWW...s/BOLETIN_SUPERCONTABLE_35_2012_PDF.htm (12 of 12) [04/09/2012 12:54:10]