Ranking de Banca: 1995 – 2004

Anuncio

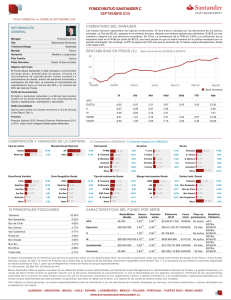

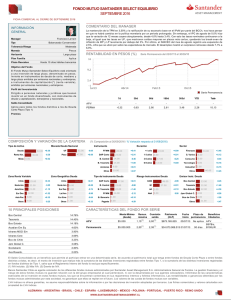

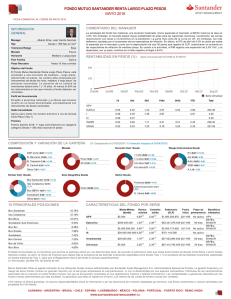

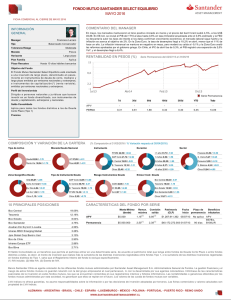

Ranking de Banca: 1995 – 2004 Franco Parisi, Ph.D.1 Antonino Parisi, Ph.D.2 Agosto, 2005 Abstract El presente trabajo tiene por objetivo medir la eficiencia del Sistema Bancario Chileno, utilizando el método de fronteras estocásticas. Los principales resultados muestran que bancos más grandes son más eficientes, en promedio. En la muestra para el período 19952005 se incluyeron 18 bancos pertenecientes a la Banca nacional, donde los resultados arrojados posicionan al BancoEstado como el más eficiente y al Banco ABN Amro como el menos eficiente, los cuales presentan una distancia de 21.41% en términos de sus respectivos porcentajes de eficiencia. Ahora bien, con respecto al año 2004, el ranking es encabezado por el Banco de Chile seguido por el Santander Santiago, el Banco del Estado y el BCI. La variable tamaño sigue siendo la mas relevante a la hora de la eficiencia. Contacto: Profesor Franco Parisi, Ph.D. EuroAmerica Chair in Finance Diagonal Paraguay 257 oficina 1102 Santiago, Chile [email protected] teléfono: 56-2-9789-3366 fax: 56-2-2220639 1 2 Profesor Asociado, Departamento de Administración, Universidad de Chile, EuroAmerica Chair in Finance. Profesor Asistente, Departamento de Administración, Universidad de Chile, EuroAmerica Chair in Finance. I. Introducción La banca en Chile nació en el año 1812, y desde entonces, ha experimentado una serie de cambios, que se han producido principalmente por modificaciones en el marco regulatorio y por los grandes avances tecnológicos. Uno de los grandes cambios que se han presenciado en este sentido, tienen que ver con la reforma de la ley de bancos en 1986. Luego de esta, las instituciones bancarias en Chile han cambiado radicalmente, aumentando la magnitud y diversificación de los servicios que prestan, lo que les ha permitido alcanzar un mayor nivel de desarrollo. Adicionalmente, se ha producido una concentración importante de su producción y ha aumentado la participación de bancos extranjeros en la propiedad y gestión de instituciones chilenas. El objetivo principal del presente estudio es medir la eficiencia de la industria bancaria chilena por medio del método de fronteras estocásticas. Así, para empezar el análisis es necesario en primer lugar, definir, delimitar y clarificar el concepto de eficiencia. Desde un punto de vista general, podemos mencionar dos definiciones de eficiencia: (1) Eficiencia Total o de Pareto, la cual señala que una unidad de toma de decisiones es eficiente, si y sólo si, es imposible darle un mejor uso a los recursos y mejorar los resultados sin empeorar algunos de estos dos factores; y (2) Eficiencia Relativa, que apunta a la idea de que una unidad de toma decisiones es clasificada como 100% eficiente si y solo si, no hay pruebas de que otra unidad de toma de decisiones pueda mejorar su desempeño y superar el nivel de desempeño de la que fue calificada como 100% eficiente. Es importante mencionar, que en es este trabajo nos guiaremos por esta última definición, debido a que la primera es utópica y difícil de medir. De esta manera, consideraremos que el banco 100% eficiente es aquel que tiene el mejor desempeño dentro de la muestra utilizada. 1 Para el caso particular de la eficiencia bancaria, tomaremos la definición entregada por Thanassoulis (1999). Este autor menciona en su trabajo que la eficiencia de las instituciones bancarias puede ser medida a través de sus dos actividades principales: Producción Intermediación Desde el punto de vista de la Producción, el banco es visto como un conjunto de unidades bancarias (espacio físico, capital, fuerza laboral, etc.); donde la eficiencia es medida a través de cómo son utilizados estos recursos por medio de las distintas transacciones que son realizadas por este tipo de instituciones, es decir, se mide cuán eficientemente son usados estos inputs. Por otro lado, el segundo concepto ve al banco como un intermediario que maneja activos y pasivos financieros, donde dicha institución es eficiente si es capaz de manejar y asignar correctamente los recursos que capta (depósitos) y coloca nuevamente en el mercado (créditos). Una de las metodologías más tradicionales para medir eficiencia bancaria es utilizando modelos econométricos, a través de los cuales se pretende verificar la existencia de economías de ámbito o economías de escala. Las economías de ámbito ocurren cuando una empresa logra producir varios productos o servicios conjuntamente, a un menor costo que si estos fueran fabricados por separado por dos o más firmas. Por otro lado, las economías de escala ocurren cuando las empresas son capaces de reducir sus costos promedios a medida que su nivel de producción aumenta, uno de los factores determinantes de estas son las características tecnológicas de la industria. Otro camino es utilizar el método de Data Envelopment Analysis o DEA, el cual representa un enfoque no paramétrico que mide la eficiencia como una razón entre el output 2 y el input de cada banco, luego genera la mejor combinación de estos para contrastarla con los ratios de cada institución.3 Adicionalmente, existe el método de Fronteras Estocásticas, que por medio de una regresión de datos de panel de una función de producción translogarítmica, genera una frontera óptima de producción. Esta frontera servirá para medir la ineficiencia de la empresa i-ésima, la cual vendrá dada por la distancia entre la empresa y la frontera óptima estimada. En el presente estudio, se utilizará esta metodología para medir la eficiencia del sistema bancario en Chile. II. Revisión Bibliográfica Con respecto a estudios relacionados con la medición de la eficiencia a través de Fronteras Estocásticas podemos nombrar el estudio de Aguirre, Peña y Cerda (2002), quienes hacen el análisis para la pesca industrial de merluza en Chile, midiendo la ineficiencia de los barcos factoría de merluza en función de la potencia del motor, capacidad de almacenamiento, años de antigüedad y otros factores, este estudio lo realizan mediante efectos fijos y efectos aleatorios. Por otro lado, Peña, Basch y Vergara (2003) realizan un estudio similar, también para el sector pesquero. Ellos encuentran que la antigüedad y la escala de operación son estadísticamente significativas, es decir explican las eficiencias estimadas. Adicionalmente, sus resultados indican que el aumento de la intensidad de uso de la flota total bajo control de una misma empresa, generaría deseconomías externas y avalan la existencia de heterogeneidad productiva debido a diferentes rendimientos de pesca según tamaño y 3 Extraído de Mariaca (2002), “Eficiencia de las empresas bancarias y su continuidad en el mercado”. 3 desplazamiento del barco. Los autores concluyen que los barcos grandes son más eficientes y tienen menor dispersión en las eficiencias estimadas. Con respecto a la medición de eficiencia bancaria, podemos encontrar a Zúñiga y Dagnino (2002), quienes en su trabajo “Medición de la Eficiencia Bancaria en Chile a través de Frontera Estocásticas (1990 – 1999)”, miden las ineficiencias – x para la banca chilena, midiendo la eficiencia de cada banco en función de sus insumos y productos. Usando una muestra de 24 bancos nacionales y extranjeros, encontraron que los bancos grandes son los que se encuentran más cerca de su frontera eficiente estocástica (presentan menor ineficiencia – x), en comparación a los bancos muy pequeños y, pequeños y medianos, lo cual es consistente con estudios internacionales. Los resultados del estudio muestran que BancoEstado es uno de los más eficientes. Bauer, Berger y Humphrey (1993), analizan la banca estadounidense, utilizando las mismas variables del estudio antes mencionado, pero agregan una variable que representa a la regulación. Los principales resultados de este estudio muestran que los niveles de ineficiencia de la banca, en promedio son de 15%; además, encuentran evidencia de que el aumento de la competencia presiona a los bancos ineficientes de cualquier tamaño a salir de la industria. Por último, también estiman un “factor total de productividad” el que es de – 3.55% al comienzo del período para llegar a 0.16%, lo cual es consistente con el aumento en la tasa de interés de los depósitos, desregulación de ratios de depósitos y aumento de la competencia no bancaria. Adicionalmente también se encuentran el trabajo de Parisi y Parisi (2005), quienes intentan medir la eficiencia de una importante cantidad de bancos estatales del mundo, utilizando el método de fronteras estocásticas, de manera de determinar la posición competitiva de cada banco en términos de eficiencia y concluir si un banco de propiedad del Estado es capaz de ser eficiente. 4 III. Descripción de los Bancos de la Muestra La muestra utilizada en este estudio consta de 18 bancos, los cuales son tanto de origen chileno como internacional con sucursales en nuestro país. Se tomaron datos mensuales correspondientes al período entre Enero de 1995 y Diciembre del 2004; cabe señalar, que durante este período algunos de estos experimentaron fusiones (como el Banco de Chile con el Banco de A. Edwards y el Banco Santander con el Banco de Santiago) y otros simplemente desaparecieron (como el Banco American Express y el Banco Sudameris). A continuación, se presenta un listado de las instituciones consideradas; y luego una descripción de la mayoría de estos, debido a la falta de información en algunos casos: BANCO A. Edwards ABN AM.RO American Express BankBoston Bco. Bhif (BBVA) Bco. Bice Bco. de Crédito e Inversiones Bco. de Santiago Bco. del Desarrollo Bco. del Estado Bco. Internacional Bco. Santander Bco. Security Bco. Sud Americano Bco.de Chile Citibank Corpbanca Sudameris SIGLA ED ABN AE BB BBVA BBI BCI STGO BD BE BI SANT SEC BSUD BCH CIT CORP SUDAM 5 Banco de Chile – Banco de A. Edwards El Banco de Chile fue fundado en 1893, y desde entonces, ha liderado el mercado financiero chileno, siendo uno de los bancos más grandes y exitosos del país, en términos de retorno de activos y rentabilidad para los accionistas. El 1° de enero del 2002, el Banco de Chile se fusionó con el Banco de A. Edwards, los cuales ocupan el 2° y 4° lugar dentro de los bancos privados más grandes en términos de préstamos, respectivamente. Actualmente, el Banco de Chile tiene una participación de mercado del 17.7% sobre los préstamos totales netos. El banco provee de servicios bancarios generales a una amplia gama de clientes, que incluye corporaciones grandes, medianas y pequeñas e individuos. Entrega sus productos y servicios financieros a través de una red de escala nacional, que actualmente cuenta con 247 sucursales, 1.057 cajeros automáticos y otros canales de distribución electrónicos. Misión: “Somos una corporación financiera líder, con una tradición de negocios. Nuestro propósito es proveer servicios financieros de excelencia, con soluciones efectivas y creativas para cada segmento de clientes, que aseguren la permanente creación de valor para los accionistas”. Banco ABN AMRO ABN AMRO Bank es un banco de origen Holandés fundado en 1824, con clara orientación hacia los clientes corporativos. Para lo cual tiene presencia en los cinco continentes y en especial en los principales centros financieros más desarrollados como Londres, Nueva York, Singapur, Amsterdam y Chicago. 6 Su extensa red internacional, capaz de entregar adecuadas soluciones financieras a sus clientes, hace de ABN AMRO una sólida plataforma para desenvolverse en la economía globalizada. ABN AMRO opera globalmente en 3 áreas de negocio estratégicas: (1) Banca Mayorista, dirigida a grandes corporaciones e instituciones internacionales; (2) Banca Minorista, dirigida a las personas y empresas que requieren constantemente de servicios financieros; y (3) Banca Privada y Administración de Activos, dirigida a personas de alto patrimonio con fondos para invertir. ABN AMRO en Chile desarrolla y profundiza la relación con un selecto grupo de clientes corporativos divididos en segmentos, como Telecomunicaciones, Medios de Información y Tecnología, Energía, Productos Químicos, Sector Automotriz, Industrias de Consumo e Industrias Diversas, Instituciones Financieras, Sector Público, Medianas Empresas y Banca Privada. BBVA Banco Bhif El ingreso del grupo BBV (Banco Bilbao Vizcaya) como accionista preponderante a Banco BHIF, materializado en octubre de 1998, significó el nacimiento de una nueva institución en el mercado financiero local: BBV Banco BHIF. Al año siguiente, la fusión en España del Banco Bilbao Vizcaya con Argentaria dio origen a nivel global al grupo BBVA y en Chile a BBVA Banco BHIF. Su principal objetivo es "trabajar por un futuro mejor para las personas", lo cual se concreta a través del compromiso de entregar las mejores soluciones a los clientes, un crecimiento rentable a sus accionistas y aportar en el progreso de la sociedad. 7 BBVA ha logrado posicionarse en el sistema financiero local como un banco con gran capacidad de crecimiento sostenido y rentable, altamente capitalizado, innovador, tecnológico y con una completa oferta de servicios y soluciones financieras especializadas. Banco Bice Fue fundado en 1979 por un grupo de inversionistas chilenos vinculados a una de las principales empresas exportadoras del país, la Compañía Manufacturera de Papeles y Cartones. Es un banco chileno privado que desde 1994 pasa a formar parte de Bicecorp. Desde sus inicios su objetivo permanente ha sido ofrecer servicios bancarios de excelencia, orientados hacia la empresa y a la banca de personas. Además de entregar los servicios tradicionales de financiamiento, captación de depósitos y demás servicios bancarios, se destaca por su alto nivel de especialización en comercio exterior, el financiamiento de proyectos de inversión, y su rol asesor en el campo de inversiones corporativas. Por otro lado, ofrece financiamientos hipotecarios y servicios de alta calidad en su banca de personas y en la asesoría y administración de portafolios de inversiones, compuesto de instrumentos de renta fija y/o acciones. Banco Santander Santiago Banco Santander Santiago nació de la fusión entre Banco Santander Chile y Banco Santiago. Este Banco es el banco más grande de Chile en términos de activos totales, depósitos totales, préstamos y patrimonio neto. El Banco ofrece la más amplia gama de servicios en todos los segmentos de la banca. Entre los productos que ofrece se incluyen préstamos comerciales, préstamos de consumo, tarjetas de crédito, créditos hipotecarios, comercio exterior, leasing, factoring, cash management, depósitos, cuenta corriente, cuentas de ahorro, servicios de asesoramiento financiero, gestión de fondos mutuos, derivados, corretaje de valores, seguros y acciones y administración de fondos mutuos. 8 Banco del Desarrollo Fundado en Marzo de 1983, es una empresa privada orientada a apoyar a sectores de la población que tienen menos oportunidad para acceder al sistema financiero tradicional. Su énfasis se centra en las medianas, pequeñas y microempresas y personas de menores ingresos. Sus principales objetivos son apoyar la consolidación de múltiples iniciativas empresariales; mejorar la calidad de vida de los chilenos, fundamentalmente en materia de vivienda, salud y educación; y contribuir a hacer de Chile un lugar donde todos puedan vivir mejor. Banco de Crédito e Inversiones Su principal objetivo es maximizar el valor de la empresa en el largo plazo, velando por los intereses de todos los accionistas, clientes, proveedores y de la sociedad en general; de esta manera, pretende asegurar la viabilidad y competitividad futura de la compañía. Su misión es desarrollarse como una institución de servicios y soluciones financieras, que posea la más alta eficiencia operacional y entregue el más alto nivel de servicios posible a sus clientes, destacándose por una fuerte innovación tecnológica y por el desarrollo de la creatividad en la calidad y cantidad de sus servicios. Citibank Fue fundado en el año 1812 en Nueva York. El principal objetivo de Citibank es desarrollar servicios pensando especialmente en la tranquilidad y comodidad de sus clientes, brindándoles el apoyo de una de las instituciones financieras más grandes del mundo. Su mercado objetivo son las grandes y medianas empresas, empresas corporativas y personas. 9 Corpbanca Nace en el año 1871, bajo el nombre de Banco Concepción. Durante el año 1997, debido a una estrategia de reposicionamiento pasa a llamarse Corpbanca. Desde sus comienzos se definió una estrategia para posicionar al banco como un actor relevante dentro del sistema financiero nacional. Lo anterior, le ha permitido alcanzar el segundo mayor crecimiento de colocaciones en el sistema en los últimos siete años, de esta manera ha logrado obtener una alta rentabilidad sobre el capital. Banco Sud Americano (Scotiabank) Tiene una alta orientación al servicio de sus clientes, con el fin de ayudarlos a mejorar su situación financiera, proporcionándoles soluciones adecuadas a sus necesidades específicas. Misión: “Apoyar al negocio, de manera eficiente, asegurando altos estándares de desempeño y competencias de nuestros empleados, favoreciendo la satisfacción en el trabajo y el trabajo en equipo”. Está activamente ligado a todos los aspectos del negocio financiero, con un personal que actualmente sobrepasa los 1600 empleados, y una red con más de 54 sucursales o puntos de negocios en las principales ciudades de Chile. Banco Security Pertenece al Grupo Security, el cual fue fundado en el año 1991 y es un conglomerado financiero diversificado, que participa activamente en el financiamiento de empresas y personas, la comercialización de seguros de vida y generales, y la oferta de productos de inversión y administración de activos. 10 El principal objetivo del banco es agregar valor para sus accionistas, el cual se logra mediante una amplia oferta de productos y servicios financieros de alta calidad, preocupándose siempre por aumentar sus niveles de eficiencia en el uso de recursos. Busca que sus clientes puedan satisfacer en forma integral todas las necesidades financieras que surgen en las distintas etapas de su ciclo de vida. Banco Internacional Es un banco de origen ecuatoriano, que fue fundado en el año 1973. Desde entonces, ha impulsado a pequeños, medianos y grandes empresarios, así como también ha apoyado proyectos de sus clientes con el fin de satisfacer sus necesidades y optimizar su tiempo. Misión: Gestionar los negocios del Banco con Eficiencia y Rentabilidad, creando valor para sus Accionistas, Clientes y Empleados y contribuyendo al desarrollo socioeconómico del país. Visión: Ser un Banco líder, que privilegie la Eficiencia y Rentabilidad frente al tamaño, que promueva la utilización de tecnología de punta y sea innovador en el desarrollo de productos y servicios. BancoEstado Misión: “Ofrecer servicios financieros competitivos, que contribuyan al desarrollo del país y faciliten el acceso de todos los chilenos a productos y servicios que mejoren sus condiciones de vida y la hagan más segura.” Desde su creación, en 1953, BancoEstado ha dedicado gran parte de su gestión a cumplir con el rol social que establece su Ley Orgánica, determinando que éste "tendrá por objeto prestar servicios bancarios y financieros con el fin de favorecer el desarrollo de las actividades económicas nacionales". En su que hacer diario, la entidad financiera trabaja 11 combinando en forma eficiente y descentralizada la competitividad propia de toda empresa del siglo XXI y su rol de fomento que se expresa a través de distintas acciones. La presencia de BancoEstado a lo largo del territorio nacional, garantiza el acceso a servicios bancario-financieros, especialmente a sectores sociales y productivos que por razones de aislamiento, de riesgo o de rentabilidad, no son adecuadamente atendidos por la banca privada. Tradicionalmente BancoEstado ha buscado incentivar el ahorro de la población en todos los sectores sociales, constituyéndose así en la principal institución captadora de ahorro voluntario personal en el país, con una elevada participación en el número de cuentas de ahorro y en los saldos correspondientes. IV. Marco Teórico Muchos investigadores han desarrollado dos enfoques teóricos básicos para medir la eficiencia, los cuales son paramétricos y no paramétricos, que complementados con distintas metodologías han permitido evaluar la eficiencia técnica. De esta manera, podemos nombrar cuatro métodos que han sido propuestos para construir fronteras de producción óptimas, y medir las ineficiencias relativas de esas fronteras. A continuación, se describen brevemente estas metodologías. a) Método de Programación Pura Esta metodología fue propuesta por Farrell (1957) es una de las primeras aproximaciones para medir eficiencia. A través de este método, se estimó una frontera de producción determinística no paramétrica, suponiendo rendimientos constantes a escala. Para esto, se construyó una isocuanta envolvente a partir de las relaciones de insumos y productos para un sector productivo determinado, usando técnicas de programación lineal. 12 Dicha isocuanta tiene las características de ser unitaria, convexa y eficiente, la cual se ocupó como parámetro de comparación con respecto a observaciones reales, para de esta manera medir el grado de ineficiencia técnica. Aunque esta metodología fue pionera y novedosa, sus aplicaciones fueron limitadas. Su mayor fortaleza era la de no imponer una forma funcional a la frontera, ya que esta se obtenía a través de los datos del sector; sin embargo presentaba una deficiencia al atribuir como ineficiencia técnica pura a cualquier desviación alrededor de la frontera unitaria. Otra debilidad de esta técnica se debe a que al no ser estocástica no puede captar shocks aleatorios externos, errores de medición en los datos, etc. En la misma línea de este autor Fare, Grosskopf y Lovell (1985) levantaron el supuesto de rendimiento a escala constante y permitieron la “congestión de insumos”, que se refiere al punto donde el producto marginal de un recurso es cero o negativo a un nivel determinado de uso. b) Método de Análisis Envolvente de Datos Es una técnica no paramétrica dentro de los modelos para medir eficiencia, fue propuesta inicialmente por Charnes, Cooper y Rodees (1978), esta metodología permite comparar el nivel de eficiencia productiva de distintas unidades. Para lo anterior, se construye un índice de eficiencia el cual es el que maximiza el ratio entre la suma ponderada de los outputs, y la suma ponderada de los inputs de una entidad determinada. De esta manera, se puede estimar el nivel de eficiencia relativa de una firma o unidad de producción con respecto al resto, mostrando aquellas unidades que realizan la mejor utilización relativa de sus recursos, la evaluación de estas se hace simultáneamente. La eficiencia de cada unidad es determinada a través de la estimación de una frontera de referencia, la cual es construida usando las unidades productivas más eficientes 13 de la muestra, es decir, las que están sobre la llamada frontera de producción, la que se define como la óptima combinación de inputs dado un determinado nivel de outputs, o bien la combinación óptima de outputs para un determinado nivel de inputs. Una unidad se clasificará como ineficiente cuando se sitúa fuera de la frontera, o sea, cuando esta por debajo de la frontera de producción, o por encima de la frontera de costos. La ineficiencia es medida por la distancia entre la observación real y su correspondiente frontera de producción. Las ventajas de utilizar esta técnica son las menores exigencias en cuanto a la relación funcional de las variables usadas, ser intuitiva, entregar información sobre posibles determinantes de ineficiencia, y ser muy adecuada para organizaciones que ofrecen muchos productos y tienen gran diversidad de objetivos. c) Método de Frontera Paramétrica Determinística Esta metodología es una extensión propuesta por el mismo Farrell (1957) y postula que una frontera de producción se puede construir a partir de una función especifica. Adicionalmente, Aigner y Chu (1968), estimaron una función de producción para la industria, planteando una especificación Cobb-Douglas y midieron la eficiencia técnica a través del método de programación lineal por medio de los residuos; el cual consiste en minimizar la suma de los valores absolutos de los residuos del logaritmo de la función de producción, imponiendo la condición de que todos sean positivos. Por otro lado, Forsund y Hjalmarsson (1979) implementaron esta técnica y estimaron una función de producción para relacionarla con el progreso técnico de las empresas de lácteos en Suecia. Finalmente, a pesar de que se logró modelar fronteras mediante funciones matemáticas sencillas, no se ha podido superar la debilidad de esta técnica, que al ser una 14 formulación determinística, no permite captar errores de medición o shocks aleatorios. Otra desventaja de esta metodología, radica en que no se pudo adaptar a los casos de multiproductos, debido a que cuando hay especificaciones muy restrictivas de la función de producción se limita el número de observaciones que pueden ser técnicamente eficientes y los estimadores pierden sus propiedades estadísticas, lo cual no permite hacer inferencia estadística. d) Método de Técnica Estadística En esta metodología se aplican técnicas estadísticas para estimar una frontera estadística determinística, usando estimaciones por mínimos cuadrados corregidos, o bien, por máxima verosimilitud. Fue propuesto por Afriat (1972) y ampliado por Richmond (1974) y Greene (1980), y tiene la ventaja de poder hacer inferencia estadística basándose en los resultados que entrega. Estas fronteras pueden ser representadas por la expresión (1). Y = f(X) e-U (1) La eficiencia técnica se mide a través del componente e-u, y está acotada por el intervalo [0,1]. Los residuos Ui son independientes e idénticamente distribuidos, esto significa que la eficiencia técnica sigue una distribución con las mismas características. “X” es una variable exógena, independiente de U. Si se usa el método de mínimos cuadrados corregidos para realizar la estimación, obtenemos la ecuación (2). Yi = b0 + bj Xj – Ui Para i = 1, ..., n (2) Este método de estimación es una extensión del método de mínimos cuadrados clásicos y consiste en sumar y restar E(Ui) en el lado derecho de la expresión dos, de esta manera dicha ecuación toma la siguiente forma: Yi = (b0 - E(Ui)) + Sj bj Xj – (Ui – E(Ui)) (3) 15 Dado que la esperanza del error (Ui) es cero, al estimar la ecuación (3) por mínimos cuadrados se obtienen los mejores estimadores lineales insesgados de todos los parámetros de la ecuación, satisfaciendo todos los supuestos de Gauss–Markov. En este análisis lo más importante es la elección de la distribución de los Ui, debido a que el error es la medida de eficiencia y los estimadores dependen de dicha distribución. Mediante el método de máxima verosimilitud, se asigna una determinada distribución de probabilidad para el error del modelo determinístico, de esta manera se estiman los parámetros de dicho modelo a partir de sus momentos centrales, utilizando la información entregada por los residuos de la regresión. Con la obtención de los parámetros se puede evaluar la eficiencia media de una muestra y de cada una de las unidades productivas que la componen. Debido a que la estimación de la eficiencia técnica se hace a través del término constante de la regresión, el tipo de distribución elegida condiciona este factor, y por lo tanto para cada distribución se obtendrá una estimación distinta de eficiencia. Una debilidad del método de técnica estadística, radica en que cualquier desviación de la frontera es atribuida a ineficiencia técnica, y además, tiene limitaciones porque se debe asumir una determinada función para los errores. e) Método de Fronteras Estocásticas Debido a las limitaciones que mostraban las técnicas antes mencionadas, el método de fronteras estocásticas surgió como alternativa. Esta metodología entregó la posibilidad de reconocer entre el efecto de la variable exógena no controlada por las unidades productivas y el efecto de las variables controladas y determinantes de la ineficiencia productiva. El método de fronteras estocásticas logró descomponer el término de error en dos partes, un componente sistemático o simétrico, y otro asimétrico. El primer 16 componente recoge la existencia de variaciones aleatorias alrededor de la frontera, capturando los efectos de errores de especificación del modelo y shocks aleatorios. Por otro lado, el componente asimétrico mide los efectos de ineficiencia sobre la frontera. Formalmente, la expresión de la frontera estocástica es: Y = f(X) eV – U , siendo f(X) eV la frontera de producción estocástica, donde “V” es el término de error clásico con distribución iid ~(0, σ2) que capta los impactos exógenos aleatorios. Por otro lado, el elemento de la ecuación e –U refleja la eficiencia técnica alrededor de la frontera. La variable “X” es exógena e independiente de “e”. El método de fronteras estocásticas, al igual que el método de fronteras estadísticas puede realizarse por medio de mínimos cuadrado ordinarios o por máxima verosimilitud, manteniendo todas las propiedades de los estimadores. Los problemas de este método son: (1) que intenta imponer una estructura fuerte sobre la tecnología, (2) la dificultad para establecer una distribución para el término de error unilateral, y (3) la aplicación en situaciones de multiproducto. La ventaja de este método es que introduce un término de perturbación que incorpora ruido, errores de medición y shocks exógenos que están más allá del control de las unidades productivas. V. Metodología En esta investigación utilizaremos una metodología que fue sugerida por Aigner, Novell y Schmidt en 1977, la cual se enfoca en fronteras de eficiencia. Este método consiste en separar los costos reales de una empresa (yit) en dos partes: por un lado tenemos una frontera eficiente de costos (f), y por otro un componente de error que está compuesto 17 por dos tipos de errores, que se asumen independientes, y que corresponden a las desviaciones de esta frontera eficiente (eit). ln y it = f ( xit , β ) + eit ; i = 1, 2,……, N ; t = 1, 2,…….., T ln y it = f ( xit , β ) + vit − u it ln y it = α ot + ∑ β n ln x nit + vit − u it n ln y it = α it + ∑ β n ln x nit + vit (4) n donde f es la especificación paramétrica de costos, xi corresponde a las variables explicativas de la función de costos, y son los parámetros. El error (eit) se compone de: • Un error normal bien comportado (vit) con una distribución N(0, Sv), y que está asociado a eventos aleatorios que no pueden ser controlados por la compañía. • Un error no - negativo semi - normal asociado a la ineficiencia - X (uit≥0), reflejando que el rendimiento de cada empresa debe estar en o bien por debajo de su frontera. Debido a que en la realidad los costos reales de las compañías (yit) van a ser siempre mayores, o al menos iguales, a los definidos por la frontera estocástica de la ecuación (4), la ineficiencia en los costos esta dada por uit. En la ecuación vemos el coeficiente it = 0t – uit, donde debemos suponer además, que la ineficiencia es invariante en el tiempo4, con lo cual uit = ut de forma que nuestro coeficiente pasaría a ser ln yit = 4 t + n t en la ecuación (5). ln xnit + vit (5) Este supuesto es bastante lógico ya que solo existen cuatro períodos y simplifica el análisis. 18 Esto es una derivación de uno de los modelos lineales para datos de panel, llamado one-way error component model (modelo de error de componente en un sólo sentido). Este asume que la estructura de error es de acuerdo a lo indicado en la ecuación (6). eit = u i + vit , ( vit ~ iid o, σ u2 ) (6) ui refleja los efectos específicos producto de los individuos que no son observables, y a su vez tenemos vit, que son los denominados idiosincrásicos. Los ui son invariantes en el tiempo y dan cuenta de cualquier tipo de efecto individual no incluido en la regresión, que en este caso en particular lo que refleja es la ineficiencia que existe en cada banco. Existen dos métodos para implementar este modelo. Particularmente estos son el método de efectos fijos ( Fixed Effects), el que se realiza por un tipo de regresión de mínimos cuadrados ordinarios (LSDV). Un segundo método, es el de efectos aleatorios (Random Effects), que utiliza el método de mínimos cuadrados generalizados (GLS). Existe un trade-off entre ambos métodos. La ventaja de LSDV sobre el otro método es que no requiere que los regresores y las ineficiencias tengan correlación nula entre sí para que el estimador sea consistente. Sin embargo, debemos mencionar que los estimadores LSDV son menos eficientes que GLS, y no pueden incluir regresores que sean invariantes en el tiempo y que a la vez estén relacionados con características específicas a la unidad productiva, debido a que se produce un problema de multicolinealidad perfecta. A pesar de lo mencionado anteriormente LSDV sigue siendo un muy buen estimador con la omisión de cualquier regresor relevante de este tipo. Nuestro estudio utilizará el método de efectos fijos, para lo cual debemos correr la regresión (5), con el objetivo de obtener i. Esto se debe realizar por el método de Mínimos Cuadrados Ordinarios con Variables Dicotómicas (LSVD), donde se incorporan 19 N-1 variables dummies a cada uno de los bancos, con la intención de comprobar si el coeficiente de posición es o no estadísticamente distinto de cada banco. De los resultados de dicho trabajo podemos obtener los valores que nos permitirán calcular los coeficientes de posición de cada banco. Estos se calcularán como la diferencia entre lo que produce efectivamente la empresa i-ésima, promedio en el tiempo, y sus valores predichos dado los insumos usados por cada unidad, en promedio en el tiempo. De la misma forma, para ver las ineficiencias de cada uno de los bancos se realizará la diferencia entre el intercepto de cada banco y el i óptimo. Al igual que lo planteado por Battese y Coelli (1995), se puede calcular una medida de eficiencia técnica de la forma que indica la ecuación (7). ETi = exp (-uit), (7) donde la eficiencia técnica de i tiene un valor igual a uno si el banco i obtiene una ineficiencia estimada igual a cero. Para los restantes bancos, la eficiencia técnica será menor a uno. VI. Implementación del Modelo y Descripción de los Datos Se utilizó una muestra de datos mensuales para 18 bancos chilenos y extranjeros con presencia en nuestro país, durante el período comprendido entre Enero de 1995 y Diciembre del 2004. La información se obtuvo de la Revista de Información Financiera proporcionada por la Superintendencia de Bancos e Instituciones Financieras de Chile (SBIF)5, que es una revista publicada mensualmente por dicha entidad. 5 Es información está disponible en la página web www.sbif.cl, Revista de Información Financiera (Impresa). 20 La especificación del modelo es una función de costos translogarítmica6, con la que se resuelve la ecuación (5), como se muestra a continuación: ln C it = α + ∑ k β i ln Pkit + ∑ j δ j ln L jit + + ∑ k ∑ j φ kj ln Pkit ln L sit 1 1 λ ln P ln D + ∑ ∑ ∑ ∑ψ kp kit pit 2 k p 2 j s js ln L jit ln K sit (8) Donde: Cit: corresponde a los costos operacionales del banco i en el año t, que incluyen: gastos de administración y gastos de apoyo operacional. Pit, Dit: son productos bancarios, donde el primero representa las colocaciones totales y el segundo, los depósitos totales del banco i en el año t. Lit: representa los costos de mano de obra, esto es, el valor de la suma de las remuneraciones y otros costos asociados a los trabajadores (seguro social, costos relativos a pensiones, indemnizaciones, etc.) Kit: representa el costo de capital de cada banco, en donde se utilizó el promedio mensual para cada año de Tasa de Actividad Bancaria (TAB)7 a 90 días en UF. β i , δ i : parámetros de cada producto e insumo, respectivamente. λ i : parámetro correspondiente a cada combinación de productos. ψ i : parámetro correspondiente a una combinación de insumos. φ i : parámetro correspondiente a cada combinación productos e insumos. 6 7 Zúñiga y Dagnino (2002). Estos datos fueron obtenidos de la página web www.abif.cl 21 Para procesar los datos recopilados, se utilizó el programa Eviews. Mediante el método de datos de panel, se obtuvieron los parámetros β, δ, λ, Ψ y Φ, para la ecuación (8), con los cuales se procedió a calcular la porción del error asociado a ineficiencia para cada uno de los bancos. Como ya se explicó anteriormente, estas se obtienen de la ecuación (9). ( ) u i = Y − Xβˆ − α * (9) Donde Y y X , representan el promedio de cada variable en el tiempo, y α* representa el α óptimo de la muestra. VII. Resultados Al implementar el modelo propuesto por la regresión (8), cuyos resultados se muestran en el Cuadro 18 de la sección Anexos, podemos ver que todos los parámetros de la regresión son significativos a un nivel de confianza del 95%, excepto el parámetro que acompaña a la variable Y. Con respecto a las variables dummies incluidas en el modelo, para analizar si los coeficientes de posición difieren entre los bancos estudiados, podemos observar que no son significativos al 5%, lo cual respalda la hipótesis de que existe un solo coeficiente de posición para todas las instituciones financieras incluidas de la muestra. Para transformar los valores de ineficiencia a porcentajes de eficiencia técnica, se aplicó lo planteado en la ecuación (7). De esta manera, obtuvimos una eficiencia promedio de 91.24% para la muestra de datos. El banco que obtuvo el mayor nivel de eficiencia fue el BancoEstado, al cual se le asignó un porcentaje de eficiencia del 100%. Por el contrario, el banco que presentó el menor nivel de eficiencia fue el ABN Amro, con un porcentaje de 78.59%. La distancia entre estos dos bancos es de 21.41%. 8 Donde X = 0.5 * Ln P * Ln D, Y = 0.5 * Ln L * Ln K, Z = Ln P * Ln L. 22 A continuación, se presentan gráficamente los resultados de la medición de eficiencia de los bancos, el detalle de estos puede verse en el Cuadro 3 de la sección Anexos. Cuadro 3 Ranking de bancos según eficiencias 120.00% 100.00% % de Eficiencia 80.00% 60.00% 40.00% 20.00% 0.00% Banco BE BSUD SUDAM BCI ED BD CORP BBVA BB BCH CIT SANT BI STGO AE BBI SEC ABN Adicionalmente, se analizó la relación entre el tamaño9 del banco y su nivel de eficiencia respectivo. Como se muestra en el cuadro 4, la mitad de menor tamaño tuvo una eficiencia promedio de 88.17% y la de mayor tamaño, de 94.32%; resultado que concuerda con lo encontrado por Zúñiga y Dagnino (2002) en su estudio sobre la banca chilena, el cual señala que bancos más grandes son más eficientes. El diferencial entre la eficiencia promedio de los Bancos Grandes y los Bancos pequeños es de 6.15%. En el cuadro 4 se entregan dichos resultados. Cuadro 4 Ranking de eficiencia según bancos grandes y pequeños 9 La Clasificación de tamaño de los bancos y cajas, se realizó según el promedio de sus colocaciones, las cuales están en millones de pesos. 23 SANT 120.00% BCH STGO BE 100.00% BCI ED BBVA 80.00% CORP % de Eficiencia BSUD BD 60.00% CIT BBI SEC 40.00% BB ABN 20.00% BI SUDAM AE 0.00% Bancos Grandes Serie23 Bancos Pequeños Serie24 Serie25 Ahora bien considerando el año 2004 el ranking cambia de orden pero los bancos grandes siguen liderando, esta vez el Banco de Chile y el Santander, como se muestre en la Cuadro 5. El significativo cambio del Banco de Chile y del Santander-Santiago se explica por la consolidación de sus fusiones y el significativo impacto de la variable tamaño en esta industria. El Banco del Estado sigue en lugares altos, cuestión explicada por su gran tamaño. Cuadro 5 Ranking Parisinet Banca para 2004 Bco.de Chile Bco. del Estado 100.00% 95.47% Bco. Santander 90.58% Bco. de Crédtio e Inversiones 89.83% Corpbanca 74.40% Bco. Bhif (BBVA) 71.35% Bco. Sud Americano 67.27% Bco. Bice 61.68% Bco. del Desarrollo 60.43% Bco. Security 57.10% BankBoston 55.38% Citibank 53.24% Bco. Internacional 44.47% 24 ABN AM.RO 33.65% VIII. Otros Resultados De manera complementaria, se analizó la existencia de una relación entre el grado de ineficiencia y el nivel de riesgo de cada banco. Para esto, se corrió la regresión indicada en la ecuación (10). INEFi = b0 + b1 * RIESGOi + Wi (10) Donde RIESGOi representa el ratio deuda – patrimonio promedio10 para cada banco. En el Cuadro 2 de la sección Anexos, se muestran los resultados de esta regresión, donde podemos ver que solo es significativo el parámetro que representa a la constante del modelo, sin embargo el que acompaña a la variable “RIESGO”, no es significativo y además el R2 del modelo es bajo. Dado lo anterior, no se puede concluir nada acerca de la relación estadística entre el nivel de ineficiencia de un banco y su nivel de riesgo. IX. Conclusiones En el presente estudio se midió el porcentaje de eficiencia para bancos de origen chileno e internacional con presencia en nuestro país. De esta manera, usando el método de fronteras estocásticas y una muestra de datos mensuales para 18 bancos durante el período comprendido entre Enero de 1995 y Diciembre del 2004, encontramos que el nivel de eficiencia promedio del sistema bancario chileno es de 91.24% y su nivel de ineficiencia promedio es de 9.36%. El banco que muestra el mayor nivel de eficiencia es el Banco Estado con un porcentaje de 100% y el menos eficiente es el Banco ABN Amro con un porcentaje de 78.59%. 10 Es el promedio de los ratios deuda a patrimonio anuales correspondientes al período 2000 - 2004. 25 Adicionalmente, se analizó la relación entre nivel de eficiencia y tamaño de cada banco, donde los resultados apoyan la hipótesis de que bancos más grandes son más eficientes, lo cual puede deberse a que los bancos de mayor tamaño pueden aprovechar mejor la posible existencia de economías de escala y/o de ámbito. De esta manera, se encuentra que los bancos más grandes tienen una eficiencia promedio de 94.32%, lo cual es mayor en 3.08% con respecto al promedio de la muestra total; por otro lado, los bancos más pequeños muestran un porcentaje de eficiencia promedio de 88.17%. Finalmente se analizó la relación entre ineficiencia y riesgo, donde dado los resultados, no se puede concluir nada acerca de la relación entre estas dos variables. 26 Bibliografía Aguire J., J. Peña, R. Cerda (2002). “Fronteras Estocásticas, Eficiencia Técnica y Escalas de Operación en Pesca Demersal”. Universidad Católica del Norte, 2002. Aigner, D. J., C. A. K. Lovell and P. Schmidt (1997). “Formulation and Estimation of Stochastic Frontier Production Function Models”. Journal of Econometrics 6:1 (Julio), pag. 21 - 37 Battese, G. E., y T. J. Coelli (1995). “A Model for Technical Inefficiency Effects in a Stochastics Frontier Production Function for Panel Data”, Empirical Economics, 20, pag. 325 – 332. Bauer, P., A. Berger, D. Humphrei (1993). “Efficiency and Productivity Growth in U.S Banking”. The Measurement of Productive Efficiency, Oxford, 1993. Cubillos, Alvaro (2004). “Medición de la Eficiencia de los Bancos Estatales bajo el Modelo de Fronteras Estocásticas con Efectos Aleatorios”. Universidad de Chile. Doan, T. (1995). Rats – Users’s Manual – Version 4.2. Estima: Evanston. Gujarati, Damodar N. (1997). “Econometría”, Tercera Edición, 1997. Greene, William H. (1999). “Análisis Econométrico”. Tercera Edición, 1999. Mariaca, Rene (2002). “Eficiencia DE las Empresas bancarias y su Continuidad e el Mercado”. Instituto de Investigaciones Socioeconómicas. Octubre (2002) – Bolivia. Ochoa, Fernando (2001). “Instituciones Financiera Públicas en Países Industrializados”, Banco del Estado de Chile, Enero 2001. Peña J., M. Basch, S. Vergara (2003). “Eficiencia Técnica y Escala de Operaciones en Pesca Pelágica: Un Análisis de Fronteras Estocásticas”. Cuaderno de Economía, año 40, n° 119, Pág. 47 – 87, Abril 2003. Thanassoulis E. (1999). “Data Envelopment Analysis and its Use in Banking”. Interfaces, Mayo/Junio 1999, Vol. 29, Edición 3. Young B. (2003). “Medición de la Eficiencia en la Banca Estatal bajo el Modelo de Fronteras Estocásticas”. Zúñiga S. y E. Dagnino (2002). “Medición de la Eficiencia Bancaria en Chile a través de Fronteras Estocásticas (1990-1999)”. Universidad Católica del Norte. 27 ANEXOS Cuadro 1 Resultados de la Regresión (8) Dependent Variable: LNC Method: Least Squares Date: 08/11/05 Time: 13:01 Sample: 1 1934 Included observations: 1934 LNC=C(1)*LNP+C(2)*LNL+C(3)*X+C(4)*Y+C(5)*Z+C(6)*D1+C(7)*D2 +C(8)*D3+C(9)*D4+C(10)*D5+C(11)*D6+C(12)*D7+C(13)*D8 +C(14)*D9+C(15)*D10+C(16)*D11+C(17)*D12+C(18)*D13+C(19) *D14+C(20)*D15+C(21)*D16+C(22)*D17+C(23)*D18 C(1) C(2) C(3) C(4) C(5) C(6) C(7) C(8) C(9) C(10) C(11) C(12) C(13) C(14) C(15) C(16) C(17) C(18) C(19) C(20) C(21) C(22) C(23) R-squared Adjusted R-squared S.E. of regression Sum squared resid Log likelihood Coefficient Std. Error t-Statistic Prob. -0.768487 2.457786 0.164150 -0.005224 -0.133992 1.947413 1.630859 1.029686 0.127060 0.213516 -0.378274 0.000877 0.812141 -0.461967 0.034821 0.169675 0.260125 -0.131101 0.207281 1.086449 0.696302 0.486854 0.808359 0.108504 0.268589 0.010431 0.004709 0.019076 1.450354 1.354009 1.486902 1.479716 1.486546 1.485552 1.473214 1.484305 1.475448 1.437228 1.490496 1.496020 1.491288 1.486408 1.472652 1.468903 1.472423 1.382595 -7.082601 9.150738 15.73607 -1.109581 -7.024050 1.342716 1.204467 0.692504 0.085868 0.143632 -0.254635 0.000595 0.547152 -0.313103 0.024228 0.113838 0.173878 -0.087911 0.139451 0.737750 0.474029 0.330648 0.584668 0.0000 0.0000 0.0000 0.2673 0.0000 0.1795 0.2286 0.4887 0.9316 0.8858 0.7990 0.9995 0.5843 0.7542 0.9807 0.9094 0.8620 0.9300 0.8891 0.4608 0.6355 0.7409 0.5588 0.769542 0.766889 0.665356 845.9980 -1944.684 Mean dependent var S.D. dependent var Akaike info criterion Schwarz criterion Durbin-Watson stat 9.417851 1.378076 2.034833 2.101043 0.899292 28 Cuadro 2 Resultado de la Regresión Ineficiencia versus Riesgo Dependent Variable: INEF Method: Least Squares Date: 08/13/05 Time: 07:17 Sample: 1 18 Included observations: 18 INEF=C(1)+C(2)*RIESGO C(1) C(2) R-squared Adjusted R-squared S.E. of regression Sum squared resid Log likelihood Coefficient Std. Error t-Statistic Prob. 1.183495 -0.709100 0.232832 0.511209 5.083046 -1.387103 0.0001 0.1844 0.107345 0.051554 0.636064 6.473248 -16.33665 Mean dependent var S.D. dependent var Akaike info criterion Schwarz criterion Durbin-Watson stat 0.936396 0.653123 2.037405 2.136336 0.928210 29 Cuadro 3 Porcentaje de Eficiencia por Banco BANCO Sigla Bco. del Estado BE Bco. de Crédito e Inversiones BCI Corpbanca CORP Bco.de Chile BCH Bco. Internacional BI Bco. Bice BBI Bco. Sud Americano BSUD A. Edwards ED Bco. Bhif (BBVA) BBVA Citibank CIT Bco. de Santiago STGO Bco. Security SEC Sudameris SUDAM Bco. del Desarrollo BD BankBoston BB Bco. Santander SANT American Express AE ABN AM.RO ABN Alfa i -0.46 -0.38 -0.13 0.00 0.03 0.13 0.17 0.21 0.21 0.26 0.49 0.70 0.81 0.81 1.03 1.09 1.63 1.95 Ineficiencia i 0.00 0.08 0.33 0.46 0.50 0.59 0.63 0.67 0.68 0.72 0.95 1.16 1.27 1.27 1.49 1.55 2.09 2.41 Eficiencia 100.00% 99.17% 96.75% 95.48% 95.15% 94.28% 93.88% 93.53% 93.47% 93.03% 90.95% 89.06% 88.07% 88.04% 86.14% 85.66% 81.12% 78.59% 30 Cuadro 4 Eficiencia según Tamaño Promedio BANCO SIGLA Eficiencia Promedio Colocaciones Bco. Santander SANT 3,773,906.40 85.66% Bco.de Chile BCH 3,564,192.74 95.48% Bco. de Santiago STGO 3,374,844.36 90.95% Bco. del Estado BE 3,171,342.13 100.00% Bancos Grandes Bco. de Crédito e InversionesBCI 94.32% 2,239,511.38 99.17% A. Edwards ED 1,635,327.06 93.53% Bco. Bhif (BBVA) BBVA 1,429,524.22 93.47% Corpbanca CORP 1,276,610.67 96.75% Bco. Sud Americano BSUD 1,085,216.72 93.88% Bco. del Desarrollo BD 907,111.77 88.04% Citibank CIT 812,139.00 93.03% Bco. Bice BBI 602,690.15 94.28% Bco. Security SEC 596,801.78 89.06% Bancos Pequeños BankBoston 88.17% BB 495,390.86 86.14% ABN AM.RO ABN 202,800.97 78.59% Bco. Internacional BI 121,154.79 95.15% Sudameris SUDAM 79,955.60 88.07% American Express AE 35,890.77 81.12% 31