Informe económico 2013

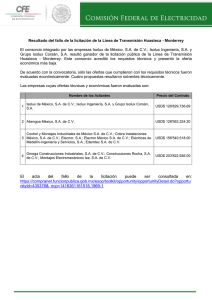

Anuncio