Lea el boletín completo en el ASBANC SEMANAL edición 189

Anuncio

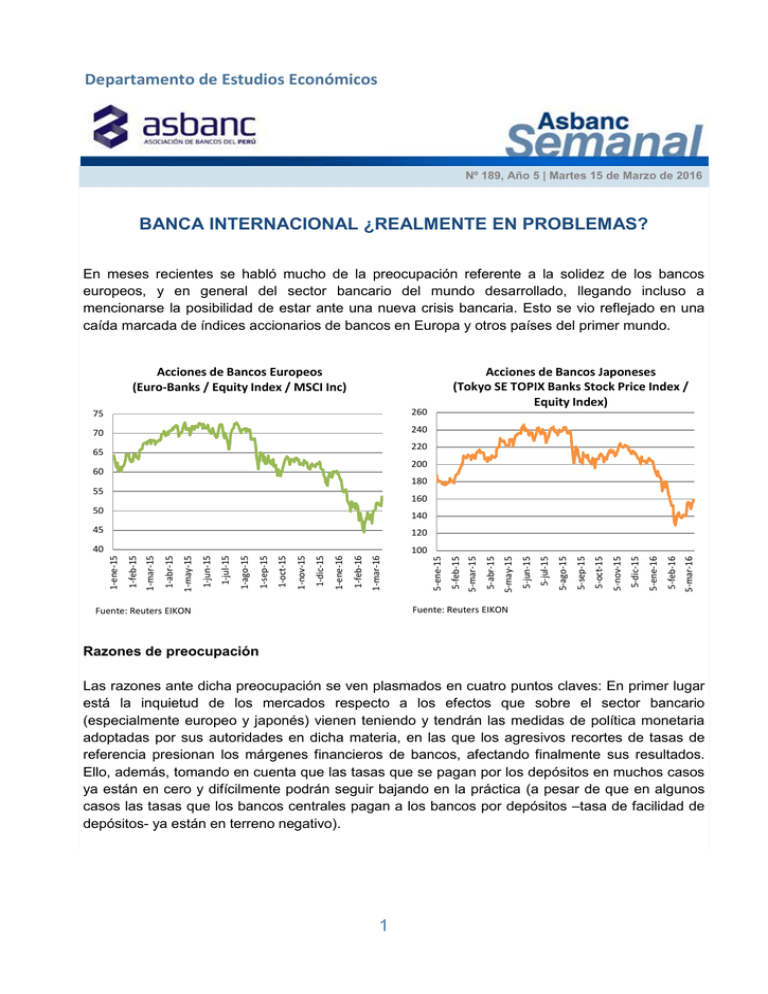

Departamento de Estudios Económicos Nº 189, Año 5 | Martes 15 de Marzo de 2016 BANCA INTERNACIONAL ¿REALMENTE EN PROBLEMAS? En meses recientes se habló mucho de la preocupación referente a la solidez de los bancos europeos, y en general del sector bancario del mundo desarrollado, llegando incluso a mencionarse la posibilidad de estar ante una nueva crisis bancaria. Esto se vio reflejado en una caída marcada de índices accionarios de bancos en Europa y otros países del primer mundo. Acciones de Bancos Japoneses (Tokyo SE TOPIX Banks Stock Price Index / Equity Index) Acciones de Bancos Europeos (Euro-Banks / Equity Index / MSCI Inc) 75 260 70 240 220 65 200 60 180 55 160 50 5-mar-16 5-feb-16 5-ene-16 5-dic-15 5-nov-15 5-oct-15 5-sep-15 5-jul-15 5-ago-15 5-jun-15 5-may-15 5-abr-15 5-mar-15 5-ene-15 1-feb-16 1-mar-16 1-ene-16 1-dic-15 1-nov-15 1-oct-15 1-sep-15 1-ago-15 1-jul-15 1-jun-15 1-may-15 1-abr-15 1-feb-15 1-mar-15 100 1-ene-15 120 40 5-feb-15 140 45 Fuente: Reuters EIKON Fuente: Reuters EIKON Razones de preocupación Las razones ante dicha preocupación se ven plasmados en cuatro puntos claves: En primer lugar está la inquietud de los mercados respecto a los efectos que sobre el sector bancario (especialmente europeo y japonés) vienen teniendo y tendrán las medidas de política monetaria adoptadas por sus autoridades en dicha materia, en las que los agresivos recortes de tasas de referencia presionan los márgenes financieros de bancos, afectando finalmente sus resultados. Ello, además, tomando en cuenta que las tasas que se pagan por los depósitos en muchos casos ya están en cero y difícilmente podrán seguir bajando en la práctica (a pesar de que en algunos casos las tasas que los bancos centrales pagan a los bancos por depósitos –tasa de facilidad de depósitos- ya están en terreno negativo). 1 Tasa de facilidad de Depósitos (al 14 de marzo de 2016) 0.60% 0.40% 0.20% 0.00% -0.20% -0.40% -0.60% -0.80% -1.00% Banco de Inglatterra Reserva Federal Japón Banco Central Europeo Banco de Suecia Banco Nacional de Suiza Fuente: FELABAN Ello se ha visto reflejado también en las cotizaciones de Credit Default Swaps bancarios (seguros en caso de incumplimiento de pagos de bonos o papeles emitidos), los que han mostrado un repunte (encarecimiento) desde los últimos meses de 2015, afectando el desempeño de los índices accionarios en general a nivel internacional, como se puede observar en los siguientes gráficos. Sin embargo, la reacción de los mercados podría haber sido excesiva. Según anota Gonzalo Álvarez, CEO de Tera Advisors, es necesario no traer a la luz la crisis del 2008, en la que el problema radicaba en balances de bancos que perdían valor en magnitudes importantes y además difíciles de cuantificar con exactitud. Tal situación puede determinar fácilmente la insolvencia de una entidad financiera. Por el contrario, el problema actual radica principalmente en un ajuste de márgenes bancarios que afecta la capacidad para generar ingresos. Son dos escenarios completamente distintos y no comparables en absoluto. Además, hay que considerar también que el sector financiero mundial en general continúa generando ganancias. En segundo lugar, la preocupación por la banca internacional se remonta a los problemas que tuvo este sector a raíz de la crisis financiera internacional de 2008, y siguieron después con la 2 crisis de deuda Europea, la que tuvo su pico entre el 2011 y 2013, la cual generó serias repercusiones en la salud del sector bancario de dicha región. Este escenario derivó en ajustes que incluyeron recortes de costos importantes (particularmente por el lado de la carga laboral) de muchas entidades, pero también generó el impulso necesario para terminar de gestar una regulación y supervisión únicas para toda la Eurozona, lo que se concretó finalmente al cierre de 2014. En tercer lugar, los sectores bancarios europeos siguen expuestos al riesgo soberano, lo que sumado a una deuda pública aún elevada, bajas tasas de crecimiento y una política monetaria que aún no logra corregir estos desequilibrios, genera una combinación poco atractiva. Exposición al riesgo soberano promedio Bancos Europeos (% del activo) (2014) ESPAÑA Deuda Bruta como porcentaje del PBI (estimados 2015) 7.5 FRANCIA 4.2 ITALIA POLONIA HUNGRÍA 51.09 106.75 75.27 PORTUGAL 7.5 SUECIA 1.2 5 70.75 HUNGRÍA 13.5 0 133.11 BÉLGICA 7.3 SUECIA 97.09 POLONIA 13.7 PORTUGAL FRANCIA ALEMANIA 7.6 BÉLGICA 98.60 ITALIA 10.1 ALEMANIA ESPAÑA 10 0.00 15 127.80 43.93 50.00 100.00 150.00 Fuente: FMI Fuente: European Banking Authority Finalmente, en los últimos años se ha visto también casos de pagos de multas de parte de bancos importantes por malos manejos en sus ramas de inversión destapados luego de la crisis financiera, además de un escándalo por manipulación de tasas referenciales (LIBOR).1 Balance y consideraciones finales Si bien existen razones de preocupación respecto a la situación de bancos internacionales, también hay factores que brindan tranquilidad ante este problema. Así, por un lado, el sector bancario internacional como un todo continúa generando ganancias. Además, ante nuevas regulaciones alineadas a Basilea, la banca se encuentra mejor capitalizada que años atrás, lo que le da automáticamente una mayor capacidad para soportar un periodo de resultados ajustados. Esto hace que la posibilidad de que ocurra una recesión a raíz de esta crisis sea remota. No obstante, ello no quita la necesidad de monitorear de cerca el tema, tomando en cuenta la enorme relevancia que tiene el sector financiero para la economía real. Y es que tal sector juega un rol clave al ser el intermediador de los recursos. Como lo hemos mencionado en anteriores 1 Según cálculos de Bloomberg Europa, la banca europea ha pagado multas por cerca de US$ 63,000 millones en los últimos siete años. 3 publicaciones, haciendo una analogía, los bancos serían las venas que llevan la sangre (el dinero) a todas las partes del cuerpo humano (el aparato productivo). Es probable que este factor sea el que exacerbe los temores respecto a una eventual nueva crisis financiera. Es necesario recordar también que, según señalamos en nuestro ASBANC Semanal N° 104 “Banca Europea: ¿La Unión hace la fuerza?, el logro de consenso y de avances clave para dar lugar a una Unión Bancaria en Europa, con una supervisión y regulación únicas, y mecanismos únicos de cierre de bancos y de fondos de seguro de depósitos, marcó un hito importante en el logro de un fortalecimiento del sector. Este es un factor adicional relevante que debiera otorgar confianza en la capacidad de la banca europea para soportar problemas o pasar por épocas poco auspiciosas. En dicha publicación señalábamos también que en la medida en que se concretara un previsible aumento de la competencia en el sector bancario europeo y en una mayor confianza en el mismo, éstos serían finalmente elementos clave para reforzar la tan ansiada pero aún débil recuperación económica del bloque. Sin embargo, vemos que factores como la complejidad y heterogeneidad económica que aún existe entre los distintos miembros de la Zona Euro, y la ausencia de un manejo fiscal unificado, sumados a una política monetaria fuerte pero hasta ahora insuficientemente expansiva, han derivado en la crisis de confianza en el sector bancario descrita en el presente artículo. Finalmente, el jueves 10 de marzo último, el Banco Central Europeo (BCE) anunció más medidas de estímulo, recortando su principal tasa de refinanciación a 0.0% desde 0.05% y expandiendo su programa de compras de activos a € 80,000 millones por mes desde el monto previo de € 60,000 millones mensuales. Aparte de la tasa básica, el BCE recortó en diez puntos básicos la tasa de facilidad de depósito, que ya se hallaba en terreno negativo (-0.30%) y ahora se sitúa en -0.40%, complementando el anuncio con un programa de préstamos baratos a largo plazo para el sector bancario a partir de junio. Como es de esperar, fue justamente este último punto el que terminó respaldando los títulos de los prestamistas de la Zona Euro y generó un repunte en las plazas bursátiles de la región. 4 Los mercados esperarán con mucha atención los anuncios de las siguientes reuniones de política monetaria en el mundo desarrollado2, a realizarse en los días próximos, las que seguramente darán algunas luces importantes para el corto plazo. No obstante, será necesario esperar un poco más para ver que se disipen definitivamente los temores que se ciernen actualmente sobre el desempeño bancario internacional. 2 El Banco de Japón sesionará el 15 de marzo, la FED de EE.UU. el 16 de marzo, mientras que el Banco de Inglaterra (Reino Unido) y el de Suiza lo harán el 17 de marzo. Cabe precisar que la FED, el BCE y Banco de Japón no sesionaron el mes previo. 5 Gerencia de Estudios Económicos y Estadísticas Alberto Morisaki Gerente Estudios Económicos Estadísticas Sergio Urday Jefe Maura Rivera Analista Arturo Hidalgo Analista Carlos Ramos Analista Victor Bohorquez Practicante Lourdes Cruz Analista Rocío Crespo Asistente 612-3322 [email protected] 6