3SituacionTributacio.. - Consejo General de Economistas

Anuncio

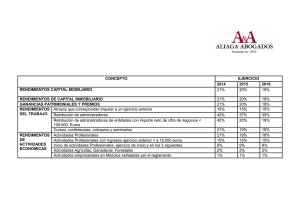

Retribución de socios y administradores 1 Tributación de socios y administradores de sociedades Estamos ante un tema transversal afecta Legislación Laboral Mercantil Fiscal Fiscal IRPF: calificación IS: deducibilidad IP: exención ISD: reducciones Desde el punto de vista tributario Lo deseable es darle un tratamiento que convenga a los cuatro Impuestos para conseguir los máximos beneficios tributarios. 2 Tributación de socios y administradores de sociedades IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS La calificación de las rentas obtenidas por el socio Depende de su condición: •Administrador •Trabajador •Empresario/profesional •Socio •Con independencia del régimen de cotización a la Seg. Social en el que se encuentre Nota 1/12 del Departamento de Gestión Tributaria. Consultas V1492-08; V2159-11; V0879-12. 3 Tributación de socios y administradores de sociedades ADMINISTRADOR La calificación a efectos laborales de una relación no es el único criterio para calificar unos rendimientos fiscalmente La condición de socio no afecta a la calificación de los rendimientos obtenidos por las funciones de administrador Administrador: Relación mercantil con la sociedad. NO laboral. Las retribuciones percibidas por los órganos de Administración tienen la consideración de Trabajo personal por regulación expresa (art. 17.2.e) LIRPF). Las retribuciones percibidas por los administradores-gerentes o R.L. de alta dirección (socios o no) son trabajo personal (art.17.2.e) LIRPF). Las funciones de gerente quedan subsumidas en las de administrador, relación mercantil. 4 Tributación de socios y administradores de sociedades Consecuencias: oRetención del 42 por 100. oNo son aplicables: • Las exenciones del art. 42.2 LIRPF. • La exención del art. 7.p) LIRPF (V1567-11). • Ni el régimen de dietas, admitiéndose el “gasto por cuenta de tercero” para cantidades de estancia y locomoción. • No aplicación para mayores de 65 años de la reducción adicional por obtención de rendimientos del trabajo en caso de prolongación de la vida laboral. • Estaremos ante una operación vinculada, art. 16.3.c) TRLIS => valoración de sus retribuciones según mercado. 5 Tributación de socios y administradores de sociedades oLimitación a la posibilidad de reducir en IRPF, a partir de 2013, los rendimientos derivados de la extinción de la relación laboral, común o especial, o de la relación mercantil con un período de generación > 2 años y que no se obtengan de forma periódica o recurrente, así como los obtenidos de forma notoriamente irregular: Importe percibido Reducción aplicable Hasta 300.000 € 40% Entre 300.000,01 y 700.000 € 40% sobre 300.000 € Entre 700.000,01 y 1.000.000 € 40% sobre [300.000 -(Importe percibido – 700.000 €)] Más 1.000.000 € 0% 6 Tributación de socios y administradores de sociedades En cuanto a la calificación de los servicios prestados a la sociedad al margen de la condición de administrador No existen reglas especiales a tal efecto Debemos acudir al concepto general de Rendimientos del trabajo (art. 17.1 LIRPF) Rendimientos de Actividades Económicas (art. 27.1 LIRPF) 7 Tributación de socios y administradores de sociedades TRABAJADOR El artículo 17.1 LIRPF establece que se considerarán rendimientos íntegros del trabajo: Todas las contraprestaciones o utilidades, cualesquiera que sea su denominación o naturaleza, dinerarias o en especie (…), que deriven, directa o indirectamente, del trabajo personal o de la relación laboral o estatutaria y no tengan el carácter de rendimientos de actividades económicas. Se calificarán como Trabajo personal: • Relación laboral de alta dirección, gerentes: siempre que no sean administradores (tengan o no la condición de socios). • Relación laboral común (compatible con la de Administrador). Difícil de delimitar. 8 Tributación de socios y administradores de sociedades Consecuencias: oLas retenciones seguirán el criterio general aplicando las tarifas a la base de la retención. Art. 101 LIRPF y art. 86 RIRPF. oSon aplicables: • Las exenciones del art. 42 LIRPF. • La exención del art. 7.p) LIRPF (V1567-11). • Aplicará el régimen de dietas, estancia y locomoción. • Aplicación para mayores de 65 años de la reducción adicional por obtención de rendimientos del trabajo en caso de prolongación de la vida laboral. • Estaremos ante una operación vinculada, art. 16.3.a) TRLIS=> si socios ≥ 5% del capital social. 9 Tributación de socios y administradores de sociedades oLimitación a la posibilidad de reducir en IRPF, a partir de 2013, los rendimientos derivados de la extinción de la relación laboral, común o especial, o de la relación mercantil con un período de generación > 2 años y que no se obtengan de forma periódica o recurrente, así como los obtenidos de forma notoriamente irregular: Importe percibido Reducción aplicable Hasta 300.000 € 40% Entre 300.000,01 y 700.000 € 40% sobre 300.000 € Entre 700.000,01 y 1.000.000 € 40% sobre [300.000 -(Importe percibido – 700.000 €)] Más 1.000.000 € 0% 10 Tributación de socios y administradores de sociedades EMPRESARIO/PROFESIONAL El artículo 27.1 LIRPF establece que se considerarán rendimientos de actividades económicas: Aquellos que, procediendo del trabajo personal y del capital conjuntamente, o de uno solo de estos factores, supongan por parte del contribuyente la ordenación por cuenta propia de medios de producción y de recursos humanos o de uno de ambos, con la finalidad de intervenir en la producción o distribución de bienes o servicios. Por tanto, para la calificación como rendimiento de actividad económica de las retribuciones del socio se exige el cumplimiento simultáneo de dos requisitos esenciales: • Ordenación por cuenta propia de factores productivos: análisis de dependencia y ajenidad. Se entiende que no concurren esas notas si el socio tiene una participación mayor o igual al 50%. • Que en sede del socio profesional existan medios de producción. Por tratarse de servicios con carácter de “intuitu personae” el socio tiene siempre medios, ya que el principal es su capacitación. Resulta indiferente la titularidad directa de los mismos. 11 Tributación de socios y administradores de sociedades En presencia de ajenidad / dependencia En ausencia de ajenidad / dependencia Ver caso por caso Participación en el capital social > 50% Participación ≤ 50% ver casos Trabajo personal Ordena por cuenta propia medios de producción: No ordena por cuenta propia medios de producción: Actividad econ. – IRPF, IVA ??? Trabajo personal – IRPF/No IVA 12 Tributación de socios y administradores de sociedades Consecuencias: oLas retenciones del Trabajo personal seguirán el criterio general aplicando las tarifas a la base de la retención. Art. 101 LIRPF y art. 86 RIRPF. oLas retenciones de Actividad profesional: 21 por 100. oValoración de operaciones vinculadas para socios con participación ≥ 5% del capital social. 13 Tributación de socios y administradores de sociedades Ejemplos: Sociedad mercantil “Abogados y Economistas, S.L.” (Act. Profesional) Objeto social: prestación de servicios profesionales de abogados y economistas. Socio: David Villa. Participación del 60%. Profesión: abogado. Calificación de los rendimientos obtenidos de su sociedad (no administrador) Rendimientos actividad económica: servicios profesionales. IVA / IRPF.- retención 21%. Sociedad mercantil “Conservas Riazor, S.L.” (Act. Empresarial) Objeto social: actividad conservera. Socio: Agustín Riazor. Participación del 60%. Calificación de los rendimientos obtenidos (no administrador / no dividendos) No ordena por cuenta propia medios de producción => Rendimientos del trabajo. 14 Tributación de socios y administradores de sociedades Valoración de las retribuciones de socios y administradores(oper.Vin): Si se trata de socios con un mínimo del 5% o si se trata de administradores, estamos ante operaciones vinculadas y existe la obligación de valorarlas a valor normal de mercado Además, salvo que tengamos otra explicación, en el caso de socios el ajuste secundario se calificará como dividendos (flujo a favor del socio) o como aportación del socio (flujo a favor de la sociedad). Y por la parte que no se corresponda con el % de participación: Diferencia a favor socio: “otra retribución de fondos propios” (del art. 25.1.d) de LIRPF y, para la sociedad, retribución de fondos propios. Diferencia a favor de la sociedad: renta para entidad y liberalidad para socio. 15 Tributación de socios y administradores de sociedades Caso especial de sociedades de servicios profesionales (art. 16.6 del RLIS) Requisitos sociedad: ERD I profesionales >=75% Cuente con medios materiales y humanos Rtdo. previo a deducción retrib socios sea positivo Cuantía total retribuciones socios 85% >=Rtdo. Previo Cuantía retribuciones de cada socio: Se determine conforme a criterios cuantitativos y cualitativos escritos según contribución socio Retrib >= 2 x salario medio de asalariados con funciones análogas ó a 2 x SMA conjunto declarantes Caso especial de sociedades de servicios profesionales (art. 16.6 del RLIS) CV 2159-11: Aclaración. 16 Tributación de socios y administradores de sociedades SOCIO Rendimiento obtenido exclusivamente por esta condición: Rendimiento del capital mobiliario art. 25.1.a) LIRPF (dividendos).- Tipo retención: 21% Aplicable exención 1.500 €. Otras utilidades derivadas de la condición de socio. Rendimientos del capital mobiliario art. 25.1.d) LIRPF. Supuesto de cierre para cuando se perciben utilidades dinerarias o en especie procedentes de la entidad que no tienen otra calificación. Generalmente “dividendos encubiertos”. Consecuencias art.25.1.d) LIRPF: No deducible IS. No aplicable exención de 1.500 € en IRPF. 17 Tributación de socios y administradores de sociedades IMPUESTO SOBRE SOCIEDADES Deducibilidad: retribuciones de los administradores Un gasto contable será deducible en el IS cuando cumpla los siguientes requisitos: 1)Esté registrado contablemente. 2)Se impute con arreglo al devengo. 3)Esté correlacionado con los ingresos. 4)Tenga justificación documental. 5)No sea finalmente no deducible según la norma tributaria. 18 Tributación de socios y administradores de sociedades Para que las retribuciones de los administradores sean deducibles es preciso que sus retribuciones estén perfectamente determinadas en los estatutos: Si se establece una participación en los beneficios habrá que determinar un porcentaje máximo. Si es una retribución fija es preciso determinar su cuantía o por lo menos cómo se calcula, y en concepto de qué se satisface (sueldos, dietas, acciones). Resoluciones DGRN 16/02/2013 y 07/03/2013. Flexibilidad o rigidez e cada Registro Mercantil a los efectos de su inscripción. 19 Tributación de socios y administradores de sociedades Art. 217 TRLSC: “ 1. El cargo de administrador es gratuito, a menos que los estatutos sociales establezcan lo contrario determinando el sistema de retribución. 2. En la sociedad de responsabilidad limitada, cuando la retribución no tenga como base una participación en los beneficios, la remuneración de los administradores será fijada para cada ejercicio por acuerdo de la junta general de conformidad con lo previsto en los estatutos.” 20 Tributación de socios y administradores de sociedades Cuando confluyan en la misma persona el cargo de administrador de la compañía y el de director general (alta dirección) la relación mercantil ha de calificarse exclusivamente como mercantil (teoría del vínculo) Su remuneración habrá de estar fijada en estatutos y siempre ha de recogerse el sistema de retribución. (Diferencias entre SA y SL). En SL la cuantía la puede establecer la Junta General. En caso de que los estatutos establezcan que el cargo es gratuito, y habida cuenta que las funciones de gerencia queden absorbidas por las funciones de administrador, y estas son de carácter gratuito, conforme a los estatutos, debe de considerarse que las retribuciones satisfechas al administrador responden, en realidad, a una liberalidad en los términos establecidos en el art. 14.1.e) del TRILIS al resultar superior a lo estatutariamente previsto No fiscalmente deducible en el IS. 21 Tributación de socios y administradores de sociedades Consecuencias: oAún cuando las retribuciones no sean deducibles por su condición de liberalidad, no implica que esas retribuciones no sean del Trabajo personal y su retención del 42%. oNo se califica el arrendamiento de inmuebles como actividad económica cuando la persona empleada es un administrador. Consulta V1343-09. Requisitos (art. 27.2 LIRPF) para que arrendamiento de inmuebles sea AE: •Local exclusivamente destinado a gestión actividad • Utilización de, al menos, una persona empleada con contrato laboral y a jornada completa. • Contrato de administrador es mercantil. 22 Tributación de socios y administradores de sociedades oLos administradores de una sociedad con la que han suscrito un contrato laboral de alta dirección y que desempeñan únicamente las actividades de dirección, gestión, administración y representación de la sociedad propias de dicho cargo, debe entenderse que su vínculo es exclusivamente de naturaleza mercantil y no laboral. Si la sociedad es una sociedad de mera tenencia de bienes => no ejerce una actividad empresarial. Tipo general del IS 23 Tributación de socios y administradores de sociedades oVarias consultas DGT (V1065-10, V1650-10, V1971-10, V0718-11) en las que, a propósito de la libertad de amortización con mantenimiento de plantilla o del tipo reducido para micropymes, se considera que el administrador que realiza funciones de gerente, y tiene una participación en el capital del 50% o más, no se considera plantilla de acuerdo con lo dispuesto en el estatuto del trabajador autónomo por poseer el control. Esta tesis podría tener incidencia también en la deducibilidad de las retribuciones si el cargo de administrador no está remunerado. oLimitación a la deducibilidad de los gastos por indemnizaciones de carácter laboral o mercantil (art.14.1.i) TRLIS, introducida por Ley 16/2012): Importe indemnización Deducibilidad IS ≤ 1.000.000 € Gasto deducible > 1.000.000 € Será deducible 1.000.000 Ó indemnización exenta en IRPF si es superior. 24 Tributación de socios y administradores de sociedades oConsulta V2394-12 => art.217 TRLSC. “En la medida el sistema retributivo recogido en los estatutos se adecúe a lo dispuesto en el art. 217 del TRLSC, el gasto correspondiente a la retribución del administrador, tendrá la consideración de gasto deducible, en la medida que no supere la cantidad fija aprobada por la junta general.” oConsultas V1323-12 => deducibilidad del complemento de pensión de exconsejeros. oSTS: 26-09-2013 => Caso “Pontegadea Inversiones, S.L.” 25 Tributación de socios y administradores de sociedades IMPUESTO SOBRE PATRIMONIO Según el art. 4. Ocho. Dos LIP (Bienes y derechos exentos): La plena propiedad, la nuda propiedad y el usufructo vitalicio sobre las participaciones en entidades, con o sin cotización en mercados organizados, siempre que concurran las condiciones siguientes: a) Que la entidad no sea de mera tenencia de bienes. b) Que la participación del SP en el capital de la entidad sea ≥ 5% computado de forma individual, o del 20% conjuntamente con su cónyuge, ascendientes, descendientes o colaterales de 2º grado, ya tenga su origen el parentesco en la consanguinidad, en la afinidad o en la adopción. 26 Tributación de socios y administradores de sociedades c) Que el SP ejerza efectivamente funciones de dirección en la entidad, percibiendo por ello una remuneración que represente más del 50% de la totalidad de los rendimientos empresariales, profesionales y de trabajo personal. A efectos del cálculo anterior no se computarán los rendimientos de la actividad empresarial siempre que ésta se ejerza de forma habitual, personal y directa por el SP y constituya su principal fuente de renta. Cuando la participación en al entidad sea conjunta con alguna o algunas personas a las que se refiere la letra b) anterior, las funciones de dirección y las remuneraciones derivadas de la misma deberán de cumplirse al menos en una de las personas del grupo de parentesco, sin perjuicio de que todas ellas tengan derecho a la exención. OJO! R.D. Ley 5/2013. Jubilación activa. Efectos sobre el cómputo del 50% de los rendimientos. 27 Tributación de socios y administradores de sociedades IMPUESTO SOBRE SUCESIONES Y DONACIONES En las transmisiones a titulo lucrativo inter vivos, a favor del cónyuge, descendientes o adoptados, de una empresa individual, un negocio profesional o de participaciones en entidades del donante, a las que sea de aplicación la exención del Impuesto sobre Patrimonio se aplicara una reducción del 95% del valor de adquisición si: a) El donante tuviese una edad ≥ 65 años o fuese incapacitado permanente absoluto o de gran invalidez. b) Que deje de ejercer funciones de dirección y de percibir remuneración por ellas desde la transmisión. c) El donatario debe mantener lo adquirido y tener derecho a la exención del IP en los 10 años siguientes y no realizar actos de disposición que den lugar a una minoración de la adquisición. • Entidad no sea de mera tenencia de bienes o de cartera. • Participación sea ≥ 5% individualmente ó 20% conjuntamente con grupo familiar. • Que el sujeto pasivo ejerza efectivamente funciones de dirección en la entidad, percibiendo una remuneración >50% de (RAE+RT). 28 Tributación de socios y administradores de sociedades En una adquisición “mortis causa”, a favor del cónyuge, descendientes o adoptados, de una empresa individual, un negocio profesional o de participaciones en entidades del causante, a las que sea de aplicación la exención del Impuesto sobre Patrimonio se aplicara una reducción del 95% del valor de adquisición siempre que la adquisición se mantenga, durante los 10 años siguientes al fallecimiento del causante, salvo que falleciera el adquirente dentro de ese plazo. 29 Tributación de socios y administradores de sociedades Cuestiones a tener en cuenta: Ejercicio de funciones directivas. Componente material: ejercicio efectivo, no nominal. Componente formal: contrato o nombramiento. Necesario/conveniente pero no suficiente. La remuneración que constituya la “principal fuente de renta”. Nexo causal. 30 Tributación de socios y administradores de sociedades Funciones directivas: Ejercicio efectivo (RD 1074/1999) considera funciones de dirección los siguientes cargos: Presidente Director general Gerente Administrador Directores de departamento. Miembros del Consejo de Admón. u órgano de administración equivalente. 31 Tributación de socios y administradores de sociedades El listado es ejemplificativo: •No es una lista cerrada. •No exhaustiva. •Bastaría con tener poder decisivo sobre una rama o área de la empresa. DGT (0007-00): Maitre o jefe de sala versus jefe cocina. La participación ha de ser efectiva y no solo nominal en las decisiones gerenciales de la empresa. •Cuestión de prueba. •CV0657-11: la mera pertenencia al Consejo de Admón. No comporta, sin más, el ejercicio de funciones directivas. 32 Tributación de socios y administradores de sociedades Componente Formal: contrato o nombramiento. Deben acreditarse las funciones directivas con unos u otros. CV1848-09: •Director de departamento: contrato. •Contrato Alta dirección (no administrador): contrato. •Administrador: nombramiento =>Retribución: estatutos. 33 Tributación de socios y administradores de sociedades Fuente de renta: No se exige que sea la principal fuente de renta. No afecta a Rentas del capital, ni Ganancias Patrimoniales. Remuneraciones directas de la entidad. No se computan: •Servicios profesionales, •asesoramiento •o de carácter laboral (no funciones directivas), •ni las que se perciban por la condición de socio o accionista. No se computan: actividades empresariales exentas y otras participaciones exentas. 34 Tributación de socios y administradores de sociedades Nexo causal: Entre el contrato o nombramiento acreditado fehacientemente y las retribuciones por esas funciones directivas. •Se acreditará que la percepción es por funciones directivas y no de trabajo común o capital mobiliario. V2065-97; V0101-11. 35 Tributación de socios y administradores de sociedades Criterio DGT V2372-10 después Informe Consellería de Facenda de Galicia. Lo tributario es un compartimento estanco respecto al resto del ordenamiento jurídico (STS 12-03-09 y 10-06-09) Si se acredita que efectivamente y de forma objetiva concurren requisitos legales para el beneficio tributario, habrá que reconocerlo Sería posible considerar la suma de retribuciones de administrador y del trabajo de alta dirección (independientemente de que esto esté conforme con la legislación laboral), siempre que se cumplan los requisitos materiales indicados. Resumiendo, han de concurrir 2 requisitos: “material”: ejercicio de funciones directivas día a día “formal”: debe existir nombramiento o contrato 36 Tributación de socios y administradores de sociedades Otras cuestiones: Administrador y la responsabilidad subsidiaria. Se establece un nuevo supuesto de responsabilidad subsidiaria para los administradores de hecho o de derecho de las personas jurídicas. Serán responsables de las deudas tributarias derivadas de tributos que deban repercutirse o de cantidades que deban retenerse a trabajadores, profesionales u otros empresarios cuando, existiendo continuidad en el ejercicio de la actividad, la presentación de autoliquidaciones sin realizar el ingreso sea reiterativa y pueda acreditarse que dicha presentación no obedece a una intención real de cumplir la obligación tributaria objeto de autoliquidación. 37 Tributación de socios y administradores de sociedades EJEMPLO: La sociedad mercantil “Herederos de Castelo, S.A.” dedicada a la reparación de vehículos a motor, está participada al 33 por 100 por los hermanos Castelo, cuyas funciones son las siguientes: Herederos de Castelo, S.A. Juan Castelo: Pedro Castelo: Santiago Castelo: - Ejerce funciones de dirección y gerencia del taller. - Ejerce funciones de jefe de taller. - Trabaja en el taller como mecánico. - Miembro del Consejo de Administración. Cargo gratuito - Miembro del Consejo de Administración. Cargo gratuito. - Salario acorde con sus responsabilidades. - Salario acorde con sus responsabilidades. - Miembro del Consejo de Administración. Cargo gratuito. - Salario según convenio de su categoría. - Gerente de sociedad con plenos poderes. 38 Tributación de socios y administradores de sociedades SOLUCIÓN: -Juan Castelo: IRPF: La sociedad deberá probar que entre Juan Castelo y su empresa hay relación laboral (Sentencia de 17-06-2004, Audiencia Nacional). Relación mercantil. Retención retribución 42 por 100. IS: No deducible si no está fijado en Estatutos. Consulta Vinculante DGT V0879-12 Si cumplen los restantes requisitos de la LIP todo el grupo familiar. exención en IP y bonificación en ISD a -Pedro Castelo: IRPF: Retribución del trabajo personal. Retención según tablas. Al ser jefe de taller, dirigiendo un departamento ISD a todo el grupo familiar. exención en IP y bonificación en IS: Deducible. 39 Tributación de socios y administradores de sociedades - Santiago Castelo: IRPF: Rendimientos del trabajo personal. Retención según tablas. IS: Gasto deducible para la sociedad. No ejerce labores directivas bonificación en ISD al grupo familiar. no daría derecho a la exención en IP ni a la 40 Tributación de socios y administradores de sociedades EJEMPLO: La sociedad mercantil “Abogados y Economistas Sánchez, Sdad. profesional.” está participada por los siguientes socios: Abogados y Economistas Sánchez, Sdad profesional Ramón María Sánchez: Julio Javier Rodríguez: Rosa Elvira Pérez: - 60% capital. - 35% capital. - 5% capital. - Economista. - Abogado. - Abogada. - Administrador de la compañía . Ejerce labores de gerencia . - Factura a la sociedad como profesional en función a pactos con los socios. - Contratada por la compañía . - Retribución fijada en Estatutos. - Desarrolla sus labores con autonomía y flexibilidad. - No toma decisiones sobre el devenir de la compañía. - Factura a la sociedad como profesional en función a pactos con los socios. 41 Tributación de socios y administradores de sociedades SOLUCIÓN: - Ramón María Sánchez: Retribución percibida por sus labores como administrador: IRPF: retribución de carácter mercantil, no laboral al pertenecer al Consejo de Administración. Rendimiento del trabajo personal. Retención 42 por 100. IS: deducible por estar fijados en Estatutos. Retribución percibida por sus trabajos profesionales: Cumple con las condiciones de la Nota 1/12 del Departamento de Gestión Tributaria. Análisis de dependencia y ajenidad y la existencia de medios de producción en sede del socio. Por la participación en el capital social: no dependencia y ajenidad. Medios de producción: su intelecto. Operación sujeta a IVA y retención a cuenta de IRPF. 42 Tributación de socios y administradores de sociedades - Julio Javier Rodríguez: Retribución percibida por sus trabajos profesionales: Cumple con las condiciones de la Nota 1/12 del Departamento de Gestión Tributaria. Análisis de dependencia y ajenidad y la existencia de medios de producción en sede del socio. Como la participación en el capital social no llega al 50 por 100, podrían darse las notas de dependencia y ajenidad. No obstante, examinando las condiciones en las que se produce la prestación de los servicios profesionales (gran autonomía), llegamos a la conclusión de que no se dan esas notas. Medios de producción: su intelecto. Operación sujeta a IVA y retención a cuenta de IRPF. 43 Tributación de socios y administradores de sociedades - Rosa Elvira Pérez Por tener un 5 por 100 del capital social, porcentaje que podría suponer el cumplimiento de la nota de dependencia y ajenidad, el hecho de no tomar ninguna decisión del devenir profesional de la sociedad y estar a las órdenes estrictas del resto de socios, nos lleva a pensar que sus retribuciones son de trabajo personal, tratándose de una relación laboral común y, por tanto, sujetas a retención del IRPF según tablas. 44 Fin 45