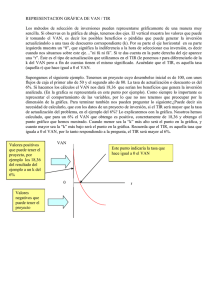

Vice Rectoria Académica Dirección de Desarrollo Curricular Validación: Marzo 2016 EVALUACION DE PROYECTOS S4_ME_1 I. TÉCNICAS DE VALORACIÓN Y CRITERIOS DE DECISIÓN EN FINANZAS Existen muchas alternativas para valorar y discriminar entre distintas alternativas de inversión o financiamiento. Una dificultad adicional que se puede enfrentar, es cuando estas alternativas son excluyentes. Los tres criterios más conocidos son: Período de Recuperación de la Inversión (Payback), Tasa Interna de Retorno (TIR) y Valor Presente Neto (VAN). Existen otras técnicas, como la razón beneficio a costo, el costo anual equivalente, TIR incremental y VAN incremental. Un tema adicional relacionado al VAN es el tratamiento del riesgo. Las formas más típicas de incluir el riesgo, son la tasa de descuento ajustada por riesgo y el equivalente cierto. 1. Aspectos básicos. La tarea básica de la Evaluación de Proyectos es contribuir directa o indirectamente para que los recursos escasos de la economía sean asignados, entre varios usos alternativos, de forma de obtener su utilización óptima. Así el analista que debe decidir entre proyectos alternativos de inversión, en la práctica está afirmando que los recursos disponibles deben ser destinados a un determinado uso, en preferencia a otros. Para hacer este tipo de recomendación es necesario definir lo que se entiende por beneficios y disponer de algún patrón o norma que permita demostrar que el destino dado a los recursos será el ideal. La Evaluación de Proyectos consiste precisamente en seleccionar y aplicar tales patrones o normas a los proyectos objeto de análisis. Así, la evaluación de proyectos busca efectuar, a través de criterios de evaluación, un análisis comparativo entre las posibilidades de uso de los recursos representados por los proyectos de inversión. 1.1 Tipos de Proyectos. a) Proyectos independientes: Son aquellos cuya aceptación no depende de ninguna variable exógena sino que sólo del financiamiento para llevarlo a cabo. b) Proyectos complementarios: Son aquellos cuya aceptación está condicionada a la aceptación de otros. c) Proyectos excluyentes: Son proyectos que son excluyentes entre sí porque persiguen el mismo objetivo. Al aceptar uno se elimina automáticamente la posibilidad de realizar los otros. 1.2 El problema Teórico de la Evaluación. La tarea de evaluar consiste en medir objetivamente ciertas perspectivas resultantes del estudio de un proyecto y combinarlas en operaciones aritméticas a fin de obtener los coeficientes de evaluación. Con todo, la objetividad no implica desconocer que existen criterios diferentes de evaluación. Por ello, definido un método y reconocidas como válidas sus premisas, éstas deben ser traducidas en números. Página 1 de 10 Vice Rectoria Académica Dirección de Desarrollo Curricular Validación: Marzo 2016 EVALUACION DE PROYECTOS S4_ME_1 En otras palabras, será posible medir bajo patrones estándares y además ésta medición puede ser efectuada por varios individuos y siempre se obtendrá el mismo resultado, siempre que se respeten los principios técnicos utilizados. 1.3 Evaluación. En virtud de la diferente naturaleza física de los bienes y servicios, la determinación de sus valores relativos tiene que ser expresadas en un denominador común: unidad monetaria. Así la evaluación consiste en determinar precios para los bienes y servicios utilizados y/o producidos por el proyecto: esta variable monetaria reviste gran importancia, ya que no siempre los precios del mercado pueden ser considerados como representativos del valor de los bienes y servicios. 1.4 Homogeneidad. Como los cálculos de cubren toda la vida útil del proyecto, será necesario operar con valores monetarios correspondientes a transacciones realizadas en diferentes fechas. Es necesario, por tanto, aplicar métodos de equivalencias financieras para tornarlas homogéneas y comparables entre sí. 2. Métodos de Evaluación de Proyectos. 2.1 Métodos no financieros. Métodos que no consideran el riesgo, la incertidumbre ni el valor del dinero a través del tiempo, los más utilizados son preferentemente dos: Periodo de Recuperación. Punto de equilibrio. 2.1.1. Método Periodo de recuperación o Payback: Tiempo de recuperación del capital Invertido Período de Pago. Es la más simple de todas las técnicas, selecciona aquellos proyectos cuyos beneficios son suficientes para recobrar el dinero invertido dentro de un período de tiempo. Se puede definir como el número de años que necesita una organización para recuperar la inversión inicial con las utilidades netas, pero después de deducir los impuestos. Es un método fácil de calcular. Es conservador, minimiza el riesgo a largo plazo y es una buena cobertura para la incertidumbre. Sin embargo, por ignorar los ingresos más allá del período de pago, pueden influir en las inversiones que son más importantes para el éxito del largo plazo de la organización. Los proyectos seleccionados bajo este criterio producen efectos a corto plazo más favorables, pero se sacrifica el crecimiento futuro de la organización a favor del ingreso corriente o de corto plazo. Página 2 de 10 Vice Rectoria Académica Dirección de Desarrollo Curricular Validación: Marzo 2016 EVALUACION DE PROYECTOS S4_ME_1 a) Si los flujos son iguales: b) Si los flujos no son iguales: Si los flujos son diferentes cada año se debe determinar periodo a período la cantidad que se recupera hasta llegar al punto en que se debe determinar la fracción de tiempo que hace falta para recuperar el total de la inversión. Ventajas del Periodo de Recuperación: Considera los flujos netos de fondos. No es preciso calcular costo capital. Método de aplicación sencilla. Al considerar la regularidad de los flujos de alguna manera considera el factor tiempo y el factor riesgo. Desventajas del Periodo de Recuperación: Énfasis sobre la liquidez y no la rentabilidad. No considera lo que ocurre con los flujos después del período de recuperación. No toma en cuenta el valor del dinero en el tiempo. Criterio de Decisión: N = horizonte de tiempo aceptable. n = período de recuperación. Si Si nN nN se acepta se rechaza Es un método de uso frecuente en: Economías de alto riesgo inflacionario. En casos de alta obsolescencia tecnológica. Cuando hay escasez de recursos. Página 3 de 10 Vice Rectoria Académica Dirección de Desarrollo Curricular Validación: Marzo 2016 EVALUACION DE PROYECTOS S4_ME_1 2.1.2. Análisis del Punto de Equilibrio. Para ilustrar el análisis del punto de equilibrio, se considerará una clínica donde se realizan electrocardiogramas. El valor de éstos, son de US$ 500 cada uno. La clínica tiene costos fijos anuales de US$ 100.000 y los costos variables por cada aplicación son US$ 250 la unidad indiferente del volumen realizado (considera costo de los profesionales que realizan el examen y materiales). Para el análisis del punto de equilibrio es necesario introducir los siguientes conceptos: Costo Fijo: Es el que no depende del volumen de operación o venta, una vez instalado el proyecto, se debe incurrir en él, así se produzca nada, poco o mucho. Por ejemplo: depreciación, arriendos, gastos administrativos. Costo Variable: Es el que cambia de acuerdo con el número de unidades producidas u operaciones realizadas. Costo Total: Es la suma de los costos fijos y de los costos variables. Utilidad: Diferencia entre ingresos y costos que varía con el nivel de producción y ventas. Punto de Equilibrio: Es el punto donde se igualan los ingresos y los costos, por lo tanto la utilidad es cero. ( ) ( ) Donde: F = Costos Fijos Cv = Costo Variable Unitario q = Volumen de Operación (en Unidades). P = Precio por Unidad. Para encontrar el punto de equilibrio se debe utilizar la siguiente formula: Al aplicar estos conceptos al ejemplo que se está desarrollando, se puede representar gráficamente como éstos se relacionan y como permiten visualizar el punto de inflexión de cantidad mínima de electrocardiogramas a realizar sin ganar ni perder dinero. Página 4 de 10 Vice Rectoria Académica Dirección de Desarrollo Curricular Validación: Marzo 2016 EVALUACION DE PROYECTOS S4_ME_1 Este gráfico refleja la relación entre utilidades, costos fijos, costos variables, y volumen. Por utilidades, se entiende a las utilidades operativas antes de impuestos, excluyendo intereses y otros ingresos y gastos. La intersección de la línea del costo total con la línea de ingreso total representa el punto de equilibrio. Los costos fijos que deben ser recuperados por los ingresos operacionales después de la deducción de los costos variables determinan el volumen necesario para el punto de equilibrio. En la figura, este punto de equilibrio es 400 electrocardiogramas. Resumiendo, el punto de equilibrio se puede calcular de la siguiente forma: Una dificultad con el análisis del punto de equilibrio es la clasificación de los costos como fijo y variable, en la práctica, muchos costos desafían una clara categorización porque son en parte fijo y en parte variable. Más aún, se asume que los costos clasificados como fijos permanecen invariables sobre el rango del volumen, pero este rango es limitado por la capacidad física inmediata de la organización. Página 5 de 10 Vice Rectoria Académica Dirección de Desarrollo Curricular Validación: Marzo 2016 EVALUACION DE PROYECTOS S4_ME_1 2.2. Métodos Financieros. Son aquellos métodos que consideran el valor del dinero a través del tiempo. En este grupo se incluyen los modelos de evaluación que cumple con los siguientes requisitos teóricos y supuestos: a) Toman en consideración el costo del capital. b) Consideran sólo los futuros ingresos de efectivos e ignoran los costos hundidos o históricos. c) Consideran la depreciación en la medida que esta tiene un efecto en los impuestos que debe pagar la Organización. d) Consideran el costo de capital. Los principales métodos son: a) Valor actual neto (V.A.N.) b) Tasa interna de retorno (T.I.R.) c) Índice de rentabilidad (COSTO/BENEFICIO) 2.2.1. Valor Presente Neto. Esta técnica, al tomar en consideración el costo del capital y el valor del dinero a través del tiempo, descuenta el "Flujo de Caja Neto" de diferentes períodos, por el costo de capital. Este criterio considera el valor presente de los egresos de efectivo requeridas para hacer frente a las proposiciones de inversión y el valor presente de los ingresos de efectivo resultantes de la operación del proyecto. Los ingresos y egresos son descontados al valor presente usando una TASA DE DESCUENTO apropiada: el costo de capital. Es el valor presente de las entradas de efectivo menos la inversión, es un mecanismo de descuento de flujos de caja. ( Donde: ) ( ) ( ) = inversión inicial FNF = flujo neto de fondos i = tasa de corte o descuento VR = Valor residual Criterio de Decisión: Los proyectos se relacionan de acuerdo a los resultados del VAN por lo tanto si: VAN > 0 SE ACEPTA VAN = 0 INDIFERENTE VAN < 0 SE RECHAZA Página 6 de 10 Vice Rectoria Académica Dirección de Desarrollo Curricular Validación: Marzo 2016 EVALUACION DE PROYECTOS S4_ME_1 Ventajas del VAN La tasa de rendimiento mínimo es por lo general, aquella a la que puede realizarse otras oportunidades de inversión. Considera el valor del dinero en el tiempo. Muestra el excedente o premio, fruto de la inversión en el proyecto. 2.2.2. Tasa Interna de Retorno. Es la tasa "k" que hace una igualdad entre el valor de los flujos netos de fondos actualizados con la inversión inicial. ( Donde: I ) ( ) ( ) = inversión inicial FNF = flujo neto de fondos k = tasa TIR VR = Valor residual La TIR es lo máximo que se puede exigir a un proyecto y mientras mayor sea la tasa TIR, el proyecto será más rentable. Criterios de Decisión: Se debe confrontar la TIR con una tasa de rendimiento mínimo (TRM) establecida por el evaluador(normalmente es la tasa utilizada en el VAN) TIR > TRM SE ACEPTA TIR = TRM INDIFERENTE TIR < TRM SE RECHAZA Ventajas de la TIR Considera el valor del dinero en el tiempo. Es un dato técnico ligado sólo al proyecto evaluado. En caso de racionamiento de capital es útil para evaluar proyectos. Desventajas de la TIR No toma en cuenta el tamaño del proyecto. No puede usarse para decidir entre proyectos mutuamente excluyentes. El supuesto de reinversión no tiene sustentación práctica. Se determina por ensayos sucesivos. Página 7 de 10 Vice Rectoria Académica Dirección de Desarrollo Curricular Validación: Marzo 2016 EVALUACION DE PROYECTOS S4_ME_1 2.2.3. Índice de Rentabilidad (Costo / Beneficio). Es una medida relativa de rendimiento, sirve para jerarquizar inversiones excluyentes cuando hay limitaciones de recursos financieros. ( ) ( ) ( ) Criterio de decisión: IR IR IR > = < 1 1 1 SE ACEPTA INDIFERENTE SE RECHAZA EJEMPLO Una alternativa de inversión en estudio ha permitido detectar las siguientes inversiones y entradas y salidas de caja: Para la implementación del proyecto es necesario invertir 150 millones en activos fijos, de los cuales el 40% corresponde a activos depreciables y el 60% a activos no depreciables(terrenos). Los activos depreciables tienen una vida útil de 10 años a partir del momento en que se inicien las actividades, contablemente no tiene valor residual al término del proyecto. El valor de rescate de los activos corresponde a los valores contables que se registren al año de evaluación. El capital de trabajo para dar inicio a las operaciones es de 40 millones. Los desembolsos durante el período de desarrollo del proyecto y que corresponden intangibles, que se pueden amortizar en cinco años, son de 30 millones. Se esperan los siguientes resultados operativos: Ingresos de Explotación Egresos de Explotación Gastos de Administración y ventas $ / Millones 458 366 25 Para financiar esta actividad Ud. cuenta con aportes realizados por una organización internacional. Si su tasa de costo de oportunidad es del 18% y la tasa de impuesto del 15% y considerando un horizonte de evaluación de 10 años. ¿Aceptaría el proyecto realizando una evaluación de proyecto puro o económico?. ¿Cómo cambia la evaluación y resultados, si el horizonte de tiempo para evaluar es de 5 años y no los 10 considerados inicialmente?. Página 8 de 10 Vice Rectoria Académica Dirección de Desarrollo Curricular Validación: Marzo 2016 EVALUACION DE PROYECTOS S4_ME_1 Item año 1 año 2 año 3 año 4 año 5 año 6 año 7 año 8 año 9 año 10 Ingreso por ventas año 0 458,000 458,000 458,000 458,000 458,000 458,000 458,000 458,000 458,000 458,000 Egresoso de explotacion 366,000 366,000 366,000 366,000 366,000 366,000 366,000 366,000 366,000 366,000 Margen 92,000 92,000 92,000 92,000 92,000 92,000 92,000 92,000 92,000 92,000 Gastos de Adm.y ventas 25,000 25,000 25,000 25,000 25,000 25,000 25,000 25,000 25,000 25,000 Depresiacion de Activos 6,000 6,000 6,000 6,000 6,000 6,000 6,000 6,000 6,000 6,000 61,000 61,000 61,000 61,000 61,000 Amortizacion de Intangibles 6,000 6,000 6,000 6,000 6,000 55,000 55,000 55,000 55,000 55,000 Utilidad Antes de Impuestos - Impuestos (15%) - 8,250 8,250 8,250 8,250 8,250 9,150 9,150 9,150 9,150 9,150 Utilidad Despues de Impuestos - 46,750 46,750 46,750 46,750 46,750 51,850 51,850 51,850 51,850 51,850 6,000 6,000 6,000 6,000 6,000 6,000 6,000 6,000 6,000 6,000 Depresiacion Amortizacion Flujo Neto de Fondos Proyecto Puro - 6,000 6,000 6,000 6,000 6,000 58,750 58,750 58,750 58,750 58,750 57,850 57,850 57,850 57,850 57,850 Activo Depreciable 60,000 Activo no depreciable 90,000 90,000 Capital de Trabajo 40,000 40,000 Intangible FLUJOS - 30,000 - 220,000 58,750 58,750 58,750 58,750 58,750 57,850 57,850 57,850 57,850 Valor Residual Proyecto Puro Activo Depreciable - Activo no depreciable 90,000 Capital de Trabajo 40,000 Intangible Valor Residual Proyecto Puro 130,000 a) Periodo de recuperación: para determinar en cuanto recuperamos la Inversión Inicial de $220.000 debemos sumar período a período, dado que los flujos son diferentes, hasta llegar a un punto en que sobrepasamos el monto de la inversión Inicial. En este ejemplo si al sumar los tres primeros flujos logramos acumular $176.250, lo que representa el periodo base para el cálculo, pues si sumáramos un flujo más, el valor encontrado superaría el de la Inversión Inicial. Por lo tanto: Periodo de Recuperación: 3 + 43.750 / 58.750 Para encontrar la fracción de tiempo debemos hacer una relación entre lo que falta por recuperar (43,750) y el flujo del periodo siguiente (en este ejemplo el flujo del periodo cuatro). Al desarrollar la formula determinamos que la inversión se recupera en 3,74 años. Página 9 de 10 187,850 Vice Rectoria Académica Dirección de Desarrollo Curricular Validación: Marzo 2016 EVALUACION DE PROYECTOS S4_ME_1 b) Cálculo del VAN: aplicando una tasa del 18%: c) ( ( ) ) ( ( ) ) ( ( ) ( ) ( ) ( ) ( ) ) VAN = 67.636 d) TIR: la tasa que hace que los flujos sean iguales a la inversión Inicial, es de un 25,40% que representa a la TIR del proyecto. Conclusión: el proyecto es conveniente, dado que al aplicar los criterios de la Técnica de Evaluación se cumplió las condiciones para ser aceptado. FUENTES DE INFORMACIÓN: Bodie Zvi, Merton Robert C. (1999). Finanzas. Chile: Prentice Hall. Copeland & Weston. (1983). Financial Theory And Corporate Policy. Gitman, Lawrence J. (1996). Administración Financiera Básica. México. Editorial Oxford. 3° Edición. Kinnear, Thomas C., TaylorJames R. Taylor. (1998) Investigación de Mercados. Mc Graw Hill. 5° Edición. Kotler, Phillip. (1996). Dirección de Mercadotecnia. México. Prentice Hall. 8° Edición. Nicholson Walter. (1997). Teoría Microeconómica. España. Mc Graw Hill. Sapag, Nassi y Sapag, R. (1985). Decisiones de reemplazo: análisis del momento óptimo. Estudios de Economía, Vol 12 N°1. Sapag, Nassi y Sapag, R. (2010). Preparación y evaluación de proyectos. Mc Graw Hill. Página 10 de 10

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados