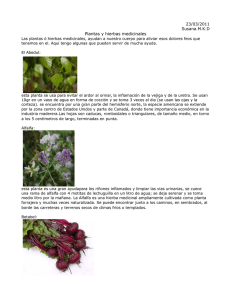

alfalfa - Sagarpa

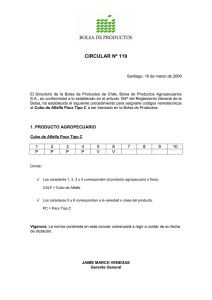

Anuncio