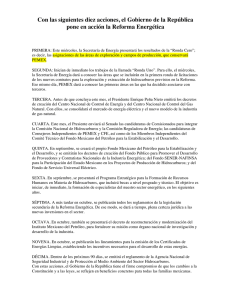

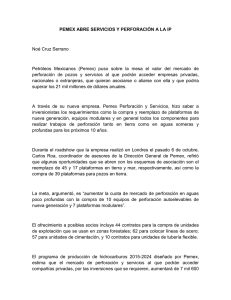

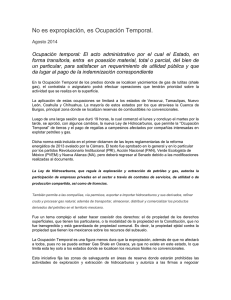

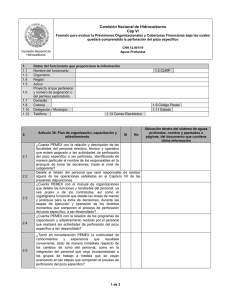

Reforma energética y contenido local en México

Anuncio