lloyds premium cp, fi - quefondos.com: fondos de inversión y planes

Anuncio

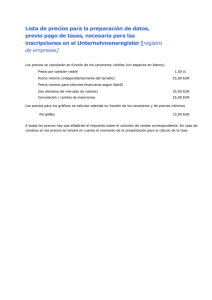

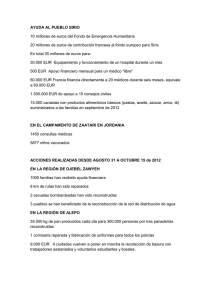

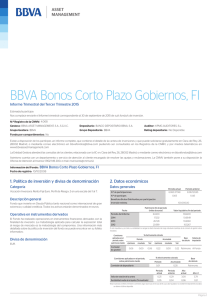

LLOYDS PREMIUM C.P., F.I. Nº Registro CNMV: 3639 Informe SEMESTRAL del 1er. Semestre de 2013 Gestora Grupo Gestora Auditor Lloyds Investment España,SGIIC S.A.U. Lloyds Banking Group PricewaterhouseCoopers Auditores, S.L. Depositario Grupo Depositario Rating depositario Lloyds Bank International SAU. Lloyds Banking Group N.D. Fondo por compartimentos NO El presente informe, junto con los últimos informes periódicos, se encuentran disponibles por medios telemáticos en www.lloydsbankinternational.es. La Entidad Gestora atenderá las consultas de los clientes, relacionadas con las IIC gestionadas en: Dirección C/Serrano, 90 - 28006 Madrid Telefono 915209842 Correo electrónico [email protected] Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: [email protected]). INFORMACIÓN FONDO Fecha de registro: 08/11/2006 1. Política de inversión y divisa de denominación Categoría Tipo de Fondo: Vocación Inversora: Perfil de riesgo: Otros Renta Fija Euro Bajo Descripción general Es un Fondo de Inversión en Activos Monetarios y de Renta Fija a corto plazo, cuyo vencimiento sea inferior a dieciocho meses. Su objetivo es obtener una rentabilidad acorde con la evolución de los tipos de interés a corto plazo. Durante el periodo las inversiones se han materializado en deuda pública y otros emisores privados de alta calidad crediticia dentro de una estrategia general encaminada a mantener la duración de la cartera. Operativa en instrumentos derivados El Fondo, como viene siendo habitual, no ha realizado operaciones con instrumentos financieros derivados durante el periodo. La metodología aplicada para calcular la exposición total al riesgo de mercado es el método del compromiso. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Divisa de denominación: EUR 2. Datos económicos 2.1. Datos generales. Cuando no exista información disponible las correspondientes celdas aparecerán en blanco Nº de participaciones Nº de partícipes Beneficios brutos distribuidos por participación (EUR) Inversión Mínima ¿Distribuye dividendos? Período actual 37.151,98 677 Período anterior 41.399,42 722 300,00 Euros NO 1/6 Fecha Período del informe 2012 2011 2010 Patrimonio fin de período (miles de EUR) 32.810 36.174 38.637 40.530 Valor liquidativo fin del período 883,1412 873,7748 854,4856 835,6711 Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión % efectivamente cobrado Período Acumulada s/patrimonio s/resultados s/patrimonio s/resultados Total Total 0,40 0,40 0,40 0,40 Período Comisión de depositario % efectivamente cobrado Acumulada 0,07 Período Actual Base de cálculo Sistema imputación patrimonio al fondo Base de cálculo 0,07 patrimonio Período Anterior Año Actual Año Anterior Indice de rotación de la cartera (%) 0,74 0,58 0,74 0,85 Rentabilidad media de la liquidez (% anualizado) 0,08 0,12 0,08 0,22 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, este dato y el de patrimonio se refieren a los últimos disponibles. 2.2. Comportamiento Cuando no exista información disponible las correspondientes celdas aparecerán en blanco A) Individual Rentabilidad (% sin anualizar) Trimestral Anual Acumulado 1er 4º 3er Trimestre 2013 Trimestre Trimestre Trimestre Actual 2013 2012 2012 Rentabilidad Rentabilidades extremas(i) Rentabilidad mínima (%) Rentabilidad máxima (%) 1,07 -0,04 1,11 0,74 Trimestre Actual % Fecha -0,13 24/06/2013 0,10 26/06/2013 1,16 2012 2011 2,26 2010 2,25 Último año % Fecha -0,17 26/02/2013 0,25 02/01/2013 2008 -0,75 Últimos 3 años % Fecha -0,27 23/07/2012 0,40 08/08/2011 (i) Sólo se informa para las clases con una antigüedad mínima del período solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es Diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Trimestral Anual Acumulado 1er 4º 3er Trimestre 2013 Trimestre Trimestre Trimestre Actual 2013 2012 2012 2012 2011 2010 2008 Volatilidad(ii) de: Valor liquidativo Ibex-35 Letra Tesoro 1 año INDICE LETRAS TESORO 1 AÑO VaR histórico(iii) 0,77 21,24 1,17 1,17 -0,77 0,68 20,07 0,82 0,82 -0,77 0,83 22,53 1,44 1,44 -0,78 0,69 17,69 1,37 1,37 -0,80 1,34 36,51 3,40 3,40 -0,83 1,02 27,88 2,38 2,38 -0,80 1,01 28,04 2,03 2,01 -0,85 0,67 29,78 1,36 3,82 -0,72 2/6 (ii) Volatilidad histórica: Indica el riesgo de un valor en un período, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (iii) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del período de referencia. Ratio de gastos (% s/ patrimonio medio) Trimestral Acumulado 2013 Trimestre Actual 0,48 1er Trimestre 2013 0,24 Anual 4º Trimestre 2012 0,24 0,24 3er Trimestre 2012 2012 0,24 2011 0,97 2010 2008 0,97 Incluye los gastos directos soportados en el período de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del período. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de estas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. Rentabilidad semestral de los últimos 5 años Evolución del valor liquidativo últimos 5 años La Política de Inversión de la IIC ha sido cambiada el 17 de Julio de 2009. Se puede encontrar información adicional en el Anexo de este informe B) Comparativa Durante el período de referencia, la rentabilidad media de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Vocación inversora Patrimonio gestionado* (miles de euros) Monetario a corto plazo Monetario Renta Fija Euro Renta Fija Internacional Renta Fija Mixta Euro Renta Fija Mixta Internacional Renta Variable Mixta Euro Renta Variable Mixta Internacional Renta Variable Euro Renta Variable Internacional IIC de gestión Pasiva(1) Garantizado de Rendimiento Fijo Garantizado de Rendimiento Variable De Garantía Parcial Retorno Absoluto Global Total fondos Nº de partícipes* Rentabilidad semestral media** 0 0 1.300 0 239 0 0 0 1.087 0 0 0 0 0 0 0 2.626 0,00 0,00 1,94 0,00 0,71 0,00 0,00 0,00 -2,59 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,16 0 0 53.152 0 7.005 0 0 0 35.735 0 0 0 0 0 0 0 95.893 * Medias. (1): Incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. ** Rentabilidad media ponderada por patrimonio medio de cada FI en el periodo 2.3. Distribución del patrimonio al cierre del período (Importes en miles de EUR) Fin período actual Distribución del patrimonio (+) INVERSIONES FINANCIERAS Importe 31.532 Fin período anterior % sobre patrimonio 96,10 Importe 34.110 % sobre patrimonio 94,29 3/6 Fin período actual Distribución del patrimonio % sobre patrimonio Importe * Cartera interior * Cartera exterior * Intereses de la cartera de inversión * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO Fin período anterior 31.015 0 517 0 1.368 -90 32.810 % sobre patrimonio Importe 94,53 0,00 1,58 0,00 4,17 -0,27 100,00 31.110 2.407 593 0 2.098 -34 36.174 86,00 6,65 1,64 0,00 5,80 -0,09 100,00 Variación acumulada anual % variación respecto fin período anterior Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. 2.4. Estado de variación patrimonial % sobre patrimonio medio Variación del período actual Variación del período anterior 36.174 -10,71 0,00 1,11 1,60 1,34 0,00 0,29 0,00 -0,03 0,00 0,00 0,00 0,00 -0,49 -0,40 -0,07 -0,01 0,00 -0,01 0,00 0,00 0,00 0,00 32.810 36.214 -2,01 0,00 1,89 2,40 1,32 0,00 1,09 0,00 -0,01 0,00 0,00 0,00 0,00 -0,51 -0,40 -0,08 -0,01 0,00 -0,02 0,00 0,00 0,00 0,00 36.174 PATRIMONIO FIN PERIODO ANTERIOR (miles de EUR) +- Suscripciones/reembolsos (neto) - Beneficios brutos distribuidos +- Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos +- Resultados en renta fija (realizadas o no) +- Resultados en renta variable (realizadas o no) +- Resultados en depósitos (realizadas o no) +- Resultados en derivados (realizadas o no) +- Resultados en IIC (realizadas o no) +- Otros resultados +- Otros rendimientos (-) Gastos repercutidos - Comisión de gestión - Comisión de depositario - Gastos por servicios exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos PATRIMONIO FIN PERIODO ACTUAL (miles de EUR) 36.174 -10,71 0,00 1,11 1,60 1,34 0,00 0,29 0,00 -0,03 0,00 0,00 0,00 0,00 -0,49 -0,40 -0,07 -0,01 0,00 -0,01 0,00 0,00 0,00 0,00 32.810 417,71 0,00 -9,12 55,32 -1,77 0,00 -74,42 0,00 131,51 0,00 0,00 0,00 0,00 -64,44 -4,38 -4,38 12,15 -24,45 -43,38 0,00 0,00 0,00 0,00 Nota: El período se refiere al trimestre o semestre, según sea el caso. 3. Inversiones financieras 3.1. Inversiones financieras a valor estimado de realización (en miles de EUR) y en porcentaje sobre el patrimonio, al cierre del período Período actual Descripción de la inversión y emisor Divisa ES00000121H0 - Obligaciones|BONOS DEL ESTADO|4,250|2014-01-31 ES0L01402210 - Letras|DIRECCION GENERAL TESORO|3,154|2014-02ES0000012098 - Obligaciones|BONOS DEL ESTADO|4,750|2014-07-30 ES00000121P3 - Bonos|BONOS DEL ESTADO|3,300|2014-10-31 ES00000123D5 - Bonos|BONOS DEL ESTADO|3,400|2014-04-30 ES0001352444 - Bonos|XUNTA DE GALICIA|2,850|2014-05-27 Total Deuda Pública Cotizada mas de 1 año ES00000121H0 - Obligaciones|BONOS DEL ESTADO|4,250|2014-01-31 ES00000122R7 - Obligaciones|BONOS DEL ESTADO|2,500|2013-10-31 ES0000101339 - Bonos|COMUNDAD.AUTN.MADRID|4,305|2014-03-06 XS0525700778 - Bonos|INSTITUTO CRDTO. OFICIAL|3,750|2013-07-15 ES0L01310181 - Letras|DIRECCION GENERAL TESORO|2,889|2013-10- EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR Valor de mercado 0 0 3.115 8.665 0 0 11.780 3.888 0 609 2.015 0 Período anterior % 0,00 0,00 9,49 26,41 0,00 0,00 35,90 11,85 0,00 1,86 6,14 0,00 Valor de mercado 4.894 1.450 0 0 3.021 1.585 10.950 0 2.195 0 2.019 2.939 % 13,53 4,01 0,00 0,00 8,35 4,38 30,27 0,00 6,07 0,00 5,58 8,12 4/6 Período actual Descripción de la inversión y emisor Divisa ES00000123D5 - Bonos|BONOS DEL ESTADO|3,400|2014-04-30 ES0000012866 - Letras|BONOS DEL ESTADO|4,200|2013-07-30 ES0001352444 - Bonos|XUNTA DE GALICIA|2,850|2014-05-27 Total Deuda Pública Cotizada menos de 1 año XS0589735561 - Bonos|INSTITUTO CRDTO. OFICIAL|4,375|2014-03-31 Total Renta Fija Privada Cotizada mas de 1 año XS0589735561 - Bonos|INSTITUTO CRDTO. OFICIAL|4,375|2014-03-31 Total Renta Fija Privada Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA ES0513540K23 - Pagarés|BANCO ESPAÑOL DE CREDITO|2,282|2014ES05135405J0 - Pagarés|BANCO ESPAÑOL DE CREDITO|4,094|2013ES05135408J4 - Pagarés|BANCO ESPAÑOL DE CREDITO|3,041|2013TOTAL RENTA FIJA NO COTIZADA ES0L01301180 - Letras|DIRECCION GENERAL TESORO|1,000|2013-01ES00000123J2 - Letras|DIRECCION GENERAL TESORO|1,000|2013-01TOTAL ADQUISICIÓN TEMPORAL DE ACTIVOS TOTAL RENTA FIJA - Deposito|LLOYDS BANK INTERNATIONAL SAU.|3,000|2 - Deposito|LLOYDS BANK INTERNATIONAL SAU.|3,000|2 TOTAL DEPÓSITOS EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR TOTAL INVERSIONES FINANCIERAS INTERIOR XS0702063313 - Obligaciones|BBVA SENIOR FINANCE|4,000|2013-05XS0746025336 - Bonos|BBVA SENIOR FINANCE|3,000|2013-08-22 Total Renta Fija Privada Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA EUR EUR TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Valor de mercado 6.099 0 1.637 14.248 0 0 3.066 3.066 29.094 978 943 0 1.921 0 0 0 31.015 0 0 0 31.015 0 0 0 0 0 0 31.015 Período anterior Valor de mercado % 18,59 0,00 4,99 43,43 0,00 0,00 9,35 9,35 88,68 2,98 2,87 0,00 5,85 0,00 0,00 0,00 94,53 0,00 0,00 0,00 94,53 0,00 0,00 0,00 0,00 0,00 0,00 94,53 % 0 2.026 0 9.179 3.048 3.048 0 0 23.177 0 947 974 1.921 1.240 2.760 4.000 29.098 1.004 1.006 2.010 31.108 1.203 1.204 2.407 2.407 2.407 2.407 33.515 0,00 5,60 0,00 25,37 8,43 8,43 0,00 0,00 64,07 0,00 2,62 2,69 5,31 3,43 7,63 11,06 80,44 2,78 2,78 5,56 86,00 3,33 3,33 6,66 6,66 6,66 6,66 92,66 Notas: El período se refiere al trimestre o semestre, según sea el caso. 3.2. Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio total Duración en Meses Sector Económico De 3 a 6 meses 5,0 % De 6 a 12 meses 44,8 % Liquidez Hasta 3 meses 13,5 % Otra Deuda Publica 36,7 % R.F.Inst.Financieras y Seguros Más de 12 meses Total 100,0 % Deuda Publica Estado 67,2 % 4,2 % 22,6 % 6,0 % Total 100,0 % 4. Hechos relevantes SI a. Suspensión temporal de suscripciones/reembolsos b. Reanudación de suscripciones/reembolsos c. Reembolso de patrimonio significativo d. Endeudamiento superior al 5% del patrimonio e. Sustitución de la sociedad gestora f. Sustitución de la entidad depositaria g. Cambio de control de la sociedad gestora h. Cambio en elementos esenciales del folleto informativo i. Autorización del proceso de fusión j. Otros hechos relevantes NO X X X X X X X X X X 5. Anexo explicativo de hechos relevantes No aplicable 5/6 6. Operaciones vinculadas y otras informaciones SI a. Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%) b. Modificaciones de escasa relevancia en el Reglamento c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV) NO X X X d. Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente X e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. X f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo. X g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. h. Otras informaciones u operaciones vinculadas X X 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones La Gestora y el Depositario pertenecen al mismo grupo económico, habiéndose establecido procedimientos para evitar conflictos de intereses y cumplir los requisitos legales de separación recogidos en el Reglamento de IIC. Entidades del grupo de la Gestora han percibido ingresos procedentes de la liquidación de operaciones de compraventa de valores, por un importe equivalente a 5.283,61 euros, suponiendo un 0,02% sobre el patrimonio medio de la IIC en el periodo de referencia. La Gestora cuenta con un procedimiento para el control de operaciones vinculadas, verificando que las mismas se realizan a precios o en condiciones iguales o mejores que en el mercado; existiendo un procedimiento de autorización simplificado para aquellas operaciones de escasa relevancia o consideradas repetitivas. 8. Información y advertencias a instancia de la CNMV No aplicable 9. Anexo explicativo del informe periódico Los focos de incertidumbre abiertos durante la primera parte del año se han mantenido en el segundo trimestre, esto unido al reciente anuncio de un próximo abandono de la Fed de su expansiva política monetaria, ha provocado un giro en las expectativas de los inversores. La consecuencia, una vuelta a niveles elevados de volatilidad que han afectado a los precios tanto de la renta fija como de renta variable. Las previsiones de crecimiento se han vuelto a ver revisadas a la baja, reduciendo con ello la visibilidad de cara a la segunda parte del año. Así, el FMI revisó a la baja su expectativa de crecimiento global en dos décimas tanto para 2013 como para 2014, para situarlo en el 3,1% y 3,8% respectivamente. En el caso de la Zona Euro, las proyecciones de crecimiento revisadas son de -0,6% y 0,9%, lo que supone un recorte de dos y una décima respectivamente, mientras que para España las expectativas son de 1,6% y 0,0%, dejando intacta la previsión para 2013 pero rebajando en siete décimas la de 2014. En ese contexto, la respuesta de los bancos centrales ha sido unánime en cuanto a su política monetaria pero no tanto sobre la sostenibilidad de la misma. EE.UU. anunció una salida progresiva de su programa de compra de bonos si bien fue algo más continuista en cuanto a la idea de mantener los tipos de interés. En Europa por su parte, el BCE volvió a reiterar su preocupación por el bajo crecimiento dejando claro que, dado que las expectativas de inflación siguen ancladas, mantendrá su actual política de tipos bajos dejando incluso abierta la posibilidad a una posterior bajada.La reciente mayor volatilidad registrada en la última parte del semestre no impide observar un desplazamiento importante de la curva, lo cual se traduce en una mejora acumulada de precios en lo que llevamos de año. La evolución en 2013 es favorable en términos de prima de riesgo. Así, el diferencial con Alemania concluyó el semestre en 303 p.b., lo que supone una clara mejoría respecto al inicio de año, siendo entonces de 395 p.b.. La curva acumula un desplazamiento considerable, de tal forma que los Bonos del Estado español a 2, 5 y 10 años, que empezaron el año en niveles de 2,98%, 4,08% y 5,26%, respectivamente, se situaron al cierre de junio en el 2,26%, 3,58% y 4,76%.En línea con lo ocurrido en el mercado de deuda pública española, el valor liquidativo del Fondo ha registrado un comportamiento durante el semestre afectado por los movimientos en la parte más corta de la curva, circunstancia que provocó un incremento en la duración, buscando rentabilidades más elevadas dentro de los activos aptos para invertir y definidos en la política de inversión. La deuda pública española, mantuvo la calificación crediticia (BBB). Durante el semestre la política de inversión trató de adaptarse en lo posible a la volátil situación de los mercados, y las inversiones en el Fondo se concentraron en deuda pública y activos con garantía del Estado. A 30 de junio la duración de la cartera era de 308 días con una tir media del 1,58%.El Fondo acumula una rentabilidad positiva en el semestre del 1,07%. El ratio total de gastos sobre patrimonio medio en el periodo fue del 0,48%. El Fondo mantuvo un nivel de riesgo inferior a la del índice de Letras del Tesoro a 1 año.El patrimonio a 30 de junio era de 32.810 miles euros frente a 36.174 miles de euros al cierre de diciembre, esto supone una caída del patrimonio del 9,3%. Durante el periodo el número de partícipes del Fondo pasó de 722 a 677.Las perspectivas para los próximos meses, la evolución del Fondo dependerá fundamentalmente del comportamiento de la deuda pública española en un escenario marcado por la situación del riesgo soberano. Las grandes referencias de los mercados financieros seguirán siendo la evolución de los indicadores de actividad económica, la situación de la deuda periférica y las medidas que puedan tomar las autoridades económicas. Dada la situación de los mercados de deuda pública en Europa resulta difícil realizar pronósticos para los próximos meses. Aunque son previsibles fases de alta volatilidad en los precios de los activos de deuda pública española, consideramos adecuado mantener el peso en la cartera de los Bonos del Estado en combinación con la renta fija privada. Se tratará de gestionar de manera activa la duración.El Fondo no ha realizado operaciones con instrumentos financieros derivados durante el periodo. 6/6