Medidas antiparaíso - Instituto de Estudios Fiscales

Anuncio

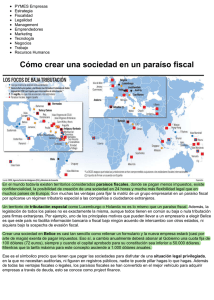

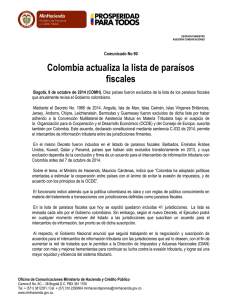

Medidas antiparaíso: presunción de residencia y efectos de su aplicación sobre los impuestos indirectos* MARÍA ISABEL VAQUER SUÑER Agencia Estatal de Administración Tributaria SUMARIO 1. INTRODUCCIÓN.—2. LOS PARAÍSOS FISCALES. 2.1. Competencia perjudicial. 2.2. Concepto de paraíso fiscal. 2.3. Paraísos fiscales en la legislación española. 2.3.1. El Real Decreto 1080/1991, de 5 de mayo. 2.3.2. Ley 36/2006, de 29 de noviembre, de medidas para la prevención del fraude fiscal. 2.3.3. Situación actual de la lista de paraísos fiscales.—3. MEDIDAS ANTIPARAÍSO. 3.1. Concepto y clases. 3.2. Presunción de residencia en territorio español.—4. LA APLICACIÓN DE LA PRESUNCIÓN DE RESIDENCIA PREVISTA EN EL ARTÍCULO 8 DE LA LEY DEL IMPUESTO SOBRE SOCIEDADES. 4.1. Ejemplo práctico. 4.2. Efectos en relación con el IVA y el IEDMT. 4.2.1. Consideraciones previas en relación con el IVA. 4.2.2. Normativa del IVA. 4.2.3. Consideraciones previas en relación con el IEDMT. 4.2.4. Normativa del IEDMT.—5. CONCLUSIONES.—BIBLIOGRAFÍA. Palabras clave: Fiscalidad internacional, medidas antiabuso, medidas antiparaíso, Impuesto sobre el Valor Añadido, Impuesto Especial sobre determinados Medios de Transporte. 1. INTRODUCCIÓN 2. LOS PARAÍSOS FISCALES El objeto del presente trabajo es realizar un breve análisis de algunos de los efectos que pueden tener, desde el punto de vista de los Impuestos Indirectos , algunas medidas antiparaíso adoptadas en el marco de un impuesto directo como es el Impuesto sobre Sociedades (IS). Para ello, y a modo de introducción previa, se analiza, en primer lugar, el concepto de competencia fiscal perjudicial y la figura de los paraísos fiscales, a continuación se exponen algunas de las medidas antiparaíso adoptadas por la legislación española, y en particular la presunción de residencia establecida en la Ley 36/2006, de 29 de noviembre, de medidas para la prevención del fraude fiscal, para finalmente entrar en el análisis de los efectos que dicha medida puede tener desde el punto de vista de algunos impuestos indirectos, y en particular en relación con el Impuesto sobre el Valor Añadido (IVA) y el Impuesto Especial sobre Determinados Medios de Transporte (IEDMT). 2.1. Competencia perjudicial La globalización económica es un proceso de integración internacional de las economías nacionales, proceso que ha modificado el escenario en que se adoptan y desarrollan las medidas de política económica y tributaria y ha generado una competencia internacional en el ámbito de la política fiscal. Este proceso de competencia fiscal, que puede presentar, sin duda, un aspecto positivo, presenta, a su vez, un aspecto negativo cuando se utiliza el elemento fiscal como ventaja comparativa sobre la base de la opacidad informativa, lo que nos conduce a la figura de los paraísos fiscales, instrumento típico de la elusión fiscal internacional. La existencia de diferencias en la tributación entre dos países no supone necesariamente la existencia de competencia perjudicial, sino que ésta aparece cuando ventajas fiscales injustificadas son el motivo funda- * Trabajo presentado al XI Curso de Alta Especialización en Fiscalidad Internacional celebrado en la Escuela de la Hacienda Pública del Instituto de Estudios Fiscales en el primer semestre de 2009. 283 Cuadernos de Formación. Colaboración 24/10. Volumen 10/2010 mental de la localización de una actividad o renta. La competencia fiscal perjudicial ha adquirido una importancia creciente en los últimos tiempos de forma que se ha convertido en una fuente de preocupación para los poderes públicos, que se han visto obligados a plantearse la necesidad de analizar, de forma rigurosa, este proceso y a adoptar medidas de forma explícita y estructurada contra la competencia fiscal perjudicial, y en particular, contra los paraísos fiscales. 2.2. Concepto de paraíso fiscal Hoy en día, la figura del paraíso fiscal no se caracteriza por su régimen fiscal sino por la ausencia de cooperación con otras Administraciones tributarias y la opacidad que ofrecen para los inversores extranjeros. Lo cierto es que no existe un concepto universalmente válido de paraíso fiscal, sin embargo si que se reconocen dos rasgos comunes básicos en los territorios reconocidos como tales: nula o escasa tributación y opacidad, siendo el segundo rasgo el más importante a la hora de calificar un territorio como paraíso fiscal. La Organización para la Cooperación y Desarrollo Económico, OCDE, publicó en 1998 el informe Competencia Fiscal Perjudicial: Un problema global, y en el mismo se especificaban los criterios que debían reunir los países o territorios para ser calificados de paraíso fiscal: 1) Nivel de imposición bajo o nulo. 2) Falta de intercambio de información efectiva. 3) Falta de transparencia en lo que se refiere a una falta de conocimiento del funcionamiento de las disposiciones legales, administrativas o legislativas. 4) Falta de actividad sustancial. El informe establecía que para que una jurisdicción pudiera ser considerada como paraíso deberían darse, al menos, el primero, y alguno de los demás criterios, por tanto, la baja o nula tributación era condición necesaria pero no suficiente para identificar a un paraíso fiscal. En el año 2001 se produjo un cambio significativo en la postura de la OCDE para identificar los elementos perniciosos de los paraísos fiscales, pasando a considerar, como criterio fundamental para su identificación, la falta de transparencia y la falta de intercambio de información, por tanto, desde ese momento, lo que hace pernicioso a un régimen fiscal es la opacidad, y con este argumento se reorientó el análisis de los paraísos fiscales hacía el intercambio de información. 2.3. Paraísos fiscales en la legislación española 2.3.1. El Real Decreto 1080/1991, de 5 de mayo Para el legislador español la determinación de los territorios que se consideran paraísos fiscales se ha hecho a partir del sistema de "lista negra", donde se enumeran los países y jurisdicciones considerados paraísos con la finalidad de articular un régimen de medidas antielusión fiscal frente a tales países o territorios. Esta opción se materializó en el Real Decreto 1080/1991, de 5 de mayo que enumera a los países o territorios considerados por la normativa española como paraísos fiscales: 1. Principado de Andorra. 2. Antillas Neerlandesas. 3. Aruba. 4. Emirato del Estado de Bahrein. 5. Sultanato de Brunei. 6. República de Chipre. 7. Emiratos Árabes Unidos. 8. Gibraltar. 9. Hong-Kong. 10. Anguilla. 11. Antigua y Barbuda. 12. Las Bahamas. 13. Barbados. 14. Bermuda. 15. Islas Caimanes. 16. Islas Cook. 17. República de Dominica. 18. Granada. 19. Fiji. 20. Islas de Guernesey y de Jersey (Islas del Canal). 21. Jamaica. 22. República de Malta. 23. Islas Malvinas. 24. Isla de Man. 25. Islas Marianas. 26. Mauricio. 27. Montserrat. 28. República de Naurú. 29. Islas Salomón. 30. San Vicente y las Granadinas. 31. Santa Lucía. 32. República de Trinidad y Tobago. 33. Islas Turks y Caicos. 34. República de Vanuatu. 35. Islas Vírgenes Británicas. 36. Islas Vírgenes de Estados Unidos de América. 37. Reino Hachemita de Jordania. 284 Medidas antiparaíso: presunción de residencia y efectos de su aplicación sobre los impuestos indirectos MARÍA I SABEL VAQUER S UÑER 38. 39. 40. 41. República Libanesa. República de Liberia. Principado de Liechtenstein. Gran Ducado de Luxemburgo, por lo que respecta a las rentas percibidas por las Sociedades a que se refiere el párrafo 1 del Protocolo anexo al Convenio, para evitar la doble imposición, de 3 de junio de 1986 (RCL 1987\1799). 42. Macao. 43. Principado de Mónaco. 44. Sultanato de Omán. 45. República de Panamá. 46. República de San Marino. 47. República de Seychelles. 48. República de Singapur. Se trata de una lista cerrada, en la que se enumeran 48 países o territorios, y por el mero hecho de estar en esa lista, todas las operaciones realizadas con esas jurisdicciones se ven afectadas por las normas antiparaíso contenidas en la legislación española. En el año 2003, en una clara tendencia a alinear la posición española sobre paraísos fiscales con la posición adoptada por la OCDE, en el marco de su proyecto de competencia fiscal perniciosa, se modificó el RD 1080/1991. Esa modificación se llevó a cabo a través del Real Decreto 116/2003, de 31 de enero, con el que se añade una cláusula que modifica el artículo 2 en los siguientes términos: 2.3.2. Ley 36/2006, de 29 de noviembre, de medidas para la prevención del fraude fiscal Con la aprobación de la Ley de medidas para la prevención del fraude fiscal se introducen importantes novedades en la definición del sistema, al complementar la lista de paraísos fiscales, establecida en el Real Decreto 1080/1991, de 5 de julio, con otros dos conceptos: nula tributación y efectivo intercambio de información tributaria. Con la Ley 36/2006 se trata de abordar, entre otras cuestiones, la prevención del fraude amparado en la falta de información y opacidad propia de los paraísos fiscales y otros territorios de nula tributación y se incorporan diversas medidas con la intención de proporcionar al legislador mayor flexibilidad para afrontar los continuos cambios que acontecen en el ámbito de la fiscalidad internacional, y permitir así, a la Administración Tributaria, combatir, de manera más eficaz y eficiente, aquellas operaciones realizadas con países o territorios elegidos por el contribuyente precisamente por su nula tributación o por su opacidad. La Disposición Adicional Primera de la Ley 36/2006 introdujo la definición de paraíso fiscal, de nula tributación y de efectivo intercambio de información tributaria, así, según lo establecido en la misma: “Los países y territorios a los que se refiere el artículo 1 que firmen con España un acuerdo de intercambio de información en materia tributaria o un convenio para evitar la doble imposición con cláusula de intercambio de información dejarán de tener la consideración de paraísos fiscales en el momento en que dichos convenios o acuerdos entren en vigor.” Con la anterior modificación se abre una vía de revisión de la lista negra, únicamente a efectos de articular la salida de la misma de los países o territorios calificados como paraíso fiscal. El criterio arbitrado por las autoridades españolas para salir de esa lista radica en su nivel de cooperación administrativa, para ello se establecen dos vías alternativas. La primera sería la firma de un Convenio de Doble Imposición, CDI, con cláusula de intercambio de información ; y la otra vía, sería la de la firma de un acuerdo de intercambio de información en materia tributaria, si bien en ese caso, para que pueda salir de la lista de paraísos fiscales, el acuerdo tiene que incluir mención expresa de que el intercambio es efectivo. 285 “1. Tendrán la consideración de paraíso fiscal los países o territorios que se determinen reglamentariamente. Dejarán de tener la consideración de paraíso fiscal aquellos países o territorios que firmen con España un convenio para evitar la doble imposición internacional con cláusula de intercambio de información o un acuerdo de intercambio de información en materia tributaria en el que expresamente se establezca que dejan de tener dicha consideración, desde el momento en que estos convenios o acuerdos se apliquen. Los países o territorios a los que se refiere el párrafo anterior volverán a tener la consideración de paraíso fiscal a partir del momento en que tales convenios o acuerdos dejen de aplicarse. 2. Existe nula tributación cuando en el país o territorio de que se trate no se aplique un impuesto idéntico o análogo al Impuesto sobre la Renta de las Personas Físicas, al Impuesto sobre Sociedades o al Impuesto sobre la Renta de No Residentes, según corresponda. A efectos de lo previsto en esta disposición, tendrán la consideración de impuesto idéntico o análogo los tributos que tengan como finalidad la imposición de renta siquiera parcialmente, con independencia de que el objeto del mismo lo constituya la propia renta, los ingresos o cualquier Cuadernos de Formación. Colaboración 24/10. Volumen 10/2010 a. Cuando transcurridos seis meses sin haberse aportado la información requerida y previo un segundo requerimiento de información respecto al mismo contribuyente, no se aporte la información el plazo de tres meses. A estos efectos, los plazos expresados se computarán a partir del día siguiente a aquel en que se tenga constancia de la recepción de los requerimientos de información por el país o territorio en cuestión. b. Cuando transcurridos más de nueve meses desde que se formuló el requerimiento de información, el país o territorio en cuestión no preste colaboración alguna en relación a dicho requerimiento o ni siquiera acuse su recibo. otro elemento indiciario de esta. En el caso del Impuesto sobre la Renta de las Personas Físicas, también tendrán dicha consideración las cotizaciones a la Seguridad Social en las condiciones que reglamentariamente se determinen. Se considerará que se aplica un impuesto idéntico o análogo cuando el país o territorio de que se trate tenga suscrito con España un convenio para evitar la doble imposición internacional que sea de aplicación, con las especialidades prevista en el mismo. 3. Existe efectivo intercambio de información tributaria con aquellos países o territorios a los que resulte de aplicación: c. Cuando un país o territorio se niegue a aportar la información requerida, no estando fundamentada la negativa en alguno de los supuestos establecidos en la disposición del convenio para evitar la doble imposición internacional con cláusula de intercambio de información o en el acuerdo de intercambio de información en materia tributaria que regula la posibilidad de denegar un requerimiento de información tributaria. d. Cuando la información que se proporcione a la Administración tributaria española no permita conocer los datos que constituyen el objeto de requerimiento de información tributaria, bien porque sea distinta a la requerida bien porque resulte ser incompleta. 2. El Director de la Agencia Estatal de la Administración Tributaria podrá determinar aquellos países o territorios con los que, de acuerdo con lo previsto en esta disposición, se considere que no existe efectivo intercambio de información tributaria debido a las limitaciones del mismo. a. un convenio para evitar la doble imposición internacional con cláusula de intercambio de información, siempre que en dicho convenio no se establezca expresamente que el nivel de intercambio de información tributaria es insuficiente a los efectos de esta disposición, o b. un acuerdo de intercambio de información en materia tributaria, siempre que en dicho acuerdo se establezca expresamente que el nivel de intercambio de información tributaria es suficiente a los efectos de esta disposición. No obstante lo anterior, reglamentariamente se podrán fijar los supuestos en los que, por razón de las limitaciones del intercambio de información, no exista efectivo intercambio de información tributaria. 4. Las normas de cada tributo podrán establecer especialidades en la aplicación de las nor- mas contenidas en esta disposición. 5. Se habilita al Gobierno para dictar cuantas disposiciones sean necesarias para el desarrollo y aplicación de lo regulado en esta disposición adicional.” Posteriormente se aprobó el Real Decreto 1804/2008, de 3 de noviembre, por el que se desarrolla la Ley 36/2006, de 29 de noviembre, de Medidas para la Prevención del Fraude Fiscal, y en su Disposición Adicional Segunda, en relación con las limitaciones en el intercambio de información tributaria, se establece lo siguiente: “1. A efectos de lo dispuesto en el apartado 3 de la disposición adicional primera de la Ley 36/2006, de 29 de noviembre, de medidas para la prevención del fraude fiscal, se podrá considerar que existen limitaciones en el intercambio de información tributaria con un país o territorio cuando, respecto a la entrega de la información requerida conforme a lo previsto en el convenio para evitar la doble imposición internacional con cláusula de intercambio de información o en el acuerdo de intercambio de información en materia tributaria que sea de aplicación, se produzca cualquier de los siguientes supuestos: Asimismo, el Director de la Agencia Estatal de la Administración Tributaria podrá determinar que con un país o territorio vuelve a existir efectivo intercambio de información tributaria debido a que las limitaciones del mismo, a las que hace referencia el párrafo anterior, han desaparecido. En ambos casos, la publicación en el Boletín Oficial del Estado de la resolución correspondiente determinará la eficacia de tales consideraciones.” 2.3.3. Situación actual de la lista de paraísos fiscales De todo lo expuesto en los puntos anteriores se puede concluir que, en la legislación española, la consideración de Paraíso Fiscal la da el hecho de que un territorio esté incluido en la lista aprobada por el RD 1080/1991, régimen que ha sido complementado con los conceptos de nula tributación y efectivo intercambio de información que incorpora la Ley 36/2006. No obstante lo anterior, es preciso introducir una matización ya que, a pesar de que no se ha 286 Medidas antiparaíso: presunción de residencia y efectos de su aplicación sobre los impuestos indirectos MARÍA I SABEL VAQUER S UÑER revisado de forma expresa la lista, algunos de los países incluidos inicialmente en ella, quedan automáticamente excluidos tras la entrada en vigor de los Convenios de Doble Imposición con cláusula de intercambio de información, firmados con el Reino de España. Así tenemos, por ejemplo, el caso de Emiratos Árabes Unidos, que firmó un Convenio con España el 5 de marzo de 2006, o el caso de Malta que firmó un Convenio el 8 de noviembre de 2005. Por otro lado añadir que, cuando un país que está incluido en el RD 1080/1991 se involucra en el proceso de ampliación de la Unión Europea, como sucedió con Malta y Chipre, dicha circunstancia debe tenerse en cuenta a la hora de considerarlos paraíso fiscal, ya que el Tratado de Adhesión y las Actas correspondientes a las condiciones de adhesión de los Estados adherentes establecen la recepción plena de todo el acervo comunitario sobre intercambio de información y, en consecuencia, a la luz del Derecho Comunitario, una vez culminado el proceso de adhesión, esos países se ven obligados a intercambiar información tributaria en términos equivalentes a los exigidos por el RD 1080/1991 para que un país o territorio pierda la calificación de paraíso fiscal. 3. 3.1. MEDIDAS ANTIPARAÍSO Concepto y clases Ante la existencia de determinadas jurisdicciones en las que se favorece la evasión fiscal, los Estados reaccionan a todos los niveles, bien sea exigiendo la celebración de Convenios de intercambio de información, o bien mediante la regulación específica, en las respectivas legislaciones domésticas, de normas antiparaíso. El Estado español, al igual que la mayoría de los Estados de la OCDE, también ha reaccionado con medidas defensivas de sus intereses afectados por la utilización de paraísos fiscales, y en esa línea, a lo largo del articulado de las normas que regulan el Impuesto sobre Sociedades, el Impuesto sobre la Renta de las Personas Físicas y el Impuesto sobre la Renta de No Residentes, ha previsto la adopción de medidas, que tienen un carácter excepcional en el sentido de que son presunciones que alteran la mecánica propia de cada impuesto afectado, en aras a la consecución de un objetivo de equidad del sistema tributario. Por tanto, es la normativa específica de cada tributo la que establece si se penaliza fiscalmente al contribuyente por utilizar un paraíso fiscal o un territorio de nula tributación o con el que no exista efectivo intercambio de información. En la legislación española las leyes de cada tributo, con la intención de limitar determinados beneficios fiscales o establecer obligaciones agravadas en el caso de una operación se realice a través de lo que se considera un paraíso fiscal, introducen medidas antielusión de diverso tipo, sin embargo, es la normativa del Impuesto sobre Sociedades la que adopta mayor número de medidas para desincentivar la utilización de paraísos fiscales y, en general, para dificultar las operaciones que se realizan a través de esos territorios. En el presente trabajo entraremos a analizar con mayor detalle una de esas medidas: la presunción de residencia en territorio español, regulada en el artículo 8 del Real Decreto Legislativo 4/2004, de 5 de marzo de 2004, por el que se aprueba el Texto Refundido de la Ley del Impuesto sobre Sociedades, TRLIS, tras la modificación introducida por la Ley 36/2006 antes citada. 3.2. Presunción de residencia en territorio español La Ley 36/2006 introduce una importante modificación en el artículo 8 del TRLIS al formular una presunción de residencia de entidades teóricamente domiciliadas en territorios de nula tributación o paraísos fiscales cuando la mayor parte de sus activos se encuentren en territorio español. En concreto el artículo primero de la Ley 36/2006, establece: 287 “Con efectos para los períodos impositivos que se inicien a partir de la entrada en vigor de esta Ley, se introducen las siguientes modificaciones en el Texto Refundido de la Ley del Impuesto sobre Sociedades, aprobado por el Real Decreto legislativo 4/2004, de 5 de marzo: Uno. Se modifica el apartado 1 del artículo 8, que queda redactado en los siguientes términos: 1. Se consideran residentes en territorio español las entidades en las que concurra alguno de los siguientes requisitos: a. Que se hubieran constituido conforme a las leyes españolas. b. Que tengan su domicilio social en territorio español. c. Que tengan su sede de dirección efectiva en territorio español. A estos efectos, se entenderá que una entidad tiene su sede de dirección efectiva en territorio español cuando en él radique la dirección y control del conjunto de sus actividades. La administración tributaria podrá presumir que una entidad radicada en algún país o territorio de nula tributación, según lo previsto en el apartado 2 de la disposición adicional primera de la Ley Cuadernos de Formación. Colaboración 24/10. Volumen 10/2010 de Medidas para la Prevención del Fraude Fiscal, o considerado como paraíso fiscal, tiene su residencia en territorio español cuando sus activos principales, directa o indirectamente, consistan en bienes situados o derechos que se cumplan o ejerciten en territorio español, o cuando su actividad principal se desarrolle en éste, salvo que dicha entidad acredite que su dirección y efectiva gestión tienen lugar en aquel país o territorio, así como que la constitución y operativa de la entidad responde a motivos económicos válidos y razones empresariales sustantivas distintas de la simple gestión de valores u otros activos.” La nueva redacción del artículo 8 del TRLIS permite a la Administración Tributaria presumir que una entidad es residente en territorio español si se cumplen las condiciones establecidas en dicho artículo, esto es, que tenga en España sus activos principales o que desarrolle en España su actividad principal. Dicha presunción es una medida antiparaíso, regulada en términos bastante amplios, que fue introducida por la Ley 36/2006 para ser aplicada al Impuesto sobre Sociedades. No obstante lo anterior, la misma situación que permite aplicar la presunción de residencia en España a efectos de un impuesto directo, puede tener también importantes implicaciones desde un punto de vista de algunos impuestos indirectos, efectos que pueden venir dados directamente, como en el caso del IVA, o indirectamente por la aplicación de la presunción de residencia, como en el caso del IEDMT, cuestiones éstas que trataremos de analizar a continuación. 4. LA APLICACIÓN DE LA PRESUNCIÓN DE RESIDENCIA PREVISTA EN EL ARTÍCULO LEY DEL IMPUESTO SOCIEDADES DE LA 8 SOBRE 4.1. Ejemplo práctico Con objeto de entender mejor las consecuencias derivadas de una situación que, en virtud de lo establecido en el artículo 8 del TRLIS, permite a la Administración Tributaria aplicar la presunción de residencia en territorio español, vamos a exponer un ejemplo práctico que, seguidamente, analizaremos desde un punto de vista de la normativa del IVA y del IEDMT. Supongamos el caso de una empresa establecida en las Islas Vírgenes británicas cuyo único bien es una embarcación, de 25 metros de eslora, registrada en Islas Vírgenes a nombre de la empresa propietaria. El barco tiene su puerto base en España, y la propietaria lo destina al charter náutico de lujo (lo que puede hacer bien directamente, o bien, a través de una entidad española a la que se lo cede para que gestione el alquiler). De un primer análisis de la situación podemos observar que se trata de una entidad radicada en un paraíso fiscal, que dispone de un único bien, una embarcación, que está situado en España y dicha entidad, en principio no residente, dispone como única fuente de ingresos aquellos derivados del alquiler del barco. Según lo expuesto anteriormente podríamos concluir que es aplicable la presunción de residencia prevista en el artículo 8 del TRLIS y considerar, a efectos del Impuesto de Sociedades (IS), como residente en España a la empresa de Islas Vírgenes : por un lado porque su único activo es el barco y éste está situado en territorio español, y por otro, porque la única fuente de ingresos de la entidad es el rendimiento obtenido por el alquiler de la embarcación. Lo anterior, y salvo prueba en contrario, nos permite exigir a la entidad de Islas Vírgenes que liquide el IS en España por los rendimientos obtenidos del alquiler de la embarcación. Sin embargo esa misma situación, en mi opinión, determina la realización del hecho imponible de, al menos, otros dos impuestos en España: el IVA IMPORTACIÓN y el IEDMT de la embarcación, lo que trataré de exponer, con mayor detalle, a continuación. 4.2. Efectos en relación con el IVA y el IEDMT 4.2.1. Consideraciones previas en relación con el IVA Las Islas Vírgenes Británicas son territorio británico de Ultramar, por tanto son colonias que no forman parte del Reino Unido, aunque están bajo su control, y en consecuencia, NO forman parte del Territorio Aduanero Común tal y como establece el artículo 3 del Código Aduanero Comunitario, aprobado mediante Reglamento CEE 2913/92 del Consejo, artículo en el que se establece que el territorio aduanero de la Comunidad comprende, entre otros, el territorio del Reino Unido de Gran Bretaña e Irlanda del Norte, así como las Islas del Canal y la Isla de Man. En consecuencia las Islas Vírgenes son “territorio tercero” y como tales, la entrada de bienes procedentes de dichas islas, se consideran como importación y, por tanto, deben someterse a las formalidades previstas en las disposiciones aduaneras vigentes en materia de importación de bienes al interior del territorio aduanero comunitario. Concretamente resulta de aplicación el Reglamento CEE 2913/92, por el que se aprueba el Código Aduanero Comunitario (CAC), y el Reglamento CEE 2454/93 de la Comisión, por el 288 Medidas antiparaíso: presunción de residencia y efectos de su aplicación sobre los impuestos indirectos MARÍA I SABEL VAQUER S UÑER que se aprueba el Reglamento de Aplicación del Código Aduanero Comunitario. En relación con lo anterior aclarar que, tal y como establecen los artículos 313 y siguientes del Reglamento de Aplicación del CAC, como regla general, no se considerarán mercancías comunitarias (a menos que su estatuto comunitario conste debidamente con arreglo a los arts. 314 a 323) las mercancías que se introduzcan en el territorio aduanero de la Comunidad. Por otro lado, en el caso de las embarcaciones, conviene apuntar que las circunstancias determinantes de la procedencia de la embarcación y de la legislación a aplicar sobre la misma, son su bandera y registro, lo cual viene reconocido tanto en la normativa aduanera como en los diferentes convenios internacionales. En relación con lo anterior podemos citar el artículo 23. 2. f) del Código Aduanero Comunitario del que se desprende que es el pabellón de un barco el que le confiere su nacionalidad.Por otro lado, la Convención de Alta Mar, firmada en Ginebra el 29 de abril de 1958 relaciona la nacionalidad de los buques con la bandera que están autorizados a enarbolar, lo que viene también reflejado en los mismos términos en la Ley 27/1992 de 24 de noviembre, de Puertos y de la Marina Mercante. El Real Decreto 1027/1989, de 28 de julio, de Abanderamiento, Matriculación y Registro marítimo, en línea con la anteriormente citada Convención, vincula la legislación a aplicar en función del registro del buque. Y por su parte, la Orden de 18 de enero de 2000, que aprueba el Reglamento sobre el Despacho de Buques, define, en su artículo 2 a un “buque extranjero” como “aquel buque o embarcación abanderado y registrado en el extranjero”. Aclarada la situación del barco en el momento de su entrada en territorio aduanero comunitario, a continuación procede añadir que, como regla general, según lo establecido en los artículos 38 y siguientes del CAC, las mercancías que se introduzcan en el territorio aduanero de la Comunidad deberán ser trasladadas sin demora a la aduana o a cualquier otro lugar designado o autorizado por las autoridades aduaneras y deberán ser presentadas en la aduana, debiendo ser objeto de una declaración sumaria. De acuerdo con lo dispuesto en el artículo 49 del CAC, una vez presentada la declaración sumaria de las mercancías, éstas deberán ser declaradas para un régimen aduanero o ser objeto de una solicitud para recibir un destino aduanero. En este punto procede plantearse si la embarcación de nuestro ejemplo podría, en el momento de su introducción en territorio aduanero comuni- tario, acogerse o no al régimen de importación temporal, pues, según se establece en el artículo 232 del Reglamento de aplicación del CAC, en relación con el 233, los medios de transporte mencionados en los artículos 556 a 561 (entre los que se incluyen las embarcaciones), cuando no sean objeto de una declaración escrita o verbal, se considerarán declarados para su importación temporal por el mero hecho de atravesar la frontera del territorio aduanero de la Comunidad. Sin embargo, si no tiene derecho al régimen de importación temporal, lo que procede es presentar una declaración de importación en el momento de su introducción. El régimen de importación temporal está regulado, en el caso de los medios de transporte, en los artículos 555 y siguientes del Reglamento de Aplicación CAC. En concreto el artículo 558 del Reglamento de aplicación del CAC establece que se concederá la exención total de derechos de importación, entre otros, a los medios de transporte destinados a la navegación marítima cuando se cumplan los requisitos fijados en el mismo artículo y entre dichas condiciones se exige que : estén matriculados fuera del territorio aduanero de la Comunidad, a nombre de una persona establecida fuera de dicho territorio, y que sean utilizados, para fines privados, por personas establecidas fuera del territorio aduanero de la Comunidad. (puntos a, b y c del art. 558.1). Por su parte el artículo 4 del CAC define a una persona establecida en la Comunidad como aquella persona física que tenga en la misma su residencia o, en el caso de personas jurídicas, cuando tenga en la Comunidad su sede de dirección efectiva, su administración o un establecimiento permanente. Expuesto lo anterior, y en relación con el ejemplo que nos ocupa, podemos observar, en primer lugar, que la embarcación de Islas Vírgenes no esta destinada a un uso privado, lo que ya nos permite concluir, sin necesidad de entrar a analizar el tema de la residencia, que NO cumple los requisitos exigidos por la normativa aduanera para acogerse a la importación temporal y, por tanto, hay que descartar esa opción. No obstante lo anterior, y dejando al margen el uso comercial al que se destina el barco, existe otro motivo de inaplicabilidad del régimen, vinculado a la residencia del usuario. Por un lado, si la entidad propietaria se lo cede a una entidad española para que gestione el alquiler, dicha circunstancia, también determina el incumplimiento de otro de los requisitos establecidos en la normativa que regula el régimen de importación temporal, y, por otro lado, en el supuesto de que la empresa propietaria gestione directamente el 289 Cuadernos de Formación. Colaboración 24/10. Volumen 10/2010 alquiler, es decir, sin intermediación de ninguna entidad española, puesto que hemos aplicado la presunción de residencia en España prevista en el artículo 8 del TRLIS, en mi opinión, ello nos permitiría concluir que se puede considerar como “establecida” en España, a efectos de lo dispuesto en el CAC y el Reglamente de Aplicación del CAC en relación con el régimen de importación temporal de determinados medios de transporte, y por tanto, no tendría derecho a acogerse al régimen de importación temporal. Descartada la posibilidad de que se acoja al régimen de importación temporal, lo que procede, tras introducir el barco en España, es presentar una declaración de importación ante la Aduana, mediante la presentación del documento único administrativo, DUA, y liquidar el IVA IMPORTACIÓN (además de los derechos arancelarios,si los hubiera, lo que no sucede en este caso porque la embarcación se clasificaría en la partida 8903.92.10.00, que se corresponde con la de “barcos de motor, excepto los de motor fuera borda, para la navegación marítima”, y el tipo de arancel aplicable a dicha partida es 0). Cabe mencionar en este punto que si no se realiza la importación del barco cumpliendo los requisitos establecidos en la normativa, podríamos estar ante un supuesto de introducción irregular que podría, incluso, calificarse como de contrabando según lo regulado en la Ley Orgánica 12/1995, de 12 de diciembre, de represión del contrabando, sin embargo no entraremos en detalle en esa cuestión pues el objeto del trabajo no es analizar los supuestos de incumplimiento, aunque evidentemente las consecuencias del mismo serían importantes. Sentadas las bases de la situación a analizar, a continuación, vamos a tratar de estudiar la operación desde el punto de vista de la normativa del IVA IMPORTACIÓN. 4.2.2. Normativa del IVA El artículo 1 de la Ley 37/1992 de 28 de diciembre, reguladora del Impuesto sobre el Valor Añadido (en adelante LIVA), configura a ese impuesto como un tributo de naturaleza indirecta que recae sobre el consumo y grava, en la forma y condiciones previstas en la Ley, entre otras operaciones, las importaciones de bienes. En el caso que nos ocupa, y para la delimitación del hecho imponible resulta aplicable el artículo 17 LIVA en el que se establece que estarán sujetas al Impuesto las importaciones de bienes, cualquiera que sea el fin al que se destinen y la condición del importador. La importación de bienes se define en el artículo 18. LIVA en el que se señala, en su punto Uno.2.o que tendrá la consideración de importación de bienes la entrada en el interior del país de un bien procedente de un territorio tercero distinto de los bienes a que se refiere el número anterior (esto es, los que no cumplen las condiciones de los arts. 9 y 10 del Tratado de Roma). En el punto Dos del mismo artículo la Ley continúa diciendo: “No obstante lo dispuesto en el apartado Uno, cuando un bien de los que se mencionan en él se coloque, desde su entrada en el interior del territorio de aplicación del Impuesto, en las áreas a que se refiere el artículo 23 o se vincule a los regímenes comprendidos en el artículo 24, ambos de esta Ley... la importación de dicho bien se producirá cuando el bien salga de las mencionadas áreas o abandone los regímenes indicados en el territorio de aplicación del impuesto. Lo dispuesto en este apartado sólo será de aplicación cuando los bienes se coloquen en las áreas o se vinculen a los regímenes indicados con cumplimiento de la legislación que sea aplicable en cada caso. El incumplimiento de dicha legislación determinará el hecho imponible importación de bienes.” Finalmente añadir que según el artículo 77 LIVA, que regula el devengo del Impuesto, en las importaciones de bienes, el devengo se producirá en el momento en que hubiera tenido lugar el devengo de los derechos de importación, de acuerdo con la legislación aduanera, independientemente de que dichas importaciones estén o no sujetas a los mencionados derechos de importación, por tanto, la Ley del IVA nos remite a la normativa aduanera para determinar el devengo. En la normativa aduanera es el artículo 202 del CAC el que establece que dará origen a una deuda aduanera de importación la introducción irregular en el territorio aduanero de la Comunidad de una mercancía sujeta a derechos de importación, y continúa diciendo que, a los efectos de este artículo, se entenderá por introducción irregular, cualquier introducción que viole las disposiciones de los artículos 38 a 41 y del segundo guión del artículo 177. Finalmente el punto 2 del mismo artículo 202, establece que la deuda aduanera se originará en el momento de la introducción irregular. En relación con lo anterior aclarar que, en caso de admitir que el barco se podría haber introducido con vinculación al régimen de importación temporal, en cuyo caso no cabe hablar de introducción irregular, y que fue tras la introducción cuando se incumplieron las condiciones del régimen, la deuda aduanera se originaría según lo dispuesto en el artículo 204 del CAC, si bien las consecuencias serían las mismas: devengo del IVA IMPORTACIÓN. En concreto el artículo 204 del CAC establece que 290 Medidas antiparaíso: presunción de residencia y efectos de su aplicación sobre los impuestos indirectos MARÍA I SABEL VAQUER S UÑER dará origen a una deuda aduanera de importación el incumplimiento de cualquiera de las obligaciones a que quede sujeta una mercancía sometida a derechos de importación como consecuencia de su estancia en depósito temporal o de la utilización del régimen aduanero en el que se encuentre así como la inobservancia de cualquiera de las condiciones señaladas para la concesión de tal régimen. En definitiva, pues, es obligado liquidar el IVA IMPORTACIÓN de la embarcación situada en España y propiedad de la entidad establecida en Islas Vírgenes (paraíso fiscal que además no forma parte del territorio aduanero comunitario) siempre y cuando ésta no tenga derecho a estar vinculada al régimen de importación temporal, lo que depende del uso dado a la embarcación y de quien lo vaya a utilizar, es decir, si se utiliza para fines no privados y/o se destina a ser utilizada por residentes en los términos expuestos en el apartado anterior, tiene que liquidarse el IVA. 4.2.3. Consideraciones previas en relación con el IEDMT Una vez analizada la situación de la embarcación en relación con el IVA, procede analizar su situación desde el punto de vista del IEDMT. En el caso de este impuesto, la circunstancia determinante de que se produzca el hecho imponible es el uso del barco por una persona o entidad residente o con establecimiento en España, por tanto, estrechamente vinculado al tema de la residencia. En nuestro ejemplo, tanto si el barco se alquila directamente por la propietaria (respecto de la que hemos presumido su residencia en España), como si se alquila a través de una entidad española, la conclusión es que la embarcación se destina a ser utilizada por una entidad residente o con establecimiento en España, y por tanto, está obligada a matricularlo, siendo precisamente la solicitud de la matriculación la que determina la realización del hecho imponible del IEDMT. 4.2.4. Normativa del IEDMT El Título Segundo de la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales (IIEE), en relación con el Impuesto Especial sobre Determinados Medios de Transporte, dispone, en el artículo 65.1, que estarán sujetas al impuesto: “b) La primera matriculación definitiva de embarcaciones y buques de recreo o de deporte náuticos, nuevos o usados, que tengan más de ocho metros de eslora, en el Registro de Matrícula de Buques ordinario o especial, o, en caso de no ser inscribibles en dicho registro, la primera ma- triculación en el registro de la correspondiente Federación deportiva. (...) d) Estará sujeta al impuesto la circulación o utilización en España de los medios de transporte a que se refieren los apartados anteriores, cuando no se haya solicitado su matriculación definitiva en España conforme a lo previsto en la disposición adicional primera, dentro del plazo de los 30 días siguientes al inicio de su utilización en España.(...) A estos efectos, se considerarán como fechas de inicio de su circulación o utilización en España las siguientes: 1.o (...) 2.o En el resto de los casos, la fecha de la introducción del medio de transporte en España. Si dicha fecha no constase fehacientemente, se considerará como fecha de inicio de su utilización la que resulta ser posterior de las dos siguientes: 1.’ Fecha de adquisición del medio de transporte. 2.’ Fecha desde la cual se considera al interesado residente en España o titular de un establecimiento situado en España. Lo anterior debe ponerse en relación con lo dispuesto en la Disposición Adicional Primera de la misma Ley, que establece que: “Deberán ser objeto de matriculación definitiva en España los medios de transporte, nuevos o usados, a que se refiere la presente Ley, cuando se destinen a ser utilizados en el territorio español por personas o entidades que sean residentes en España o que sean titulares de establecimientos situados en España. Cuando se constate el incumplimiento de esta obligación, los órganos competentes de la Administración tributaria o del Ministerio del Interior procederán a al inmovilización del medio de transporte hasta que se acredite la regularización de su situación administrativa y tributaria.” Por tanto, conforme a lo dispuesto en la normativa de IIEE, la utilización en territorio español de un buque de recreo (de más de ocho metros de eslora) por parte de una persona o entidad residente o titular de un establecimiento en España, independientemente de la nacionalidad del propietario y de que la embarcación esté o no matriculada en otro país, origina la obligación de matricular el buque en el Registro de Matrícula de Buques y, con ello se produce el hecho imponible del IEDMT. No obstante lo anterior, la Ley también prevé la realización del hecho imponible como consecuencia de una irregularidad administrativa consistente en la ausencia de matriculación, incumpliendo la obligación de llevarla a cabo, hecho imponible, este último, regulado en el artículo 65.1. d) antes citado. 291 Cuadernos de Formación. Colaboración 24/10. Volumen 10/2010 En el caso del ejemplo que estamos analizando resulta que la entidad que va a disponer de la embarcación (para destinarla al alquiler) va a ser, o bien una entidad residente, si la empresa de Islas Vírgenes se lo cede a una entidad española para la gestión del alquiler, o bien una entidad respecto de la que hemos presumido su residencia en España, si es la propietaria la que lo explota directamente. En consecuencia, en cualquiera de los dos casos, se cumplen los requisitos establecidos en la anteriormente citada DA Primera de la Ley de IIEE, en el sentido de que quien va a disponer del barco es una entidad residente. Ello les obliga a solicitar la matriculación de la embarcación en el Registro de Matricula de Buques, circunstancia esta que a su vez determina la realización del hecho imponible del IEDMT, y su devengo. Finalmente añadir que, en el caso de que incumpla la obligación de solicitar la matriculación en España, también se realizaría el hecho imponible del IEDMT, si bien, en ese supuesto, precisamente por la ausencia de matriculación, en cuyo caso sería aplicable lo dispuesto en el artículo 65.1. d). 5. CONCLUSIONES En un marco de internacionalización de la economía, como el actual, resulta imprescindible la adopción de medidas efectivas para luchar contra el fraude amparado en el uso, de cada vez más frecuente, de los paraísos fiscales, como elemento clave dentro de esquemas de planificación fiscal abusiva. En ese marco el legislador español ha introducido importantes modificaciones en la normativa, con objeto de luchar, de forma más eficaz, contra la competencia fiscal perjudicial y, en particular, contra los paraísos fiscales. La normativa española define y concreta, por un lado, qué es un paraíso fiscal, y por otro, arbitra toda una serie de medidas que resultan aplicables a los países o territorios que encajan en la definición de paraíso fiscal. Sin embargo, lo cierto es que la mayoría de dichas medidas se introducen a través del articulado de las normas que regulan los impuestos directos, y la realidad es que la figura del paraíso fiscal se utiliza, en multitud de ocasiones, no sólo para eludir impuestos directos, sino también para eludir el pago de impuestos indirectos como el IVA y el IEDMT. Por todo ello, en mi opinión, es importante no perder dicha perspectiva y, a pesar de que la normativa reguladora de los impuestos indirectos no contenga, en general, medidas específicas antiparaíso, es posible aplicar diferentes mecanismos legales que sí permiten afrontar dichas situaciones abusivas, mecanismos como los expuestos en los apartados anteriores en relación con el IVA y el IEDMT. BIBLIOGRAFÍA CALDERÓN CARRERO, J. M., y MARTÍN JIMÉNEZ, A. J. (2004): “Las normas antiparaíso fiscal españolas y su compatibilidad con el Derecho Comunitario”, Documentos de Trabajo del Instituto de Estudios Fiscales, núm. 11. FERRE NAVARRETE, M. (2007): “Los paraísos fiscales y las medidas antiparaíso”, en CORDÓN EZQUERRO, T. (dir.), Manual de Fiscalidad Internacional, Instituto de Estudios Fiscales, Madrid. VALLEJO CHAMORRO, J. M. (2007): “La competencia fiscal”, en CORDÓN EZQUERRO, T. (dir.), Manual de Fiscalidad Internacional, Instituto de Estudios Fiscales, Madrid. 292