Participación del Sector Asegurador en el Mercado de Warrants en

Anuncio

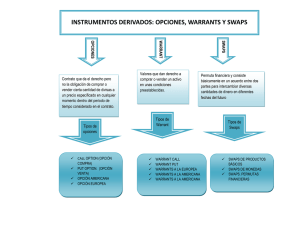

Participación del Sector Asegurador en el Mercado de Warrants en México: Características, Ventajas y Desventajas, Marco Legal y Aplicaciones Octavio R. Gutiérrez-Engelmann A. Agosto 1993 Serie Documentos de Trabajo Documento de trabajo No. 21 Índice Introducción 1. 1 Identificación de Riesgos que presentan las Inversiones de las Compañías de Seguros 1 2. “Warrants”: Evolución Características, Riesgos y Ventajas 3 3. Disposiciones Aplicables de la Comisión Nacional de Valores y su Relación con las Instituciones de Seguros 16 4. Marco Legal de las Inversiones de las Instituciones de Seguros 18 5. Conclusiones 22 Anexo 23 Notas 26 Bibliografía 28 Participación del sector asegurador en el mercado de Warrants en México: Características, Ventajas y Desventajas, Marco Legal y Aplicaciones Octavio R. Gutiérrez-Engelmann A.* Introducción Ante el importante desarrollo de nuevos productos en los mercados financieros, se hace necesario que las instituciones de seguros, en su calidad de inversionistas institucionales, canalicen esfuerzos al estudio y adaptación de productos derivados, como lo son las opciones y warrants. Las características de los riesgos asociados al seguro, exigen que las empresas del sector observen las condiciones de solvencia y seguridad en sus inversiones con el fin de que se garantice, efectivamente, el nivel de bienestar de los asegurados. La existencia de productos financieros que permitan cubrir la exposición al riesgo de fluctuación en el valor de los activos, minimizan la probabilidad de insolvencia de las instituciones. Entre estos nuevos instrumentos destacan por su gran flexibilidad los futuros, forwards, swaps, opciones y warrants; los cuales han sido denominados como productos derivados, debido a que su valor depende de algún otro bien o título de referencia, sin transferir derechos patrimoniales. El presente documento tiene como objetivo analizar la conveniencia de que las instituciones de seguros participen, como emisores o compradores, en el mercado de títulos opcionales o warrants. Con este propósito se describen las características y el funcionamiento de estos títulos con el fin de identificar sus condiciones de operación y analizar la conveniencia de considerarlos como inversión afecta a reservas técnicas. Asimismo, se revisa el marco regulatorio que debe prevalecer para la utilización de estos instrumentos y se identifican las ventajas y desventajas de su operación. En la primera sección se describen los principales riesgos que enfrentan las compañías de seguros en sus inversiones en el mercado de valores. En el segundo capítulo, se analiza el funcionamiento de los warrants, sus características de cobertura y apalancamiento, las ventajas y los riesgos asociados a su uso, así como algunas aplicaciones para el caso de las instituciones de seguros. En la tercera sección se describen las principales disposiciones legales emitidas por la Comisión Nacional de Valores que se aplican al mercado mexicano de "warrants" y su relación con las empresas del sector asegurador. En el cuarto apartado se estudia la factibilidad legal del uso de warrants por parte de las empresas de seguros, enumerando los principales problemas de su operación y por último, se resumen las principales conclusiones del trabajo. 1. Identificación de Riesgos que presentan las Inversiones de las Compañías de Seguros. La naturaleza social de las operaciones de las instituciones del sector asegurador, requiere que se cuente con ciertas condiciones especiales de funcionamiento y solvencia, con el fin de 1 garantizar el nivel de bienestar económico de todos los participantes: oferentes, intermediarios y demandantes. Bajo este marco, las medidas conducentes a garantizar una mayor solvencia son de especial importancia, debido a que las empresas aseguradoras contraen obligaciones contingentes frente a los asegurados mediante el establecimiento de un contrato de seguro. Por ello es conveniente enmarcar los principales riesgos que enfrentan las inversiones de las empresas del sector, con el fin de que se brinden mayores elementos para el análisis e instrumentación de nuevos instrumentos financieros, que permitan minimizar la exposición al riesgo y con ello disminuir la probabilidad de insolvencia provocada por fluctuaciones en el valor de las inversiones de las empresas. En este sentido, uno de los principales riesgos para la inversión de las reservas de las instituciones de seguros en el mercado de valores es el asociado a la fluctuación adversa en el precio de las acciones. La fluctuación del precio de los valores financieros puede derivarse por alguno de los siguientes riesgos: a. Cambiario. b. Tasa de Interés. c. Liquidez. d. Crediticio. e. Reinversión. a. Riesgo Cambiario. Es aquel riesgo asociado a la variación en las ganancias netas como resultado de los movimientos de un determinado tipo de cambio. Es de especial importancia en contratos de seguros y reaseguro e inversiones de las instituciones aseguradoras denominados en monedas extranjeras. b. Riesgo de Tasa de Interés. La variabilidad de la tasa de interés presenta dos efectos: 1. Impacto sobre los contratos de pensiones o supervivencia. 2. La variabilidad en precio de un bono u obligación ante cambios en la tasa de interés; consistiendo en la pérdida de capital por movimientos en la tasa de interés. c. Riesgo de Liquidez. Relacionado con la facilidad de venta de un título antes de su vencimiento al precio prevaleciente en el mercado secundario. Este riesgo es importante para los inversionistas que no desean retener el título hasta la fecha de vencimiento. d. Riesgo Crediticio. Es la probabilidad de que el emisor no cubra los pagos contratados de intereses y/o principal. Dicho riesgo es medido por empresas calificadoras1. e. Riesgo por Reinversión. Es el riesgo de mantener o reinvertir el capital en un mismo instrumento a una tasa de rendimiento menor. Con el fin de acotar la exposición a dichos riesgos, la Secretaría de Hacienda y Crédito Público (SHCP), reglamenta los niveles de liquidez y concentración de las inversiones que deben presentar las aseguradoras; así también se acota el nivel de riesgo crediticio que podrá incurrir 2 la empresa, con el fin de brindar las garantías suficientes de solvencia y seguridad para el cumplimiento de las obligaciones. Fuera de estos límites preestablecidos, la administración de los demás riesgos son delegados a las tesorerías de las empresas de seguros, siempre y cuando no afecten directamente al cumplimiento de sus obligaciones. Cabe mencionar que la calidad de esta administración financiera determina, no solo el riesgo de insolvencia, sino también la rentabilidad de la institución, permitiendo, dentro de un entorno más competitivo, traspasar los beneficios de las inversiones al público consumidor. Es decir, una mayor probabilidad de insolvencia se traduce en una pérdida en el bienestar del asegurado. 2. "Warrants": Evolución, Características, Riesgos y Ventajas. En los últimos años, los mercados financieros internacionales se han caracterizado por el impetuoso desarrollo de nuevos productos, los cuales han nacido como consecuencia de la adaptación de numerosos modelos teóricos al entorno económico actual; un ejemplo de ello es la utilización del CAPM (siglas en inglés de Capital Asset Pricing Model), el cual se ha ido constituyendo como una valiosa herramienta para la optimización de la composición del portafolio de inversión de acuerdo a los niveles de riesgo y rendimiento que se desea incurrir en las inversiones en valores. Paralelamente a estos avances teóricos, observamos que el uso de una más sofisticada tecnología en las áreas de comunicación y de procesamiento de datos, una mayor desregulación y globalización de los mercados internacionales, han favorecido la difusión y perfeccionamiento de los nuevos instrumentos para la administración de riesgos; un ejemplo de éstos lo constituyen los Futuros, Swaps, las Opciones y los Warrants (Títulos Opcionales). Estos productos financieros tienen la ventaja de contar con flexibilidad en su uso, que permite la formación de diversas estrategias financieras para la minimización de los riesgos. Los warrants, además de contar con estas ventajas, poseen dos usos principales, el primero consiste en operaciones de cobertura contra la fluctuación adversa en el precio de un bien (acción o índice accionario), tasa de interés o tipo de cambio y el segundo en el apalancamiento de inversiones. 2.1. Descripción de los Warrants. La operación con warrants, consiste en adquirir el derecho de compra (warrant tipo call) o venta (warrant tipo put) de una cantidad específica de un bien de referencia (acción, divisa, deuda, etc.) a un precio contratado (precio de ejercicio), en un plazo determinado. La adquisición de este derecho es realizada mediante el pago de una prima. Los warrants guardan gran similitud con los contratos de seguros, ya que garantizan (o aseguran) el pago o cobro por un bien determinado ante variaciones desfavorables en su precio, a cambio del pago de una prima. El monto de la prima está determinado por la "siniestralidad", esto es, el precio del warrant refleja la volatilidad del precio de la acción, el plazo de vencimiento y la relación entre el precio de ejercicio con el precio de mercado. Estas variables son denominadas como valor intrínseco y valor del tiempo del warrant. Es decir, el 3 precio del warrant es igual al valor en tiempo más valor intrínseco; donde el valor intrínseco es aquel que se determina por la relación del precio del bien de referencia frente al precio de ejercicio, y el valor en tiempo es aquel que refleja la volatilidad y el plazo de vencimiento (entre mayores sean éstas, mayor será el valor en tiempo). Esto provoca que a pesar de que la opción no pueda ejercerse, antes del vencimiento del contrato, la prima será positiva porque tiene valor en tiempo. Adicionalmente, se distinguen dos tipos de warrants de acuerdo a la posibilidad de ejercer el derecho de compra o venta, contratado: el título tipo americano, el cual permite que se pueda ejercer la opción en cualquier momento durante la vida del contrato; y el título tipo europeo, que sólo puede ejercerse al vencimiento (lo cual no implica que no pueda venderse el warrant antes del plazo en el mercado secundario). 2.2. Principales Usos. Como ya se mencionó al inicio de esta sección, los dos principales objetivos de los warrants son: 1. Cobertura ante cambios inconvenientes en los precios de los bienes de referencia. Es decir, el instrumento permite proteger posiciones largas o de compra anticipada ante caídas en los precios, y posiciones cortas o de venta anticipada, ante aumentos en dicho precio. 2. Apalancamiento en las inversiones, ya que mediante el pago de una prima, referenciada al precio de una acción, se puede tener acceso a una mayor cantidad de acciones de referencia. Esto ocasiona niveles más que proporcionales de rentabilidad en la tenencia de dichos títulos, ya que el aumento de un punto porcentual en el precio de una acción de referencia, incrementa el valor del warrant en más de un punto. Por posición larga nos referimos a la adquisición de los derechos generados por la tenencia de un título, y por posición corta a la obligación de restituir la tenencia de un título a un tercero (similar a endeudarse y pagar en especie en un plazo determinado). Por lo anterior, el aumento en el precio de una acción generará utilidades para el inversionista que mantenga una posición larga en dicha acción y una pérdida para la posición corta, ya que el agente tendrá que adquirir la acción a un precio mayor, para cumplir su compromiso de entrega. 2.3. Warrant Tipo Call. Es el contrato que garantiza el derecho de compra de un bien a un precio determinado. Este instrumento es útil para cubrir posiciones cortas ya que garantiza el pago a un determinado precio (K) en caso de que el precio del mercado (S) rebase dicho precio. Por lo tanto se ejercerá la opción sólo si S > K. En la gráfica 1 se muestran los patrones de utilidad, que un inversionista enfrentará ante variaciones en el precio de un bien determinado, así como el precio de ejercicio (K) y los diversos escenarios de precios analizados (Si,So). Un comprador de Call, registrará un gasto inicial equivalente al pago de una prima (P), y observará niveles positivos de utilidad cuando se ejerza la opción, o sea, cuando el precio del mercado es mayor al contratado más la prima 4 erogada (S > K + P). El patrón de utilidades del emisor del Call es inverso al del comprador del título. Se muestran, además, los niveles de utilidad de una posición corta contratada a un precio de K. La posición neta será el patrón de utilidad que se observará al sumar la posición corta y la compra del call. Una vez determinados los escenarios de utilidad de este instrumento, se puede distinguir las principales variables que afectan a la determinación de la prima del warrant tipo call, los cuales se enlistan a continuación junto con la forma en que éstos afectan a su precio, así como los cambio que en éste provoca: Las principales variables que afectan el precio del call son: Aumentos en: Provoca que el precio del Call (Prima): Precio de Ejercicio (K) Baje Tiempo Suba Volatilidad Suba Precio del Mercado (S) Suba Tasa de interés Suba Pago de Dividendos Anunciado Sube Pago de dividendos Baje Un elevado nivel de K disminuye la probabilidad de ejercer la opción de compra. (Ver gráfica 1) Con un mayor plazo de vencimiento hay una mayor probabilidad de que fluctúe el precio de referencia y por lo tanto de que ejerza la opción (valor del tiempo). Una mayor variabilidad en el precio de un bien de referencia provoca que la prima sea más elevada. Con una elevada. S respecto a K, el comprador estará en posibilidad de ejercer la opción, por lo que la prima de ésta deberá ser mayor. Una mayor tasa de interés disminuye el valor presente del precio contratado. El anuncio de dividendos por pagar hace que el precio de la acción se incremente, por lo cual el precio del derecho de compra (warrant tipo call) aumentará al incorporar dicho anuncio. Una vez pagados los dividendos, el precio de la acción Realizado regresa a su nivel normal, por lo cual la prima del título tipo call se reducirá. 5 Gráfica 1 OPCION TIPO CALL Utilidad Compra Call Posición Corta 0 Si k So Precios Prima Pérdida K=Precio del Ejercicio Venta Call So=Se ejerce la opción Si=No se ejerce la opción 2.4. Warrant Tipo Put. El objetivo de este tipo de warrant es protegerse en posiciones largas contra caídas en el precio del bien referido. Por ello se contrata el derecho de venta a un precio de ejercicio (K). Si el precio del mercado (S) es menor al precio de ejercicio, se ejercerá la opción de venta y el comprador del título registrará una utilidad, en cambio, si el precio del mercado sube, no se ejercerá dicho warrant y se incurrirá en una pérdida equivalente al pago de una prima. En la gráfica 2 se muestran los patrones de utilidad del comprador y emisor de un put, así como el de un agente que tome una posición larga. Una caída en el precio de un determinado bien provocará que: a) el inversionista que mantiene una posición larga, experimente una pérdida proporcional a la magnitud de movimiento de dicho precio; b) el comprador de un put registre una ganancia debido a que aseguro la venta del bien al precio contratado (K); c) el emisor de un put registrará una pérdida debido a que tiene la obligación de garantizar la venta, al comprador del put, de una determinada cantidad del bien de referencia a un precio contratado (el patrón de utilidades para la emisión de un put es simétricamente inverso). Las principales variables que afectan el precio del put son: 6 Aumentos en: Provoca que el precio del Put (Prima): Precio de Ejercicio (K) Suba Tiempo Suba Volatilidad Suba Precio del Mercado (S) Baje Tasa de interés Baje Pago de Dividendos Anunciado Baje Pago de dividendos Suba Un elevado nivel de K aumenta la probabilidad de ejercer la opción de venta. (ver gráfica 2) Con un mayor plazo de vencimiento hay una mayor probabilidad de que fluctúe el precio de referencia y, por lo tanto, de que ejerza la opción (valor del tiempo). Una mayor variabilidad en el precio del bien de referencia provoca que la prima sea más elevada. Con una elevada. S respecto a K, el comprador no ejercerá la opción de venta, por lo que la prima de ésta deberá ser menor. Una mayor tasa de interés disminuye el valor presente del precio del ejercicio. El anuncio de dividendos por pagar hace que el precio de la acción se incremente, por lo cual el precio del derecho de venta (warrant tipo put) disminuirá, ya que a precios elevados no conviene ejercer la opción. Una vez pagados los dividendos, el tipo precio de la Realizado acción regresa a su nivel normal, por lo cual la prima del título put aumentará. Gráfica 2 OPCION TIPO PUT Utilidad Posición Larga Venta Put 0 Si k Precios So Prima Compra Put Pérdida k=Precio del Ejercicio So=Precio del Mercado sin ejercer la opción Si=Precio al cual se ejerce la opción 7 Por otro lado, se puede observar que la posición neta del inversionista (utilidad de la compra de un put más la posición larga contratados al mismo precio) equivale a realizar una compra de call. 2.5. Estrategias. Como ya se mencionó una de las principales ventajas de estos instrumentos es la flexibilidad en la cobertura de posiciones accionarias, ya que permite a los administradores financieros constituir una serie de estrategias que les permitan dar mayor certidumbre a los flujos financieros futuros de las compañías. Las diferentes combinaciones entre posiciones de compra o de venta de los distintos tipos de warrants permite no sólo duplicar distintos patrones netos de utilidad con los cuales se pueden anular riegos en el portafolio de inversión de las compañías, sino también permite constituir estrategias específicas en función a las expectativas de fluctuación en los precios de los bienes de referencia. Lo anterior implica que si se adquiere un warrant tipo call y se combina con una posición corta al mismo precio de referencia (ver gráfica 1), el resultado neto (la suma de ambos patrones de utilidades) equivaldrá a una compra de un warrant tipo put. Por su parte el patrón que se observa al combinarse la compra de un warrant tipo put y la tenencia del bien al mismo precio de referencia, equivale a la compra de un warrant tipo call (ver gráfica 2). Por otro lado, existe una gran variedad de estrategias que se pueden adoptar, las cuales dependen de las expectativas financieras de los participantes en estos mercados. Por ejemplo, si las expectativas formadas de los inversionistas, dadas las condiciones del mercado financiero, prevén que exista una gran variabilidad en los precios accionarios (ya sea el incremento y la caída del precio de alguna acción específica o el del mercado en su conjunto), pueden adquirir un warrant tipo call y otro tipo put, estrategia que les permite tener ganancias en caso de cumplirse sus expectativas, limitando el riesgo de pérdida a la erogación de las primas. En cambio, si las expectativas son tendientes a considerar una pequeña variabilidad en los precios de los bienes de referencia, la emisión de un warrant tipo call, más la emisión de uno tipo put, permiten establecer un rango de ganancias delimitado, contra una probabilidad de pérdida en caso de que exista una variabilidad mayor a la prevista. 2.6. Ejemplos. En los siguientes cuadros se presentan los patrones de utilidades de la cobertura a través de opciones de compra y venta de diferentes posiciones, largas y cortas, distinguiéndose los diferentes escenarios de precios y los resultados netos. Warrants tipo Call Para la construcción de las tablas se considera un precio de ejercicio igual a 10, el cual es garantizado mediante el pago de una prima igual a 1. Dichos supuestos se encuentran contenidos en la gráfica 3 y el la tabla 1, la cual está referida a la cobertura de una posición corta a través de una compra call. 8 Gráfica 3 OPCION TIPO CALL Compra Call Posición Compra Utilidad 2 1 10 Precios 0 7 8 9 11 -1 12 13 Compra Put -2 Pérdida Tabla 1. Patrón de Pagos Compra Call2 P S K (1) (2) (3) -1 -1 -1 -1 -1 -1 -1 7 8 9 10 11 12 13 10 10 10 10 10 10 10 Ejercer la opción: es 0 si S ≤ K , es S − K si S f K (4) 0 0 0 0 1 2 3 Utilidad del comprador de un call (1+4) (5) Utilidad Posición Corta (6) Neto -1 -1 -1 -1 0 1 2 3 2 1 0 -1 -2 -3 2 1 0 -1 -1 -1 -1 (5+6) (7) El comprador mediante el pago de una prima (columna 1) adquiere el derecho de comprar a un precio de ejercicio de 10 (columna 3), por lo tanto ejercerá la opción en caso de que el precio de mercado S (columna 2) sea mayor a K (columna 4). Se registrará una utilidad neta positiva en la compra de un call cuando el precio de mercado menos la prima sea mayor al precio de ejercicio (columna 5). En caso de que el warrant tipo call haya sido adquirido como cobertura de una posición corta al mismo precio de ejercicio, el resultado neto registrará un flujo idéntico a una compra de put (columna 7), esto es cierto si es que la posición corta es la misma al precio del ejercicio3. El emisor del call tiene la obligación de vender una acción referida a un precio de ejercicio (K = 10), a cambio de recibir una prima (P = -1), la cual se ejercerá y por lo tanto tendrá que cubrir las obligaciones, cuando S > K. 9 Tabla 2 Patrón de Pagos Emisión Call P (1) 1 1 1 1 1 1 1 S K (2) (3) 7 8 9 10 11 12 13 10 10 10 10 10 10 10 Ejercer la opción: es 0 si S ≤ K , es S − K si S f K (4) 0 0 0 0 -1 -2 -3 Utilidad call Neto (1+4) (5) Utilidad posición larga (precio=10) (6) 1 1 1 1 0 -1 -2 -3 -2 -1 0 1 2 3 -2 -1 0 1 1 1 1 (5+6) (7) El emisor garantiza mediante el cobro de una prima (columna 1) la venta de un bien de referencia a un precio contratado de K = 10, en caso de que no caiga el precio de la acción en el mercado (S), el comprador del call no ejercerá su opción de compra, ya que el precio de mercado (S) es menor al contratado (K). En dicho caso, la utilidad neta del emisor será igual al cobro de la prima (P). Para escenarios en que S sea mayor a K, el comprador del warrant ejercerá la opción de compra a K = 10. El emisor registrará una pérdida neta cuando P + K < S (ver columna 5). Debido a que el emisor del call enfrenta un riesgo de pérdida desconocido ante aumentos en el precio del bien de referencia, éste deberá cubrir su riesgo manteniendo una posición larga en la acción de referencia. En caso de que dicha posición se contrate a un precio de 10, se registrará una pérdida en caso de que el precio de mercado caiga por debajo de K = 10 (columna 6). Como se puede observar, el resultado neto de una venta call y una cobertura con posición larga equivale a emitir un put a ese mismo precio de ejercicio4 (columna 7). Warrants tipo put En la tabla 3 se muestran los patrones que tiene el comprador de un warrant tipo put, el cual adquiere mediante el pago de una prima (P = -1), el derecho de venta de un bien referido a un precio pactado (K = 10). 10 Tabla 3 Patrón de Pagos Compra Put5 P (1) -1 -1 -1 -1 -1 -1 -1 S (2) 7 8 9 10 11 12 13 K (3) 10 10 10 10 10 10 10 Ejercer la opción: es 0 si S ≥ K es S − K si S < K (4) 3 2 1 0 0 0 0 Utilidad put Neto (1+4) (5) Utilidad posición larga (precio=10) (6) 2 1 0 -1 -1 -1 -1 -3 -2 -1 0 1 2 3 -1 -1 -1 -1 0 1 2 (5+6) (7) El comprador mediante el pago de una prima (columna 1) adquiere el derecho de vender a un precio de ejercicio de 10 (columna 3), por lo tanto ejercerá la opción en caso de que el precio de mercado S sea menor a K (columna 4). Se registrará una utilidad neta positiva en la compra de un put cuando el precio de mercado, más la prima, sea menor al precio de ejercicio (columna 5). En caso de que el warrant tipo put haya sido adquirido como cobertura de una posición larga al mismo precio de ejercicio, el resultado neto registrará un flujo idéntico a una compra de call (columna 7). En cuanto al emisor del put, éste tiene la obligación de comprar una acción referida a un precio de ejercicio (K), a cambio de recibir una prima (P). Enfrentando esta obligación cuando S < K. Tabla 4 Patrón de Pagos Emisión Put P (1) 1 1 1 1 1 1 1 S K (2) (3) 7 8 9 10 11 12 13 10 10 10 10 10 10 10 Ejercer la opción: es 0 si S ≥ K es S − K si S < K (4) -3 -2 -1 0 0 0 0 Utilidad put Neto (1+4) (5) Utilidad posición corta. (precio=10) (6) -2 -1 0 1 1 1 1 3 2 1 0 -1 -2 -3 1 1 1 1 0 -1 -2 (5+6) (7) El emisor de un put garantiza la venta de un bien de referencia a cambio del cobro de una prima (P).En el caso de que el precio de mercado (S) sea mayor al contratado (K), el comprador del put no ejercerá la opción, por lo que el emisor registrará una utilidad neta igual a P, en caso de que S sea menor a K el comprador del warrant ejercerá la opción y registraremos una pérdida neta cuando P + S < K (ver columna 5). 11 En el caso de que el emisor put se cubra con una acción en posición corta contratada a un precio de 10, aumentos en el precio de mercado (S), generarán una pérdida (columna 6). Como se puede observar, el resultado neto de una venta put y una cobertura con posición corta equivale a emitir un call a ese mismo precio de ejercicio6. 2.7. Apalancamiento de las inversiones. Otra de las ventajas del uso de estos instrumentos es la de apalancamiento en las inversiones, el cual se refiere para efectos de este estudio a la relación de monto invertido-rentabilidad. Esto significa que mediante un egreso relativamente pequeño (erogación de una prima) se puede obtener una ganancia de capital y una posibilidad de pérdida limitada; es decir, a cambios porcentuales en el precio de una acción, se asocian cambios porcentuales mayor en el precio del título de referencia. Lo anterior se puede constatar si analizamos el siguiente ejemplo: supongamos que se adquiere un warrant de compra con un plazo de ejercicio de un año a un precio de ejercicio de 100 pesos. El warrant tiene una prima de 10 pesos. Si durante este plazo la acción se cotiza a 130 pesos, el precio del warrant deberá subir de precio, suponiendo que ascienda a 25 pesos. El inversionista podrá ejercer la opción, obteniendo una ganancia de 20 pesos (es igual al precio de mercado menos la prima pagada menos el precio de ejercicio). En caso de que el inversionista opte por vender el warrant en el mercado secundario, podría obtener una ganancia de 15 pesos (precio del warrant menos la prima); lo que implicará una rentabilidad del 150%, frente un aumento del 30% en el precio de la acción. De lo anterior podemos inferir que la rentabilidad del inversionista bajo cambios favorables en los precios7, será mayor para el poseedor del título derivado; registrando, bajo escenarios negativos, una pérdida acotada a la erogación de la prima. 2.8. Riesgos y Ventajas Asociados a la Compra y Emisión de "Warrants". Las empresas de seguros que deseen comprar warrants del tipo call o tipo put enfrentarán una probabilidad de pérdida equivalente al pago de la prima, contra la posibilidad desconocida de ganancias (ver gráfica 1 y 2). Estos escenarios aunados a las ventajas del apalancamiento del instrumento, ofrecen la oportunidad de mejorar la rentabilidad de las inversiones de las empresas del ramo y dan mayor certidumbre a los resultados, al contrarrestar la volatilidad del mercado accionario y permitir una mejor planeación de éstas. Dicha ventaja asociada a la compra de warrants, coadyuva a mejorar la salud financiera de la institución y por lo tanto disminuye la probabilidad de que los consumidores asuman los costos de insolvencia (derivada por algún exceso de riesgo incurrido en sus inversiones). En cuanto a los emisores de warrants, éstos enfrentan un riesgo de pérdida desconocido, frente a una ganancia acotada que asciende al monto de la prima. Debido a estos escenarios, se hace necesario que las instituciones de seguros que quieran incursionar en este mercado como oferentes de títulos, tengan que cumplir con las condiciones de cobertura (línea de crédito -no autorizado para las Instituciones de Seguros-, fondo de recompra o tenencia de las acciones de 12 referencia)8 que les permita protegerse ante cambios adversos en los precios de los bienes de referencia. Al respecto, es importante destacar que la naturaleza social de la actividad aseguradora hace que se deba cubrir preferencialmente las responsabilidades contraídas con los usuarios de sus servicios, para que así se garantice el nivel de bienestar de los asegurados. En un segundo plano, las instituciones de seguros deberán atender las responsabilidades contraídas con otros acreedores, entre los cuales se incluye a las obligaciones contraídas con terceros que hayan comprado y ejercido la opción emitida por la institución. Dicha obligación deberá atenderse sin que se comprometa en ningún momento el cumplimiento de las obligaciones propias de la actividad. En vista de lo anterior, es conveniente que la institución que tenga la intención de participar como emisor, deba contar con un programa financiero definido en el que se demuestre los escenarios de riesgo y las estrategias de cobertura de las diferentes posiciones adoptadas por la compañía, con el objeto de que se minimice el cúmulo de riesgo incurrido. En este sentido, la administración de los riesgos de las inversiones, a través del uso de nuevos productos financieros (administración "privada" de riesgos) y dentro de un adecuado marco regulatorio (administración "pública" de los riesgos de las empresas), deriva en ventajas, tanto para las instituciones de seguros, como para los usuarios de sus servicios. Por un lado, las empresas del sector se beneficiarán al registrar una mayor certidumbre sobre sus flujos financieros, lo que les permitirá disminuir la utilización de capital para financiar sus responsabilidades. Por el otro, los usuarios de los servicios del sector reportan mayores beneficios, al disminuir la probabilidad de insolvencia de las instituciones aseguradoras. Al respecto, se ha argumentado que la existencia de un marco legal que establezca límites específicos a la inversión, minimiza la probabilidad de insolvencia de las instituciones de seguros y por ello propicia mayores niveles de bienestar a los asegurados; sin embargo, dicho argumento no es del todo claro si consideramos las diferentes preferencias y estrategias que las instituciones de seguros pueden adoptar en materia de inversión, es decir, una empresa con poca aversión al riesgo, tenderá a colocar aquella parte de la inversión no regulada en instrumentos más riesgosos a lo que hubiera colocado sin ninguna restricción legal, lo anterior se traduce en un riesgo total del portafolio mayor al que se hubiera incurrido en ausencia de tales restricciones al portafolio.9 Para estos casos, una regulación sobre el portafolio de inversión que considere instrumentos para la administración "privada" de riesgos, ayudará a disminuir la volatilidad en el precio de sus acciones, con lo que se reduce el riesgo neto de la cartera. Otra de las ventajas asociadas a los warrants y opciones, por lo que hace atractivo su uso, es su gran flexibilidad y la facilidad de adaptación a la naturaleza de los activos y pasivos de las empresas que las utilicen. La existencia de pasivos contingentes en las compañías de seguros requiere de la correcta constitución de las reservas técnicas, por lo que el uso de instrumentos, como "warrants", ofrecen una mayor certidumbre a los flujos financieros futuros, permitiendo mejorar los niveles de solvencia de las instituciones. 13 2.9. Algunas Aplicaciones Reaseguradora. de la Teoría de Opciones a la Actividad Aseguradora y 2.9.1. Reaseguro Una de las más importantes actividades del sector, las cuales se reflejan en la eficiencia y rentabilidad de las instituciones del sector, corresponde a la correcta selección, diversificación, retención y transferencia de los riesgos suscritos por las instituciones de seguros. En este sentido, la calidad del reaseguro suscrito10 y el costo de éste, son de especial importancia para el desempeño del sector asegurador, ya que permite entre otras cosas: - aumentar la flexibilidad de suscripción de riesgos, - proteger a las empresas contra aumentos no previstos de la siniestralidad, lo que da mayor estabilidad a los resultados de la compañía, y - la distribución de los riesgos. Al respecto, el contrato de reaseguro por exceso de siniestralidad (Stop Loss), que al consistir en el pago por el exceso de pérdida ocasionado por un incremento no esperado en la siniestralidad, se asemeja a un contrato opcional de tipo call, ya que el reasegurador (o "emisor del call") tiene la obligación de cubrir aquellos siniestros que excedan a una tasa de siniestralidad pactada en el contrato11. En dicho contrato se le garantiza a la aseguradora una siniestralidad máxima, reportando, por lo tanto, beneficios positivos cuando la siniestralidad observada supere a la pactada con el reasegurador (al igual que en un contrato tipo call). La cesión de los riesgos de las compañías de seguros dentro del mercado de valores, es una práctica que empieza a desarrollarse en los Estados Unidos, específicamente en el "Chicago Board of Trade", el cual se encarga de la conformación de "pools" (o agrupaciones) de pólizas suscritas, los cuales son utilizados para la determinación de un índice de referencia; determinando, además, una fecha de vencimiento del contrato dependiendo el tipo de póliza (daños ó vida). STOP LOSS Patron de Pagos Utilidad Compra Call=Reaseguro Stop Loss % Siniestralidad 0 Si k So Prima Si=No se ejerce la opción So=Se ejerce la opción Pérdida K=Tasa Pactada ó Precio del Ejercicio 14 Un aspecto interesante de este tipo de contratos, lo constituye el hecho de que la cobertura para el emisor (según las coberturas exigidas para cualquier emisor de warrants), es mediante una posición larga en el bien de referencia o el de mantener un fondo de recompra de los bienes de referencia. En el último caso, se refiere a constituir una reserva y mantener un margen necesario de solvencia, con el objeto de que se cumplan las obligaciones contingentes pactadas. Lo que llama la atención es lo que se refiere a la primera forma de cobertura, la cual se basa en tener posturas que guarden una correlación negativa con la venta del contrato opcional. Lo anterior implica que el emisor (o reasegurador) puede presentar una cobertura conjunta integrada por varias emisiones y posiciones, esto puede contribuir significativamente a neutralizar endógenamente los riesgos del emisor, dando así mayores grados de libertad a las empresas del sector. Un ejemplo de las diferentes posiciones (cortas o largas) que puede adoptar una institución aseguradora ante la ocurrencia de un determinado evento (p.e. la muerte del asegurado), es la existencia de seguros de supervivencia y de muerte. La correlación negativa de la emisión de diferentes productos de seguros, permiten la cobertura de las emisiones. Elementos Matemáticos para la Valuación del Precio de un Contrato Stop Loss según la Determinación del Precio de un Warrant. Como se recordará, el precio de un warrant está en función del precio del bien subyacente, del precio contratado en el ejercicio, del plazo de vencimiento, de la volatilidad del precio del bien de referencia y de la tasa de interés libre de riesgo; bajo estas variables Fisher Black y Myron Scholes (1973) desarrollaron un modelo para la determinación de el precio justo de una opción tipo call ejercido al vencimiento (opción tipo europeo). Dicho modelo es de gran utilidad para la determinación del precio de la opción, sin embargo, contiene una serie de supuestos que son necesarios para el análisis de los resultados obtenidos. Entre los más importantes destaca la consideración de una tasa de interés libre de riesgo constante en el tiempo, la ausencia de costos de transacción y de información asimétrica entre los inversionistas, la no existencia de arbitraje en el mercado financiero y que los precios se comportan bajo una distribución normal. La aplicación de este modelo a la actividad reaseguradora, con el objeto de determinar el costo de dicho contrato en el mercado de valores (estilo Stop Loss), requiere de interpretaciones y supuestos especiales sobre las variables antes descritas. Si consideramos el supuesto, racionalmente cierto, de que las instituciones cobran una prima suficiente dado su nivel de información tal que no se genere pérdidas técnicas, entonces la opción contratada (a forma de reaseguro) podrá especificar un nivel de siniestralidad tal que garantice los flujos futuros de la institución de seguros por medio del cobro de una prima suficiente a ese nivel de siniestralidad. El precio de dicho contrato, el cual es referido a una agrupación de pólizas con características siniestrales comunes12, dependerá de la desviación de la siniestralidad, la cual se considera de dos maneras: primero al observar la variabilidad en las fluctuaciones de dicha siniestralidad, la cual podemos denominar como s y en una segunda manera al considerar el nivel actual de siniestralidad la cual se puede denominar como S. 2.9.2. Operación de Vida Con el objeto de que las empresas del ramo de vida puedan ofrecer productos más competitivos y puedan disminuir la probabilidad de pérdidas derivadas de cambios adversos en la siniestralidad y en la tasa de interés, el uso de instrumentos de cobertura (tales como 15 warrants, futuros y swaps) puede brindar nuevas oportunidades para su operación, ya sea para seguros de pensiones o supervivencia, así como para seguros de vida en general. La utilización de títulos derivados (warrants) para la cobertura a largo plazo contra caídas en la tasa de interés, permite flexibilizar la determinación de las primas, sin necesidad de considerar a una tasa de interés máxima para el cálculo de la reserva matemática13. Una opción o un futuro sobre una tasa de interés da mayor certidumbre sobre las erogaciones futuras de las compañías aseguradoras, que operen estos tipos de productos, por lo que la prima cobrada será con mayor exactitud suficiente. 2.9.3. Capital Mínimo de Garantía Otro tipo de aplicación a la operación de instrumentos de cobertura, como lo son los warrants y las opciones, es en lo relativo a la determinación del capital mínimo de garantía. La determinación de este capital mínimo en función del volumen de recursos, siniestros netos ocurridos así como los riesgos incurridos en las inversiones de los recursos de las instituciones, constituye uno de las principales medidas tendientes a procurar la solvencia de las instituciones. Con base en esto, es interesante estudiar las ventajas y desventajas para el sector asegurador, así como la factibilidad de su implementación para la inspección y vigilancia, de la exigencia de un marco regulatorio que establezca los niveles suficientes de capital y los límites a la inversión en valores de las compañías de seguros, mediante el cúmulo de riesgo incurrido en la cartera de inversión; es decir, estimar los requerimientos de capital en base al grado de neutralización del riesgo, considerando de esta forma, la existencia de instrumentos financieros de cobertura y la correlación entre los diferentes títulos. Dicha neutralización permite disminuir los riesgos de insolvencia de las aseguradoras, permitiendo, a su vez, flexibilizar el uso de su capital. 3. Disposiciones Aplicables de la Comisión Nacional de Valores y su Relación con la Instituciones de Seguros. La Comisión Nacional de Valores (CNV), a través de la Circular 10-157, establece las disposiciones generales que se aplicarán a la operación de títulos opcionales en la República mexicana14. En dicha Circular se determina que los títulos opcionales emitidos, sólo podrán ser sobre valores de referencia tales como: acciones cotizadas en bolsa y canastas de acciones o índices accionarios, las cuales deberán ser denominadas y liquidadas en especie o en efectivo. Lo anterior implica que para efectos de cobertura, los emisores puedan mantener los fondos de recompra o guardar posiciones largas en las acciones de referencia. La CNV establece que únicamente podrán ser emisores las Sociedades Anónimas de Capital Variable con acciones inscritas en el Registro Nacional de Valores e Intermediarios, Casas de Bolsa e Instituciones de Crédito. Al respecto cabe señalar que las instituciones de seguros están constituidas como Sociedades Anónimas de Capital Fijo, sin embargo en las reformas al marco legal del sector publicadas en el Diario Oficial el día de 14 de julio de 1993 plantea la posibilidad de que se constituyan como de Sociedades Anónimas de Capital Variable. 16 En cuanto a los tenedores de los títulos, se autoriza a toda persona física o moral (incluyendo a inversionistas institucionales como lo son las empresas aseguradoras) para su compra (excepto por parte de extranjeros de títulos con pagos en especie referidos a acciones de empresas con límites a la inversión extranjera). En lo que respecta a la venta de warrants tipo call, la CNV determina que el acta de emisión debe de contener los acuerdos del consejo de administración de la institución emisora, en donde se especifique el aumento del capital social y la emisión de acciones de tesorería. Para el caso de emisión de warrants tipo put, se deberá acordar la separación del importe del fondo de recompra de las acciones en monto suficiente para hacer frente a sus obligaciones en caso de que se ejerza la opción. Para ser emisor de warrants (ya sea tipo call o put) en el mercado extrabursátil, se debe contar con una calificación crediticia alta y constituir depósitos en garantía con el fin de procurar la solvencia del emisor y disminuir la probabilidad de incumplimiento de la obligación. Entre las principales formas de cobertura, que sugiere la CNV tenemos: - En la emisión de opciones call se recomienda mantener en depósito el título de referencia o contar con una línea de crédito para poder enfrentar aumentos en el precio del mercado. - Para la emisión de opciones put es conveniente tomar una posición corta en la acción de referencia para efectos de cobertura o contar con la liquidez suficiente para enfrentar cualquier disminución en el precio de mercado. Debido a que el artículo 34 fracción XI bis. de la LGISMS permite que las instituciones de seguros emitan títulos opcionales (siempre y cuando no incurran en los supuestos del artículo 62 de la mencionada ley) se deberá poner especial énfasis en el estudio de la forma en que deberán cubrir sus emisiones. Entre los principales puntos a considerar para la elección de algún tipo de cobertura destacan: - La identificación de la posición neta adoptada por la aseguradora y los patrones de riesgo que se generan ante las diferentes posturas que adopte el emisor. - El costo de la cobertura adoptada. En razón a lo anterior y bajo el criterio de que las instituciones de seguros cuenten con las condiciones legales que les permitan competir con los demás participantes del sistema financiero mexicano, ponderando por las características propias de cada sector, es interesante destacar las formas de cobertura permitidas para las casas de bolsa, al respecto la CNV y la BMV requieren: - Para los emisores de títulos tipo call referidos sobre sus propias acciones, deberán mantener como cobertura las acciones de tesorería o las acciones propias recompradas que se señalen para tal efecto, las cuales deberán depositarse en la Sociedad de Depósito Indeval. Como una segunda opción, se autoriza la contratación de líneas de crédito para cubrir las responsabilidades. - Para emisores de títulos tipo put, se deberá mantener un fondo para recompra de acciones, en cantidad suficiente para cubrir el importe del ejercicio. 17 De lo anterior se desprende que las casas de bolsa emisoras deberán tener observancia de la siguiente norma de liquidez: (LC + PP ) ≥ min(K i X i , K i S i ) + (K j X j ), donde: LC = Línea de crédito. PP = Valores en posición propia; incluyendo el valor de mercado en cuentas de cobertura. K = Número de títulos compra i en circulación, o de venta j en circulación. Xi,j = Es el precio de ejercicio, i para call y j para put. Si = Precio del mercado de la emisión de call (i). Lo anterior implica que en todo momento la casa de bolsa emisora, debe contar, cuando menos, con los recursos necesarios (LC, PP), para hacer frente a sus obligaciones contratadas. La existencia de una línea de crédito es muy importante para el emisor, ya que ésta permite reducir significativamente el costo de la cobertura. El valor óptimo de dicha línea de crédito está en función al valor del ejercicio de los warrants, por lo que no es necesario que se establezca una línea muy amplia. Debido a lo anterior las empresas de seguros, al no poder establecer líneas de crédito, se verán en la necesidad de acudir a formas alternativas de cobertura, incurriendo de esta forma en mayores costos (como formas alternativas de cobertura, se destacan los títulos y valores mantenidos en posición propia valuados a precios de mercado y/o un fondo de recompra de acciones, los cuales deben de cubrir en todo momento el riesgo neto incurrido por el emisor). Por otro lado, las casas de bolsa emisoras deberán constituir una reserva equivalente al 5% de las primas cobradas por emisión de títulos, el cual se puede invertir en valores gubernamentales y bancarios de fácil realización, y con el 95% de las primas cobradas para constituir una reserva para costo de cobertura, misma que disminuirá con el pago de los costos inherentes a la cobertura. 4. Marco Legal de las Inversiones de las Instituciones de Seguros. Para analizar el tratamiento y factibilidad legal del uso de los títulos derivados por parte de las empresas de seguros, es conveniente considerar la naturaleza de estos instrumentos de inversión y sus características intrínsecas de rentabilidad, solvencia, liquidez y seguridad con el objeto de identificar la posible existencia de factores que amenacen el cumplimiento de las obligaciones propias del sector. Uno de los principales problemas que se derivan de la naturaleza de estos títulos es identificar si se deben considerar como inversiones computables a reservas o como un gasto, en cuyo caso se aplicaría al capital de las empresas de seguros y no a pasivos derivados de su actividad. En cualquiera de ambos casos, la operación con títulos derivados liquidables en especie deberá ser sobre acciones de referencia autorizadas por la CNV como objeto de inversión de las compañías de seguros, en cuyo caso se deberán aplicar los límites y disposiciones mencionadas 18 en las REGLAS PARA LA INVERSIÓN DE LAS RESERVAS TÉCNICAS DE LAS INSTITUCIONES Y SOCIEDADES MUTUALISTAS DE SEGUROS Y DE LA RESERVA PARA LA FLUCTUACIÓN DE VALORES DE LAS INSTITUCIONES DE SEGUROS. Con objeto de analizar si estos títulos deben o no considerarse como afectos a reservas, es conveniente observar los patrones de valor que presentan durante el tiempo de su vigencia, así como a la fecha de vencimiento contratada: Valor al vencimiento del contrato: Debido a que el valor de los títulos opcionales proviene del valor de alguna acción o canasta de acciones de referencia, al vencerse el plazo contratado el valor del título será positivo en caso de que pudiera ejercerse la opción o será de cero en cualquier otro caso. Valor durante la vigencia del contrato: Se puede observar que los warrants, independiente del nivel del precio de mercado, tendrán una prima positiva, antes del plazo de vencimiento; esto debido a que el valor del warrant presenta un valor intrínseco, positivo en caso de que se pueda ejercer la opción y un valor en tiempo, el cual será mayor conforme la fecha de vencimiento este más alejada15. Si consideramos únicamente el primer escenario, vemos que este tipo de activos no son los más convenientes para considerarlos como respaldo de alguna obligación de las empresas de seguros y por tanto no se debe contabilizar como inversión de la base neta constituida. Sin embargo, en estricto sentido y considerando el segundo escenario, el warrant puede ser considerado como depósito de valor ya que tiene un valor intrínseco más un valor en tiempo positivo. Lo anterior implica que si se quiere autorizar como inversión afecta a reservas, se requerirá de modificaciones al Reglamento de inversión y de tratamientos especiales para su inspección y vigilancia, debido a la naturaleza de su valor. En caso de que se les considerara como inversión afecta a reservas surgirán las siguientes complicaciones: - Identificar los precios que se deberán considerar para el superávit por revaluación de valores de renta variable, así como el precio (ejercicio o de mercado) a considerar para contabilizar el costo de adquisición que se aplica en la disposición sexta de las reglas arriba citadas. Así como la consideración contable de la prima. - Debido a que se les consideran como valores aprobados por la CNV como objeto de inversión de su base neta; se les autorizaría, según la disposición décima, hasta un límite del 30%, lo que podría implicar problemas de solvencia para las empresas de seguros en escenarios negativos en el mercado de derivados. - Las condiciones de liquidez (refiriéndose a la venta de la opción o del warrant y al derecho de ejercerlo) dependerá del futuro desarrollo del mercado secundario, así como de los montos de las garantías exigidas. Debido a lo reciente del mercado, es difícil determinar si se deben considerar como instrumentos de corto o largo plazo y cumplir con los límites por liquidez que se establecen en el Capítulo VI de las referidas reglas. Por otro lado, en las modificaciones en la Ley de Instituciones y Sociedades Mutualistas de Seguros publicada en el Diario Oficial el 14 de julio de 1993, se especifica en el artículo 34, 19 fracción XI bis, que las compañías de seguros pueden operar con Títulos Opcionales, tanto de compra como de venta, siempre y cuando cumplan con los requisitos de la Comisión Nacional de Valores en materia (ver anexo) y no se ubiquen en los supuestos que se refiere el artículo 62 de la mencionada Ley. En resumen, el uso de instrumentos para la cobertura de los riesgos de las inversiones representa una oportunidad para el sano desenvolvimiento financiero del sector, sin embargo su consideración como inversión afecta a reservas, requiere de modificaciones y consideraciones legales especiales que consideren la naturaleza de valor de estos instrumentos; por lo que es conveniente que la compra de estos títulos no sea computable a reservas técnicas de las compañías de seguros, sino a su capital. 4.1. Aplicación Contable La aplicación contable de las opciones dependerá del tratamiento legal que se de a dichos instrumentos. Debido a lo reciente de este tipo de operaciones en el mercado financiero nacional, no existe actualmente un criterio contable definido y validado en nuestro país. Por este motivo, es conveniente analizar la prácticas contables que en materia se realizan en el exterior, especialmente las recomendadas por la "National Association of Insurance Commissioners" (NAIC) para el sector asegurador estadounidense, debido a que en dicho país se ha presentado un importante desarrollo en estos mercados. Al respecto, el tratamiento contable que realizan las compañías de seguros estadounidenses, en la operación con estos instrumentos depende de los criterios legales aplicables por cada estado de la unión americana. Los diferentes tipos de contratos opcionales permitidos (ya sea en la emisión o en la compra de opciones tipo put o call) varían de acuerdo a: - si son utilizados o no para la cobertura de posiciones adoptadas por la empresa, en este sentido se puede distinguir que en muchas jurisdicciones de los Estados Unidos dicha operación sólo es permitida para la cobertura de riesgos, - si los títulos de referencia son permitidos como inversión de las compañías, - los límites de inversión aplicables en cada estado. La NAIC estima que la operación con warrants debe considerarse primordialmente como parte de un programa de administración de riesgos, por lo que se debe distinguir esta actividad del resto de las inversiones de la compañía de seguros, así como la naturaleza de la cobertura, es decir, si se trata de emisión o de compra de títulos. Entre los principales criterios que recomienda la NAIC para la contabilización de estos instrumentos encontramos que las opciones mantenidas con fines de cobertura deben de distinguirse de las posiciones mantenidas para otros fines, por lo cual se requiere que las instituciones presenten los programas y estrategias de cobertura, sugiriendo que dichos planes sean validados no sólo por una persona, sino por un grupo de responsables dentro de cada compañía. La contabilidad de las operaciones de cobertura se basará en los precios de mercado, pudiéndose registrar de la siguiente manera: 20 A. Compra de opciones: La prima pagada, se llevará como un activo en el balance de la empresa hasta que se ejerza la opción, se venda o llegue a su vencimiento; siendo valuada a precios de mercado, donde cualquier cambio en el precio de la opción se considera como una ganancia o pérdida sin realizar. En caso de que: Se ejerza la opción: Compra del bien en referencia (call): la prima es agregada al costo de la acción adquirida. Venta del bien de referencia (put): la prima es deducida de la cantidad recibida por este concepto. La acción adquirida es valuada a mercado y la diferencia entre dicho precio de referencia ajustado por el opción, es tratado como ganancia o realizada. precios de precio y el costo de la pérdida no Se venda la opción: La diferencia entre el costo de la opción (prima pagada) y el precio en que se vendió, se considera como una ganancia o pérdida realizada. Se llegue al vencimiento del Contrato: El monto de la prima deberá ser considerada como una pérdida ya realizada (un gasto). B. Emisión de opciones: El tratamiento contable para la emisión debe ser un reflejo inverso del tratamiento para la compra de opciones. En cuanto la contabilidad de operaciones con opciones sin fines de cobertura, guardan un tratamiento similar a los títulos retenidos para fines de cobertura, difiriendo sólo por las restricciones legales que enfrenten las compañías. El criterio contable mencionado, así como cualquier otro, requerirá ser validado por la Comisión Nacional de Seguros y Fianzas, para su utilización. 21 5. Conclusiones. La participación de las compañías de seguros en las operaciones con Títulos Opcionales (warrants) coadyuva a mejorar los niveles de liquidez en el mercado bursátil mexicano, y colabora a disminuir la volatilidad de los mercados accionarios, permitiendo, de esta manera, que el sector se consolide dentro del sistema financiero nacional y por ende en el desarrollo económico nacional. Después de analizar la naturaleza técnica, de operación e implicaciones, de los Títulos Opcionales, no existe inconveniente legal ni operativo para que las instituciones de seguros y las de fianzas puedan participar en este mercado, tanto en la modalidad tipo call como en la de put, ya sea como compradores o emisores, con el objeto de formar estrategias financieras para la cobertura del riesgo de sus inversiones. A pesar de lo anterior, se considera conveniente, por las características del instrumento, que la participación de las instituciones de seguros y las de fianzas en el mercado de derivados se condicione a lo siguiente: - Que sólo puedan realizar ese tipo de operaciones las instituciones de seguros y fianzas que cumplan con el margen de solvencia requerido a su actividad, con lo cual se brinde mayor seguridad en sus operaciones. - Debido a que los warrants son el derecho de compra o de venta, las acciones de referencia deberán ser sobre las autorizadas por la CNV, como valores afectos a las reservas técnicas de las instituciones de seguros y a las de fianzas, debiéndose, por lo tanto, observar los límites correspondientes a su base neta de inversión. En dicho caso se genera, como ya se mencionó, el problema de identificación del precio de compra o de venta (precio neto -precio ejercicio menos prima- o de mercado). - La operación con este tipo de instrumentos (ya sea emisión o compra) no debe de incrementar en ningún momento la exposición al riesgo de las compañías de seguros, lo que implica que su uso sea únicamente para la cobertura de posiciones accionarias. - En la emisión de Títulos Opcionales de compra o de venta que se refieran tanto a acciones propias como de otros emisores, se deberá cumplir tanto con las condiciones de cobertura que al efecto dicte la CNV (norma de liquidez), así como las disposiciones propias del sector. Se considera conveniente que se ajusten a las siguientes condiciones de cobertura: Las Instituciones de Seguros emisoras de Títulos Opcionales de compra, deberán mantener como cobertura acciones de referencia. Tratándose de títulos opcionales de venta, mantendrán como cobertura el fondo para recompra de acciones (acciones que correspondan a la categoría de alta y media bursatilidad, títulos opcionales y opciones de los que constituyan cobertura, valores emitidos por el gobierno federal, valores emitidos aceptados o avalados por instituciones de crédito, acciones representativas de capital de sociedades de inversión de renta fija y de sociedades de inversión comunes), en cantidad suficiente para liquidar el precio de ejercicio multiplicado por el número de valores de referencia que amparan los títulos opcionales. 22 No obstante lo anterior, se considera necesario continuar estudiando la posibilidad de que las aseguradoras enfrenten un régimen de cobertura menos restrictivo, que de acuerdo a la naturaleza del seguro, se aproxime al tratamiento que al efecto enfrentan las casas de bolsa y las instituciones de crédito. Por último, es de hacer notar que la Circular 10-157 emitida por la CNV se refiere siempre a Sociedades de Capital Variable, y las aseguradoras, debido a su antiguo régimen legal son Sociedades de Capital Fijo, por lo que si quieren emitir warrants, deberán constituirse como Sociedad Anónima de Capital Variable (según el artículo 29). Por otra parte, los Títulos Opcionales pueden ser sobre acciones propias y las aseguradoras tiene prohibido realizar esas operaciones, por lo que deberá prevalecer la interpretación, que ya se ha dado en algunos casos, de que las aseguradoras que sean emisoras públicas registradas en la CNV, si podrán efectuar esas operaciones, al amparo de la Ley del Mercado de Valores y sólo con fines bursátiles. Anexo 1 Disposiciones Generales de la Comisión Nacional de Valores Aplicables a estos Títulos y su Relación con las Instituciones de Seguros. Preliminares. - El emisor tendrá la obligación de liquidar los títulos de warrant en especie o en efectivo, según se estipule en la acta de emisión. - Los warrants sólo podrán ser emitidos sobre acciones de sociedades registradas en la Bolsa Mexicana de Valores sobre acciones individuales, por canasta de acciones e índice de precios accionarios. - Los warrants se pueden liquidar en especie o en efectivo de acuerdo a las acciones de referencia. Esto implica que para efectos de cobertura, los emisores puedan mantener un fondo de recompra de acciones o posiciones largas en las acciones de referencia. - Sujetos: a. El emisor. Tiene la obligación de cubrir la emisión. Únicamente pueden ser emisoras las Sociedades Anónimas de Capital Variable, con acciones inscritas en el Registro Nacional de Valores e Intermediarios, Casas de Bolsa e Instituciones de Crédito. Las Sociedades Anónimas sólo podrán emitir títulos opcionales referidos a sus propias acciones. b. El tenedor. Titular del derecho consignado en el título, el cual puede ser cualquier persona física y moral no importando su nacionalidad (excepto pagos en especie para extranjeros). En este caso se les permite a las instituciones de seguros participar en el mercado de títulos derivados como compradores, lo que significa ventajas para la consolidación del mercado de títulos derivados al dar participación a inversionistas institucionales. 23 - c. El agente. Casas de Bolsa, quienes se encargan de la colocación de los títulos y es el responsable de ejecutar los procedimientos a su ejercicio y liquidación. d. El representante común. Casas de Bolsa e Instituciones de Crédito quienes asumen la responsabilidad de ejercitar las acciones o derechos que a los tenedores corresponda por incumplimiento del emisor. e. La Bolsa Mexicana de Valores, como órgano informativo. Las operaciones con títulos opcionales únicamente podrán ser de compra/venta y de depósito en administración. De la Emisión de los Títulos Opcionales. - El acta de emisión deberá contener: - Denominación, objeto y domicilio del emisor. Acta del consejo de administración donde se haya autorizado la emisión. En caso de emisión de títulos opcionales de compra (emisión de call) en especie referidos a acciones del propio emisor deberá ser acordado el aumento de capital social y la emisión de acciones de tesorería. Se podrá señalar como acciones de referencia a las que mantenga en su cuenta de activo. En caso de emisión de títulos opcionales de venta (emisión de put) la asamblea debe acordar la separación del importe de la reserva para recompra de las acciones en cantidad suficiente para cubrir el precio del ejercicio, por un plazo igual al de vigencia de los títulos opcionales. - Datos informativos de la BMV en cuanto a warrants sobre índices accionarios. Designación del agente y representante común. De las Coberturas. Cualquier emisor de warrants (tipo put y call) en el mercado extrabursátil, debe de contar con una calificación crediticia alta y constituir depósitos en garantía con el fin de disminuir su riesgo crediticio: - En la emisión de opciones call se recomienda mantener en depósito el título de referencia o contar con una línea de crédito para poder enfrentar aumentos en el precio del mercado. - Para la emisión de opciones put es conveniente tomar una posición corta en la acción de referencia para efectos de cobertura o contar con la liquidez suficiente para enfrentar cualquier disminución en el precio de mercado. Un punto importante en la consideración de las estrategias de cobertura que se exijan a las instituciones de seguros es detectar el resultado neto que se genera ante las diferentes posturas que adopte el inversionista. 24 A continuación se describen los mecanismos de cobertura que requiere la CNV y la BMV para autorizar la emisión de estos títulos derivados y se analiza las coberturas requeridas a las casas de bolsa. - Para emisores de call sobre sus propias acciones, mantendrán como cobertura las acciones de tesorería o las acciones propias recompradas que señalen para tal efecto, las que deberán depositarse en la S.D. Indeval; ó podrán contratar líneas de crédito para cubrir las responsabilidades. En este caso las empresas aseguradoras no pueden establecer líneas de crédito, lo que representa elevar los costos de cobertura en caso de que quieran participar como emisores de título opcionales. Para emisores de put, mantendrán un fondo para recompra de acciones, en cantidad suficiente para cubrir el importe del ejercicio. - En el caso de casas de bolsa emisoras deberán mantener una cobertura y cumplir con la norma de liquidez agregada de acuerdo a: 1. - 2. - En emisiones call la cobertura será con acciones de referencia depositadas en una Cuenta Especial para Cobertura. En emisiones put se hará con ventas en corto de las acciones de referencia. En caso de adquisiciones de warrants tipo call denominadas en moneda extranjeras se deberá contar con la cobertura necesaria para contrarrestar el riesgo cambiario. La delta de la cobertura (relación entre los movimientos del precio del warrant con respecto a los movimientos de precios de los valores de referencia) deberá neutralizar en todo momento la exposición al riesgo de los títulos vigentes. Norma de liquidez: (LC + PP ) ≥ min(K i X i , K i S i ) + (K j X j ), donde: LC = Línea de crédito. PP = Valores en posición propia; incluyendo el valor de mercado en cuentas de cobertura. K = Número de títulos compra i en circulación, o de venta j en circulación. Xi,j = Es el precio de ejercicio, i para call y j para put. Si = Precio del mercado de la emisión de call (i). - Casas de bolsa emisoras deberán constituir las siguientes reservas: 5% de las primas cobradas por emisión de títulos el cual se puede invertir en valores para cobertura o valores gubernamentales y bancarios de fácil realización. 95% de las primas cobradas para constituir una reserva para costo de cobertura, misma que disminuirá con el pago de los costos inherentes a la cobertura. - Las instituciones de crédito emisoras se sujetarán a las reglas de capitalización y normas de liquidez establecidas por la SHCP y Banco de México. 25 Notas: * Las opiniones que aquí se presentan son del autor y no necesariamente coinciden con los de la Comisión Nacional de Seguros y Fianzas. El autor agradece la colaboración de Gabriela Arellano, así como los valiosos comentarios y sugerencias de Manuel Calderón, Fernando Solís y José Antonio Meade para la realización de este documento. 1 Las inversiones que realizan las empresas de seguros en obligaciones del Gobierno Federal se consideran libres de este riesgo. 2 El patrón de pagos es al plazo de vencimiento del contrato, refiriéndose únicamente al valor intrínseco y no al valor en tiempo. 3 Ver ejercicio de compra put. 4 El precio de una opción o warrant está compuesto por un valor intrínseco y un valor en tiempo. 5 El patrón de pagos es al plazo de vencimiento del contrato, refiriéndose únicamente al valor intrínseco y no al valor en tiempo. 6 El precio de una opción o warrant está compuesto por un valor intrínseco y un valor en tiempo. 7 Un aumento del precio de una acción beneficiará al inversionista que mantenga una posición larga y al comprador de un warrant tipo call referido a dicha acción. En cambio una caída en el precio favorece más a una posición corta y al poseedor de un warrant tipo put. 8 La Comisión Nacional de Valores establece las condiciones generales para la emisión de estos instrumentos, las cuales se describen con mayor detalle en el tercer capítulo. 9 Lo anterior implica el supuesto de separabilidad de la función de utilidad del inversionista, esto es: U(R p , σ p ) = U(R1 , σ 1 ) + U(R2 , σ 2 ) donde el rendimiento y riesgo ponderado del portafolio es Rp R p = ∑ X i Ri y σ p = ∑ ∑ X i X j σ i σ j , para i=1 para el portafolio con ponderadores regulados (límites a la inversión), e i=2 para la inversión libre. Bajo una función separable y la existencia de un rendimiento libre de riesgo, el inversionista podrá colocarse en el punto donde es tangente el instrumento libre de riesgo con la frontera de posibilidades de inversión. 10 Para efectos del estudio se entiende por calidad del reaseguro, tanto a la solvencia del reasegurador como a la correcta satisfacción de las necesidades de la institución cedente. 11 Generalmente se establece en el contrato un límite superior a la responsabilidad del reasegurador. 26 12 El cual deberá ser evaluado e inspeccionado, con el objeto de evitar fraudes en la conformación del Pool de pólizas. 13 Tasa determinada por la CNSF en la disposición décima de la Circular S-10.1. 14 En el Anexo 1 se detallan los requerimientos establecidos en la Circular 10-157 de la CNV. 15 Ver capítulo 2.1 para una descripción más detallada de valor en tiempo y valor intrínseco. 27 Bibliografía Comisión Nacional de Valores. Circular 10-157: "Disposiciones de Carácter General Aplicables a los Documentos Denominados Títulos Opcionales (WARRANTS)." 1992. Cox, Samuel y Schwebach, Robert. "Insurance futures and hedging Insurance price risk", Volume LIX, No. 4. December, 1992, The Journal of Risk And Insurance. 628-644. Black and Scholes. "The pricing of Option and Corporate Liabilities", mayo de 1973, Journal of Political Economy. Bolsa Mexicana de Valores "Vigilancia de las reglas de cobertura y liquidez para las emisiones de títulos opcionales (WARRANTS)." (versión del 5 de Octubre de 1992). Documento de Trabajo. (Sin Autor) Bolsa Mexicana de Valores "Costos de la cobertura de productos derivados en México y Estados Unidos." Documento de Trabajo. Bolsa Mexicana de Valores. (Sin Autor) Bolsa Mexicana de Valores "Esquema alternativo para la constitución de coberturas." Documento de Trabajo. Bolsa Mexicana de Valores. (Sin Autor) Bolsa Mexicana de Valores "Comunicados Internos" (varios). Bolsa Mexicana de Valores. Mansell C., Catherine. "Las Nuevas Finanzas en México", Editorial Milenio, Instituto Mexicano de Ejecutivos de Finanzas e Instituto Tecnológico Autónomo de México, México D.F. 1992. National Association of Insurance Commissioners. "Annual Statement Instructions", NAIC Publication No. 9244/45. 1992. Niehaus, Greg y V. Mann, Steven. "The Trading of underwriting risk: An analysis of Insurance futures contracts and Reinsurance", Volume LIX, No. 4. December, 1992 The Juornal of Risk And Insurance. 601-627 Olloqui, Fernando de. "El Mercado de Warrants en México", Documento de Trabajo, Comisión Nacional de Valores, México, D.F. Outreville, Francois. "The impact of solvency Regulations: A portfolio approach" Secretaría de Hacienda y Crédito Público. LEY GENERAL DE INSTITUCIONES Y SOCIEDADES MUTULISTAS DE SEGUROS. Secretaría de Hacienda y Crédito Público. REGLAS PARA LA INVERSIÓN DE LAS RESERVAS TÉCNICAS DE LAS INSTITUCIONES Y SOCIEDADES MUTUALISTAS DE SEGUROS Y DE LA RESERVA PARA FLUCTUACIÓN DE VALORES DE LAS INSTITUCIONES DE SEGUROS. 28