Reporte Anual 2015

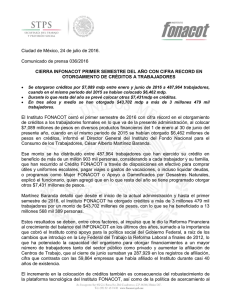

Anuncio