- Ninguna Categoria

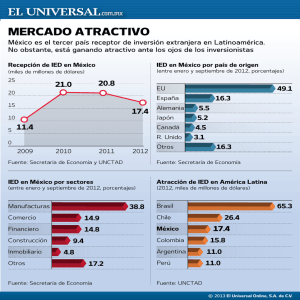

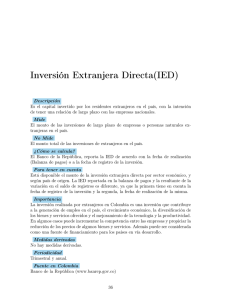

INVERSIÓN EXTRANJERA DIRECTA Y EMPRESAS

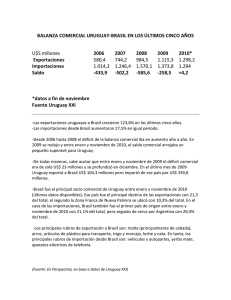

Anuncio