Unidad 4 - Universidad América Latina

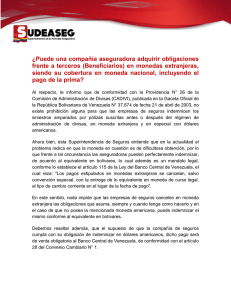

Anuncio