sobre el regimen tributario de las sociedades profesionales

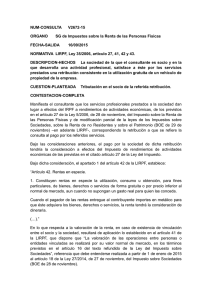

Anuncio

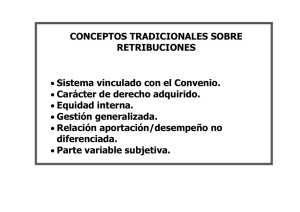

SOBRE EL REGIMEN TRIBUTARIO DE LAS SOCIEDADES PROFESIONALES Consideramos necesario, a modo de introducción, concretar los principios generales que informarán el conjunto de nuestra propuesta, porque son los que le darán sentido. Partimos de la necesidad de asegurar un adecuado nivel de seguridad jurídica que nos permita definir y conocer los conceptos elementales que son precisos para determinar la tributación aplicable a situaciones tan normalizadas como las del administrador y del socio de una sociedad, profesional, en este caso. Así, sostenemos la legitimidad y realidad de la persona jurídica como medio o instrumento para el ejercicio de actividades profesionales, al igual que para otro tipo de actividades mercantiles o civiles lícitas. Hemos de subrayar la autonomía de las categorías tributarias, porque en esta materia los problemas actuales vienen marcados precisamente por lo contrario, es decir, por el traslado automático de instituciones laborales y mercantiles como la teoría del vínculo. Todas las prestaciones realizadas en este ámbito deben responder a valores de mercado, y es preciso combatir situaciones de inseguridad mediante convenciones reglamentarias razonables. Cualquier regularización o calificación en esta materia debe evitar la existencia de supuestos de doble tributación por las mismas rentas. Lo que no se deduce como gasto en la sociedad, no debe ser considerado renta tributable en sede del socio. En el ámbito del impuesto sobre el valor añadido debe partirse de la inderogable preferencia del principio de neutralidad, de forma que las regularizaciones tributarias no pueden suponer la conversión del impuesto en una carga contraria a dicho principio. No es correcto pagar dos veces, en sede del que no repercute y en sede del que no deduce. Las modificaciones normativas que puedan acometerse deben ser atemperadas por el principio de irretroactividad de forma que no queden afectadas situaciones pasadas. Correlativamente, debe concederse un período transitorio para que las sociedades y profesionales afectados por los eventuales cambios normativos puedan disolver las estructuras societarias afectadas por los cambios, al modo y manera con que se operó en el caso de las sociedades patrimoniales o en transparencia fiscal en el momento de la eliminación del régimen. 1 I.- SOCIOS QUE DESARROLLAN SU ACTIVIDAD A TRAVÉS DE ENTIDADES MERCANTILES. I.1.- Impuesto sobre la renta de las personas físicas: calificación de la renta obtenida por el socio. Propuesta: Posibilidad de optar entre la clasificación como rentas de trabajo o rentas de actividades económicas, opción que habrá de mantenerse un período mínimo de tres años, con arreglo al siguiente esquema: A) Renta de trabajo, derivada del ejercicio de funciones directivas, con porcentaje de retención asimilado al de las rentas de profesionales. B) Renta de actividades económicas como servicios profesionales normalizados. Justificación: Se evita que la clasificación de las rentas tributarias se vea alterada por el excesivo nivel de retenciones y al mismo tiempo que las retenciones a cuenta sean soportadas, de forma desproporcionada, por los profesionales dotados de estructuras complejas y costosas. I.2.- Valoración de la retribución desde la perspectiva de operaciones vinculadas. Propuesta: El problema de las valoraciones de los servicios profesionales es propio de las estructuras más simples de sociedades de vocación familiar, porque en el caso de sociedades de (o entre) profesionales independientes no existe incentivo para no repartir las utilidades. Para las sociedades en que pueden detectarse incentivos a la minusvaloración de las retribuciones, y dada la dificultad práctica en la aplicación de los métodos de valoración estandarizados, debe regularse un mecanismo reglamentario que actúe como puerto seguro en la valoración. A tal efecto consideramos razonable modificar el actuar artículo 16.6 del RIS, en el ámbito de las empresas de reducida dimensión. Manteniendo la atribución del 85% del resultado positivo previo a los gastos atribuibles a los socios para el caso de sociedades sin estructura; pero introduciendo una reducción proporcional de dicho porcentaje, a razón de un 5% de reducción por cada empleado laboral (hombre/año de plantilla media) existente en la sociedad, con un mínimo irreducible del 35%. En el cómputo del resultado atribuible a los socios deben incluirse las retribuciones de éstos por todos los conceptos, sean retribución de socio o de administrador, de ambas condiciones. 2 Justificación: A las sociedades profesionales que tengan contratado en régimen laboral un número de personas determinado, habrá de reconocérsele la necesidad de acumular reservas necesarias para afrontar, cuando menos, la carga laboral creciente que esto supone. Si se trasparenta en la práctica todo su resultado, le será imposible a la entidad afrontar las contingencias laborales que la ley le impone. Otro tanto puede predicarse de las sociedades profesionales fuertemente capitalizadas, y con inversiones en activos afectos a la actividad. Si se trasparenta el total resultado, el capital invertido en la actividad carece de retribución alguna, lo que no resulta lógico ni adecuado a la estructura societaria y a la ordenación y riesgo de los medios materiales utilizados en la actividad. I.3.- Imposición Indirecta. Especial mención al problema de la relación a efectos del IVA. Propuesta: El ejercicio de la opción que proponemos más arriba para la calificación de las rentas, de trabajo o de actividad económica, es un indicio objetivo en torno a la intención del sujeto de realizar o no una actividad económica en términos del impuesto sobre el valor añadido. De esta forma la opción por la calificación como rentas de trabajo determinará la no sujeción al impuesto sobre el valor añadido, mientras que la opción por la calificación como rentas de actividad económica comportará la sujeción al impuesto. En todo caso, la recalificación de las rentas declaradas no debe conllevar la regularización de un impuesto que suponga una carga no trasladable. Por lo mismo, si la carga es trasladable se constata la inexistencia de perjuicio económico regularizable. Justificación: Es preciso concretar medidas que restauren la seguridad jurídica en este ámbito y evitar regularizaciones sorpresivas que no tienen por objeto sancionar fraude material alguno. II.- PROFESIONALES ADMINISTRADORES Y OTROS MIEMBROS DEL CONSEJO DE ADMINISTRACIÓN DE ENTIDADES MERCANTILES. II.1.- Impuesto sobre la renta de las personas físicas: calificación de la renta obtenida por el administrador. Propuesta: Debe descartarse el efecto tributario de la teoría del vínculo que tiene sentido mercantil y laboral ajeno al ámbito tributario. 3 No puede sostenerse que una retribución no es gasto en el impuesto sobre sociedades pero al mismo tiempo es liberalidad sujeta al impuesto sobre la renta del retribuido. Dos son las situaciones a tratar: A) Si el socio no cobra como administrador. Las rentas percibidas por otros servicios se calificarán con arreglo al régimen de opción previsto en el apartado I.1. En el caso de calificación como renta de trabajo ésta de entiende derivada del ejercicio de funciones directivas. B) Si el socio cobra como administrador y como socio. La renta como administrador es renta de trabajo, mientras que la renta como socio se calificará con arreglo al régimen de opción previsto en el apartado I.1. Justificación: Las retribuciones ilegales, por infracción de precepto legal y estatutario, no pueden ser nunca liberalidades, precisamente porque son ilegales. El Tribunal Supremo, Civil, en sentencia de 19 de noviembre de 2011, afirma que en el caso de que se aceptase la gratuidad estatutaria, no se sigue otra consecuencia en derecho sino la restitución de las retribuciones indebidas, porque la nulidad de un contrato ejecutado en parte no carece de consecuencias (en el art. 1303 C.C. se dispone la retroacción de prestaciones). II.2.- Impuesto sobre sociedades: deducibilidad del gasto en el impuesto sobre sociedades. Previsión estatutaria de la retribución. Propuesta: Al margen de la teoría monista del vínculo mercantil, las retribuciones satisfechas por servicios realmente prestados deben considerarse gastos en condiciones normalizadas de registro contable y correlación con los ingresos. No puede calificarse de liberalidad una retribución por trabajos o servicios prestados realmente. Justificación: La finalidad de las normas mercantiles que regulan el régimen de retribución de los administradores no es otra que tutelar el interés de los socios de no verse privados de su derecho a remover a los administradores sociales. Tal exigencia, aunque también tutela el interés de los administradores, tiene por finalidad primordial potenciar la máxima información a los accionistas a fin de facilitar el control de la actuación de éstos en una materia especialmente sensible, dada la inicial contraposición entre los intereses particulares de los mismos en obtener la máxima retribución posible y los de la sociedad en minorar los gastos y de los accionistas en maximizar los beneficios repartibles (Sentencia del Tribunal Supremo, Civil, de 19 de diciembre de 2011). Su finalidad es proteger a los accionistas de la posibilidad 4 de que los administradores la cambien (la retribución) por propia decisión, (Sentencia del Tribunal Supremo, Civil 441/2007, de 24 de abril). Se inspira en la conveniencia de hacer efectivo el control de los socios sobre la política de retribución de los administradores, mediante una imagen clara y completa de ella. (Sentencia del Tribunal Supremo 448/2008, de 29 de mayo). No existe ningún interés tributario que proteger. Madrid 29 de abril de 2013 5