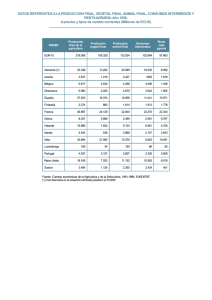

La dinámica del tipo de cambio en un modelo - Grupo C+D

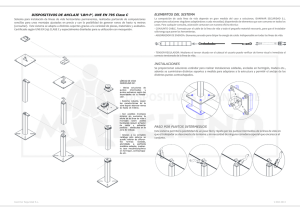

Anuncio

LA DINÁMICA DEL TIPO DE CAMBIO EN UN MODELO CON COMERCIO DE BIENES INTERMEDIOS VERSUS BIENES FINALES. Juan Antonio García Cebro* Universidad de A Coruña Ramón Varela Santamaría Universidad de A Coruña Resumen En este artículo construimos un modelo que propone una nueva extensión de la seminal contribución de Obstfeld y Rogoff (1995) a fin de incorporar: (i) comercio internacional tanto de bienes finales como de materias primas y bienes intermedios. (ii) Un escenario en el que los pagos internacionales de las materias o inputs intermedios comerciados se denominan en la moneda de uno de los países que los importan. En este marco, obtenemos que cuando se produce un shock monetario en uno de los países importadores, el efecto sobre su tipo cambio bilateral es mayor a medida que se incrementa la participación de los bienes intermedios en la tecnología de producción de los bienes finales. Además, obtenemos que la magnitud de dicho efecto es también mayor cuanto menor sea la sustituibilidad de los inputs importados. Finalmente, puede demostrarse que los resultados de Obstfeld y Rogoff constituyen un caso particular de este enfoque más general. Clasificación JEL: F3; F4 Palabras clave: Tipos de cambio; bienes intermedios; competencia imperfecta INTRODUCCIÓN En el ámbito del análisis macroeconómico en economías abiertas, en los últimos años, ha habido importantes desarrollos teóricos y empíricos. Esto se ha encuadrado en lo que se ha venido a denominar “nueva macroeconomía de la economía abierta”. Esta literatura fue estimulada por el trabajo seminal de Obstfeld y Rogoff (a partir de aquí, OR) (1995), en el que se formaliza la determinación del tipo de cambio en un contexto • Correspondencia para autores: Juan Antonio García Cebro Facultad de Ciencias Económicas y Empresariales Campus de Elviña, s/n. 15071. A Coruña E-mail: [email protected] 1 de equilibrio general dinámico con microfundamentos explícitos, rigideces nominales y competencia imperfecta. El debate intelectual generado a partir de OR propició, con el tiempo, extensiones de la formulación original que reflejaron aspectos de la realidad más satisfactoriamente (ver Lane, 2001, para una excelente revisión de la extensiones del marco de OR). Dichos desarrollos inciden en diferentes variantes y generalizaciones que abarcan desde rigideces nominales alternativas (Hau, 2000, Kollman, 1997, Jeanne,1998, y Chari y otros, 1998,2000) y fijación de precios asociada a la segmentación de los mercados internacionales de bienes, “princing to market”, (Betts y Devereux, 2000), hasta especificaciones alternativas de las preferencias (Corsetti y Pesenti, 2001, Tille, 2001) y estructuras de mercados financieros (Sutherland, 1996, Senay, 1998 y Chari y otros, 1998). Además, otros desarrollos de la formulación original introdujeron factores estocásticos para enfatizar en sus implicaciones sobre la relación entre incertidumbre y tipos de cambio (OR, 1998, 2000). Nuestro trabajo desarrolla una nueva extensión de OR (1995) a partir de Hau (2000) y OR (2000). Concretamente, el trabajo de Hau generaliza OR (1995) en tres direcciones a fin estudiar el papel de las rigideces de los precios de los factores (salarios) y la presencia de no comerciables en el mecanismo de transmisión internacional de los shocks. En primer lugar, siguiendo a Blanchard y Kiyotaki (1987), su modelo considera el mercado de factores (trabajo) y sus rigideces nominales (salarios) a corto plazo. Por otra parte, Hau asume un marco de precios flexibles en moneda local de los bienes, sin que se produzca, sin embargo, arbitraje en los mercados internacionales de bienes. Aunque la ley de un solo precio se mantiene para cada bien individual comerciable, la existencia de bienes no comerciables en el índice de precios del consumidor induce desviaciones de la paridad del poder adquisitivo. Finalmente, por tanto, a diferencia del escenario de OR (1995), Hau también incorpora bienes no comerciables. El principal resultado en su trabajo es que las rigideces del precio de los 2 factores tienen similares implicaciones que las rigideces en los precios de los bienes de los productores domésticos. En algún sentido, los resultados de OR (1995) son confirmados en el contexto de una estructura de mercado con rigideces del precio de los factores. Sin embargo, los bienes no comerciables modifican el mecanismo de transmisión de una manera relevante: una mayor participación de no comerciables implica que los movimientos en el tipo de cambio son magnificados, puesto que el equilibrio en el mercado monetario descansa en un ajuste de los precios a corto plazo realizado con menos bienes comerciables. Este efecto es interesante porque puede ayudar a explicar la alta volatilidad observada en el tipo de cambio nominal respecto a la volatilidad de los precios. Nuestro trabajo asume este enfoque de la rigidez nominal del precio del trabajo de Hau pero, sin embargo, el planteamiento es diferente en varios aspectos importantes: primero, se pasa de un escenario de dos países a tres países con objeto de incorporar una de las características del comercio mundial: un país (país C) exporta materias primas o productos intermedios a dos países A y B donde son combinadas en los procesos productivos con trabajo doméstico para producir bienes finales comerciables. En este escenario, nuestro objetivo es estudiar los efectos de un shock monetario en el país B sobre el tipo de cambio bilateral entre A y B. Segundo, por tanto, incorporamos en el enfoque de OR una estructura productiva del tipo de Basu (1995) en la que las empresas de A y B combinan trabajo (doméstico) con bienes intermedios o materias primas (importados). En general, interpretamos los bienes intermedios en su acepción más general, esto es, bienes usados en los procesos productivos como inputs para obtener otros bienes (materias primas, energía y otros inputs intermedios); los distinguimos por su uso, por el tipo de bien. A diferencia del trabajo de Basu, asumimos una tecnología de producción en los países A y B flexible tal como la dada por funciones de producción CES, lo cual nos permite estudiar la 3 influencia de los diferentes grados de sustituibilidad de los inputs importados en los mecanismos de transmisión de los shocks. En este sentido, en nuestro modelo obtenemos que a medida que se reduce el grado de sustituibilidad entre inputs importados y trabajo doméstico, aumenta la depreciación que un shock monetario expansivo genera en la moneda del país. Tercero, la participación de inputs importados en la producción de bienes finales, a diferencia de lo que ocurre en OR (1995) y algunas de sus extensiones, permite explicar lo que Backus y otros (1992) denominaron “anomalía cuantitativa” para referirse a una situación en que en una economía mundial con menos restricciones comerciales y aversión al riesgo, uno anticiparía más altas correlaciones internacionales en el consumo que los outputs. En los datos, sin embargo, las correlaciones observadas entre los outputs son más altas que entre los consumos. Pues bien, nuestro modelo es consistente con este resultado observado en la medida en que se incremente la participación de inputs importados en los proceso de producción domésticos. Además, también obtenemos que cuanto mayor sea esa participación, es mayor volatilidad del tipo de cambio. Cuarto, finalmente, nuestro modelo también tiene en cuenta la moneda en que se fija el precio de las materias primas en el mercado mundial. Concretamente, respondiendo también a una de las características observadas en el comercio mundial, asumimos que la moneda utilizada como medio de pago en el comercio de materias primas es la del país B. El trabajo está estructurado en las siguientes secciones: en la sección II hacemos el planteamiento y el desarrollo formal del modelo; en la sección III obtenemos los resultados sobre el tipo de cambio de un shock monetario y, para finalizar, en la sección IV presentamos las más relevantes conclusiones. 4 II.El modelo Construimos un modelo cuya estructura se desarrolla en torno a OR (1995).1 Así, consideramos el mundo, cuyo número de agentes está normalizado en el intervalo [0,1], dividido en dos áreas económicas: en el área 1, país C, existen agentes, cuyo número consideramos normalizado en el subintervalo [1/2,1], de los cuales la mitad, los agentes “j” del intervalo [3/4,1], actúan como productores monopolísticamente competitivos de bienes intermedios o materias primas y como consumidores de bienes finales (llamaremos a estos agentes “j” empresarios-consumidores). La otra mitad, los agentes “i” del continuo [1/2,3/4), son consumidores de bienes finales y ofrecen de forma monopolísticamente competitiva sus servicios de trabajo al primer grupo de agentes “j”. Este segundo continuo de agentes “i” los denominaremos “consumidores-trabajadores”. Además, a los efectos de producir las variedades de bienes intermedios, los agentes “j” aplican las variedades demandadas de trabajo a los agentes “i” como único factor de producción. Por otra parte, consideramos la otra área económica mundial, área 2, a su vez, dividida en dos países de igual tamaño, A y B. Esto significa que el continuo de agentes en estos países A y B se extiende, respectivamente, sobre los intervalos [0,1/4) y [1/4,1/2). En este ámbito, al igual que en el país C, también asumimos que hay, en igual número, dos tipos de agentes: consumidores-trabajadores “i”, i∈ [0,1/8) e i∈[3/8,1/2) para los países A y B respectivamente, y consumidores-empresarios “z”, z∈[1/8,1/4) y z∈[1/4,3/8) para A y B, respectivamente. En esta área económica, la actividad de los agentes “z” se caracteriza por producir variedades de bienes finales empleando para ello como factores de producción variedades de trabajo doméstico demandado a los agentes 1 Asumimos que el lector está familiarizado con el modelo desarrollado por Obtsfeld y Rogoff (OR) (1995). Por ello, en este trabajo no presentamos explícitamente algunos desarrollos que son 5 “i” y variedades de productos intermedios o materias primas importadas de los agentes “j” del país C. Por tanto, mientras que el comercio asumido entre los países A y B del área 2 es exclusivamente de bienes finales, el patrón de comercio considerado entre las dos áreas económicas es comercio de productos finales versus comercio de productos intermedios. Además, en el desarrollo del trabajo, asumiremos que los pagos internacionales de los productos intermedios importados por los dos países del área 1 están denominados en la moneda de uno de los países, en la moneda del país B. A continuación modelizaremos el comportamiento de las empresas y de los consumidores: Empresas: Las empresas “z” de los países A y “B obtienen el output a partir de una función de producción CES: Y ( z ) = δL(z ) σ −1 σ + (1 − δ )I ( z ) σ −1 σ σ σ −1 (1) donde los índices L(z) , trabajo, e I(z), materias primas o productos intermedios, vienen expresados por: L( z ) = 1 1 (1 / 8 )ϕ −1 1 / 8 (ϕ −1) / ϕ di ∫ L(i, z ) 0 ϕ /(ϕ −1) z ∈ A ; L( z ) = 1 1 (1 / 8 )ϕ −1 1 / 2 (ϕ −1) / ϕ di ∫ L(i, z ) 3 / 8 ϕ /(ϕ −1) z∈B (2) I ( z) = 1 1 (1 / 4 )ϕ −1 1 (ϕ −1) / ϕ dj ∫ YR ( j , z ) 3 / 4 ϕ /(ϕ −1) z ∈ A, B ; (3) completamente paralelos a los de OR. Así, podemos enfatizar en aquellos aspectos que son más novedosos. 6 siendo L(i,z) la cantidad de la variedad de trabajo ”i” demandada por la empresa “z”. Igualmente, YR ( j , z ) es la cantidad de material prima o bien intermedio “j” demandada por “z”. A su vez, la función de beneficios de una empresa “z” será: π ( z ) = P( z )Y ( z ) − ∫ L(i, z )W A (i )di − ∫ YR ( j , z ) PR ( j )dj , z ∈ A (4) π ( z ) = P( z )Y ( z ) − ∫ L(i, z )W B (i )di − ∫ YR ( j , z ) PR ( j )dj , z ∈ B (5) 1/ 8 1 3/ 4 o 1/ 2 1 3/8 3/ 4 Por su parte, las empresas “j” del país C tendrán la siguiente función de beneficios: π ( j ) = PR ( j )YR ( j ) − ∫ 3/ 4 1/ 2 L(i, j )W C (i )di, j ∈ C (6) Consumidores: Si usamos C(z) para denotar el consumo de un bien final z, definiremos el índice de consumo como: C= 1 1 (1 / 4 )ϑ −1 3 / 8 (ϑ −1) / ϑ dz ∫ C ( z) 1 / 8 ϑ /(ϑ −1) (7) donde ϑ > 1 es la elasticidad de sustitución entre dos variedades de bienes finales. La función de utilidad de cada consumidor “i” es: ∞ M U t (i ) = ∑ β s −t log C s + log s s =t Ps k − Ls (i ) 2 2 (8) donde M representa los saldos monetarios mantenidos por el agente y L(i) es el esfuerzo del trabajo; por otra parte P representa el índice de precios de los bienes finales dado por: 7 P= 1 1 (1 / 4 )1−ϑ 3 / 8 1−ϑ ∫ P( z ) dz 1 / 8 1 /(1−ϑ ) (9) En el caso de los consumidores-empresarios, agentes “j” y “z”, la función de utilidad sería igual a la anterior salvo que desaparecería el último término, representativo del esfuerzo del trabajador. La maximización de la utilidad de los consumidores-trabajadores de cualquier país está sometida a la siguiente restricción: Pt Bt + M t = Pt (1 + rt −1 ) Bt −1 + M t −1 + Wt (i )Lt (i ) − Pt C t − Pt Tt (10) En cambio, la restricción presupuestaria de los consumidores-empresarios de los países A y B será: Pt Bt + M t = Pt (1 + rt −1 ) Bt −1 + M t −1 + Pt ( z )Yt ( z ) − WL( z ) − PR I t ( z ) − Pt C t − Pt Tt (11) donde r es el tipo de interés real de un bono internacional sin riesgo (B) denominado en el bien de consumo compuesto , T representa los impuestos reales pagados al gobierno2 y PR es el índice de precios de los bienes intermedios definido como: PR = 1 1 (1 / 4 )1−ϑ 1 1−ϑ ∫ P ( j ) dz 3 / 4 1 /(1−ϑ ) (12) Por su parte, la restricción presupuestaria del consumidor-empresario del país C es de forma Pt Bt + M t = Pt (1 + rt −1 ) Bt −1 + M t −1 + PR ,t ( j )Yt ( j ) − WL( j ) − Pt C t − Pt Tt 2 Asumiendo la equivalencia ricardiana, tendremos 0 = Tt + (13) M t − M t −1 . Pt 8 Como es habitual en modelos de este tipo, haremos uso de la hipótesis de la simetría de los agentes en lo que respecta a la fijación de precios. Asimismo asumiremos que se mantiene la ley del precio único. Demanda de productos, de factores y de dinero La demanda individual para el bien final del productor z, resultante de la minimización de costes es: P( z ) C ( z) = P −ϑ C 1/ 4 (14) Por consiguiente, cada productor de bienes finales se enfrentará a la siguiente demanda: P( z ) Y ( z) = P −ϑ d CW 1/ 4 (15) donde C W representa el consumo agregado mundial. Igualmente, las demandas de trabajo y de materias primas, obtenidas a partir de la maximización de las funciones de beneficios (4) o (5), serán, respectivamente:3 ϕ −ϕ Y σ 1 θW L(i, z ) = L; z ∈ A, B 1 / 8 (θ − 1)P( z )δ I −ϕ (16) ϕ θPR Y σ 1 YR ( j , z ) = I ; z ∈ A, B 1 / 8 (θ − 1)P( z )(1 − δ ) I (17) Por lo que respecta a la demanda de saldos reales, ésta se obtiene de la maximización de la función de utilidad del agente (8), considerando la correspondiente restricción presupuestaria (10) ó (11): 3 A partir de ahora se representará L, I, Y, en vez de L(z), I(z), Y(z), respectivamente 9 1 + it Mt = C t Pt it (18) donde i representa el tipo de interés nominal. Precios de los bienes y de los factores Dada la hipótesis de competencia imperfecta de los mercados, las empresas fijan los precios con un mark-up sobre sus costes unitarios de producción. Así, los precios fijados por las empresas productoras de bienes finales con un mark-up θ (θ − 1) −1 >1, se derivan de la maximización de las funciones de beneficios (4) y (5): P( z ) = [ θ δ σ W 1−σ + (1 − δ )PR θ −1 ] 1 1−σ (19) De la misma forma, las empresas del país C, fijarán el precio de los bienes intermedios, a partir de (6), como un mark-up ϕ (ϕ − 1) −1 > 1 sobre el salario: PR ( j ) = ϕ WC ϕ −1 (20) Por último, de la maximización de la función de utilidad de los trabajadores (8), teniendo presente la restricción presupuestaria (10), se obtiene: W (i ) ϕ = kL( z ) CP ϕ − 1 (21) El término kL(z ) , en el lado derecho de la ecuación (21) caracteriza la desutilidad marginal de la oferta de trabajo adicional y, el lado izquierdo, nos proporciona la utilidad marginal del consumo de los bienes adquiridos con la oferta de trabajo adicional para un precio real de los factores, W (i ) / P . Ambos términos difieren en la magnitud del mark-up fijado por los consumidores-trabajadores debido a su poder de mercado en el input trabajo. 10 Estado estacionario: Partimos en el análisis de un estado estacionario inicial en el que todas las variables exógenas son constantes. Las variables correspondientes a este estado se indicarán con una barra superpuesta. El consumo per cápita en cada país será la media del consumo de los trabajadores y de los empresarios. Por lo tanto, para los países A y B tendremos: C = P 1 P ( z) Y ( z ) − R I ( z ) + r B (22) P 2 P donde B representa los activos extranjeros per cápita. A su vez, en el país C tendremos: C = 1 PR ( j ) YR ( j ) + r B 2 P (23) Como es habitual en este tipo de modelos, asumimos que en el estado estacionario inicial que la acumulación de bonos es nula ( B = 0). Esto es, ningún país es deudor o acreedor neto. En estas condiciones obtenemos: 1 ϕ −1 2 Y0 = L0 = I 0 = kϕ (24) Asimismo, teniendo en cuenta la simetría de las empresas en lo relativo a la fijación de precios, podremos expresar el consumo per cápita de los países A y B como: C0 = 1 (1 − S 0 )Y0 2 (25) 1 S 0 YR 0 2 (26) Mientras que el del país C será: C0 = donde: 11 S0 = PR 0 ϑ − 1 = (1 − δ ) P0 ϑ (27) El consumo mundial, en consecuencia, vendrá dado por: C 0W = Y0 4 (28) Linealización del modelo: En el desarrollo del modelo es útil linealizar la ecuaciones para obtener las variaciones de las variables en el entorno de los valores del estado estacionario inicial. Las variaciones relativas, respecto al estado estacionario inicial, de las distintas variables las denotaremos con letras minúsculas. Asimismo, en adelante utilizaremos la siguiente notación: ∆x = x B − x A , si bien con la siguiente excepción: ∆b = dB B − dB A . C 0W De la linealización de la función de producción de las empresas de los países A y B (1), obtenemos:4 y = δl + (1 − δ )i (29) Por otra parte, teniendo en cuenta que las empresas emplean técnicas de producción óptimas, podemos escribir: i − l = σ (w − p R ) (30) Si definimos el tipo de cambio (E) como el precio de la divisa del país A en moneda del país B, y hacemos uso de la condición de la paridad del poder adquisitivo, a partir de (29) y (30), tendremos: ∆y = ∆i + δσ [e − ∆ω ] (31) A su vez, a partir de la ecuación de demanda de bienes finales (15) podemos expresar: 4 En adelante i solamente se referirá a la variación relativa de inputs intermedios (o materias primas) 12 ∆y = θ [e − ∆p (z )] (32) Luego, linealizando (21) y sustituyendo (30) obtenemos: ∆i = (1 + σ )[∆w − e] − ∆c (33) La variación del consumo en estado estacionario, calculada a partir de (22), será: ∆c = [ ] 1 r ∆p ( z ) + ∆y − e − S 0 ∆i + ∆b (1 − S 0 ) 2(1 − S 0 ) (34) La acumulación de los activos per cápita se obtiene partir de (10) y (11), resultando: [ ∆b = 2 ∆y − (1 − S 0 )∆p − S 0 ∆i − S 0 ∆p R + ∆p ( z ) − (1 − S 0 )∆c ] (35) Por último, de la ecuación de precios de los bienes finales (19) se alcanzará: ∆p ( z ) = δ∆w + (1 − δ )e (36) Condiciones de corto plazo: Si especificamos que la fuente de rigidez nominal a corto plazo reside en los salarios, en línea con otros trabajos tales como Hau (2000), OR (2000), etc., y asumiendo que la moneda en la que se denominan los pagos internacionales de los bienes intermedios es la del país B, podremos escribir: ω A = ω B = ω C = p RC ( j ) = p B ( z ) = 0 p RA = −e; p A ( z ) = −(1 − δ )e ∆y = θδe (37) (38) (39) La expresión de (39) tiene un interés especial porque pone de manifiesto cómo la correlación de outputs aumenta, cuando la participación los de bienes intermedios o materias primas en el proceso de producción de los bienes finales se intensifica. Habida cuenta que la variación de activos, (esto es, el desequilibrio en el cuenta corriente) tiene lugar en el corto plazo, podemos escribir: 13 [ ] ∆b = 2 (θ − 1)δ − S 0θδ + S 0δσ e − 2(1 − S 0 )∆c (40) III Shock monetario: A fin de mantener de manera más clara la comparabilidad con OR (1995) y algunas de sus extensiones, elegimos estudiar en nuestro marco los efectos de un shock monetario similar al estudiado en OR. Por ello, supondremos que se produce un shock monetario permanente en el país B, con lo cual la denominada recta MM, representativa de las condiciones de equilibrio en el mercado monetario, vendría expresada por la siguiente ecuación: ( e = (m − m * ) − c − c * ) (41) El marco MM caracteriza como los cambios en el consumo relativo afectan al tipo de cambio al modificar, en el ámbito del equilibrio en el mercado monetario, la demanda de dinero relativa. A su vez, la condición de equilibrio en el mercado de bienes, gráficamente dado a través de la recta, así denominada en OR(1995), GG, se obtiene a partir de las ecuaciones (31), (32), (33), (34) (36) y (40) , resultando la expresión siguiente:5 ∆c = r e ψr + φ (42) siendo ψ = [1 + δ (θ − 1)] ; δ (θ − 1)[θδ + σ (1 − δ )] ϕ= 2θ 2δ 2 + (1 − δ )[2δσ (θ − 1) + 2θδ + 1 + σ ] δ (θ − 1)[θδ + 1 + σ (1 − δ )][θδ + σ (1 − δ )] 5 Debe tenerse en cuenta que las ecuaciones (31), (32), (33) y (36) se verifican para variaciones en el largo plazo, es decir, entre estados estacionarios. En consecuencia, dispondremos de un sistema de seis ecuaciones con seis incógnitas: ∆y ; ∆w ; ∆c ; ∆p ( z ); ∆i ; ∆b 14 Con (41) y (42) obtenemos el impacto del shock monetario sobre el comportamiento del tipo de cambio E y el consumo relativo de los países A y B. Gráficamente estos efectos quedan claramente reflejados en la figura inferior: e M’ G •A M G B c-c* G M’ G M Se puede comprobar que la pendiente de la GG es siempre positiva y que aumenta cuando lo hace la participación de materias primas o productos intermedios, es decir, cuando disminuye el valor del parámetroδ . Asimismo, la sensibilidad del consumo relativo a las variaciones en el tipo de cambio también disminuye a medida que desciende la sustituibilidad de los bienes intermedios (materias primas). En consecuencia, en términos gráficos, a medida que disminuyen los parámetros δ y σ , la curva GG gira hacia la izquierda y el impacto del shock monetario sobre el tipo de cambio (consumo relativo) es mayor (menor). Esto es así porque el incremento en el 15 tipo de cambio E que mejora la competitividad de los bienes finales de B, genera un efecto renta en los agentes de B tanto menor cuanto mayor (menor) sea la participación (sustituibilidad) de materias primas debido a que este efecto contrarresta parcialmente el efecto renta al abaratarse para los productores de A las importaciones de inputs. Finalmente, es inmediato comprobar que en el caso particular en el que sólo se emplee trabajo para producir bienes finales, (esto es, cuando δ = 1 ), los resultados de nuestro modelo se simplifican al caso de Obstfeld y Rogoff. IV. Conclusiones El elemento que articula el desarrollo de este trabajo gira en torno a la influencia que la tecnología productiva de economías abiertas tiene sobre la dinámica del tipo de cambio en respuesta a shocks monetarios. En este sentido, el trabajo estudia en qué medida una tecnología productiva flexible doméstica caracterizada por la participación en la misma de inputs importados afecta a cómo los shocks monetarios transmiten sus efectos sobre el tipo de cambio. Así, como resultado central hemos derivado que, ante un shock monetario, una tecnología con menor (mayor) sustituibilidad y/o mayor (menor) participación de los inputs importados actúa como un elemento que magnifica (atenúa) la respuesta del tipo de cambio ante un shock monetario. Adicionalmente, la estructura productiva input-output ayuda a explicar la alta correlación observada en los outputs internacionales. Finalmente, puesto que nuestro modelo se construye a partir de OR (1995), es fácil mostrar que los resultados de OR constituyen un caso particular de nuestro enfoque. Concretamente, éstos se corresponden con aquel caso de nuestro análisis en el que se asume que no hay participación de las materias primas o productos intermedios en la tecnología de producción de los bienes finales. 16 Referencias Backus, D.K., Kehoe, P.J. y Kydland, F.E., 1992, International real business cycles, Journal of Political Economy, 100, 745-775. Basu, S., 1995, Intermediate goods and business cycles: implications for productivity and welfare, American Economic Review, 85, 512-531. Betts, C. y Devereux, M.B., 2000, Exchange rate dynamics in a model of pricing-tomarket, Journal of International Economics, 50, 215-244. Blanchard, O. y Kiyotaki, N., 1987, Monopolistic competition and the effects of aggregate demand, American Economic Review, 77, 647-666. Chari, V.V., Kehoe, P. y McGrattan, E., 1998, Monetay shocks and real exchange rates in sticky price models of international business cycles, Federal Reserve Bank of Minneapolis. Chari, V.V., Kehoe, P. y McGrattan, E., 2000, Sticky price models of the business cycle: can the contract multiplier solve the persistence problem?, Econometrica, 68, 1151-79. Corsetti, G., y Pesenti, 2001, Welfare and macroeconomic interdependence, Quarterly Journal of Economics, 421-446 Hau, H., 2000, Exchange rate determination: the role of factor price rigidities and nontradables, Journal of International Economics, 50, 421-448. Jeanne, O., 1998, Generating real persistent effects of monetary shocks: how much nominal rigidity do we really need?, European Economic Review, 46, 1009-1032. Kollman, R., 1997, The exchange rate in a dynamic-optimizing current account model with nominal rigidities: a quantitative investigation, International Monetary Fund, Working Paper 97/7. 17 Lane, P.R., 2001, The new open economy macroeconomics: a survey, Journal of International Economics, 54, 235-266. Obstfeld, M. y Rogoff, K., 1995, Exchange rate dynamics redux, Journal of Political Economy, 103, 624-660. Obstfeld, M. y Rogoff, K., 1998, Risk and exchange rates, NBER Working Paper nº. 6694. Obstfeld, M. y Rogoff, K., 2000, New directions for stochastic open economy models, Journal of International Economics, 50, 117-153. Senay, O., 1998, The effects of goods and financial market integration on macroeconomic volatility, The Manchester School Supplement, 66, 39-61. Sutherland, A., 1996, Financial market integration and macroeconomic volatility, Scandinavian Journal of Economics, 98, 521-539. Tille, C., 2001, The role of consumption substitutability in the international transmission of monetary shocks, Journal of International Economics, 53, 421444. 18