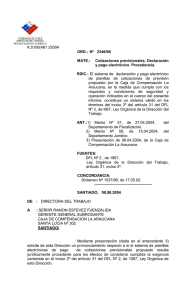

CAJA DE COMPENSACIÓN DE ASIGNACIÓN

Anuncio