Informe Semanal - 02 al 06 de marzo de 2015

Anuncio

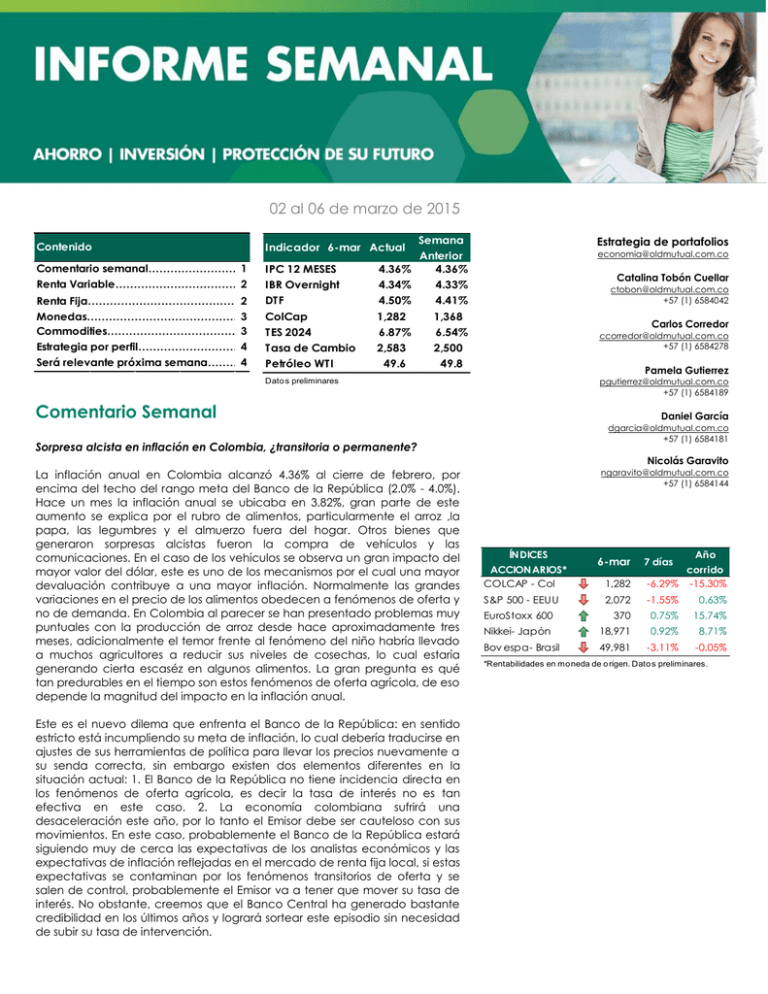

02 al 06 de marzo de 2015 Contenido Indicador 6-mar Actual Comentario semanal…………………………. 1 IPC 12 MESES Renta Variable………………………………. 2 IBR Overnight DTF Renta Fija……………………………………….. 2 Monedas………………………………………… 3 ColCap Commodities………………………………….. 3 TES 2024 Estrategia por perfil………………………….. 4 Tasa de Cambio Será relevante próxima semana……………… 4 Petróleo WTI 4.36% 4.34% 4.50% 1,282 6.87% 2,583 49.6 Semana Anterior 4.36% 4.33% 4.41% 1,368 6.54% Estrategia de portafolios [email protected] Catalina Tobón Cuellar [email protected] +57 (1) 6584042 Carlos Corredor [email protected] +57 (1) 6584278 2,500 49.8 Pamela Gutierrez [email protected] +57 (1) 6584189 Dato s preliminares Comentario Semanal Daniel García [email protected] +57 (1) 6584181 Sorpresa alcista en inflación en Colombia, ¿transitoria o permanente? Nicolás Garavito La inflación anual en Colombia alcanzó 4.36% al cierre de febrero, por encima del techo del rango meta del Banco de la República (2.0% - 4.0%). Hace un mes la inflación anual se ubicaba en 3.82%, gran parte de este aumento se explica por el rubro de alimentos, particularmente el arroz ,la papa, las legumbres y el almuerzo fuera del hogar. Otros bienes que generaron sorpresas alcistas fueron la compra de vehículos y las comunicaciones. En el caso de los vehículos se observa un gran impacto del mayor valor del dólar, este es uno de los mecanismos por el cual una mayor devaluación contribuye a una mayor inflación. Normalmente las grandes variaciones en el precio de los alimentos obedecen a fenómenos de oferta y no de demanda. En Colombia al parecer se han presentado problemas muy puntuales con la producción de arroz desde hace aproximadamente tres meses, adicionalmente el temor frente al fenómeno del niño habría llevado a muchos agricultores a reducir sus niveles de cosechas, lo cual estaría generando cierta escaséz en algunos alimentos. La gran pregunta es qué tan predurables en el tiempo son estos fenómenos de oferta agrícola, de eso depende la magnitud del impacto en la inflación anual. Este es el nuevo dilema que enfrenta el Banco de la República: en sentido estricto está incumpliendo su meta de inflación, lo cual debería traducirse en ajustes de sus herramientas de política para llevar los precios nuevamente a su senda correcta, sin embargo existen dos elementos diferentes en la situación actual: 1. El Banco de la República no tiene incidencia directa en los fenómenos de oferta agrícola, es decir la tasa de interés no es tan efectiva en este caso. 2. La economía colombiana sufrirá una desaceleración este año, por lo tanto el Emisor debe ser cauteloso con sus movimientos. En este caso, probablemente el Banco de la República estará siguiendo muy de cerca las expectativas de los analistas económicos y las expectativas de inflación reflejadas en el mercado de renta fija local, si estas expectativas se contaminan por los fenómenos transitorios de oferta y se salen de control, probablemente el Emisor va a tener que mover su tasa de interés. No obstante, creemos que el Banco Central ha generado bastante credibilidad en los últimos años y logrará sortear este episodio sin necesidad de subir su tasa de intervención. [email protected] +57 (1) 6584144 ÍNDICES ACCIONARIOS* COLCAP - Col S&P 500 - EEUU 6-mar 7 días Año 1,282 corrido -6.29% -15.30% 2,072 -1.55% 0.63% EuroStoxx 600 370 0.75% 15.74% Nikkei- Japón 18,971 0.92% 8.71% Bov espa- Brasil 49,981 -3.11% -0.05% *Rentabilidades en mo neda de o rigen. Dato s preliminares. Informe Económico Semanal 02 al 06 de marzo de 2015 Renta Variable El mercado de renta variable local registró fuertes desvalorizaciones durante los últimos 7 días. Ecopetrol e Isagen protagonizaron la semana tras la publicación de los resultados financieros de ambas compañías y las decisiones anunciadas por sus respectivas juntas directivas. En el caso de Ecopetrol, las directivas anunciaron que en el 4Q2014 la petrolera habría registrado una pérdida neta por COP$844,000 millones, llevando a que durante el año fiscal 2014 el resultado neto se ubicara en COP$7,5 billones, una disminución de 42.70% frente al 2013. Una menor producción de petróleo, una disminución en el precio de la canasta de venta de crudos, y un incremento en los gastos operacionales y financieros afectaron negativamente los resultados. Adicionalmente, las directivas propusieron el pago de un dividendo anual por COP$133 pesos por acción, equivalente a un Payout Ratio de 70%. Tal dividendo representa una caída de 48.85% frente al dividendo de 2014. Así mismo, la Junta Directiva designó a Juan Carlos Echeverri como nuevo presidente de la compañía. Por su parte, Isagen anunció los resultados financieros de 2014. Los resultados financieros del 4Q2014 mostraron buenas señales de recuperación operacional tras la entrada de Hidrosogamoso. La generación de energía se incrementó 20% en el trimestre; mientras que los ingresos operacionales, el Ebitda y la utilidad neta avanzaron 17%, 41% y 12% anual, respectivamente. Adicionalmente, las Junta Directiva propuso un dividendo anual de COP$128.33 para el 2015, un incremento de 61% frente al dividendo de 2014; mientras que el Gobierno reanudó el proceso de venta en Isagen. Los índices accionarios de países desarrollados reportaron comportamiento mixtos. Por un lado, los mercados accionarios en Estados Unidos presentaron caídas ante buenos datos en la generación de empleo, el cual incrementa las expectativas a un escenario de incremento de tasas de interés. Por su parte, los mercados accionarios europeos presentaron comportamientos positivos tras el anuncio del inicio del programa de compra de bonos soberanos y un incremento en las expectativas de crecimiento por parte del Banco Central Europeo. 2150 Renta variable local e internacional 2100 Semana de fuertes movimientos en el mercado de renta fija local e internacional; En Colombia, la curva de TES tasa fija pierde en la última semana cerca de 26 puntos básicos (pb) en promedio; el tramo medio y largo son los más afectados con pérdidas de 29pb y 28pb, respectivamente en promedio; mientras que la parte corta se desvaloriza cerca de 14pb. Este comportamiento estuvo explicado principalmente por los crecientes temores en materia fiscal por cuenta de una inminente reducción en el pago de dividendos de Ecopetrol a la Nación; luego de conocerse que la petrolera obtuvo una utilidad de $7.8 billones en 2014, por debajo de los $8.4 billones presupuestado en el Marco Fiscal de Mediano Plazo para 2015. Por otra parte, el DANE, dio a conocer la variación de la inflación para febrero, índice que sorprendo al mercado al ubicarse en 1.15% en su variación mensual (0.63% esperaban los analistas) y 4.36% anual, superando en 0.36% el rango superior de la meta de inflación del Banco Central. Pese a esto, en la Gerencia de Estrategia de Old Mutual creemos que este choque transitorio en la inflación, impulsada principalmente por alimentos, no debería llevar a una eventual subida de tasas por parte del emisor, siempre y cuando no se disparen las expectativas de precios del mercado. Probablemente el BanRep será más enfático en su compromiso en mantener la estabilidad de los precios en los próximos comunicados. 1400 2050 2000 1350 1950 1900 1300 S&P 500 ACCIONES COLOMBIA Ecopetrol 6-mar 1,865 COLCAP Año 7 días corrido -10.55% -10.34% Grup Sura Pf 32,400 -7.16% -17.97% Bancolombia Pf 24,360 -5.58% -14.94% Grupo Argos 16,700 -12.11% -18.54% Grupo Nutresa 23,000 -5.04% -19.58% 7,840 -10.50% -18.76% 24,380 -1.30% -16.51% ISA 7,500 -3.97% -13.09% Pacific Rubiales 7,050 -5.75% -53.31% 36,240 -3.36% -7.66% 6-mar 7 días CemArgos Pf Éxito Corficol Renta Fija 1450 Dato s preliminares RENTA FIJABonos 10 años* COLOMBIA Año corrido -23 6.87% 34 EEUU 2.24% 24 7 ALEMANIA 0.39% 7 -15 JAPÓN 0.39% 6 7 * Variacio nes en punto s básico s. Dato s preliminares. Informe Económico Semanal 02 al 06 de marzo de 2015 Monedas Renta fija y tasa de cambio % Durante la semana el dólar continuó su senda alcista frente a las principales monedas globales. La fortaleza en el mercado laboral de Estados Unidos continuó dándole impulso al dólar frente a las principales monedas del G10. Puntualmente el euro tocó mínimos niveles cercanos USD 1.10 por EUR. Este comportamiento además fue impulsado por la expectativa frente al inicio del programa de expansión monetaria por parte del Banco Central Europeo durante la próxima semana y la publicación de datos de crecimiento negativos en Italia. En este sentido, los principales analistas continúan esperando una mayor debilidad del euro frente al dólar ante la debilidad económica en Europa frente al mayor dinamismo en el crecimiento de Estados Unidos. Por su parte, las monedas emergentes continuaron mostrando importantes desvalorizaciones frente al dólar. Los mayores movimientos se produjeron al cierre de la semana con la publicación del dato de nóminas no agrícolas en Estados Unidos, que se ubicó muy por encima de las expectativas del mercado. Así al cierre de la semana, el real de Brasil mostró una desvalorización superior al 7% y el peso mexicano se depreció por encima del 3%. Si bien el peso colombiano mostró menores movimientos frente al real de Brasil y al peso mexicano, al cierre de la semana se ubicó en niveles del orden de COP 2570 por USD. Para las próximas sesiones se prevé que la volatilidad del mercado cambiario local se mantenga elevada, en línea con el comportamiento de las principales monedas emergentes. Commodities El precio del cobre cae en la semana debido a la debilidad de la demanda ante la apreciación del dólar. La divisa continua fortaleciéndose después de la publicación de la tasa de empleo en Estados Unidos, la cual se ubicó en 5.5% en febrero frente al 5.7% de enero. Desde China, el gobierno anunció un aumento en el gasto fiscal y reducción en las tasas de interés, lo cual dio un leve impulso a los precios sin mayor impacto. Los precios del crudo ceden terreno al cierre de la semana tras la publicación de los datos de empleo en Estados Unidos, que impulsaron al dólar a su máximo de cerca de 11 años. Sin embargo, el conflicto entre Irak y Libia generó una fuerza al alza menor, debido a las preocupaciones por la producción, aunque la referencia Brent cierra a la baja debido a los avances en las discusiones con Irán sobre su industria nuclear, lo cual podría traer más suministros al mercado. Los datos de empleo y la consecuente apreciación del dólar afectaron los precios del oro en la semana, los cuales caen cerca de un 3%, debido a un mayor apetito por activos de riesgo y mayores expectativas de un alza en las tasas de interés. COP/ USD 6.80 2550 6.70 2500 6.60 2450 6.50 2400 6.40 2350 6.30 2300 6.20 2250 TES 2024 MONEDAS COP 6-mar 7 días Año Dólar v s Peso Col 2,583 corrido 3.31% 8.66% Dólar v s Peso Mex 15.50 3.65% 5.05% Dólar v s Real Bra 3.05 7.50% 14.92% Dólar v s Yen Jap 120.76 0.94% 0.82% 1.09 -3.07% -10.30% Euro v s Dólar Dato s preliminares COMMODITIES Petróleo WTI Oro Café Dato s preliminares 6-mar 49.6 7 días Año corrido -0.24% -6.81% 1167.23 -3.79% -1.49% 139.9 -0.43% -17.37% Informe Económico Semanal 02 al 06 de marzo de 2015 Comentarios de Estrategia por Perfil Perfil Conservador: Ante la expectativa que la inflación local ha llegado al punto máximo del año (4.36% E.A.) la estrategia estará centrada en comenzar a rotar las posiciones atadas a este indicador, esperando que cierre el 2.015 por niveles cercanos al 3.50%. Los recursos provenientes de estas liquidaciones se canalizarán a incrementar el rubro de liquidez de los fondos de corto plazo así como compra de papeles en Deuda Privada atados a la DTF entre 12 y 24 meses. Para las próximas semanas esperamos la colocación de bonos Leasing Bancolombia, EPM y Promigas. Perfil Moderado: Ayer en la noche se conoció la inflación de Febrero (1.15% vs 0.67% esperado por el mercado, 12 meses queda en 4.36%), hoy en la mañana salió el dato de cambio en nóminas no agrícolas en Estados Unidos (295k vs 235k esperado), dos fundamentales sorpresivamente altos que tienen la renta fija con números rojos durante esta semana, a esto nos referíamos en el comentario anterior cuando llamamos a la cautela luego de la intervención dovish de Yellen ante el Congreso Americano. TES 2024 cierran 6.88% (+35 Pb) y Treasury 10 años 2.24% (+23Pb). Por ahora creemos que la causación del UVR en la parte corta y media de la curva puede ser un buen refugio mientras retorna la calma a los mercados. Perfil Agresivo: Continuamos con una perspectiva positiva hacia renta variable desarrollados con una preferencia mayor en Europa, y se mantiene el posicionamiento en Japón y Estados Unidos. En acciones locales, los portafolios mantienen un posicionamiento defensivo concentrándonos en sectores como el financiero que han encontrado algo niveles interesantes de precios después de la baja pronunciada. En el mercado cambiario está ligado a la depreciación de las monedas latinoamericanas, que han reflejado las altas expectativas de subida de tipos de interés en Estados Unidos y han presentado alta volatilidad al alza, los portafolios continúan teniendo mayor exposición a la tasa de cambio. Cartera Colectiva Old Mutual Inmobiliaria: Aun cuando el sector inmobiliario permanece en un buen momento y, de acuerdo con proyecciones de la Lonja y Camacol, en los años 2015 y 2016 podría crecer más de un 7% (por construcción, infraestructura y programas de gobierno), sigue siendo prudente realizar las inversiones en este sector definiendo el mejor momento, precio, ubicación y activo. En Old Mutual Inmobiliaria se continúa con la estrategia de evaluar inversiones dirigidas al sector corporativo, enfocado en el próximo año a ciudades intermedias y con un mayor interés en Bodegas Industriales y Centros Comerciales medianos o de conveniencia. Igualmente se continúan analizando proyectos de oficinas y oportunidades en Bogotá y Medellín, con la adecuada evaluación de los riesgos en estos sectores. Serán relevantes la próxima semana Estados Unidos: El martes se publicará el índice de confianza para las pequeñas empresas e inventarios al por mayor. El miércoles se conocerán cambios en las aplicaciones de hipotecas. El jueves, ventas al por menor, peticiones iniciales de desempleo y reclamos continuos serán el principal foco de atención entre los inversionistas. El viernes se publicará la lectura del índice de confianza de la Universidad de Michigan. Europa: El lunes se publicará la balanza comercial y de cuenta corriente en Alemania. El martes se conocerán el comportamiento de la producción industrial y manufacturera en Francia. El miércoles se conocerán el comportamiento de la producción industrial y manufacturera en Reino Unido. El jueves el índice de precios al consumidor en Alemania y Francia y el dato de producción industrial en la Zona Euro serán el centro de atención entre los inversionistas. El viernes la lectura del Markit PMI Compuesto para Francia Alemania y la Zona Euro podrán generar volatilidades en los mercados. Colombia: Los datos económicos se concentrarán el viernes con la publicación de las ventas al por menor, producción industrial, índice de confianza al consumidor y ventas de vehículos. Disclaimer Las compañías integrantes del grupo empresarial liderado por Old Mutual Holding de Colombia S.A., (“Old Mutual”) manifiestan que: (i) la información contenida en esta publicación (“Publicación”) se basa sobre fuentes de conocimiento público, consideradas confiables; (ii) la Publicación tiene el propósito único de informar y proveer herramientas de análisis útiles para sus lectores; (iii) la Publicación no constituye recomendación, sugerencia, consejo ni asesoría alguna para la toma de decisiones; (iv) Old Mutual no es responsable respecto de la exactitud e idoneidad de la información y de las herramientas, incorporadas en la Publicación; (v) Old Mutual y las entidades y personas que constituyen su fuerza comercial externa, no son responsables de las consecuencias originadas por el uso de la Publicación.