Descargar PDF - Caravia Abogados

Anuncio

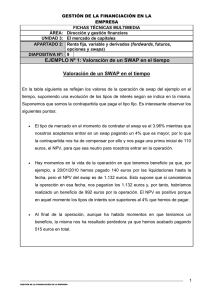

Contratos swap celebrados con empresas: alcance del deber de información a efectos de determinar su eficacia (sentencia del Tribunal Supremo de 4 de febrero de 2016) 9 de marzo de 2016 Eugenio Caravia Izquierdo Abogado Resumen Abstract Nulidad del contrato de swap suscrito entre una entidad financiera y una empresa por incumplimiento del deber de información. Requisitos exigidos con carácter previo a la contratación de un swap. Nulity of a swap contract entered into by a bank and a Company as a result of the information’s obligation infringement. Conditions required prior to the signature of a swap contract. Palabras clave Key words Contrato swap, nulidad del contrato, deber de información, empresa y perfil inversor. Swap contract, nulity of the contract, information obligation, company and investor profile. 1. Firma de un contrato de swap entre una entidad financiera y una empresa 1.1 Partes del contrato de swap y contexto de la firma del mismo La resolución del Tribunal Supremo 1 que motiva estas líneas tiene su origen en un contrato de swap suscrito entre Bankinter, S.A. (“la Entidad”) y la mercantil Ecobidon, S.L. (“la Empresa”), formalizado entre ambas partes el 27 de junio de 2008. Este tipo de contratos han sido definidos por la jurisprudencia como aquellos consistentes en intercambiar sobre un capital nominal de referencia y no real (nocional) los importes resultantes de aplicar un coeficiente o tipo de interés diferente para cada contratante. De esta forma, las partes, de acuerdo con los plazos y tipos de interés pactados, se limitan a intercambiar pagos parciales durante la vigencia del contrato o, simplemente, a liquidar periódicamente, mediante compensación, tales intercambios resultando a favor de uno u otro contratante un saldo deudor o acreedor. Pues bien, por parte de la Entidad y de la Empresa se suscribió un contrato de esta clase, como condición previa exigida por la primera para acceder a la formalización de un contrato de préstamo de 800.000 euros. 1 Sentencia del Tribunal Supremo n.º 26/2016 de 4 de febrero de 2016 (RJ 2016\224). P á g i n a 1|4 1.2 Impugnación judicial del contrato de swap por la Empresa: solicitud de nulidad del contrato e íter procesal La Empresa, casi tres años después de la formalización del swap, el 3 de marzo de 2011 presentó una demanda solicitando dejar sin efecto el contrato, invocando para ello su falta de consentimiento para la firma y, subsidiariamente, el error en el que habría incurrido a la hora de prestarlo. Los argumentos sobre los que se asentaba esta pretensión fueron los siguientes: (i) La formalización del contrato de swap no se efectuó voluntariamente, sino que su firma fue la condición impuesta por la Entidad para la concesión de un préstamo. (ii) La información facilitada por el banco sobre cuestiones esenciales del contrato, con carácter previo a la firma, fue insuficiente. En este sentido, se denunció la falta de información sobre: (i) la evolución de los tipos de interés; (ii) la cuantía de las posibles liquidaciones que se podrían llegar a practicar en función de la variación del tipo de interés de referencia; (iii) el coste de cancelación del contrato (gratuito para el caso de la Entidad); y, (iv) los riesgos económicos que podrían frustrar las expectativas sobre las que la Empresa fundó el consentimiento prestado para formalizar el contrato de swap. (iii) Desequilibrio en el coste de cancelación, estableciéndose unas condiciones más ventajosas a favor de la entidad, que podría resolver el contrato unilateralmente y sin coste en consideración a determinadas circunstancias del mercado. Esta previsión era gratuita para la Entidad y onerosa para la Empresa. La demanda fue estimada en Primera Instancia, revocada posteriormente por la Audiencia Provincial y, finalmente, casada por el Tribunal Supremo, confirmando así el fallo original. 2. Requisitos exigidos para considerar válidamente efectuada la contratación de un swap: alcance del deber de información exigido a las entidades bancarias En el pronunciamiento que motiva esta reseña el Alto Tribunal hace un extenso análisis de cuáles son los deberes de información que atañen a los bancos a la hora de comercializar contratos de swap entre sus clientes. Este razonamiento explicativo se centra en el examen de la información pre contractual facilitada, para así valorar la validez del consentimiento contractual prestado. El Tribunal Supremo, a través de reiteradas sentencias, ha constituido un acervo doctrinal2 en virtud del que la infracción del deber de información, por parte de la empresa de servicios financieros que comercializa el contrato de swap, lleva aparejada la nulidad del mismo. Esta conclusión se alcanza sobre la base del análisis de la normativa sectorial existente en materia de comercialización de productos bancarios. Principalmente, la Ley del Mercado de Valores y el Real Decreto sobre el Régimen jurídico de las empresas de servicios de inversión. Entre otras, las sentencias del Tribunal Supremo n.º 840 /2014 de 20 de julio de 2014 (RJ 2014\781), n.º 110/2015 de 26 de febrero de 2015 (RJ 2015\953), n.º 491/2015 de 15 de septiembre de 2015 (RJ 2015\3993), n.º 560/2015 de 28 de octubre de 2015 (RJ 2015\2158) y n.º 742/2015 (RJ 2015\6017). 2 P á g i n a 2|4 Como consecuencia de lo previsto en estas normas, las entidades financieras están obligadas a facilitar información imparcial, clara y no engañosa. Además, deben hacer entrega de la misma con antelación suficiente a los clientes, atendiendo su clasificación: minorista o profesional. Las condiciones que debe reunir esta información son las siguientes: (i) Responder a los objetivos de inversión del cliente. En caso de ser pertinente, se incluirá información sobre el horizonte temporal de la inversión, finalidad de la misma, y la preferencia sobre la asunción de riesgos. (ii) Permitir al cliente, desde el punto de vista financiero, asumir un riesgo que se corresponda con sus objetivos de inversión. (iii) Ser comprensible para el cliente a partir de su experiencia y sus conocimientos, para así permitirle evaluar correctamente los riesgos que implica la transacción en cuestión. En el caso de los contratos de swap, tomando en consideración su elevado grado de aleatoriedad, a juicio del Tribunal Supremo existe una situación de conflicto de interés entre la entidad que comercializa el producto y su cliente. Y es que, los beneficios de una parte constituyen las pérdidas de la otra. Por este motivo, la existencia de intereses contrapuestos propicia que deba informarse al cliente en términos claros de los posibles desequilibrios derivados de la evolución del tipo de interés de referencia. Como consecuencia de ello, también debe informarse sobre las condiciones económicas en el caso de que se pretenda resolver el contrato de forma anticipada. Con relación a los tipos de interés, las entidades financieras no están obligadas a informar al cliente sobre su previsión acerca de la evolución de los tipos de interés, pero sí sobre la incidencia que ésta tendrá en el momento de la contratación del swap, ya que será determinante a efectos de evaluar el riesgo que está dispuesto a asumir el cliente. Respecto a la eficacia del clausulado inserto en los contratos suscritos entre las entidades y sus clientes, todas aquellas estipulaciones consistentes en declaraciones de conocimiento o fijación como ciertos de determinados hechos se considerarán ineficaces. Esta consecuencia se fundamenta sobre la base de la propia normativa sectorial, que exige un elevado nivel de información que no puede ser salvado mediante la inclusión de menciones estereotipadas. Máxime si mediante ellas la entidad comercializadora pretender eludir sus obligaciones legales. Estos deberes se acentuaron con motivo de la adaptación a nuestro ordenamiento jurídico de la normativa MIFID, cuya inserción en la normativa nacional vino a sistematizar esta obligación. Así pues, en el caso de que la información suministrada no se ajuste a estos estándares y, por lo tanto, sea insuficiente, se podrá presuponer que el cliente ha prestado su consentimiento por error. Esta consecuencia lleva aparejada la nulidad del contrato de swap, y la restitución de las liquidaciones efectuadas durante su vigencia. En la sentencia que motiva este comentario, el Tribunal Supremo hace una mención especial al perfil inversor, para matizar que la mera realización de estudios en economía —o los conocimientos usuales del mundo de la empresa— no presuponen los conocimientos necesarios para conocer los riesgos de contratar un swap. Y por tanto, la exclusión de la existencia de un error en el consentimiento —asumiendo que la información facilitada es completa desde el punto de vista legal—, sólo tendrá lugar en el P á g i n a 3|4 caso de tratarse de profesionales del mercado de valores o inversores experimentados en este tipo de productos. 3. Conclusión En definitiva, nos encontramos ante un pronunciamiento que facilita unas pautas claras para valorar si el procedimiento previo a la contratación de un swap se ha efectuado de acuerdo a la normativa legal aplicable. Así pues, aunque cada caso merece un estudio pormenorizado de las circunstancias, los requisitos jurisprudenciales para examinar la validez de la contratación son relativamente sencillos. De ahí que, dada la trascendencia que para particulares y empresas ha tenido la suscripción de estos productos, y el contexto económico en el que se han producido, convenga tener presente cual es la línea jurisprudencial fijada por el Tribunal Supremo para valorar la eficacia de este tipo de contratos. [cierre del artículo: acabar el texto y pulsar 5 veces el intro] Contacto: Eugenio Caravia Izquierdo T. 985 25 26 43 E. [email protected] W. caravia-abogados.com La información de este artículo es de carácter general y no constituye asesoramiento jurídico de su autor ni del despacho Caravia Abogados. The information provided herein is for informational purposes and shall not be considered as legal advice neither from the author nor the firm Caravia Abogados. P á g i n a 4|4