universidad de costa rica facultad de derecho ciudad universitaria

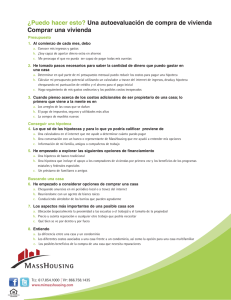

Anuncio