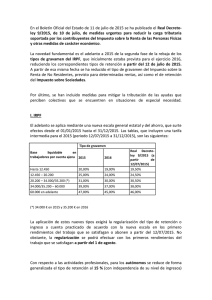

RETENCIONES

Anuncio