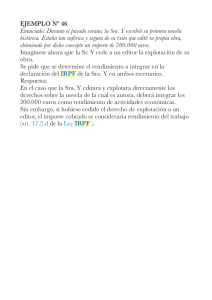

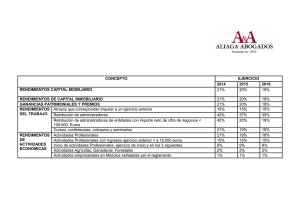

Guía práctica del IRPF 2013

Anuncio