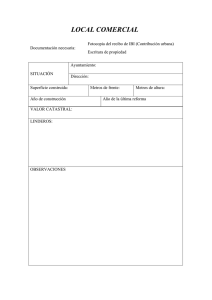

Fiscalidad local

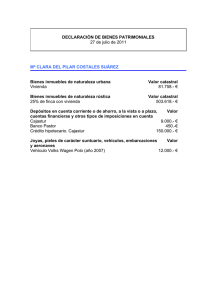

Anuncio