- Ninguna Categoria

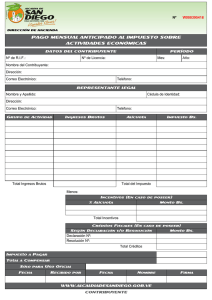

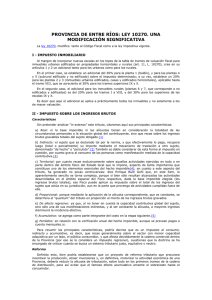

impuesto sobre los ingresos brutos comparativo[1]

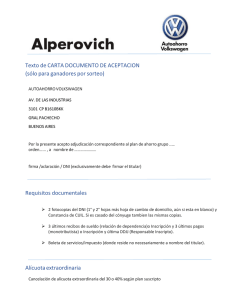

Anuncio