Glosario de términos

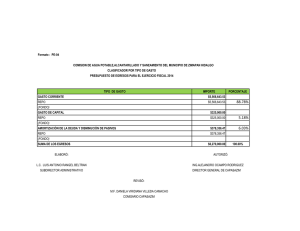

Anuncio

071-080 APENDICE 22/2/06 08:15 Página 71 Apéndice 3 Glosario Cada sector de actividad tiene su propia “jerga”, y lo mismo ocurre con el préstamo de valores. A continuación se citan algunos de los términos más extravagantes incluidos en este libro, y otros con los que pueden haberse tropezado en sus exploraciones de los mercados. Tengan en cuenta que ciertos términos pueden tener acepciones diferentes en otros contextos. Acción corporativa: Acontecimiento empresarial sobre el que el tenedor de títulos puede o debe adoptar una decisión con objeto de garantizar sus derechos y/o optar a otros específicos (ver también títulos equivalentes). Acciones “calientes”: Acción cuya demanda es especialmente alta en relación a la disponibilidad de la misma en el mercado, y por tanto, cara y difícil de tomar en préstamo. Acciones “especiales”: Acciones que, por la razón que sea, son especialmente demandadas por los tomadores. Un tenedor de estas acciones podrá obtener una rentabilidad superior a la habitual con su préstamo, a través de repo, sell/buy u operación de préstamo normal. Acciones libres de retención: Acciones para las que los intereses o dividendos correspondientes no están sometidos a retención fiscal. Acciones o garantías equivalentes: Las acciones o garantías a devolver deben ser idénticas en cuanto a su valor nominal, descripción y cantidad, a las originalmente prestadas o dadas en préstamo. Si durante el periodo de préstamo se produce una acción corporativa que afecte a las acciones prestadas, el prestamista puede establecer en ese momento qué títulos o garantías equivalentes debe recibir al vencimiento del préstamo. El acuerdo legal de préstamo establecerá además la forma de devolución de esos títulos equivalentes en caso de que se produzcan otros eventos empresariales. Acciones sujetas a retención: Acciones cuyos pagos de intereses o dividendos se realizan en neto, es decir, después de retención fiscal. Acontecimiento empresarial: Acontecimiento que implicará, o puede implicar, para el tenedor de una acción el derecho a obtener: • un beneficio (dividendo, emisión de derechos, etc.); o • títulos diferentes a los que tenía antes de ese evento (oferta de compra, conversión de títulos, redención, etc.) Este tipo de acontecimiento también se denomina cambio accionarial. Actualización del margen: Solicitud por una de las partes de que se reajuste el margen inicial o la paridad en el ratio efectivo/acciones. Actualización según precios de mercado (mark-to-market): Valoración de las acciones dadas en garantía en una operación de repo o préstamo de valores de acuerdo con las cotizaciones actuales en el mercado. La práctica habitual es la de realizar estas valoraciones diariamente. Agente: Parte que actúa en nombre de un cliente en una operación de préstamo. El agente, normalmente, no asume ningún riesgo en la transacción. Ver “Indemnización”. Agente intermediario: Parte que toma una acción en préstamo para entregar esa acción a un cliente, en lugar de tomarla prestada de su propia cartera. También se conoce como intermediario de préstamo. Agente principal: Aquella parte en una operación de préstamo que actúa en su propio nombre o asume el riesgo de su cliente en una operación. Introducción al Préstamo de Valores | 71 071-080 APENDICE 22/2/06 08:15 Página 72 Agente tercero: Un Agente tercero se encargará de los servicios de gestión de garantías, incluyendo actualizaciones de precios, ajustes de valoración, y entrega de títulos a otras partes. Servicio también conocido como Depositario (Escrow). Ajuste de precios: Se da cuando el valor de mercado de un título en una operación de repo o préstamo de valores cambia. En este caso, las partes acordarán ajustar las cantidades de títulos o efectivo involucradas en la operación de acuerdo con los nuevos precios. Banco custodio: Entidad tenedora de activos de cualquier tipo en nombre de un inversor cualquiera, encargándose de la recepción y entrega de títulos, y ofreciendo la información correspondiente. Beneficio: Cualquier derecho derivado de la tenencia o compra de una acción, incluyendo dividendos, emisiones de derechos, emisiones liberadas, etc. En el caso de títulos prestados o garantías, los beneficios son normalmente devueltos al prestamista o tomador (según proceda), a través del dividendo fabricado o la devolución de títulos equivalentes o garantías. BMA: La Asociación del Mercado de Bonos es una asociación estadounidense formada por aquellos agentes que participan en determinadas áreas de los mercados de bonos. La BMA establece estándares de actuación no vinculantes en lo que se refiere a la conducta en mercados de renta fija de EE UU. Anteriormente se la conocía como PSA (Asociación de Títulos Públicos). Broker intermediario: Agente o intermediario que recibe una comisión a cambio de poner en contacto a compradores y vendedores. La comisión del broker puede correr a cargo del solicitante de la operación o de las dos partes involucradas en ella. Buy-in: Práctica por la que un prestamista compra en el mercado títulos para reemplazar los que un tomador no ha devuelto. El buy-in está sometido a estrictas reglas operativas. En algunas jurisdicciones, las operaciones de buy-in pueden ser resultado de una imposición de las autoridades del mercado. Carry o “saldo”: Diferencia entre el interés generado por la tenencia de títulos y sus costes financieros: Carry o “saldo” negativo: Coste neto que se produce cuando el coste financiero generado por la tenencia de un título supera los rendimientos del mismo. Carry o “saldo” positivo: Ganancia neto obtenida cuando los costes de financiación son inferiores al rendimiento de los títulos financiados. Cartera ajustada/desajustada: Se refiere a la cartera de arbitraje de tipos de interés que un intermediario de repos puede gestionar. Si los plazos, tipos, divisas o márgenes no coinciden, el intermediario estará corriendo un riesgo, en espera de obtener una rentabilidad. Cierre o compensación (clearing): Ejecución de una operación, por ejemplo, entrega de acciones por parte del vendedor contra los fondos entregados por el comprador, según lo acordado. Se produce una operación fallida cuando no se satisface alguno de los requisitos de entrega establecidos. Cierre de posiciones (close-out) y netting: Acuerdo por el cual se liquidan todas las posiciones, deudoras y acreedoras, que se tienen con otra parte a través de un único pago, correspondiente a la diferencia neta entre todas esas posiciones. Este sistema se aplica inmediatamente después de producirse una situación de impago. Compra-Venta (Buy/Sell), Venta-Compra (Sell/Buy): Operaciones sobre bonos, que en términos económicos son una réplica de un repo inverso, o un repo respectivamente. 72 | Introducción al Préstamo de Valores 071-080 APENDICE 22/2/06 08:15 Página 73 Estas operaciones consisten en la compra (o venta) de un título contra efectivo y con un compromiso futuro de reventa (o recompra). Utilizado como alternativa a los repos/repos inversos. Contado o Spot: Acuerdo estándar de repo no denominado en dólares a dos días hábiles. Se trata de una convención aplicada en el mercado monetario. Contracts for differences (CFD): Operación informal (over the counter) en derivados que permite a una parte beneficiarse de los movimientos de precio de una acción (alcistas o bajistas). Los suscriptores de CFD cubren sus posiciones tomando otras en la propia acción de referencia, por lo que la eficiencia del préstamo o toma en préstamo de los valores involucrados es clave para su rentabilidad. Custodia: Acuerdo por el que las acciones no se entregan físicamente al tomador (o prestamista) sino que el prestamista las colocará en una cuenta interna separada del cliente. Deliver-out repo: Repo “estándar” entre dos partes, en el que la parte que recibe el efectivo entrega bonos a cambio. Delivery-by-value (DBV): Mecanismo usado por varios sistemas de liquidación (incluyendo el CREST) por el que un miembro del sistema puede prestar efectivo o tomarlo prestado en el intradía contra una garantía. El sistema selecciona y entrega automáticamente los títulos que servirán de garantía, de acuerdo con criterios de valoración preestablecidos (valor del efectivo más un margen), por lo que pasarán directamente de la cuenta del tomador a la del prestamista. A la mañana siguiente se produce la reversión de la operación. Depositario (Escrow): Ver Agente tercero. Devolución: Ocurre cuando el tomador de acciones las devuelve al prestamista. Distribución: Derechos derivados de la tenencia de acciones dadas en préstamo, como dividendos, intereses y otros dividendos distribuidos no en efectivo. Dividendo total o “all-in”: Suma del dividendo fabricado y la comisión que el tomador pagará al prestamista, expresada como porcentaje del dividendo correspondiente a la acción prestada. Dividendos “fabricados”: cuando una acción prestada reparte dividendo, el tomador suele estar obligado contractualmente a repercutir ese dividendo al prestamista de los títulos. Este traspaso de pago se denomina dividendo “fabricado”. Emparejamiento (pair off): Operación de netting de efectivo y acciones para la liquidación de dos operaciones sobre una misma acción subyacente con idéntica fecha efectiva. El emparejamiento permite la liquidación de las diferencias netas correspondientes. Entrega contra pago (delivery-versus-payment, DVP): Entrega simultánea de acciones contra el pago de fondos dentro de un sistema de liquidación de acciones. Entrega libre de pago: Entrega de acciones sin que se produzca un pago correspondiente. ERISA (Employee Retirement Income Security Act): Ley de Pensiones de EE UU que rige el funcionamiento de los planes de pensiones privados en EE UU. Aprobada en 1974, fue revisada en 1981 con el objeto de permitir a los planes de pensiones el préstamo de valores de acuerdo con unas directrices específicas. Garantías: Acciones o efectivo entregados por el tomador al prestamista como respaldo de una operación de préstamo de acciones o efectivo. Introducción al Préstamo de Valores | 73 071-080 APENDICE 22/2/06 08:15 Página 74 Garantías (en acciones) generales: Acciones que no son “especiales” (ver más abajo), y que pueden usarse para garantizar tomas de efectivo en préstamo. También denominadas “acciones de garantía”. Gilt-Edged Securities (Gilts): Deuda pública en bonos del Reino Unido. Gilt-Edged Securities Lending Agreement (GESLA): ver Master Gilt Edged Securities Lending Agreement. Global Master Securities Lending Agreement (GMSLA): El acuerdo GMSLA se ha convertido en el acuerdo estándar en los mercados internacionales de préstamo de bonos y acciones. Se diseñó con vistas a ajustarse a la legislación británica. Haircut o recorte: Margen inicial para una operación de repo. Normalmente se expresa como porcentaje sobre el precio de mercado. Hedge fund: Fondo de inversión apalancado que utiliza estrategias de cobertura y operaciones apalancadas. Icing o puesta de títulos “en espera”: Práctica por la que un prestamista reserva títulos para un tomador en espera de que éste los solicite en préstamo. Indemnización: Forma de garantía o seguro, habitualmente ofrecida por los agentes. Las condiciones pueden variar notablemente, al igual que el valor de la indemnización. Interés acumulado: Intereses correspondientes al cupón de un bono acumulados desde el cobro del último cupón hasta la fecha actual. Intermediario de préstamo: Ver Intermediario International Securities Lending Association (ISLA): Asociación para los profesionales del mercado de préstamo de acciones. ISMA: Asociación Internacional de Mercados de Acciones, con sede en Zurich, y que es el órgano de autorregulación de los mercados internacionales de acciones. ISMA establece los estándares de conducta en los mercados de acciones internacionales, asesora a los reguladores de los mismos, y ofrece formación a los partícipes en los mercados. London Investment Banking Association (Asociación Londinense de Banca de Inversión, LIBA): Es la principal asociación británica para las empresas dedicada a banca de inversiones, y mercados de acciones en general. Los miembros de LIBA suelen ser tomadores e intermediarios en el mercado de préstamo de acciones. Margen de variación: Una vez que se liquida una operación de repo o préstamo de valores, el margen de variación es el rango dentro del que se puede mover el valor de la garantía antes de que se solicite la actualización del margen. El margen de variación se puede expresar en términos porcentuales o absolutos. Margen inicial: Se refiere al exceso de efectivo respecto a acciones, o de acciones sobre efectivo en operaciones de repo/repo inverso, sell/buy o buy/sell, y préstamo de valores. Su origen está en que una de las partes puede requerir un margen inicial adicional para cubrir el riesgo percibido asociado a la otra parte. Master Equity and Fixed Interest Stock Lending Agreement (MEFISLA): Este acuerdo se creó con el objeto de convertirse en el acuerdo de mercado estándar, según la legislación británica, para el préstamo de valores, antes de que existiese el GMSLA. Cuenta con un dictamen legal del Consejo de la Reina y se ha utilizado fundamentalmente, aunque no exclusivamente, para el préstamo de acciones en Reino Unido, excluyendo deuda pública del Reino Unido. 74 | Introducción al Préstamo de Valores 071-080 APENDICE 22/2/06 08:15 Página 75 Master Gilt Edged Stock Lending Agreement (GESLA): Este acuerdo se desarrolló como el estándar de aplicación para el préstamo de deuda pública británica. Se diseñó ajustándose a la legislación inglesa, y cuenta con un dictamen legal del Consejo de la Reina. Modelación (shaping): Práctica por la cual la entrega de una gran cantidad de títulos puede partirse en varios bloques de forma que se minimice el riesgo de que la operación global resulte fallida. Puede resultar de utilidad en aquellos casos en los que la parcialización no puede utilizarse. Operación de contado: Compra o venta de acciones sin un objetivo de financiación. Operaciones de repo orientadas a acciones: Operación motivada por el deseo de una de las partes de tomar acciones prestadas, mientras que la otra está dispuesta a prestarlas. Ver también operaciones de repo orientadas a efectivo. Operación fallida: No entrega de efectivo o garantías a tiempo de liquidar una operación. Operaciones abiertas: Operaciones para los que no se establece un plazo fijo de vencimiento. Operaciones a plazo fijo: Operación con un plazo de vencimiento fijado. Operaciones directas de titulares (proprietary trading): Operaciones realizadas por un banco de inversiones en su propio nombre en lugar de para sus clientes. Overseas Securities Lenders’ Agreement (OSLA): Este acuerdo se creó como acuerdo estándar para el mercado de préstamo de acciones antes del GMSLA. Se diseñó de acuerdo con la legislación inglesa y cuenta con un dictamen legal del Consejo de la Reina. Su uso se establecía para el préstamo de acciones extranjeras por parte de agentes de Reino Unido, (excluyendo acciones británicas y deuda pública del Reino Unido). Desde su creación ha sido el acuerdo marco global más utilizado. Países G7: El G7 incluye a EE UU, Francia, Japón, Reino Unido, Alemania, Italia y Canadá. Países G10: El G10 incluye a los del G7 y Países Bajos, Suecia y Suiza. Parcialización (partialling): Práctica de mercado o acuerdo específico entre partes por el que se acepta una entrega parcial contra una obligación de entrega de acciones. Pay-for-hold: Práctica que consiste en el pago de una comisión al prestamista a cambio de que este congele o reserve ciertas acciones a favor de un tomador en particular en espera de que éste pueda efectivamente tomarlas. Precio total o “all-in”: Precio de mercado de un bono sumado al interés acumulado. Normalmente se redondea a la centésima más cercana. También se conoce como “dirty price”. Préstamo por un tercero: Sistema por el que una institución presta directamente a un tomador, reteniendo el poder de decisión, mientras que habrá un tercero que se ocupe de la administración de la operación (liquidación, garantías, seguimiento, etc.), normalmente un banco custodio global. Prime brokerage: Servicio ofrecido por los bancos de inversiones a sus clientes, normalmente a hedge funds, que permite a éstos realizar sus actividades de inversión y cobertura. Este servicio incluye la compensación, custodia, préstamo de acciones, y mecanismos de financiación. Public Securities Association (PSA): Antiguo nombre de la BMA. Introducción al Préstamo de Valores | 75 071-080 APENDICE 22/2/06 08:15 Página 76 Punto básico: Una centésima de punto ó 0,01%. Repo: Operación por la que una parte vende acciones a otra, acordando la recompra de las mismas en determinada fecha a un precio fijado. Repo a través de un tercero: Repo utilizado con objetivos de financiación/inversión en el que las partes entregan bonos y efectivo a un banco custodio independiente o depositario central de valores (el “Banco custodio depositario”). El banco custodio depositario se hace responsable del mantenimiento de niveles adecuados del valor de las garantías, tanto al inicio como al final de la operación. También realiza la actualización diaria del valor de las garantías de acuerdo con los precios de mercado, y solicita la actualización del margen cuando procede. El repo a través de un tercero reduce los costes operativos, y las barreras que el sistema de funcionamiento impone a la entrada en el mercado de repos. Repo (o repo inverso) a vencimiento: Un repo o repo inverso que vence en la fecha de vencimiento del título sobre el que se está realizando la operación. Repo inverso: Operación por la que una de las partes compra acciones de otra, acordando revendérselas en fecha futura acordada al precio fijado. Repos orientados a efectivo: Operación derivada de la necesidad de una de las partes de invertir su efectivo, mientras que otra necesita tomarlo prestado. Ver también “repos orientados a acciones”. Revolvente: Operación que se renueva en el momento de vencimiento. Riesgo intradía: El periodo dentro de un mismo día durante el cual una de las partes soporta un cierto riesgo crediticio respecto a la otra debido a que una de las partes ejecuta su parte de la operación antes de que la otra pueda hacerlo. Normalmente implica que el préstamo se efectúe, mientras que la entrega de garantías se realizaría más tarde (también puede ocurrir al revés). El periodo en cuestión irá desde que la primera parte liquida su parte de la operación hasta que la otra parte liquida la suya según corresponde. Esta situación se produce cuando las partes no operan a través de un sistema de liquidación de préstamos común, o bien el préstamo y la garantía se ejecutan en sistemas diferentes, posiblemente con husos horarios distintos. Situación acccionarial: Ver Evento empresarial. Solicitud de devolución: Petición de un prestamista al tomador para obtener la devolución de títulos. Sustitución: Práctica que implica la solicitud de devolución de activos genéricos prestados. El prestamista los sustituirá por otros títulos de idéntico valor. TBMA/ISMA Global Master Repurchase Agreement (GMRA): Acuerdo estándar de uso habitual en las operaciones de repo. El GMRA, cuya versión original data de noviembre de 1992 se basó en el Master Repurchase Agreement de la PSA, fue revisado en noviembre de 1995, y una vez más en octubre de 2000. Tipo de descuento: Tipo de interés pagado sobre el efectivo en una operación de préstamo de acciones. Incluye una comisión derivada del préstamo. Tipo repo: Tipo de interés pagado sobre el efectivo en la parte correspondiente de una operación de repo/repo inverso. Titular o propietario de acciones (beneficial owner): Parte a la que corresponden los derechos de propiedad. En el caso de los valores, se utiliza este término para distinguir a esta parte del tenedor registrado (por ejemplo, una sociedad interpuesta) que custodia los títulos. 76 | Introducción al Préstamo de Valores 071-080 APENDICE 22/2/06 08:15 Página 77 Títulos al portador: Títulos que no están registrados a nombre de nadie en particular y cuya propiedad, por tanto, corresponde a la parte que esté en posesión de los mismos. Valor de mercado: El valor de las acciones en préstamo o de las dadas en garantía se determina utilizando el último precio de venta (o el más reciente) del mercado de valores más importante en el que cotice. En caso de no cotizar, será el precio de puja u oferta más reciente por ese título. Introducción al Préstamo de Valores | 77