SEGUNDA EMISIÓN SINDICADA BONOS CORONA

Anuncio

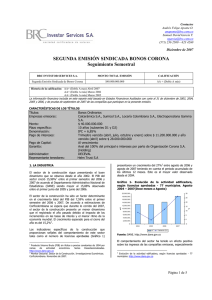

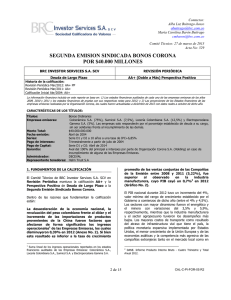

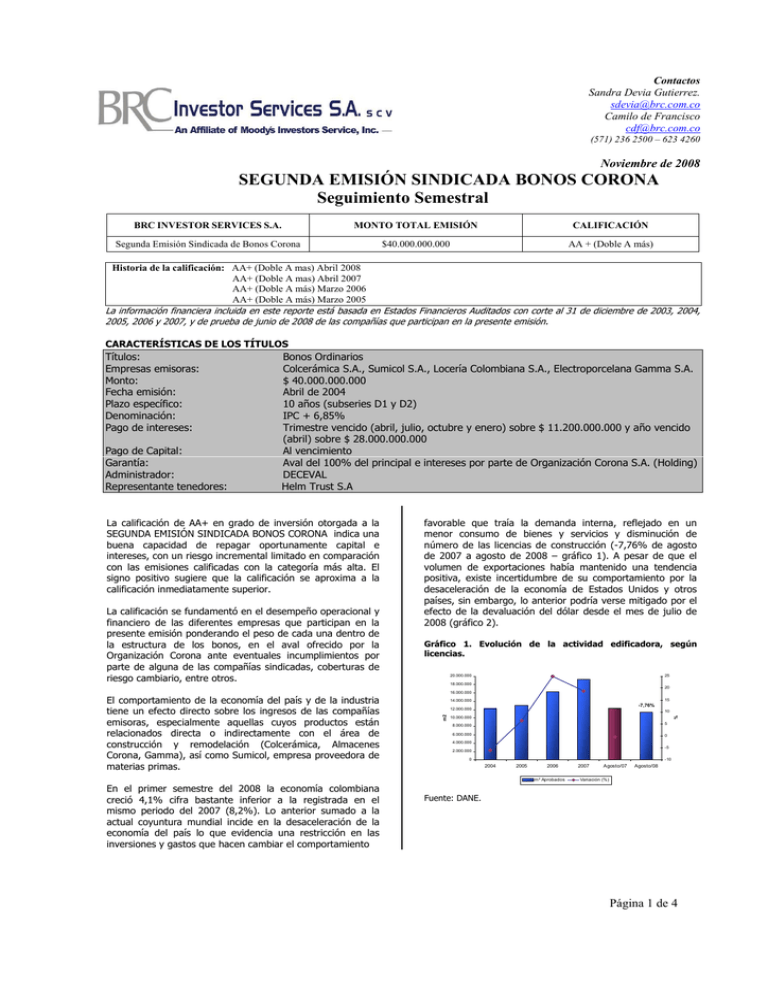

Contactos Sandra Devia Gutierrez. [email protected] Camilo de Francisco [email protected] (571) 236 2500 – 623 4260 Noviembre de 2008 SEGUNDA EMISIÓN SINDICADA BONOS CORONA Seguimiento Semestral BRC INVESTOR SERVICES S.A. MONTO TOTAL EMISIÓN CALIFICACIÓN Segunda Emisión Sindicada de Bonos Corona $40.000.000.000 AA + (Doble A más) Historia de la calificación: AA+ (Doble A mas) Abril 2008 AA+ (Doble A mas) Abril 2007 AA+ (Doble A más) Marzo 2006 AA+ (Doble A más) Marzo 2005 La información financiera incluida en este reporte está basada en Estados Financieros Auditados con corte al 31 de diciembre de 2003, 2004, 2005, 2006 y 2007, y de prueba de junio de 2008 de las compañías que participan en la presente emisión. CARACTERÍSTICAS DE LOS TÍTULOS La calificación de AA+ en grado de inversión otorgada a la SEGUNDA EMISIÓN SINDICADA BONOS CORONA indica una buena capacidad de repagar oportunamente capital e intereses, con un riesgo incremental limitado en comparación con las emisiones calificadas con la categoría más alta. El signo positivo sugiere que la calificación se aproxima a la calificación inmediatamente superior. La calificación se fundamentó en el desempeño operacional y financiero de las diferentes empresas que participan en la presente emisión ponderando el peso de cada una dentro de la estructura de los bonos, en el aval ofrecido por la Organización Corona ante eventuales incumplimientos por parte de alguna de las compañías sindicadas, coberturas de riesgo cambiario, entre otros. El comportamiento de la economía del país y de la industria tiene un efecto directo sobre los ingresos de las compañías emisoras, especialmente aquellas cuyos productos están relacionados directa o indirectamente con el área de construcción y remodelación (Colcerámica, Almacenes Corona, Gamma), así como Sumicol, empresa proveedora de materias primas. favorable que traía la demanda interna, reflejado en un menor consumo de bienes y servicios y disminución de número de las licencias de construcción (-7,76% de agosto de 2007 a agosto de 2008 – gráfico 1). A pesar de que el volumen de exportaciones había mantenido una tendencia positiva, existe incertidumbre de su comportamiento por la desaceleración de la economía de Estados Unidos y otros países, sin embargo, lo anterior podría verse mitigado por el efecto de la devaluación del dólar desde el mes de julio de 2008 (gráfico 2). Gráfico 1. Evolución de la actividad edificadora, según licencias. 20.000.000 25 18.000.000 20 16.000.000 15 14.000.000 -7,76% 12.000.000 10 10.000.000 % Pago de Capital: Garantía: Administrador: Representante tenedores: Bonos Ordinarios Colcerámica S.A., Sumicol S.A., Locería Colombiana S.A., Electroporcelana Gamma S.A. $ 40.000.000.000 Abril de 2004 10 años (subseries D1 y D2) IPC + 6,85% Trimestre vencido (abril, julio, octubre y enero) sobre $ 11.200.000.000 y año vencido (abril) sobre $ 28.000.000.000 Al vencimiento Aval del 100% del principal e intereses por parte de Organización Corona S.A. (Holding) DECEVAL Helm Trust S.A m2 Títulos: Empresas emisoras: Monto: Fecha emisión: Plazo específico: Denominación: Pago de intereses: 5 8.000.000 6.000.000 0 4.000.000 -5 2.000.000 0 -10 2004 2005 2006 m² Aprobados En el primer semestre del 2008 la economía colombiana creció 4,1% cifra bastante inferior a la registrada en el mismo periodo del 2007 (8,2%). Lo anterior sumado a la actual coyuntura mundial incide en la desaceleración de la economía del país lo que evidencia una restricción en las inversiones y gastos que hacen cambiar el comportamiento 2007 Agosto/07 Agosto/08 Variación (%) Fuente: DANE. Página 1 de 4 Segunda Emisión Sindicada Bonos Corona Gráfico 2. Tasa de cambio representativa de mercado – TRM 2700 2600 Gráfico 3 - Composición de la Segunda Emisión Sindicada de Bonos Corona 12,5% 2500 7,5% 2400 5,0% 2300 2200 2100 2000 1900 75,0% 1800 Loceria Sum icol Gam m a C olc eram ic a 1700 1600 Ene-06 Jul-06 Ene-07 Jul-07 Ene-08 Jul-08 Fuente: Banco de la Republica El PIB del sector de la construcción tuvo un crecimiento anual de 16,16% al segundo trimestre del 2008 de acuerdo al Departamento Administrativo Nacional de Estadística – DANE. La participación del sector en el total del PIB a junio de 2008 fue de 6,35%, levemente inferior a la cifra anual registrada para el 2007 (7,01%). Las perspectivas para el cierre del 2008 y el 2009 no son alentadoras, la encuesta de opinión industrial conjunta publicada por la ANDI en octubre de 2008 evidencia que la producción y las ventas se han disminuido traduciéndose en una menor capacidad instalada la cual se ubico en 77,8% en julio de 2008 frente a 81,5% en el mismo periodo del año 2007. En un escenario de desaceleración de la economía colombiana donde se prevé baja liquidez y encarecimiento del crédito, el sector de la construcción crecerá 5% este año y tendrá un menor desempeño para el 2009 de acuerdo con proyecciones de Camacol1. Por su parte, la Organización Corona mantiene una estrategia de optimización de su flujo de caja a través de una gestión de su capital de trabajo y CAPEX. Las compañías cuentan con amplia capacidad instalada y un avance tecnológico importante que les permite continuar siendo competitivas en el mercado. La compañía estima una perspectiva a la baja de su EBITDA2 proyectado para el 2008 y un crecimiento moderado para el 2009. De otro lado, de acuerdo con información de la Organización Corona, no se tiene planeado disminuir el porcentaje de deuda actual, las obligaciones de corto plazo que estén próximas a su vencimiento se renovarán. 1. ESTRUCTURA DE LA EMISIÓN La presente emisión se estructuró a partir del mecanismo normalizado por la Resolución 0135 de 2001 que se denomina emisión sindicada, en la cual se establece que se debe cumplir con cualquiera de los siguientes dos requisitos para realizar una emisión sindicada: • • 1 2 La emisión debe ser avalada por un tercero que no se constituya como emisor. Los emisores deben responder solidariamente por el 100% del monto emitido. Cámara Colombiana de la Construcción. Octubre de 2008 Earnings before Interest, Taxes, Depreciation and Amortization. Por sus siglas en Inglés. Fuente: Organización Corona En este caso, cada compañía emisora se compromete a responder por los montos establecidos a su cargo únicamente, por lo que no existe entre ellas solidaridad alguna. Sin embargo, la emisión cuenta con el Aval de la Organización Corona S.A., sobre la totalidad del capital e intereses que hayan de pagarse para atender la Emisión Sindicada en los eventos en que se presente un incumplimiento de alguna de las compañías emisoras y respecto de la parte de los recursos que en cada caso hagan falta para cumplir las obligaciones frente a los inversionistas que en dicho momento fueran exigibles. Para efectos de la Segunda Emisión Sindicada Bonos Corona, las Compañías Emisoras celebraron un acuerdo escrito de sindicación con base en el cual se han definido los términos y condiciones de la Emisión. El bono fue emitido en abril de 2004 por un monto de $40.000 millones, con dos subseries D1 y D2. El plazo de redención de los bonos ordinarios es de diez años contados a partir de la fecha de emisión. 2. ANALISIS FINANCIERO DE LAS EMPRESAS DE LA ORGANIZACIÓN CORONA Colcerámica S.A. La empresa que tiene mayor participación dentro de la presente emisión sindicada es Colcerámica, la cual se desarrolla dentro del marco de la industria de la construcción y remodelación; especialmente en la producción y venta de productos cerámicos terminados para baños, cocinas y demás usos de piezas cerámicas, grifería y complementos. Una de las perspectivas de la compañía para este año era la consolidación de la expansión hacia mercados internacionales. La desaceleración de la economía en Estados Unidos ha reducido la construcción nueva en tanto las remodelaciones también decrecen afectadas por la disminución de los otorgamientos de los créditos de consumo. Sin embargo, Colcerámica ha logrado incrementar la participación de mercado situación que podrá ser potencializada una vez el ciclo actual se revierta. Lo anterior junto con la disminución del crecimiento de la economía colombiana han afectado las ventas, al reducirse 7,34% de junio de 2007 a junio de 2008 (tabla 1). Los resultados financieros de Colcerámica, presentan una pérdida neta de $3.974 millones a junio de 2008, por la evolución de los mercados previamente descrita. Los indicadores de rentabilidad: utilidad neta sobre los activos y utilidad neta sobre el patrimonio también evidencian cifras negativas, La calificación de riesgo de BRC INVESTOR SERVICES S.A. - Sociedad Calificadora de Valores - es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. Página 2 de 4 Segunda Emisión Sindicada Bonos Corona siendo estos valores -0,46% y -1,25% respectivamente al cierre del primer semestre del 2008. Tabla 1. Indicadores de rentabilidad Colcerámica Crecimiento en Ventas Margen Bruto Margen Operacional Margen Neto ROA ROE 2003 2004 2005 2006 20,04% 13,97% 4,71% 17,40% 48,55% 46,93% 44,86% 45,84% 12,15% 9,53% 15,86% 15,36% 1,87% 2,29% 6,89% 6,26% 1,99% 2,48% 7,13% 5,64% 3,86% 5,07% 13,65% 13,62% 2007 Jun/2007* Jun/2008* 8,06% -7,34% 43,24% 39,59% 33,05% 10,86% 10,34% 4,29% 4,23% 2,55% -1,14% 3,72% 1,19% -0,46% 9,17% 2,92% -1,25% Fuente: Colcerámica. * Datos Superintendencia Financiera de Colombia. Cálculos BRC Loceria Colombiana S.A. La segunda empresa en participación dentro de la emisión es Loceria Colombiana S.A, entidad que se especializa en la producción de vajillas destinadas al segmento hogar y de porcelana destinada al mercado institucional. Las ventas de Loceria se incrementaron 7,8% a junio de 2008 respecto a junio de 2007 debido a ajustes del portafolio de clientes en el exterior orientado a las exportaciones a mercados rentables y a clientes institucionales donde las vajillas son destinadas a hoteles y restaurantes. Se destaca favorablemente la evolución positiva de las ventas que le permitió a la compañía recuperarse después de presentar una pérdida neta de $2.696 millones a junio del 2007 obtener una utilidad neta de $ 2.929 millones en el primer semestre de 2008, al mismo tiempo incrementó sus indicadores de rentabilidad, donde la utilidad neta sobre los activos fue de 3,30% y la utilidad neta sobre el patrimonio fue 6,5% a junio de 2008 (tabla 2). En la actualidad, Locería cuenta con una gran posibilidad de crecimiento y de una buena rentabilidad en sus productos principalmente en Estados Unidos, debido a que se están prefiriendo productos colombianos por su buena calidad que los productos chinos de bajo precio. Lo anterior permite prever que este comportamiento favorable de las ventas de Loceria se mantendrá en el corto y mediano plazo. Tabla 2. Indicadores de rentabilidad de Loceria Crecimiento en Ventas Margen Bruto Margen Operacional Margen Neto ROA ROE 2003 16,1% 37,95% 37,95% 4,36% 3,69% 8,78% 2004 2005 2006 2007 Jun/2007* Jun/2008* 3,8% 3,5% 14,9% 4,6% 7,8% 33,41% 33,62% 35,64% 37,56% 21,76% 32,45% 33,41% 33,62% 35,64% 8,76% -5,74% 6,79% -0,20% 8,14% 0,85% -2,75% -5,11% 6,14% -0,20% 9,19% 0,98% -3,06% -3,04% 3,30% -0,60% 19,64% 2,02% -6,56% -6,04% 6,50% Fuente: Loceria * Datos Superintendencia Financiera de Colombia. Cálculos BRC Sumicol S.A. Sumicol es una empresa que provee el suministro de materias primas, principalmente minerales no metálicos, a otras compañías de la organización (especialmente a Colcerámica). Por la naturaleza de sus productos las ventas están dirigidas exclusivamente al mercado domestico y se dividen en aquellas destinadas a las demás entidades de la organización y las llamadas “ventas al público” o a empresas que no hacen parte de ésta. Al igual que Loceria, Sumicol presenta mejoría en sus indicadores de rentabilidad gracias al crecimiento del 12,9% en las ventas a junio de 2008 respecto al mismo periodo del 2007, lo que le permitió aumentar el margen neto de 1,17% en junio de 2007 a 5,72% en el primer semestre de 2008 (tabla 3). Dentro de los aspectos que han influido en este comportamiento se encuentra la ampliación del portafolio de productos y canales para atender la industria de la construcción (obra nueva y remodelación), la optimización operativa de la planta de Gualanday, por la reformulación de esmaltes y engobes del Colorificio, la recuperación del nivel de operación de moldes con la incorporación de los recubrimientos en resina, el negocio de materiales de construcción optimizado especialmente por menores costos de transporte asociados a la entrada en operación de la planta de Soacha (que permitió atender el mercado de Bogotá sin necesidad de traer productos desde Antioquia), entre otros. Tabla 3. Indicadores de rentabilidad Sumicol Crecimiento en Ventas Margen Bruto Margen Operacional Margen Neto ROA ROE 2003 2004 2005 2006 2007 Jun-07 Jun-08 19,5% 15,8% 10,3% 19,6% 20,5% 12,9% 30,64% 36,00% 36,81% 35,93% 34,86% 34,64% 34,27% 15,35% 17,08% 16,49% 15,55% 17,87% 12,37% 10,45% 3,80% 5,58% 4,33% 3,76% 1,17% 6,43% 5,72% 3,84% 5,95% 4,42% 3,75% 1,12% 3,40% 2,96% 7,45% 12,96% 9,14% 8,79% 2,62% 8,24% 6,79% Fuente: Sumicol. Cálculos BRC Gamma La cuarta empresa emisora es Gamma que se dedica a la fabricación de aisladores eléctricos, siendo sus principales clientes empresas distribuidoras de energía. La compañía cuenta con la certificación del Centro de Investigación y Desarrollo Tecnológico – Sector Eléctrico Colombiano (CIDET) que le permite diferenciar su producto respecto al chino y mantener su posición líder en el mercado colombiano. Las ventas han disminuido 7,1% a junio de 2008 al compararlo con el mismo mes en el 2007, debido a que las exportaciones pasaron de $15.777 millones a $13.518 millones en el mismo periodo, principalmente afectadas por la apreciación del peso. La demanda de países como Estados Unidos se ha reducido por la crisis del sector de la construcción y en Venezuela por el debilitamiento de la relación comercial entre los dos países. El valor de las exportaciones podría mejorar por la actual devaluación del dólar desde julio de este año, parcialmente compensada por la desaceleración de la economía estadounidense que no permite prever crecimientos en las exportaciones en el mediano plazo. Gamma ha tenido crecimientos importantes en mercados como México, Panamá, Guatemala y Argentina que le han permitido tener una mayor diversificación de sus ingresos y compensar en cierta parte la caída del mercado de Estados Unidos y Venezuela. Esta diversificación cobra mayor relevancia en un escenario de desaceleración mundial que afecta directamente los ingresos de la compañía. El margen operacional de Gamma disminuyó a 0,11% en el primer semestre de 2008 frente a 16,33% en el mismo periodo del año anterior (tabla 4), reflejado por el incremento del costo de ventas (10,53%) y a la disminución La calificación de riesgo de BRC INVESTOR SERVICES S.A. - Sociedad Calificadora de Valores - es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. Página 3 de 4 Segunda Emisión Sindicada Bonos Corona de las ventas (7,1%) en el mismo periodo, lo que generó una pérdida neta de $715 millones a junio de 2008. Tabla 4. Indicadores de rentabilidad Gamma 2003 2004 2005 2006 2007 Crecimiento en Ventas 6,8% 29,0% 20,1% 13,2% -4,6% Margen Bruto 38,05% 38,80% 36,06% 35,23% 30,83% Margen Operacional 3,02% 8,21% 13,29% 13,60% 12,58% Margen Neto -0,64% 0,96% 3,88% 1,69% 1,74% ROA -0,46% 0,89% 4,47% 1,87% 1,58% ROE -0,99% 1,83% 8,32% 4,13% 3,79% Jun-07 31,39% 16,33% 4,21% 2,16% 5,35% Jun-08 -7,1% 18,35% 0,11% -3,58% -1,61% -4,39% Fuente: Gamma. Cálculos BRC La calificación de riesgo de BRC INVESTOR SERVICES S.A. - Sociedad Calificadora de Valores - es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada; la información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. Página 4 de 4