El Microcrédito Productivo y las Microfinanzas en América Latina

Anuncio

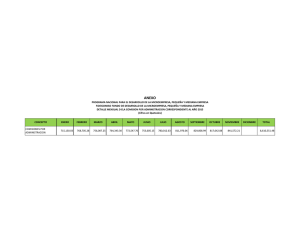

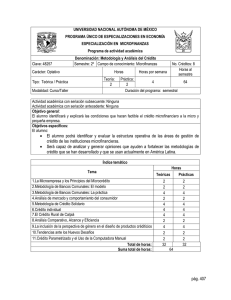

III Foro del Banco Central sobre Inclusión Fianciera Brasilia, 21 de noviembre de 2011 El Microcrédito Productivo y las Microfinanzas en América Latina Fernando Álvarez CAF RED 2011: Servicios financieros para el desarrollo: promoviendo el acceso en América Latina Seis Capítulos: • Capítulo 1. Servicios financieros, desarrollo y bienestar • Capítulo 2. Panorama de los sistemas financieros en América Latina: avances y desafíos • Capítulo 3. Financiamiento y desarrollo empresarial • Capítulo 4. Microcrédito Productivo y las Microfinanzas en América Latina. • Capítulo 5. Acceso y bienestar de los hogares • Capítulo 6. Banca pública: viabilidad, segmentación y gobierno corporativo Motivación: ¿Por qué estudiar las Microfinanzas? • La “Revolución de las Microfinanzas” ha promovido el acceso a servicios financieros de un vasto sector de la población. • Las microfinanzas muestran rasgos distintivos en América Lantina. Sin embargo, su desarrollo es muy disparejo entre los países de la región. • A pesar de su desarrollo en las últimas décadas, enfrentan importante retos. • Debates importantes: ¿comercialización? ¿Realmente funciona? Temas para esta presentación 1. El Cliente: La microempresa 2. El “modelo latinoamericano” de microfinanzas 3. Algunos retos de las IMF en América Latina, aunque no exclusivos de la región 4. Microcrédito y desarrollo de las microempresas: un ejercicio estadístico La microempresa y sus características • La microempresa representa un segmento importante en nuestras economías. Agrupa alrededor del 90% de los establecimientos productivos y contribuye con más de 1/3 del empleo en la región. Además es un sector clave para promover la inclusión social al concentrar a trabajadores de las familias más necesitadas. • La definición de microempresa se basa en criterios cuantitativos basados en número de empelados/ventas/activos. Más allá de estos criterios, 3 elementos cualitativos resaltan: Las unidades productivas son típicamente unipersonales o familiares Sesgo hacia la informalidad (Carencia de registro mercantil, falta de prácticas contables) Participación relativamente alta de la mujer. La microempresa y sus características Cuadro 4.1 Rasgos más relevantes de la microempresa en Colombia y Ecuador Colombia Ecuador Variable (2007) (2004) Número de empleados 1.86 1.70 Ventas promedio (USD) 26,651 9,336 No posee registro mercantil (porcentaje) 44 73 No lleva contabilidad (porcentaje) 67 80 No brinda seguridad social a sus empleados (porcentaje) 72 85 Fracción de mujeres (porcentaje) 52 43 Fracción de empleados temporales (porcentaje) 11 n.d. Fracción de empleados a tiempo parcial (porcentaje) n.d 18 Se dedica a actividad comercial (porcentaje) 61 55 Se dedica a prestación de servicios (porcentaje) 32 26 Se dedica a actividades industriales (porcentaje) 7 19 Fuente: Álvarez y Meléndez (2010) y USAID-Ecuador (2005). La microempresa y sus características Cuadro 4.1 Rasgos más relevantes de la microempresa en Colombia y Ecuador Colombia Ecuador Variable (2007) (2004) Número de empleados 1.86 1.70 Ventas promedio (USD) 26,651 9,336 •Colombia No posee registro mercantil (porcentaje) 44 73 No lleva contabilidad (porcentaje) • 90% de las microempresas tienen entre 1-3 trabajadores 67 80 • Solo 1,5% tienenamás 6 trabajadores No brinda seguridad social susde empleados (porcentaje) 72 85 Fracción•Ecuador de mujeres (porcentaje) Fracción de empleados temporales (porcentaje) • 70% de las microempresas son unipersonales Fracción de empleados a tiempo parcial (porcentaje) • Solo 1,1% con más de 6 trabajadores 52 43 11 n.d. n.d 18 Se dedica a actividad comercial (porcentaje) •América Latina: 80% unipersonales (Ramírez , 2004) Se dedica a prestación de servicios (porcentaje) 61 55 32 26 Se dedica a actividades industriales (porcentaje) 7 19 Fuente: Álvarez y Meléndez (2010) y USAID-Ecuador (2005). La microempresa y sus características Cuadro 4.1 Rasgos más relevantes de la microempresa en Colombia y Ecuador Colombia Ecuador Variable (2007) (2004) Número de empleados 1.86 1.70 Ventas promedio (USD) 26,651 9,336 No posee registro mercantil (porcentaje) 44 73 No lleva contabilidad (porcentaje) 67 80 No brinda seguridad social a sus empleados (porcentaje) 72 85 Fracción de mujeres (porcentaje) 52 43 Fracción de empleados temporales (porcentaje) 11 n.d. Fracción de empleados a tiempo parcial (porcentaje) n.d 18 Se dedica a actividad comercial (porcentaje) 61 55 Se dedica a prestación de servicios (porcentaje) 32 26 Se dedica a actividades industriales (porcentaje) 7 19 Fuente: Álvarez y Meléndez (2010) y USAID-Ecuador (2005). La microempresa y sus características Cuadro 4.1 Rasgos más relevantes de la microempresa en Colombia y Ecuador Colombia Ecuador Variable (2007) (2004) Número de empleados 1.86 1.70 Ventas promedio (USD) 26,651 9,336 No posee registro mercantil (porcentaje) 44 73 No lleva contabilidad (porcentaje) 67 80 No brinda seguridad social a sus empleados (porcentaje) 72 85 Fracción de mujeres (porcentaje) 52 43 Fracción de empleados temporales (porcentaje) 11 n.d. Fracción de empleados a tiempo parcial (porcentaje) n.d 18 Se dedica a actividad comercial (porcentaje) 61 55 Se dedica a prestación de servicios (porcentaje) 32 26 Se dedica a actividades industriales (porcentaje) 7 19 Fuente: Álvarez y Meléndez (2010) y USAID-Ecuador (2005). El “modelo latinoamericano” vs. el “modelo asiático” de microfinanzas • El principal rasgo distintivo de las instituciones micro financieras de América Latina es, sin duda, su orientación comercial • ¿Esa orientación comercial ha ido en detrimento del crédito para los más pobres? El Modelo Latinoamericano: Buen Desempeño Financiero Margen de beneficios (porcentajes) Fuente: elaboración propia con base en www.mixmarket.org Índice de autosuficiencia (razón ingresos/gastos) El Modelo Latinoamericano: Poca dependencia de donaciones Origen de los fondos de las instituciones microfinancieras Sur de Asia África subsahariana Este de Asia y Pacífico Medio Oriente y Norte de África América Latina y el Caribe Europa y Asia Central Total Donantes Fuente: CGAP (2008). El Modelo Latinoamericano: Alta Relación Depósitos-Activos Razón promedio depósitos-activos según tamaño de las instituciones microfinancieras en América Latina y sur de Asia (2003-2009) (porcentaje) Note la mayor importancia de los depósitos como fuente de fondeo de las IMF grandes de AL. Esto contribuye a su sostenibilidad y a su menor dependencia de donaciones Fuente: elaboración propia con base en www.mixmarket.org Las IMF en AL son más balanceadas en términos de género y tienen un crédito promedio mayor Fracción de clientes mujeres en instituciones microfinancieras Fuente: elaboración propia con base en www.mixmarket.org Crédito promedio en instituciones microfinancieras Enfoque comercial y atención a los más pobres • El upgrading de ONGs y el donwscaling de los bancos han contribuido a darle el carácter comercial a la industria en la región. • Los críticos de este enfoque comercial, y en particular del upgrading, argumentan que podría conllevar el abandono de la clientela más pobre • Sin embargo, la experiencia de Bolivia sugiere que el enfoque más comercial y el incremento en el tamaño del crédito promedio no ha implicado un abandono a los más pobres Crecimiento del Crédito Promedio: ¿Abandono a clientes más pobres? Distribución de clientes según el tamaño del crédito para BancoSol (1992 vs. 2009) y para todas las instituciones financieras reguladas en Bolivia (1998 vs. 2009) Fuente: Grandi (2010). Algunos retos de las IMF en América Latina, (no exclusivos de la región) 1. La cobertura del microcrédito todavía es muy baja entre los micro-establecimientos La Microempresa y el Uso de Crédito Formal • Uso muy limitado de fuentes formales de crédito por parte de los microempresarios •Los mayores porcentajes de uso se observan en Bolivia y Perú, donde el sistema de IMF está más desarrollado. •Los menores porcentajes se observan en Argentina y Venezuela Fuente: CAF (2010). Algunos Retos de las IMF en América Latina, (no necesariamente exclusivos de la región) 1. La cobertura del microcrédito todavía es muy baja entre los micro-establecimientos 2. El sector institucional no ha desplazado plenamente las fuentes informales. Persiste un mercado financiero dual Utilización simultánea de fuentes formales e Informales Colombia (% del total de microestablecimientos encuestados) FF + FNF + I 8% FNF + I 7% 26 % de de los los 41% microestablecimientos microestablecimientos tiene combinavigente fuentescon formales e contrato fuentes informales FF 28% FF + I 11% 30 % de los microestablecimientos con fuente financiera formal tienen también crédito con alguna fuente informal I 15% FNF 16% FF + FNF 15% FF= Formales financieras (bancos, cooperativas,ONG) FNF=Formales no financieras ( proveedor, establecimeinto comercial) I=Informales (prestamistas, casa de empeño, familiares y amigos) Fuente: elaboración propia con base en USAID-MIDAS (2007). La competencia del sector informal se hizo evidente en una encuesta a 37 IMF clientes de la CAF, siendo mucho más clara para las que se concentran en créditos más pequeños Algunas características de las instituciones microfinancieras asociadas a CAF (porcentajes del total de encuestas respondidas) IMF con créditos altos sienten que compiten con downscalers Fuente: elaboración propia con base en CAF (2010). IMF con créditos bajos sienten que compiten con sector Informal Las IMF reconocen a la banca tradicional o al sector informal como competidor, según el segmento que atiendan Contratos formales vs informales Características de los contratos de crédito a los microempresarios en Colombia (2007) La coexistencia llama la atención dado el diferencial de tasas de interés entre tipos de fuentes Fuente: cálculos propios con base en USAID-MIDAS (2007). Una hipótesis: falta de flexibilidad En un trabajo comisionado por CAF para este reporte, Sarah Pearlman (2010) sugiere que esta dualidad podría ser explicada por falta de flexibilidad: • Si bien las IMF ofrecen contratos más flexibles en comparación con la banca tradicional, estos contratos pueden no ser suficientemente flexibles al compararlos con los de fuentes informales • La falta de flexibilidad se puede manifestar en diversas dimensiones: Solicitud de colaterales y/o otros requisitos Planes de pagos rígidos Plazos de vencimiento Flexibilidad : Cronograma de Pagos Distribución porcentual de las frecuencias de pago de créditos formales e informales en Colombia (2007) • Mientras que los contratos formales involucran fundamentalmente pagos quincenales, los informales tienen un menú más variado • Los contratos sin término representan un porcentaje muy alto de los créditos informales Fuente: Pearlman (2010). ¿Por qué la falta de flexibilidad? • ¿Rezago en el proceso de innovación o foco en innovación en otras dimensiones? • ¿Altos costos administrativos asociados implementación de contratos más flexibles? al diseño e • ¿Uso de cronogramas rígidos de pago contribuye a resolver asimetrías de información y detectar mejor problemas de pago de los clientes? • ¿Barreras legales o regulatorias? • ¿Dificultades para el manejo de la liquidez de las IMF? ¿Funciona el Microcrédito? • Un proyecto de investigación elaborado para este reporte, explora la conexión entre la oferta municipal de microcrédito y el desarrollo de la microempresa en el municipio correspondiente (Álvarez y Meléndez, 2010) • Luego de introducir una lista extensiva de controles, se encuentra un efecto positivo y estadísticamente significativo entre el microcrédito per cápita en cada municipio, por un lado, y las ventas, los activos fijos, la productividad del trabajo y la relación capital-trabajo, por el otro. • Más aún, los resultados sugieren que la expansión del microcrédito puede impactar de manera importante también a la microempresa informal. • No se encuentra efecto del microcrédito en el empleo a nivel de firma, lo cual resulta intuitivo por tratarse básicamente de empresas unipersonales ¿Funciona el Microcrédito? Evidencia experimental • Experimentos aleatorios controlados (RCT) amplían nuestro conocimiento sobre los factores claves del desarrollo de la microempresa. A continuación una lista no exhaustiva de algunos resultados importantes. 1. El acceso al crédito tiene un impacto muy heterogéneo. Los efectos parecen ser significativo sólo para microempresarios que originalmente tienen mayores ingresos (Karlan and Zinman 2009). 2. El entrenamiento de las unidades productivas complementa el acceso al crédito como instrumento para promover el desarrollo micro-empresarial. El diseño del programa de entrenamiento es clave. (Valdivia 2010, and Drexler et. al. 2010). 3. El desarrollo de la microempresa también esta vinculado al uso de instrumentos de ahorro (Dupas and Robinson 2009). Comentarios Finales • El modelo latinoamericano de microfinanzas se caracteriza por una orientación más comercial. Esto no ha implicado un abandono de los clientes más pobres y sí puede tener implicaciones favorables en la sostenibilidad de las IMF. • Se verifica un uso limitado de fuentes formales: solo 14% de los microestablecimientos tienen un crédito formal como principal fuente de financiamiento • Importante presencia de fuentes informales de crédito a pesar de altísimas tasas de interés. ¿Falta de Flexibilidad? • ¿Funciona el Microcrédito?. Potencialmente si. Sin embargo debe destacarse: • • Lo heterogéneo del impacto asociado al acceso La importancia de otro tipo de servicios financiero complementarios al crédito para el desarrollo de la microempresa. http://caf.com