tasas de reemplazo y la emision de un bono previsional en

Anuncio

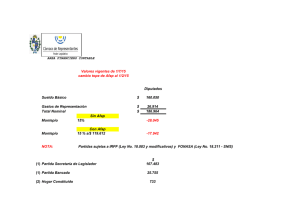

TASAS DE REEMPLAZO Y LA EMISION DE UN BONO PREVISIONAL EN EL SISTEMA DE SEGURIDAD SOCIAL URUGUAYO Setiembre de 2012 Javier Illanes* Banco Central del Uruguay Resumen: En este documento se estiman las tasas de reemplazo para el sistema mixto de seguridad social uruguayo diferenciando por nivel de aportación, tiempo de aportación, densidad de cotización y tasas de rentabilidad de los fondos ahorrados en las AFAP y en lo seguros previsionales. Las tasas de reemplazo previsionales del sistema mixto son mayores que para un sistema exclusivo de solidaridad intergeneracional y concuerda con la regla de oro de la seguridad social en la cual se indica que cuando la tasa de interés real es mayor que la tasa de crecimiento de la población más el crecimiento real de la economía entonces es preferible un sistema de capitalización individual. Posteriormente y debido a que los principales riesgos que afrontan las instituciones previsionales para el pago de las prestaciones de las jubilaciones y pensiones, son el riesgo de un aumento en la tasa de interés y el riesgo inflacionario de los salarios, se estudia la implementación de la emisión de un bono previsional de renta fija indizado a la UR con el objetivo de mejorar la cobertura del pago de las prestaciones de dichas instituciones y aumentar la eficiencia en la administración del gasto del gobierno en seguridad social. * Las opiniones y los errores expresados en este documento pertenecen exclusivamente al autor y pueden no representar la visión del Banco Central del Uruguay. Email: [email protected]. 1. Introducción: Desde la creación del nuevo sistema mixto de seguridad social a través de la ley 16.713 en el año 1996 y con la coexistencia de un pilar solidario junto con un nuevo pilar de capitalización individual para el ahorro de los trabajadores, se ha incrementado en forma sostenida el valor del fondo de ahorro previsional a medida que el sistema avanza en su grado de maduración y se acumulan los aportes de los trabajadores. El pasaje al nuevo sistema de seguridad social se justifica en las ventajas que presenta el sistema mixto con respecto al sistema solidario para el ahorro de los trabajadores uruguayos, debido por un lado a las expectativas de rentabilidad de los fondos de ahorro acumulados en el pilar de capitalización individual que generan rentas superiores que los montos percibidos en la jubilaciones del sistema solidario, y por otro lado, debido al ahorro en el gasto del gobierno debido a la reducción en los montos de las transferencias a la seguridad social. Esto último se explica por las ventajas en la administración de los fondos ahorrados por parte de las AFAP que son instituciones especializadas en lo mismo y por otro lado, debido a que el sistema mixto de seguridad social permite mantener topes más bajos a la jubilaciones en el pilar solidario y al mismo tiempo mantener el monto de las jubilaciones de los trabajadores en un nivel adecuado. Uno de los principales objetivos que presenta el nuevo sistema de seguridad social es mejorar las tasas de reemplazo de las jubilaciones de los trabajadores con respecto a los salarios que perciben los mismos durante su vida laboral. Por otro lado, el carácter mixto del mismo permite una cobertura amplia de asistencia en la seguridad social a los trabajadores ya que incluye un pilar solidario para los aportes que es relevante para los sectores de menores ingresos. Los principales factores que influyen en las tasas de reemplazo de las jubilaciones de los trabajadores por el sistema mixto de seguridad social son: • el promedio del salario de los trabajadores de los últimos diez años con un tope de los veinte mejores años de aportación que determinan el monto de las jubilaciones del pilar solidario1. • el monto y la evolución de los aportes de los trabajadores en la cuenta de capitalización individual de las AFAP durante la vida laboral. • la tasa de rentabilidad de los fondos ahorrados acumulados en la AFAP. • el tiempo de aportación a las AFAP. • la tasa de interés técnico de la renta inicial de los seguros previsionales. 1 Un aspecto de relevancia del pilar solidario es que los montos percibido en las jubilaciones y pensiones presentan topes según se halla realizado aportes exclusivamente al pilar solidario o se halla realizado conjuntamente aportes al pilar solidario y al pilar de capitalización individual. 1 Se observa que las tasas de reemplazo previsionales del sistema mixto de seguridad social son mayores que para un sistema exclusivo de solidaridad intergeneracional y lo mismo concuerda con la regla de oro de la seguridad social en la cual se indica que cuando la tasa de interés real es mayor que la tasa de crecimiento de la población más el crecimiento real de la actividad económica entonces se debe optar por un sistema de capitalización individual. El sistema mixto de seguridad social que funciona en Uruguay administra el pilar solidario de reparto intergeneracional a través del Banco de Previsión Social (BPS) y el pilar de capitalización individual a través de las administradoras de fondos de ahorro previsional (AFAP). Los fondos acumulados en estas últimas se transfieren a las aseguradoras previsionales una vez que el trabajador se jubila para el pago de las prestaciones por jubilación2. En ese sentido, el artículo 67 de la constitución uruguaya establece que las jubilaciones y pensiones deben reajustarse de acuerdo al índice medio de salarios (IMS) por lo que tanto el pago de las prestaciones a través del BPS como las que se perciben a través de los seguros previsionales se mantienen constantes en términos de la unidad reajustable a los salarios (UR)3. Debido a la inexistencia de instrumentos financieros denominados en términos de dicho índice, es que se propone en este documento la creación de un instrumento financiero de renta fija reajustable a la UR para administrar el riesgo de tasa de interés e inflación de los portafolios de las instituciones previsionales en base a una política de cobertura en el pago de las obligaciones de dichas instituciones. Con respecto a lo anterior, existen diversas formas de administrar los fondos de los portafolios previsionales. Una primera forma de administrar los mismos consiste en optimizar el riesgo-retorno de los activos independientemente de las obligaciones que deben afrontar las instituciones previsionales en el futuro. La desventaja de esta técnica es que no considera para el manejo del portafolio de activos previsionales los riesgos de tasa de interés, inflación y pago de las obligaciones de los mismos. Una segunda forma de administrar los portafolios previsionales consiste en administrar conjuntamente los activos con los pasivos de forma maximizar la rentabilidad del margen neto. Debido a la crisis financiera internacional del año 2008, los precios de los activos financieros han experimentado elevadas volatilidades y se ha observado variaciones importantes de los activos en relación a los pasivos en dicho período. Por lo tanto, este método presenta la desventaja que no contempla los distintos riesgos que 2 Las AFAP también realizan transferencias a los seguros previsionales cuando se produce invalidez o fallecimiento del trabajador para el pago de las prestaciones por dichos siniestros. 3 En el caso de los seguros previsionales, dichas instituciones reciben una transferencia por parte de las AFAP de los fondos ahorrados acumulados durante la vida laboral del trabajador y estiman una renta constante para la jubilación del mismo en base al interés técnico denominado en UR que establece la normativa bancocentralista y en base a la expectativa de vida del trabajador al momento de jubilarse. 2 generan los desbalances en los portafolios previsionales y se corre el riesgo de no poder cumplir adecuadamente con las obligaciones futuras4. Una tercera forma de administrar los portafolios previsionales consiste en matchear el plazo de los activos con el plazo de las obligaciones previsionales en cada momento del tiempo (cash-flow matching) de forma de reducir el riesgo de pago de estas últimas. Sin embargo, esta forma de administrar los portafolios presenta las desventajas que no se poseen activos financieros con plazos de vencimientos exactos de los vencimientos de las obligaciones y con las características deseables de rentabilidad. Por otro lado, con esta técnica existe riesgo en la tasa de reinversión de los activos que componen los portafolios. Una última forma de administrar los portafolios previsionales es mediante la administración conjunta de los activos con los pasivos de forma que la duración de los activos sea igual a la duración de los pasivos 5 . Este último método ha adquirido relevancia en los últimos años para los fondos de pensión y seguros previsionales a nivel internacional debido a que se minimiza el riesgo de pago de las obligaciones al mejorar la cobertura ante volatilidades en el valor de los activos financieros6. En base a lo anterior, en el capítulo dos se presenta un modelo de seguridad social en el que se presenta la regla de oro de la seguridad social que predice cuando es conveniente mantener un sistema de ahorro de capitalización individual para el ahorro de los trabajadores en relación a un sistema solidario. En el capítulo tres, se describe la metodología para el cálculo de las tasas de reemplazo y se estiman las mismas para el sistema mixto de seguridad social uruguayo según el tiempo de aportación, densidad de cotización y tasa de rentabilidad de las AFAP y de los seguros previsionales para los estratos de ingresos bajos, medios y altos. Asimismo, se incluye un modelo de elección de seguridad social para Uruguay que incluye los topes a la jubilación en el pilar solidario. En el capítulo cuatro, se exponen las distintas vías para administrar los portafolios previsionales en base a bonos indexados a la inflación en salarios y se presenta un método para estimar el valor de un programa de emisiones de títulos previsionales de renta fija indizados a la UR en base a la proyección financiera de los ingresos y egresos del BPS, de las AFAP y de los seguros previsionales. En el capítulo cinco se presentan las principales conclusiones de este documento. 4 Un aspecto relevante en los portafolios previsionales en Uruguay es que los activos están nominados en monedas distintas a las obligaciones y por lo tanto, al variar los arbitrajes se producen desbalances significativos en dichos portafolios. 5 A este tipo de técnicas en la cual se iguala la duración de los activos con la duración de los pasivos se denomina inmunización. 6 La volatilidad en los precios de los activos financieros en los últimos cuatro años ha generado que este riesgo sea de suma relevancia. Con respecto a lo mismo, los activos de los fondos de ahorro previsionales en Uruguay llegaron a caer un 30% en términos reales en el año 2009 y luego a partir del año 2010 aumentaron considerablemente a medida que se recuperaron los precios de los títulos públicos uruguayos. 3 2. El modelo de la regla de oro de la Seguridad Social En este capítulo se presenta el modelo de Persson y Tabellini (2000) para la elección de la seguridad social en el cual se observa cuando es conveniente mantener un sistema de ahorro de seguridad social de capitalización individual en relación a un sistema de solidaridad intergeneracional. Para lo mismo, se supone un modelo de generaciones solapadas en el cual los individuos viven tres períodos y por lo tanto existen tres generaciones, jóvenes (Y), personas de mediana edad (M) y adultos mayores (O). La tasa de crecimiento de la población aumenta a una tasa “n” y no existe altruismo entre las distintas generaciones. Los individuos trabajan los dos primeros períodos, se retiran en el último y pueden invertir sus ahorros en el mercado de capitales a una tasa real “”. Se considera que el ingreso entre las generaciones es heterogéneo y que se gravan los mismos con un impuesto para el pago de las jubilaciones que consiste en un porcentaje del ingreso de aportación. Por otro lado, se supone inicialmente un sistema de seguridad social en el cual el trabajador recibe una pensión cuando se jubila que es una transferencia no negativa de suma fija lo que genera que el sistema de pensiones redistribuya el ingreso intra y entre las distintas generaciones. Se supone que las preferencias y la restricción presupuestal de los individuos se puede representar por las siguientes ecuaciones: (1) 1 (2) donde “ ” y “ ” denotan el consumo y el ocio de los individuos y . denota la función de utilidad de los mismos que se supone cóncava. Por otro lado, “ ” denota la oferta de trabajo de los individuos, “” el impuesto al ingreso de los trabajadores y “” representa la pensión recibida una vez que se jubilan los trabajadores. Por otro lado, suponemos que los individuos presentan una restricción temporal: (3) (4) donde representa la productividad del individuo i. Si suponemos que “” representa la productividad media se obtiene: donde Lτ es una función decreciente en el impuesto al ingreso “τ”. Cuando es joven el individuo maximiza su función de utilidad de acuerdo con la siguiente ecuación: ! 4 (5) donde “"” representa la tasa de descuento del trabajador durante su vida laboral. Por otro lado, se supone linealidad en la utilidad de los adultos mayores y por lo tanto el consumo absorbe totalmente el efecto ingreso. La restricción intertemporal del consumo y los ingresos de los jóvenes es la siguiente: #$ #% 12 1 1 ' () *+ , , -( (6) donde “” denota la tasa de interés que se puede obtener alternativamente mediante un sistema de ahorro de capitalización individual. A los efectos de simplificar el análisis se supone que la tasa de descuento de los trabajadores es la misma para todos e igual a la tasa de interés que se obtiene en los fondos de pensión del sistema de ahorro de capitalización individual ". Los trabajadores jóvenes y de mediana edad eligen su oferta laboral en base a la restricción temporal de trabajo y ocio y por lo tanto ofertan trabajo en base a la ecuación (4). Se supone que los trabajadores de mediana edad poseen expectativas con previsión perfecta del futuro de acuerdo con sus decisiones tomadas cuando eran jóvenes y que maximizan 1 "w /0 . Por otro lado, los adultos mayores consumen sus ingresos por concepto de jubilaciones y sus ahorros acumulados. Por otro lado, se supone que la tasa de crecimiento de la población “n” es una variable exógena y la restricción presupuestal del gobierno para el sistema solidario de seguridad social se representa: 1 1 1 12 1 12 1 (7) Suponemos que los adultos mayores quieren maximizar el impuesto a los ingresos “τ" debido a que este genera mayores beneficios para dicho grupo y no representa mayores costos. Por otro lado, los jóvenes y las personas de mediana edad basan sus decisiones con respecto a dicho impuesto en función del ingreso durante su vida laboral y en base al tiempo aportado. Los jóvenes eligen el nivel óptimo de impuesto al ingreso en base al efecto sobre su función de utilidad del consumo: '5 + 45 ,6 , () , 9 : 2, 7- ( 7+ ;2; , <+ = (8) El impuesto a los ingresos es más costoso para los sectores de mayores ingresos ya que se supone que los beneficios son iguales para todos los jóvenes cuando se jubilen en el futuro. Por otro lado, una mayor tasa de crecimiento de la población “n” genera que el 5 sistema solidario genere una mayor jubilación a los trabajadores mientras que una mayor tasa de descuento del futuro “ρ” genera una reducción del valor presente de las jubilaciones del sistema solidario y por lo tanto favorece el sistema de capitalización individual. La regla de oro de la seguridad social establece que en el caso que ρ n y suponiendo que la anterior igualdad es cero para optimizar el impuesto al ingreso, se obtiene el mismo resultado que bajo un modelo estático7: + 0 (9) Por lo tanto, en el caso que ρ n, el individuo de ingreso medio #A no obtiene beneficios de un sistema de seguridad social solidario y por lo tanto elige τ 0. El sistema solidario es atractivo para el individuo de ingreso medio solo si ρ B 1 . Los trabajadores jóvenes que son de ingresos menores a la media # B prefieren τ C 0 aunque se cumpla que ρ n debido a la redistribución del ingreso intrageneracional. Por otro lado, si ρ C 1 es conveniente para el trabajador de ingreso medio el ahorro bajo un sistema de capitalización individual8. Los trabajadores de mediana edad maximizan su función de utilidad en relación al impuesto al ingreso de acuerdo a la siguiente ecuación: 7+ 5 , 7+ 9 : ;2; , <+ = (10) Debido a que nos encontramos más cerca del período de jubilación los costos marginales de los aportes son menores y los beneficios son mayores por unidad aportada. Por lo tanto, un mismo ingreso para distintas edades #A #$ # genera una preferencia de un mayor impuesto para los trabajadores de mediana edad en relación a los más jóvenes. Se observa que a diferencia de los jóvenes, si ρ n , los trabajadores de mediana edad prefieren τ C 0 y un sistema de solidaridad intergeneracional en relación a un sistema de capitalización individual. En el siguiente apartado se estiman las tasas de reemplazo para el sistema actual mixto de seguridad social uruguayo y se lo compara con las tasas de reemplazo del sistema exclusivo de solidaridad intergeneracional según el estrato de ingreso de la población de trabajadores. 7 Ver Persson T. y Guido Tabellini “Political Economics-Explaining Economic Policy”, Cambridge: MIT, 2000. 8 Estrictamente para que sea favorable un sistema de capitalización individual la tasa real de interés debe ser mayor que el crecimiento de la población más el crecimiento real de la economía. 6 3. Las tasas de reemplazo para el sistema mixto de seguridad social 3.1 Los fondos ahorrados de la seguridad social El sistema mixto de seguridad social uruguayo consta de un pilar de reparto de solidaridad intergeneracional para un primer tramo del ingreso de aportación de los trabajadores y de un pilar de capitalización individual para los tramos superiores de aportación. En ese sentido, el artículo 8 de la ley 16.713 de creación del nuevo sistema mixto de seguridad social permite en el tramo solidario de aportación poder optar por aportar un cincuenta por ciento del ingreso al sistema de capitalización individual. Las jubilaciones en el sistema mixto de seguridad social uruguayo depende por un lado del monto de las prestaciones percibidas a través del pilar de solidaridad intergeneracional en base al ingreso promedio de los últimos diez años ó de los mejores veinte años de aportes, actualizados en el tiempo por la unidad reajustable (UR) y por otro lado, del monto de la renta obtenida de los ahorros acumulados en las AFAP en el pilar de capitalización individual. El Banco de Previsión Social (BPS) es el banco gubernamental encargado de administrar los fondos del pilar solidario y es quien recauda los fondos que luego se vierten a las AFAP. Dicho organismo previsional establece topes a las prestaciones de las jubilaciones por el pilar solidario, diferenciando cuando se aporta totalmente el ingreso de aportación al mismo, o cuando se aporta conjuntamente a pilar solidario y al pilar de capitalización individual que administran los fondos de pensión (AFAP) 9,10. Por lo tanto, para poder estimar las tasas de reemplazo del sistema se deben incluir dichos topes para la estimación. Por otro lado, el artículo 28 de la ley 16.713 establece que para aquellos ingresos que se encuentran en el primer tramo de aportación y aportan al pilar de solidaridad intergeneracional, en el caso de hacer uso de la opción del artículo 8 de dicha ley, para las prestaciones de las jubilaciones a través del BPS, los aportes del ingreso de los últimos diez años ó de los mejores veinte se les adiciona un cincuenta por ciento. 9 Las aportaciones al sistema de seguridad social uruguayo se divide por niveles según el art. 7 de ley 16.713 del año 1996. Un primer nivel (hasta $ 5.000 del año 1996) se destina al pilar solidario, aunque se puede optar aportar un cincuenta por ciento del ingreso al pilar de capitalización individual. Un segundo nivel de aportación (hasta $ 7.500 del año 1996) en el cual el ingreso de aportación para el pilar de capitalización individual es un cincuenta por ciento de $ 5.000 del año 1996 y el resto se destina al pilar solidario. Por otro lado, un tercer nivel (hasta $ 15.000 del año 1996) en el cual el ingreso de aportación para el pilar solidario es el tramo del ingreso hasta el primer nivel y la diferencia se aporta al pilar de capitalización individual. Por encima del tercer nivel, se puede aportar voluntariamente a las AFAP. El impuesto al ingreso de aportación es un 15% para todos los tramos del ingreso y los montos que establecen los niveles de aportación son actualizados por el BPS (actualmente el primer nivel se establece en $ 28.067, el segundo nivel $ 42.101 y el tercer nivel en $ 84.202 a junio de 2012). 10 El tope a las prestaciones por las jubilaciones a través del BPS para los trabajadores que aportan exclusivamente al pilar de solidaridad intergeneracional es a junio de 2012 $ 34.242 y el tope a las prestaciones percibidas a través del BPS para los trabajadores que aportan al pilar solidario y al pilar de capitalización individual es $ 23.155. 7 Para la determinación de los montos percibidos en las jubilaciones a través del pilar de capitalización individual es relevante la evolución de la rentabilidad neta percibida a través de las AFAP en la vida laboral del trabajador y la tasa de interés técnico para las jubilaciones de los seguros previsionales11. Debido a que las mismas se las mide en términos reales según la evolución del índice medio de salarios, es de relevancia estimar la evolución de la unidad reajustable (UR) que se indiza al IMS a través del tiempo12. Para la estimación de los fondos de ahorro acumulados de las AFAP se supuso la evolución de los salarios de los trabajadores a través de su vida laboral, y en base a los mismos se estimó el ahorro acumulado de los trabajadores13: DDEF = ∑FM 1 D%HF I JKF I ∏ 1 K1F (11) donde DDEF JKF D%HF K1F cuenta de capitalización individual del individuo i en el año t. aportes personales efectivos en el año t. comisión total que cobra la AFAP en el año t. tasa de rentabilidad neta de las inversiones en el año t. Por lo tanto, los mayores determinantes de los fondos ahorrados en la cuenta de capitalización individual incluyen el monto y la evolución de los ingresos de los trabajadores, la tasa de aportes netos, el tiempo de aportación y la tasa de rentabilidad de los fondos ahorrados en las AFAP. En el próximo apartado se describen los mismos para la estimación de las tasas de reemplazo de los trabajadores en el sistema mixto de seguridad social. 3.2 Estimación tasas reemplazo de la seguridad social Las tasas de reemplazo de las jubilaciones del sistema mixto de seguridad social uruguayo que se definen como los montos percibidos a través de las jubilaciones por el pilar solidario y por el pilar de capitalización individual en relación al salario que se percibe antes de la jubilación, dependen de los siguientes factores que determinan la conveniencia del sistema mixto de seguridad social uruguayo: 11 La normativa bancocentralista, que es el órgano regulador de las AFAP, establece que la rentabilidad neta se estima como la tasa interna de retorno de los fondos de ahorro acumulados del trabajador una vez que se deducen la comisión de administración, la prima de invalidez y fallecimiento y la comisión de custodia de los instrumentos financieros. Los dos primeros cargos se deducen del ingreso de aportación mientras que la última se deduce del fondo total ahorrado. 12 El sistema de seguridad social uruguayo actualiza las jubilaciones en base al índice medio de salarios y no de acuerdo a la inflación (IPC). El índice que mide la evolución del índice medio de salarios es la unidad reajustable (UR) y por lo tanto la ley 16.713 establece que la rentabilidad de las AFAP se deben regular según dicho índice. 13 Ver Illanes, J.,“Seis casos sobre el futuro de los servicios financieros en Uruguay – segundo caso”, presentación Universidad del CEMA, Agosto de 2011. 8 • • • • • • • nivel de ingreso de aportación y ciclo de los ingresos durante la vida laboral. impuesto al ingreso de aportación (τ=15%) tasa de aporte neto del trabajador (τ 15% Com. Tot. de la AFAP. tasa de rentabilidad neta en la historia laboral de los fondos de ahorro acumulados en las AFAP y la tasa de interés técnico en la renta percibida en los seguros previsionales. evolución de la UR y por lo tanto del índice medio de salarios a través del tiempo. topes a las jubilaciones del BPS. tiempo de aportación al sistema. En base a lo mismo, las tasas de reemplazo para el sistema mixto de seguridad social se puede representar de acuerdo a lo siguiente: \],_F` d b b k l I 150%: ]1efg $#19\%h _F` ; 45% I 50% I kl _F` k l 50% I : ]1efg $#19\%h ; 45% I kl c _F` b ]1efg $#1<\%h ; 45% I = b kl a k l m# k l 2 m# k l m# 2 donde ]1efg : renta percibida a través de los seguros previsionales en base a los fondos de ahorro acumulados de las AFAP para el individuo “i” en base a la rentabilidad neta “r” y en base al interés técnico de los seguros previsionales. k l : es el salario promedio en UR percibido en los últimos diez años ó en los mejores veinte años de aportes. : es el primer nivel de ingreso de aportación que corresponde al pilar solidario. 2 : es el segundo nivel de ingreso de aportación que corresponde al pilar de capitalización individual. \%h _F` : es el tope en el monto de las jubilaciones a través del BPS cuando se aporta conjuntamente al pilar solidario y al pilar de capitalización individual. Las estimaciones de las tasas de reemplazo al sistema mixto de seguridad social que combina aportes al pilar solidario y al pilar de capitalización individual indican que dicha sistema es más beneficioso que el sistema exclusivo de reparto por solidaridad intergeneracional14. Dicho resultado es acorde con el modelo de Persson y Tabellini que indica que cuando la tasa de interés real es mayor que la tasa de crecimiento de la 14 Ver Anexo 1 - Tasas de reemplazo del sistema mixto de seguridad social uruguayo. 9 población más el crecimiento real de la economía, conviene mantener para los ahorros previsionales de los trabajadores un sistema de capitalización individual15. 3.3 Modelo de seguridad social mixto en base a topes al pilar solidario 3.3.1 Supuestos del modelo: Sean los salarios iniciales de los trabajadores que se representan en tres grupos estratos de ingresos, p ∈ rstu` ; vw7` ; t'F` x y tal que: l p I ∏lFM1 KF (12) Para simplificar el análisis se supone que todos los salarios de un mismo grupo de ingreso se comportan igualmente a lo largo de la vida laboral. Si se supone exógeno el comportamiento de los salarios de los distintos estratos de ingresos durante la vida aboral, entonces el crecimiento acumulado de los ingresos se representa: ∏lFM1 KF yl y l yl I p con yl reprentando el crecimiento acumulado de los salarios a través del tiempo con respecto al nivel inicial16. Por otro lado, las rentas que se perciben de los seguros previsionales una vez que el trabajador se jubila se pueden representar de la siguiente forma: DDEl ]1ef I z *;F{| } ;F ]1ef I ~fe%K (13) donde DDEl : ]1ef : int : : ~fe%K: fondo acumulado del trabajador en la AFAP al final de la vida laboral. renta jubilatoria constante que percibe el trabajador i del seguro previsional. tasa de interés técnico que paga la aseguradora al trabajador. expectativa de años de vida del trabajador luego que se jubila. factor de renta constante. Si se representa los aportes personales de los trabajadores al fondo de ahorro previsional como: 15 En el caso de la regla de oro de la seguridad social se supone que la tasa en términos reales se mide en relación al IPC. En Uruguay la rentabilidad real histórica medida en términos del IPC se ha mantenido al presente por encima de la tasa de crecimiento de la población más el crecimiento real del PIB. 16 En este modelo y a diferencia que para la estimación efectiva de las tasas de reemplazo, se supone que el ciclo del salario real durant(t)e la vida del trabajador mantiene un crecimiento constante en términos reales de inflación de precios a través del tiempo. 10 JKF I I yF I p (14) donde ω es el porcentaje de aporte a la seguridad social. Si se supone que la rentabilidad es exógena y realizando cálculos se obtiene que la renta de los seguros previsionales de los trabajadores es la siguiente: F ]1ef M 1 D%HF I I I yF I p I ∏ 1 K1F ~fe%K Por lo tanto, las tasas de reemplazo del sistema mixto de la seguridad social en base a niveles suponemos que se puede representar como: \] ,_F` _F` d ]1ef \%h b kl # k l c]1ef# J%K I I b kl a k l \%h _F` m# J%K I I m# J%K I I k l \%h _F` 15 donde “J%K” indica el porcentaje jubilatorio que se percibe por el pilar solidario una vez que el trabajador se jubila. En tanto, el pilar solidario también presenta topes en el caso que se aporte exclusivamente al pilar solidario \%h `' y el mismo guarda una relación con el tope para el pilar solidario cuando se aporta conjuntamente al pilar de capitalización individual, \%h `' 1 γ I \%h _F` con C 1. Las tasas de reemplazo en el sistema de seguridad social uruguayo cuando se aporta exclusivamente al sistema solidario se pueden representar: \] ,`' k \ $#1\%h `' ; J%K I # k\ # 16 Debido a que la administración del pilar solidario la realiza el gobierno a través del Banco de Previsión Social, el monto de las jubilaciones y los topes a las mismas que dicha institución establece se determinan en base a la restricción presupuestal de dicha institución. La misma se presenta a continuación: \ \2 2 ; \%hm ; \%hm 1 " 1 " 17 donde se suponen que existen dos momentos en el tiempo, T representa el monto recaudado de los aportes de los trabajadores al pilar solidario en el período e 1,2, GF representa el gasto por el pago de las prestaciones jubilatorias para el pilar solidario de aportación que depende de los topes que presentan las mismas y " representa la tasa de descuento del gobierno a través del tiempo. Los principales cometidos del gobierno para la seguridad social son mantener una cobertura amplia de seguridad social a la población uruguaya y asegurar un determinado 11 nivel de tasas de reemplazo en los salarios una vez que se jubilan los trabajadores. Asimismo, se debe mantener equilibrado el presupuesto de las instituciones previsionales públicas. Por lo tanto, al establecer los topes al pilar solidario se deben observar previamente las tasas de reemplazo de los trabajadores y el presupuesto de las instituciones previsionales. Con respecto a lo mismo, un mayor monto de los aportes de los trabajadores al pilar solidario de la seguridad social permite elevar los topes a las jubilaciones. Debido a que el ingreso de las jubilaciones del pilar solidario dependen de los aportes de los últimos diez años, se generan situaciones en que los trabajadores del sector privado aportan los primeros años por el mínimo de aportación y los últimos años por un monto mayor para obtener un mayor ingreso jubilatorio. Por lo tanto, un nivel mínimo de aportes de los trabajadores durante los primeros años y un mayor monto durante los últimos años genera que los topes a las jubilaciones deban ser menores que si se aporta un monto mayor al mínimo durante los primeros años. Sin embargo, no existe incentivo para los trabajadores privados a realizar aportes mayores al mínimo al inicio de la vida laboral ya que perciben exactamente la misma jubilación. Por lo tanto, para mantener equilibrado el presupuesto el gobierno elige mantener topes más bajos para evitar situaciones de riesgo moral y mantener equilibrado el presupuesto. Lo mismo genera en un sistema de seguridad social exclusivo de solidaridad intergeneracional que las tasas de reemplazo para los sectores de ingresos medios y altos sean muy bajas y por lo tanto no cumplan con la función de cobertura del salario del trabajador17. `' , y topes bajos, \%h `' , y si Si representamos topes altos para el pilar solidario, \%h `' J%K I k #\ \%h `' \%h se estiman las tasas de reemplazo para los sectores de ingresos medios que cumplen \] ,`' l` w ¡¢£ k\ # J%K m# m e##¤f e%h \%h `' `' m# m e##¤f e%h \%h (18) Se desprende debido a la anterior igualdad, que el trabajador de ingresos medios presenta una tasa de reemplazo menor que J%K 45% para el tope inferior y lo mismo se acentúa para los sectores de ingresos más altos. Por lo tanto, si se generan incentivos en el sistema de solidaridad intergeneracional para que los topes a las prestaciones por las jubilaciones sean bajas, las tasas de reemplazo de los sectores de ingresos medios y altos presentan niveles que no son adecuados para las funciones que debe cumplir la seguridad social y por lo tanto ante la posibilidad de un sistema que incorpore un pilar de capitalización individual que no presenta topes y por lo tanto genera mayores tasas de reemplazo, dichos trabajadores eligen el mismo. De lo 17 Ver ecuación (16) de tasas de reemplazo para el sistema exclusivamente solidario. 12 contrario, pueden optar por efectuar niveles de aportación menores para alcanzar mayores tasas de reemplazo. Por otro lado, un trabajador de ingresos bajos elige el sistema mixto de seguridad social en relación al sistema solidario si las tasas de reemplazo del sistema mixto para un nivel de aporte dado son mayores que para un sistema solidario. Si se incentiva la participación en el sistema mixto a través de un premio ϑ sobre los ingresos de aportación al pilar solidario en el sistema mixto se obtiene que las tasas de reemplazo para los mismos: \],_F` _F` d]1ef \%h b kl # k l I 1 ¦ c ]1ef# J%K I I b kl a k l \%h _F` m# J%K I I k l \%h _F` m# J%K I I En el siguiente apartado se describe un modelo general de un sistema mixto de seguridad social seguridad social y se lo compara que el sistema exclusivo de solidaridad intergeneracional. 3.3.2 Elección del sistema de seguridad social con topes jubilatorios al pilar solidario Para poder definir el modelo óptimo de seguridad social en Uruguay se define en primer lugar el tipo de gobierno en la administración previsional según sus preferencias que se definen como equilibrado en el gasto ó deficitario. Se supone que representamos las anteriores preferencias por §rw¨ ; 7w- x y en base a dichas preferencias el gobierno decide la estrategia de topes jubilatorios que implementará para los contribuyentes al pilar solidario de la seguridad social. Lo mismo se puede representar m ©`s ze%ĥ } y según la misma se puede definir la función de utilidad del gobierno: Por lo tanto, se puede suponer que la utilidad del gobierno se representa a través del resultado presupuestal de la seguridad social más un objetivo de cobertura previsional mediante la siguiente ecuación: m ©`s h , \%h ¯w° l` w ±²³ «\ \2 2 ¬ 1 " 1 " ED%KeKf®, \] JE­ ED%KeKf® ® ; \] 0 (19) donde E. es una variable indicativa que vale uno cuando la cobertura de seguridad social a la población es menor al cincuenta por ciento ® B 50% y/ó las tasas de reemplazo son menores al cuarenta y cinco por ciento \] B 45% y cero en caso contrario. Por otro lado, los contribuyentes a la seguridad social se supone que son de ingresos bajos, medios y altos, y que lo mismo no puede ser observado por el gobierno. Por lo 13 tanto, los tipos de los trabajadores se representan ´u ϵ¶´³ ; ´ ; ´· ¸ y las estrategias de los mismos consisten en realizar aportes a la seguridad social según su nivel salarial efectivo. Por lo tanto, las estrategias de los trabajadores se pueden representar como m / z¹́º } y la función de utilidad es igual a la tasa de reemplazo obtenida en el momento de la jubilación dado el aporte salarial: zm ¹́u } \] ¹́u (20) Las restricciones de participación según los topes jubilatorios del gobierno son las siguientes: ]m \%h E D%KeKf® C ®̅ ; \] C 0 0 JE­ ]m z\%h} JE­ E2 D%KeKf® C ®̅ ; \] C 0 0 ]J1 ]J2 Por lo tanto, si las tasas de reemplazo son bajas y no cumplen la función de cubrir los gastos en la vejez como es el caso de los sistemas de solidaridad intergeneracional con topes jubilatorios bajos, no se cumplen las restricciones de participación del gobierno. En ese sentido, el sistema anterior de seguridad social uruguayo mantenía topes a la jubilación más altos que los actuales ya que en caso contrario generaba tasas de reemplazo bajas para los estratos de ingresos medios y altos. Por lo tanto, un sistema de seguridad social exclusivamente solidario no cumple las restricciones de participación para las tasas de reemplazo con topes bajos a la jubilación18. En el caso que la cobertura en seguridad social a la población sea baja como en el caso de los sistemas exclusivos de capitalización individual no se cumplen las restricciones de participación requeridas y por lo tanto el sistema no es viable19. En ese sentido y en base a lo anterior, se demuestra que para la seguridad social es mejor un sistema mixto en el que coexiste un pilar solidario con un pilar de capitalización individual20. Por otro lado, las restricciones de participación para los trabajadores en la seguridad social son las siguientes: \] z ´­ } k (]J1’) 18 Ver que no se verifican dichas restricciones en Anexo 3. El pilar solidario incentiva la participación de los sectores de más bajos ingresos y además el gobierno es más efectivo en la supervisión de los aportes a la seguridad social, lo que genera que la cobertura a la población de trabajadores sea más amplia. 20 Ver demostración en Anexo 3 para el caso en que el premio por la participación en el pilar de capitalización individual en el primer nivel del tramo de aportación es cero (¦ 0. En ese sentido, en el caso uruguayo del sistema mixto de seguridad social el grado de cobertura de los salarios de los trabajadores se ve mejorado por un premio a los aportes del pilar solidario si se aporta conjuntamente al pilar de capitalización individual y por la tasa de aporte netos a esta última dado que el pilar de ahorro individual no está topeado. 19 14 \] z ´$ } k (]J2’) \] z ´¾ } k (]J3’) Para estimar la conveniencia en la participación de los trabajadores en el sistema de solidaridad intergeneracional y en el sistema mixto de seguridad social hay que comparar las tasas de reemplazo finales con las tasas de reemplazo de reserva de los mismos ( k ). Se demuestra que las anteriores restricciones de participación no se cumplen para el sistema exclusivamente solidario y se cumplen para el sistema mixto de seguridad social21. Por lo tanto, si se supone que se debe mantener un determinado grado de cobertura a la población en la seguridad social y una determinada tasa de remplazo mínima, el sistema mixto de seguridad social es superior al sistema exclusivo de solidaridad intergeneracional y al sistema exclusivo de capitalización individual. En el siguiente apartado se describe el caso uruguayo que incluye un premio en el pilar solidario si se aporta al sistema mixto de seguridad social. 3.3.3 El modelo de seguridad social uruguayo En el caso de la seguridad social en Uruguay se premia la elección de contribución al pilar de capitalización individual mediante un cincuenta por ciento adicional a los montos aportados al pilar solidario para el primer nivel de aportación de la seguridad social. Según el nivel en que nos encontremos con respecto a los topes a la seguridad social, se pueden observar cuatro casos con respecto al nivel de los aportes de los trabajadores. A continuación y en base a los mismos, se realiza una comparación de las tasas de reemplazo para el sistema mixto con respecto al aporte exclusivo al sistema de solidaridad intergeneracional para el caso uruguayo. Si se supone que J%K 0.45, 0.50 y ¦ 0.50 y se toman en cuenta los niveles de aportación anteriormente señalados, #" 1, #" 2 ¿ #" 3, se obtienen los siguientes resultados: k #\ 1 er Caso - l 1K#" ¿ \%h _F` : ±`gÀIÁIÂ \] ,_F` k \ I 1 ¦ ]1ef ]1ef J%K I I D% \],`' 45% # # k k \ \ ya que 22.5% D%1 33.75% y # ¯w;Ft ( k #\ 57% con treinta años de aportes y con una rentabilidad neta del uno por ciento en UR para la seguridad social uruguaya22,23. Ver Anexo 3. Para la estimación de Cob hay que tomar en cuenta que el cincuenta por ciento adicional de los ingresos de aportación hasta el primer nivel presenta el tope del monto del primer nivel de aportación. 21 22 15 k #\ \%h _F` I : 2do caso - 1K #" l 2Ã% #" ¿ ±`gÀ \] ,_F` k \ I ]1ef ]1ef J%K I D%2 \] ,`' 45% k #\ k #\ # donde 22.5% D%2 30% y 40% ¯w;Ft( k #\ 57% con treinta años de aportes y con una rentabilidad neta del uno por ciento en UR para la seguridad social uruguaya. k #\ 3er caso - 2Ã% #" l ¿ \] ,_F` \%h _F` ±`gÀ : ]1ef J%K I ]1ef D%Ä \] ,`' 45% # # k k \ \ donde 15% D%Ä 30% y 40% ¯w;Ft( k #\ con treinta años de aportes y con una rentabilidad neta del uno por ciento en UR para la seguridad social uruguaya. k #\ \%h _F` : 4to Caso -l 2Ã% #" ¿ ±`gÀ \] ,_F` ]1ef \%h _F` ]1ef \%h _F` \%h `' \] ,`' # # # k\ k\ k\ k #\ ya que Ä y por lo tanto, que 2 ¯w;Ft ( kÆ( Å l` w ¡¢£ kÆ( Å l` w )(ÇÈ¢ kÆ( Å 1 γ l` w ¡¢£ kÆ( Å 15%, mientras 40% con treinta años de aportes y con una rentabilidad neta del uno por ciento en UR para la seguridad social uruguaya. Si se supone que se requiere una tasa de reemplazo de por lo menos cuarenta por ciento para los estratos de ingresos medios y altos, en el caso de un sistema exclusivamente solidario se deben incluir topes altos a la jubilación. Sin embargo, si se utiliza un sistema mixto se pueden utilizar topes más bajos debido a que se obtienen mayores tasas de reemplazo. Por lo tanto, es más conveniente un sistema mixto para la seguridad social uruguaya que un sistema de solidaridad intergeneracional. En el siguiente apartado se describen cuales son las razones principales que explican el resultado anterior. 3.4 Ventajas del sistema mixto de seguridad social El sistema mixto de seguridad social uruguayo que combina un pilar solidario y un pilar de ahorro de capitalización individual presenta las ventajas de mayores tasas de reemplazo para todos los tramos de aportación en relación a los aportes exclusivos al pilar solidario de reparto intergeneracional. 23 Ver tabla 1.2 del Anexo 1. 16 Lo anterior se debe principalmente a las razones esgrimidas para la regla de oro de la seguridad social en el apartado anterior representadas a través del modelo de Persson y Tabellini. Por otro lado, una segunda razón de relevancia es que hasta el primer nivel del tramo de aportación y en el caso de hacer uso de la opción de aportes al pilar de capitalización individual por el cincuenta por ciento de los ingresos laborales, las prestaciones percibidas a través del BPS se estiman en base al salario promedio de los últimos diez años incrementado un cincuenta por ciento en los aportes. En tercer lugar, los topes a las prestaciones a las jubilaciones que establece el BPS y que topean el monto total de las jubilaciones que se realizan exclusivamente a través del pilar solidario, generan que el sistema mixto presente mayores tasas de reemplazo24. El sistema mixto que incluye un pilar solidario permite mantener una mayor cobertura en la seguridad social a los trabajadores que un sistema exclusivo de ahorro individual. La experiencia de otros países y los datos de la seguridad social uruguaya indican que un sistema exclusivo de capitalización individual genera tasa bajas de cobertura en la población de menores ingresos. Por otro lado, el sistema mixto de seguridad social ha permitido bajar el déficit fiscal del gobierno uruguayo al reducir el monto de las transferencias que este debe realizar al BPS a medida que el sistema de capitalización individual madura y los trabajadores se empiezan a jubilar por el mismo25. Con respecto a lo mismo, las transferencias a la seguridad social por concepto de prestaciones jubilatorias pasaron de representar casi un cinco por ciento del PIB en el presupuesto del sector público en el año 1999 a representar un dos por ciento del PIB en el año 201126. Al mismo tiempo las inversiones de las AFAP han permitido al gobierno acceder al financiamiento en moneda nacional y de esta forma avanzar en el proceso de desdolarización de la economía. Las inversiones de dichas instituciones en instrumentos financieros de oferta pública pertenecientes a empresas privadas ha permitido dinamizar el mercado de valores uruguayo y con ello incrementar el nivel de inversión de la economía y mejorar el nivel de empleo. Por último, el nuevo sistema mixto de seguridad social crea a los inversores institucionales de las AFAP y los seguros previsionales, estos últimos que en el futuro crecerán en importancia a medida que los trabajadores se jubilan. Lo mismo es de 24 Lo mismo se explica en las altas tasas de aportación netas uruguayas (12.3%) que son las más altas de América Latina y generan un ahorro considerable en la vida laboral del trabajador, que no están topeadas a través del pilar de capitalización individual. Por otro lado, el pilar de capitalización individual permite que en caso de fallecimiento en actividad ó durante el período jubilatorio del trabajador, los familiares sean herederos de los fondos de ahorro acumulados y por lo tanto tengan derecho a cobrar una renta por los mismos. 25 Ver Illanes, J. Segundo Caso: “Seis casos sobre el futuro de los servicios financieros en Uruguay”, Seminario Universidad del CEMA, Agosto de 2011. 26 No incluye transferencias para el pago de remuneraciones de los trabajadores y otros gastos operativos de dicha institución. En los primeros años de transición al sistema mixto se generó un incremento del déficit del gobierno debido a que se dejaron de percibir los aportes que actualmente se destinan a las AFAP. A medida que el sistema madura y los trabajadores se jubilan por el sistema mixto se reduce el déficit fiscal por debajo del nivel de los primeros años del sistema. 17 relevancia ya que los inversores institucionales operan en todas las economías como los agentes principales para la asignación de recursos en forma eficiente dado el tamaño de los mismos y permiten con ello un mayor crecimiento económico. 4. Administración portafolios previsionales 4.1 Bonos previsionales indexados a la inflación A medida que empezaron a adquirir relevancia en Estados Unidos los fondos de pensión bajo esquemas de contribuciones definidas (DC) en contraposición a los aportes con beneficios definidos (DB)27, se crearon nuevos títulos gubernamentales que se indexan a la inflación (TIPS) que cumplen el rol de cobertura para las obligaciones en los portafolios previsionales contra el riesgo inflacionario28. Siegel y Waring (2004) observan que una administración eficiente de las pensiones bajo esquemas DB y DC, deben incluir en los portafolios previsionales instrumentos financieros de renta fija indexados a la inflación que juntos con los instrumentos de renta fija nominales permitan igualar la duración de los activos con la duración de las obligaciones previsionales y de esta forma inmunizar el portafolio previsional ante cambios no solo en los precios y en las tasas de los activos y pasivos del mismo, sino también ante cambios en la inflación. Para lo mismo, se estima en primer lugar la duración de la tasa de interés y de la inflación de las obligaciones del portafolio en base a los egresos previsionales estimados en cada momento del tiempo. Luego y en base a dichos guarismos, se construye el portafolio de activos previsionales en base a una combinación de bonos nominales y bonos indexados a la inflación de modo de igualar la duración de la tasa de interés e inflación de estos últimos con la de las obligaciones previsionales. De dicha estimación se obtiene la composición óptima entre bonos nominales y bonos indexados a la inflación de los portafolios de dichas instituciones. Martellini (2006) señala que la administración de los fondos de pensión ha pasado a manejarse desde criterios de maximización del margen de beneficios entre los activos en relación a los pasivos a un criterio que se basa en la minimización del riesgo de pago de las obligaciones del pasivo. El argumento que se cita para dicho cambio es que las volatilidades en los precios de los activos financieros a principios de la década pasada generaron que los reguladores de los fondos de pensión incrementaran las normas en cuanto al manejo del riesgo del lado del pasivo de dichas instituciones. 27 El sistema solidario de seguridad social se basa en un esquema de aportes para que cuando el trabajador se jubile adquiera una renta de beneficio definido (DB) mientras que el sistema de ahorro de capitalización individual se basa en un esquema de aportes definido (DC) que genera que el monto de la jubilación al final de la vida laboral dependa de dichos aportes. 28 Al presente, los mayores tenedores de dichos títulos son los fondos de pensión en dicho país debido a que los mismos permiten simular la evolución de las prestaciones en términos reales durante la etapa jubilatoria de los trabajadores. 18 A este tipo de estrategia para la administración de los portafolios se la denomina inmunización y se basa en igualar la duración de los activos previsionales con la de las obligaciones previsionales para generar una cobertura en el pago de las prestaciones y reducir el riesgo en la tasa de reinversión. Para esto último, los portafolios previsionales deben rebalancear los plazos de los instrumentos financieros que componen los activos a través del tiempo para compensar ganancias de capital con retornos de reinversión29. Las ventajas de un portafolio inmunizado es que la desviación estándar en relación al retorno medio es menor que un portafolio que no cumple con lo mismo30,31. Illanes (2011) observa la relevancia de los instrumentos financieros indexados en los portafolios de las AFAP para los casos de contingencia en el futuro cercano de no alcanzar la rentabilidad real mínima regulatoria, poder realizar un swap de flujo de fondos con los bonos nominales y de esta forma cubrirse contra un alza en las tasas de interés. Debido a que actualmente no existen títulos de renta fija de oferta pública indexados a la unidad reajustable (UR) y para poder cubrir el riesgo de reajuste de las prestaciones jubilatorias que se indizan a la misma, se deben crear instrumentos gubernamentales reajustables a la UR a distintos plazos ya que con los mismos se deben administrar los activos del BPS y realizar el pago de las prestaciones indizadas a la UR, cumplir con el objetivo de la normativa bancocentralista para la regulación de la rentabilidad real mínima de las AFAP en UR y se deben simular la evolución de los pagos de las prestaciones que deben pagar los seguros previsionales. Para ello en el próximo apartado se describe el método de estimación para hallar el monto óptimo de las emisiones a través del tiempo de títulos de renta fija reajustables a la UR. Para lo mismo, se incluyen las proyecciones en cuanto a los ingresos y egresos de las instituciones previsionales en Uruguay32. 4.2 La administración eficiente de los fondos previsionales El monto del programa de emisión de los bonos previsionales reajustables a la UR depende principalmente de los montos de los activos previsionales administrados por el 29 Las tres condiciones que se deben cumplir para inmunizar un portafolio son en primer lugar igualar la duración de los activos del portafolio con la de los pasivos, en segundo lugar el valor presente de los activos debe ser mayor que la de los pasivos y en tercer lugar la dispersión de los activos debe ser mayor que la de los pasivos. Ver Fabozzi, F. “The Handbook of Asset Liability Management: Sate of the Art Investment Strategies, Risk Controls and RegulatoryRrequirements”, Chapter 42. 30 Adicionalmente, un portafolio inmunizado presenta la ventaja de una mayor liquidez que un portafolio que utiliza contratos de garantías para generar cobertura de riesgos y por otro lado, se puede rebalancear el portafolio con activos rentables para el portafolio. 31 Una variación que se utiliza comúnmente en la administración de los portafolios previsionales es una combinación entre las técnicas de matcheo de flujo de fondos para los plazos de vencimientos de las obligaciones más cortas e inmunización para el resto de los activos previsionales del portafolio. A esta técnica se la denomina “horizon matching”. Las ventajas de la misma incluye asegurar las necesidades de liquides para los flujos de fondos iniciales y por lo tanto, premios por la liquidez en dichas inversiones. 32 No se incluyen en dichas estimaciones las cajas paraestatales que representan una porción importante del sistema de seguridad social uruguayo. Sin embargo, el método de las estimaciones es aplicable a las mismas. 19 BPS y de los pagos de las prestaciones que este debe cumplir en el futuro. Un instrumento financiero de este tipo aumenta la eficiencia en la administración del presupuesto de este organismo y por lo tanto es beneficioso para la institución. Por otro lado, dicho instrumento es beneficioso para las AFAP y los seguros previsionales ya que genera una mejor cobertura de los egresos futuros de dichas instituciones para el pago de las jubilaciones y al mismo tiempo permite obtener una adecuada rentabilidad en UR en el portafolio previsional. Por lo tanto, en este documento se utilizan las proyecciones de ingresos y egresos del BPS, AFAP y seguros previsionales, y luego en base a los mismos, se estiman las duraciones de la tasa de interés y de la inflación en salarios que son de utilidad para hallar la composición del portafolio óptimo previsional en base a bonos nominales y bonos indexados a la inflación33. En el siguiente cuadro se presentan los valores estimados de la duración en términos de las tasas de interés nominales y en términos de la inflación en salarios para los egresos del BPS, AFAP y BSE, en función del horizonte temporal en la proyección de los egresos34. DURACION DE LOS EGRESOS DE LAS INSTITUCIONES PREVISIONALES – JUNIO 2012 Institución/Horizonte Temporal BPS AFAP BSE Di DUR Di DUR Di DUR 10 AÑOS 20 AÑOS 30 AÑOS 4.8 0 6.2 0 7.3 0 9.5 0 11.0 0 13.6 0 14.3 0 15.5 0 ----- Fuente: BCU. Como se puede observar la duración de la inflación en UR es cero debido a que cuando aumentan los salarios, aumenta el flujo de fondos de los egresos y la tasa de descuento en la misma magnitud, por lo que el efecto neto sobre la duración se anula35. 33 Para las proyecciones financieras del BPS, ver Camacho, Á. “Proyección Financiera del BPS”, BPS (2011). Para la proyección financiera de las AFAP y de los seguros previsionales, ver Illanes, J. Segundo Caso en “Seis casos sobre el futuro de los servicios financieros en Uruguay”, Seminario Universidad del CEMA (2011). 34 La duración de la tasa nominal se puede descomponer en la duración de la tasa de interés real y la duración de la inflación, sin ser aditivas estas últimas. Dicho análisis es de utilidad para hallar la composición óptima por monedas en que se nominan los activos de las instituciones previsionales en base a un criterio de reducción en el riesgo de pago de las obligaciones previsionales. 35 Según la ley de seguridad social 16.713 tanto los fondos de las AFAP como las prestaciones de todas las instituciones previsionales se reajustan de acuerdo el índice medio de salarios que se calcula en base a la unidad reajustable (UR). 20 La duración de las tasas nominales depende del horizonte temporal, siendo mayor para las AFAP y el BSE para todos los horizontes temporales debido a que los egresos del BPS dependen de los diez últimos años de aportes por su carácter solidario mientras que en el caso de las AFAP y los seguros previsionales se observan plazos más largos para la proyección de las obligaciones. Por otro lado y debido a que más del noventa por ciento de los activos de las AFAP y del portafolio previsional del BSE se encuentran denominados en moneda nacional, la duración de los activos de dichos portafolios es un indicador de cómo varía el valor de dichos portafolios ante variaciones en las tasas en moneda nacional. La duración de los activos del portafolio de las AFAP es aproximadamente de 6.2 mientras que para los activos previsionales del BSE es de 4.736. Lo mismo refleja el horizonte temporal más corto de los seguros previsionales debido a que la expectativa de vida cuando un trabajador se jubila observa menor plazo en relación al plazo de aportes en las AFAP37. El portafolio de activos del BPS es de menor magnitud en relación a los otros activos de dicha institución debido a que las prestaciones de las jubilaciones y pensiones se pagan en base a transferencias del gobierno central por el carácter solidario de dicha institución y debido también a que en la actualidad no existen instrumentos financieros denominados específicamente en UR que permiten una mejor administración de los fondos. En ese sentido, los activos de las AFAP y del BSE se encuentran nominados principalmente en pesos y unidades indexadas a la inflación de precios (UI) 38, ya que no se dispone de instrumentos nominados en UR, por lo que es necesario para una administración eficiente la creación de instrumentos financieros de renta fija en base a este último índice que permitan adecuar los distintos horizontes temporales de los aportantes y jubilados en la administración de los portafolios previsionales. En el siguiente apartado se describen las ventajas de la creación de un instrumento financiero de renta fija denominado en UR a los efectos de reducir el riesgo de pagos de las obligaciones de los seguros previsionales a través de tiempo. 4.3 Las ventajas de la emisión de un programa de bonos en UR Debido a que una administración eficiente de los activos previsionales en relación a las obligaciones se realiza igualando las duraciones de las tasas de interés y de la inflación de los activos con la de las obligaciones de las instituciones previsionales y debido a que la duración de la inflación en salarios de los egresos de dichas instituciones es cero 36 Se incluye únicamente al BSE en los activos de los seguros previsionales debido a que las otras aseguradoras representan un monto escaso en las prestaciones de los seguros previsionales. 37 Cabe resaltar que la duración de los activos de las AFAP permite observar que dichas instituciones manejan un horizonte temporal de diez años para los fondos previsionales. Debido a que en Uruguay existe un solo fondo para la población de edad joven, media y próximos a jubilarse, pondera en la administración de los portafolios junto con el horizonte temporal el objetivo de rentabilidad mínima bruta real anual en UR. 38 La unidad indexada (UI) se reajusta de acuerdo a la inflación de precios (IPC). 21 debido al reajuste en base a la UR, es necesario la creación de instrumentos financieros denominados en base a dicho índice para generar una cobertura de los mismos. En segundo lugar y ya que en la actualidad los instrumentos financieros gubernamentales uruguayos que son indexados se nominan en UI, y que dichos instrumentos poseen un menor reajuste en el tiempo en relación a la UR debido al crecimiento del salario real, es relevante la evolución de los precios de dichos títulos para los objetivos de rentabilidad de los fondos previsionales. La creación de títulos nominado en UR permiten un mejor monitoreo de la rentabilidad de los fondos a través del tiempo. Por último, la creación de un instrumento financiero en UR es relevante para el pilar solidario de prestación definida del BPS ya que permite una administración eficiente de los recursos que administra dicha institución. Lo mismo genera que el gobierno programe el nivel de transferencias a la seguridad social en base a la proyección financiera que debe realizarse de los egresos de la misma. En base a lo anterior y de acuerdo a los distintos horizontes temporales de los trabajadores, se propone en este documento la creación de un programa de emisión de bonos reajustables a la UR a diez años, veinte años y treinta años. Para lo mismo, se utiliza la estimación de las duraciones de las tasas de interés y la inflación en salarios en base a la proyección financiera de los ingresos y egresos de las instituciones previsionales a través del tiempo. Posteriormente y siguiendo la metodología de Riskmetrics, se distribuyen los montos proyectados de los egresos en los distintos nodos de emisión de los títulos nominados en UR y luego según las tasas de descuento predefinidas para dichos nodos se estima el valor actual de las emisiones, a diez, veinte y treinta años39. El monto de las anteriores emisiones se puede ver incrementada mediante un canje de los títulos de los fondos de las AFAP y de los activos previsionales del BSE nominados en UI por bonos nominados en UR. En ese sentido, el monto de las emisiones se puede elevar si es que el BPS comienza a administrar sus egresos en base a un activo previsional denominado en UR, lo que como se mencionó permitiría ordenar eficientemente los gastos en seguridad social del gobierno uruguayo. 5. Conclusiones En este documento se presenta el modelo de la regla de oro de la seguridad social en base al modelo de Persson y Tabellini, en el cual se arriba a la relación que permite observar cuando es conveniente un sistema de ahorro de capitalización individual en relación a un sistema de solidaridad intergeneracional para la seguridad social según estratos de edad e ingreso. 39 Ver metodología de mapeo de flujo de fondos en los respectivos nodos estándar “Riskmetrics Technical Document”, pág. 119, Fourth Edition, New York, 1996. 22 Luego se estiman las tasas de reemplazo para las jubilaciones en el sistema mixto de seguridad social y se arriba a la conclusión que el mismo es beneficioso en relación a un sistema exclusivo solidario para todos los tramos del ingreso de aportación. Lo mismo se explica principalmente debido a que los montos aportados al sistema mixto reciben un premio de un cincuenta por ciento para los montos hasta el primer nivel de aportación solidario, y por otro lado debido a la alta tasa de aportación neta al sistema de seguridad social en base a un sistema que posee topes para las prestaciones del pilar solidario y no posee topes para el pilar de capitalización individual. Adicionalmente a la mayores tasas de reemplazo del sistema mixto, se destacan los beneficios de la reducción en el monto del gasto del gobierno a medida que el nuevo sistema avanza en la maduración y el rol de las AFAP y de los seguros previsionales como inversores institucionales que permiten un mayor financiamiento al gobierno en moneda nacional, una mayor inversión a los agentes privados y una mayor eficiencia del sistema financiero. Adicionalmente, se presenta un modelo de elección de la seguridad social en base a topes al pilar solidario y en el cual se elige mantener topes más bajos para este último en un sistema mixto en relación a un sistema exclusivamente solidario debido a que se obtienen mayores tasas de reemplazo con un déficit presupuestal menor para el gobierno central. Por último, en este documento se describen las ventajas para la administración eficiente de los portafolios previsionales de la creación de un programa de emisiones de bonos gubernamentales reajustables a la UR. Entre las mismas se encuentra en primer lugar, una mejora en la cobertura de los pagos que dichas instituciones deben realizar a través del tiempo. En segundo lugar, los mismos permiten un mejor manejo del objetivo de rentabilidad que establece la legislación y normativa vigente. Por último, la administración de los egresos previsionales del BPS mediante un bono previsional en UR permite ordenar el gasto del gobierno en la seguridad social. Para poder instrumentar dichas emisiones se distribuyen los montos de los egresos de dichas instituciones previsionales entre los distintos nodos de emisión según el plazo temporal del bono que se planea emitir a diez, veinte y treinta años, y luego en base a las tasas de descuento respectivas se estima el valor actual de las emisiones. 23 Bibliografía Arenas de Mesa, A., Llanes, M.C. y Fidel M. Bravo “Protección social efectiva, calidad de la cobertura, equidad y efectos distributivos del sistema de pensiones en Chile”, Cepal, Santiago de Chile, Junio 2006. Asociación AFP, Pensiones de AFP están dentro de las pautas de países desarrollados, Serie de Estudios AFP, Santiago de Chile, Mayo de 2010. Bodie, Z. “Inflation, Index Linked Bonds, and Asset Allocation”, NBER Working Paper No. 2793, December 1988. Fabozzi, F., “The Handbook of Asset Liability Management: Sate of the Art Investment Strategies, Risk Controls and Regulatory Requirements”. Forteza, A. y Ianina Rossi, “¿Qué protección social ofrecería un pilar de “cuentas nocionales” en Uruguay?”, Departamento de Economía, Facultad de Ciencias Sociales, Universidad de la República, Febrero de 2010. Forteza, A., Apella, I., Fajnzylber, E., Grushka, C., Rossi, I., y Graciela Sanroman, Work Histories and Pension Entitlements in Argentina, Chile and Uruguay. SP Discussion Paper nº0926, World Bank, 2009. Gibbons, R., Game Theory for Applied Economics, Princeton University Press, 1992. Illanes, J., “Seis casos sobre el futuro de los servicios financieros en Uruguay – segundo caso”, presentación Universidad del CEMA, Agosto de 2011. Persson, T. y Guido Tabellini “Political Economics-Explaining Economic Policy”, Cambridge: MIT, 2000. Glaeser, E.L. and Giacomo A.M. Ponzetto, Shrouded Costs of Government: The Political Economy of State and Local Pension Plans”, Preliminary and incomplete draft, August 2012. Lagomarsino, G. y Bibiana Lanzilotta, “Densidad de los aportes a la Seguridad Social, Análisis de su evolución y determinantes a partir de datos registrales de la historia laboral (1997-2003)”, CINVE, Diciembre de 2004. Proyección Financiero del Sistema Contributivo Administrado por el Banco de Previsión Social, Banco de Previsión Social del Uruguay, Diciembre de 2010. Valdés Prieto, S., “Acciones, plazo de inversión y multifondos”, Estudios Públicos, ISSN 0716-1115, Nº. 117, 2010 , págs. 125-173. Valdés Prieto, S., “Pay as you go securities”, Forthcoming in Economic Policy, 2005. Valdés Prieto, S., 2002. Políticas y Mercados de Pensiones. Un Texto Universitario para América Latina. Universidad Católica de Chile, pp. 936. 24 Valverde, F.B., “Determinantes de las tasas de reemplazo de pensiones de capitalización individual: Escenarios latinoamericanos comparados”, Cepal, Santiago de Chile, Mayo 2011. RiskMetricsTM-Technical Document, Fourth Edition, December 1996. Siegel, L. and Barton Waring “TIPS, the Dual Duration, and the Pension Plan”, Financial Analyst Journal, Vol. 60, 2004. 25 Anexo 1 – Tasas de reemplazo del sistema mixto de seguridad social uruguayo Las tasas de reemplazo del sistema mixto de seguridad social uruguayo se presentan en base al tiempo de aportación, densidad de aportación durante la vida laboral y tramo de aportación. Las tablas se presentan diferenciando según las tasas de rentabilidad netas obtenidas en las AFAP y según el ingreso promedio de los trabajadores medido en UR de los últimos diez años ó de los mejores veinte años. Se supone en todos los casos un interés técnico de los seguros previsionales de 1.5% en UR que es la observado en la normativa bancocentralista. Tabla 1.1 TASAS DE REEMPLAZO TOTALES* – BPS+AFAP (TASA RENT. NETA 0%) SALARIO PROMEDIO DE LOS ULTIMOS DIEZ AÑOS O DE LOS MEJORES AÑOS COT. VEINTE AÑOS DE APORTES 25% 1er Nivel 50% 1er Nivel 75% 1er Nivel 1er Nivel 2do Nivel 3er Nivel 50% 59% 67% 50% 59% 67% 47% 55% 63% 39% 48% 56% 41% 47% 52% 37% 48% 59% 55% 65% 75% 55% 65% 75% 51% 61% 72% 43% 54% 64% 44% 51% 58% 43% 57% 70% 58% 71% 83% 58% 71% 83% 55% 67% 79% 47% 59% 72% 46% 55% 63% 48% 64% 80% 62% 76% 90% 62% 76% 90% 58% 72% 86% 51% 64% 78% 49% 58% 67% 52% 71% 90% 65% 80% 90% 65% 80% 90% 61% 77% 92% 54% 69% 85% 51% 61% 72% 57% 77% 98% 20 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 25 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 30 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 35 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 40 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% * Las tasas de reemplazo totales surgen de las rentas cobradas a través del BPS y las AFAP en relación al ingreso que se percibió en los últimos diez años o en los mejores veinte. Las mismas incluyen los límites actuales de prestaciones del BPS para aportes con AFAP y sin AFAP. 26 Tabla 1.2 TASAS DE REEMPLAZO TOTALES* – BPS+AFAP (TASA RENT. NETA 1%) SALARIO PROMEDIO DE LOS ULTIMOS DIEZ AÑOS O DE LOS MEJORES AÑOS COT. VEINTE AÑOS DE APORTES 25% 1er Nivel 50% 1er Nivel 75% 1er Nivel 1er Nivel 2do Nivel 3er Nivel 52% 62% 67% 52% 62% 67% 48% 58% 63% 41% 50% 56% 42% 49% 52% 40% 52% 59% 57% 69% 81% 57% 69% 81% 54% 65% 77% 46% 58% 70% 46% 54% 62% 47% 62% 78% 62% 77% 91% 62% 77% 91% 59% 73% 87% 51% 65% 80% 49% 59% 68% 53% 72% 91% 67% 84% 100% 67% 84% 100% 63% 80% 97% 56% 72% 89% 52% 63% 74% 59% 82% 104% 72% 91% 110% 72% 91% 110% 68% 87% 106% 60% 79% 98% 55% 68% 81% 66% 91% 116% 20 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 25 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 30 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 35 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 40 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% * Las tasas de reemplazo totales surgen de las rentas cobradas a través del BPS y las AFAP en relación al ingreso que se percibió en los últimos diez años o en los mejores veinte. Las mismas incluyen los límites actuales de prestaciones del BPS para aportes con AFAP y sin AFAP. 27 Tabla 1.3 TASAS DE REEMPLAZO TOTALES* – BPS+AFAP (TASA RENT. NETA 2%) SALARIO PROMEDIO DE LOS ULTIMOS DIEZ AÑOS O DE LOS MEJORES AÑOS COT. VEINTE AÑOS DE APORTES 25% 1er Nivel 50% 1er Nivel 75% 1er Nivel 1er Nivel 2do Nivel 3er Nivel 54% 65% 75% 54% 65% 75% 51% 61% 71% 43% 53% 64% 44% 51% 57% 42% 56% 70% 61% 74% 88% 61% 74% 88% 57% 70% 84% 49% 63% 76% 48% 57% 66% 51% 69% 87% 67% 84% 101% 67% 84% 101% 63% 80% 97% 56% 73% 89% 52% 63% 75% 60% 82% 104% 74% 94% 114% 74% 94% 114% 70% 90% 110% 62% 82% 102% 57% 70% 83% 68% 95% 122% 80% 104% 127% 80% 104% 127% 77% 100% 123% 69% 92% 116% 61% 77% 92% 77% 108% 139% 20 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 25 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 30 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 35 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 40 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% * Las tasas de reemplazo totales surgen de las rentas cobradas a través del BPS y las AFAP en relación al ingreso que se percibió en los últimos diez años o en los mejores veinte. Las mismas incluyen los límites actuales de prestaciones del BPS para aportes con AFAP y sin AFAP. 28 Tabla 1.4 TASAS DE REEMPLAZO TOTALES* – BPS+AFAP (TASA RENT. NETA -1%) SALARIO PROMEDIO DE LOS ULTIMOS DIEZ AÑOS O DE LOS MEJORES AÑOS COT. VEINTE AÑOS DE APORTES 25% 1er Nivel 50% 1er Nivel 75% 1er Nivel 1er Nivel 2do Nivel 3er Nivel 49% 56% 64% 49% 56% 64% 45% 53% 60% 38% 45% 53% 40% 45% 50% 35% 45% 55% 52% 61% 70% 52% 61% 70% 48% 58% 67% 41% 50% 59% 42% 48% 54% 39% 52% 64% 55% 66% 76% 55% 66% 76% 51% 62% 72% 44% 54% 65% 44% 51% 58% 43% 57% 72% 57% 69% 81% 57% 69% 81% 54% 66% 77% 46% 58% 70% 46% 54% 62% 47% 62% 78% 60% 73% 85% 60% 73% 85% 56% 69% 82% 48% 61% 74% 47% 56% 64% 49% 67% 84% 20 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 25 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 30 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 35 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% 40 AÑOS DENS. COT. 50% DENS. COT. 75% DENS. COT. 100% * Las tasas de reemplazo totales surgen de las rentas cobradas a través del BPS y las AFAP en relación al ingreso que se percibió en los últimos diez años o en los mejores veinte. Las mismas incluyen los límites actuales de prestaciones del BPS para aportes con AFAP y sin AFAP. 29 Anexo 2 – Plazos de vencimientos de los activos previsionales (Junio 2012) Tabla 2.1 - Distribución plazos activos AFAP (Junio 2012) En la siguiente tabla se presenta la distribución de los plazos de los vencimientos de los activos previsionales de las AFAP a junio de 2012. Incluye Afinidad-Sura AFAP, Integración AFAP, República AFAP e Unión Capital AFAP. Distribución por moneda de los activos del FAP – Junio 2012 Moneda Dólar Euro Peso Chileno * Peso uruguayo Real Unidad Indexada Total por monedas US EU CL UY BR UI Monto (mill. U$S) 634 16 4 3.374 66 3.994 8.089 * Incluye 31.4% del total de los activos del FAP de instrumentos en pesos reajustables a la UI. 30 % 7.8% 0.2% 0.1% 41.7% 0.8% 49.4% 100.0% Tabla 2.2 - Distribución plazos activos BSE Prev. (Junio 2012) En la siguiente tabla se presenta la distribución de los plazos de los vencimientos de los activos previsionales del las BSE a junio de 2012. Distribución por moneda de los activos del BSE Prev. – Junio 2012 Moneda * Peso uruguayo Unidad Indexada Total por monedas UY UI Monto (mill. U$S) 55 472 528 * Incluye 9.2% del total de los activos del BSE Prev. de instrumentos en pesos reajustables a la UI. 31 % 10.5% 89.5% 100.0% Anexo 3 –Restricciones de participación en un modelo de elección de la Seguridad Social Si se suponen topes altos a la jubilación, la restricción presupuestal del gobierno presenta un déficit pronunciado bajo el sistema solidario y en menor magnitud un déficit en el sistema mixto de seguridad social. ]m \%h ED%KeKf® C ®̅ ; \] C 0 B 0 JE­ Por lo tanto, no se cumplen las restricciones de participación del gobierno que prefiere ser equilibrado en el gasto en seguridad social. Si se suponen topes bajos a la jubilación, las tasas de reemplazo de los trabajadores de ingresos medios y altos en el sistema exclusivamente solidario, \],`' l` w ¡¢£ k\ # , son menores que las tasas de reemplazo de reserva que suponemos k J%K. Si se supone un sistema mixto de seguridad social por niveles de aportación se cumple lo siguiente para el pilar solidario: 1) k l \%h _F` las tasas de reemplazo para los aportes En el caso que J%K I I en el primer nivel del pilar solidario cumplen: \],_F` k l ]1ef J%K I I kl kl I J%K I ∑FM1 D%HF I ye I ∏ 1 K1F ~fe%K I y\ J%K I J%K se supone que 1 D%HF 0.80, 1 K1F 1 0.02, ye 1 0.02F ¿ J%K 45%, exógenos para e 1, … … . , \ y que el factor de renta del seguro supone una tasa del 1.5% y una expectativa de vida de 15 años, se demuestra que se cumple que las tasas de reemplazo del sistema mixto para un período de 30 años de aportes son mayores que las tasas de reemplazo de reserva J%K. Si 2) k l \%h _F` entonces la tasa de reemplazo para los aportes al Si J%K I I pilar solidario cumple: \] ,_F` ]1ef \%h k #\ k #\ _F` I J%K I ∑FM1 D%HF I ye I ∏ 1 K1F ~fe%K I y\ \%h _F` kl J%K Si se supone que 1 D%HF 0.80, 1 K1F 1 0.02, ye 1 0.02F ¿ J%K 45%, exógenos para e 1, … … . , \ y que el factor de renta del seguro supone una tasa del 1.5% 32 y una expectativa de vida de 15 años, se demuestra que se cumple que las tasas de reemplazo del sistema mixto para un período de 30 años de aportes son mayores que las tasas de reemplazo de reserva J%K. 3) k l y I Para los aportes en el nivel de capitalización individual y para \ # 0 1 2 , la tasa de reemplazo de los trabajadores es: \] ,_F` k #\ *ÁIÅÊ 6} z¯w;Ft ( ;4l` w )(ÇÈ¢ ;±`gÀI k\ # k l I \%h$#e% Realizando cálculos la tasa de reemplazo en el caso que J%K I se representa: I I J%K I ∑FM1 D%HF I ye I ∏ 1 K1F ~fe%K I y\ I #0 k l I J%K I J%K kl Se demuestra que para F yF I p 1 y si se supone que 1 D%HF 0.80, 1 K1F 1 0.02, ye 1 0.02F ¿ J%K 45%, exógenos para e 1, … … . , \ y si el factor de renta del seguro supone una tasa del 1.5% y una expectativa de vida de 15 años, se cumple que las tasas de reemplazo del sistema mixto para un período de 30 años de aportes son mayores que las tasas de reemplazo de reserva J%K. k l I \%h _F` se obtiene que la tasa de reemplazo de los En el caso de J%K I trabajadores es: I I J%K I ∑FM1 D%HF I ye I ∏ 1 K1F ~fe%K I y\ I #0 \%h _F` kl J%K se supone que 1 D%HF 0.80, 1 K1F 1 0.02, ye 1 0.02F ¿ J%K 45%, exógenos para e 1, … … . , \ y para un factor de renta que supone una tasa del 1.5% y una expectativa de vida de 15 años, se demuestra que las tasas de reemplazo del sistema mixto son mayores que para el sistema solidario para un período de 30 años de aportes. Si 4) k l y I Para los aportes en el nivel de capitalización individual y para 2 e #0 la tasa de reemplazo de los trabajadores es: \] ,_F` z¯w;Ft( ;4l` w )(ÇÈ¢ ; ±`gÀIÅÊ 6} kÆ( Å Realizando cálculos la tasa de reemplazo en el caso que J%K I \%h$#e% J%K I ∑FM1 D%HF I ye I #0 I ∏ 1 K1F ~fe%K I y\ I #0 33 J%K I J%K kl Se demuestra que para F yF I p y para1 D%HF 0.80, 1 K1F 1 0.02, ye 1 0.02F ¿ J%K 45%, exógenos para e 1, … … . , \ y con el factor de renta del seguro que supone una tasa del 1.5% y una expectativa de vida de 15 años, se demuestra que se cumple que las tasas de reemplazo del sistema mixto para un período de 30 años de aportes son mayores que las tasas de reemplazo de reserva. En el caso que J%K I \%h _F` se obtiene que la tasa de reemplazo de los trabajadores es: J%K I ∑FM1 D%HF I ye I #0 I ∏ 1 K1F ~fe%K I y\ I #0 \%h _F` kl J%K se supone que 1 D%HF 0.80, 1 K1F 1 0.02, ye 1 0.02F ¿ J%K 45%, exógenos para e 1, … … . , \ y para el factor de renta que supone una tasa del 1.5% y una expectativa de vida de 15 años, se demuestra que las tasas de reemplazo del sistema mixto son mayores que para el sistema solidario para un período de 30 años de aportes. Si En base a lo anterior se cumplen las restricciones de participación para los trabajadores de la economía. Por otro lado, el gobierno participa ya que mantiene el nivel de cobertura y mantiene el nivel de déficit equilibrado con topes bajos a la jubilación. 34