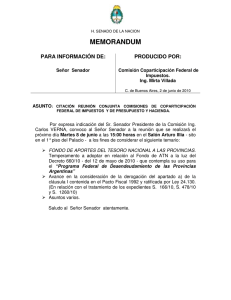

para la sanción de un nuevo Régimen de Coparticipación Federal

Anuncio