- Ninguna Categoria

Hacia un círculo virtuoso en la reforma presupuestaria en Chile

Anuncio

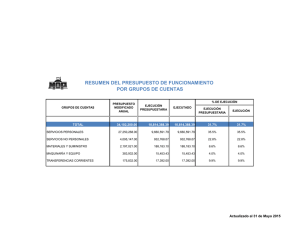

Presupuesto y Gasto Público 51/2008: 305-323 Secretaría General de Presupuestos y Gastos © 2008, Instituto de Estudios Fiscales Hacia un círculo virtuoso en la reforma presupuestaria en Chile MARCELA GUZMÁN MARIO MARCEL Politeia. Soluciones Públicas Recibido: Enero 2008 Aceptado: Enero 2008 Resumen Este artículo contiene un breve recuento de las reformas presupuestarias aplicadas en Chile en los últimos 10 años. Entre estas destacan la regla fiscal de Superávit Estructural y el desarrollo de un sistema de Presupuesto por Resulta­ dos. Se incluye una breve revisión del origen y metodología aplicada en cada caso, así como sus principales impli­ cancias y resultados. Ambos tipos de instrumentos se encuentran actualmente en plena aplicación y han contribuido a hacer de las finanzas públicas una de las principales fortalezas de Chile en su proceso de desarrollo. El trabajo ar­ gumenta que en buena medida el éxito de este proceso está vinculado al hecho de que los avances en distintas dimen­ siones de la gestión financiera pública se han articulado en la forma de un círculo virtuoso en que no sólo los diver­ sos instrumentos se han complementado entre sí, sino que se han impulsado mutuamente. Palabras clave: Presupuesto, finanzas públicas, regla fiscal, superávit estructural, política contracíclica, presupues­ to por resultados, gestión pública, indicadores, evaluación. Clasificación JEL: H11, H50, H61, H62, H63, H83. Abstract This article briefly reviews the main budgetary reforms carried out in Chile over the last ten years. The structural surplus fiscal rule and the development of a results-based budgeting system are especially highlighted. The article re­ views the foundations and methodologies applied in each case as well as its maim implications and results. Both ins­ truments are currently in full use and have contributed to make public finances a major strength in Chile`s development process. The article argues that success in public finance reforms depends to a large extent in the ability to articulate progress in different areas as a virtuous circle whereby different instrument not only supplement but also support each other. 1. Introducción En la última década muchos países emergentes han impulsado reformas fiscales con la intención de fortalecer la disciplina presupuestaria, mejorar la asignación de recursos o ele­ var la transparencia en la gestión financiera pública. Dichas reformas han estado impulsadas por la idea de que las finanzas públicas proveen la base sobre la que se sustenta la acción del estado en pos del desarrollo económico y social. 306 Marcela Guzmán y Mario Marcel A partir de esta idea han ido surgiendo leyes de responsabilidad fiscal, códigos de trans­ parencia, reglas fiscales y se ha desarrollado el concepto de presupuesto por resultados. Sin embargo, aún cuando algunos países han registrado logros importantes, en la mayoría de los casos se trata de avances parciales que, al poco andar, se encuentran con nuevas exigencias o los cambios de autoridades dan origen a nuevos conceptos, programas y agendas de reforma. De este modo, para muchos países pareciera que los esfuerzos siempre son insuficientes, que después de una reforma sólo viene otra y que tras mucho andar sólo se regresara más o me­ nos al mismo sitio. Es posiblemente en este aspecto que la experiencia de Chile contrasta más con la de otros países emergentes. Chile ha sido, a lo largo de los últimos 12 años un reformador con­ sistente en materias fiscales, abarcando en este proceso todas las dimensiones de la gestión financiera pública. Estas reformas han abarcado la formulación macroeconómica del presu­ puesto, la gestión de activos y pasivos financieros, el proceso presupuestario y la asignación de recursos, la contabilidad y los clasificadores presupuestarios, y la estructura de incentivos que desde el presupuesto incide sobre la gestión de las instituciones públicas. En un mundo en el cual muchas reformas no salen de las leyes en que están propuestas, Chile ha logrado implantar herramientas concretas de gestión micro y macroeconómica del presupuesto en muchos casos sin necesidad de grandes reformas legales. Las reformas se han aplicado con pragmatismo y se encuentran actualmente en plena operación. Este trabajo revisa brevemente los componentes más importantes de las reformas presupuestarias en Chile, sus fundamentos y resultados. Sobre la base de esta revisión se ar­ gumenta que aún cuando este proceso de reformas se ha visto facilitado por una institucionali­ dad presupuestaria altamente jerarquizada, es la consistencia de las reformas y la perseverancia en su implementación lo que ha asegurado su avance y resultados. En particular se argumenta que la experiencia de Chile demuestra que así como existen círculos viciosos en finanzas públi­ cas, también es posible generar círculos virtuosos, que permiten que los avances y limitaciones en un área de reforma permitan alentar reformas complementarias en otras áreas. La operación de este círculo virtuoso en Chile se ilustra en dos áreas de gestión finan­ ciera pública. En el área macroeconómica se analiza la experiencia de la aplicación de la re­ gla de superávit estructural desde 2001, mientras que en el área microeconómica se analiza el desarrollo del sistema de presupuesto por resultados. El trabajo se cierra con una reflexión sobre la interacción entre estos dos componentes y sobre cómo ésta puede dar lugar a un círculo virtuoso, capaz de permitir avances simultáneos en efectividad macroeconómica, efi­ ciencia macroeconómica y transparencia fiscal. 2. 2.1. La regla de superávit estructural Aspectos generales En 2000, el gobierno de Presidente Lagos anunció el compromiso de administrar las fi­ nanzas públicas de acuerdo a una regla de política fiscal basada en una medición de balance estructural. Desde 2001 hasta 2007 la meta de política fue generar un superávit estructural anual equivalente a 1% del PIB. La meta fue reducida a 0,5% del PIB a partir de 2008. Hacia un círculo virtuoso en la reforma presupuestaria en Chile 307 La aplicación de una regla de esta naturaleza involucró una importante innovación para la experiencia internacional en la materia. En efecto, hasta ese momento la mayor parte de las reglas fiscales en vigencia contemplaban metas para el balance fiscal o la deuda pública efectivos, pero no para un indicador estructural o cíclicamente ajustado. Los pocos países que intentaban evitar un sesgo procíclico en la política fiscal buscaban balancear el presu­ puesto en el mediano plazo o a lo largo del ciclo económico, pero ninguno de ellos había lo­ grado operacionalizar estos conceptos del modo en que se proponía hacerlo Chile. En Chile la introducción de la regla de superávit estructural contó con un amplio apoyo de analistas, inversionistas y políticos de diversas tendencias, los que vieron en la intención del gobierno no sólo una clara racionalidad macroeconómica, sino la posibilidad de hacer más predecible la conducción de las finanzas públicas en un país con una institucionalidad fiscal que otorgaba amplia discrecionalidad al poder ejecutivo. Aún así, la regla de superávit estructural tuvo que dar una dura batalla para ganar credi­ bilidad. La opción del gobierno chileno a este respecto no fue legislar, sino establecer un compromiso político y ganar credibilidad cumpliéndolo con transparencia y rigurosidad. Ello requirió explicitar detalladamente la metodología de estimación del balance estructural, adecuar la contabilidad fiscal e institucionalizar mecanismos de consulta técnica. Sobre esta base la regla de superávit estructural se ha aplicado durante siete años y se ha reflejado en ocho presupuestos. El balance estructural del sector público de Chile refleja el balance presupuestario que se produciría si el producto evolucionara de acuerdo a su trayectoria de tendencia y si el pre­ cio del cobre fuese el de mediano plazo. Se trata por tanto de un indicador que excluye el efecto de las variables cíclicas más significativas en la evolución de los ingresos fiscales. La aplicación de la regla de superávit estructural implica que el nivel de gasto público en cada año fiscal debe evolucionar de acuerdo a los ingresos fiscales estructurales o permanentes. De este modo se aíslan las decisiones de la autoridad sobre el nivel de gasto público de los vaivenes del ciclo económico y de las fluctuaciones de los precios del cobre, asegurando una trayectoria más estable de éste 1. El balance estructural, a diferencia del balance efectivo, es una estimación basada en un escenario contrafactual. La metodología para estimar el balance estructural en Chile tomó como referencia una larga serie de estudios sobre indicadores de política fiscal y se basó en buena medida en las metodologías utilizadas por la OCDE y el FMI para estimar balances es­ tructurales en los países desarrollados 2. Esta metodología contempla: (a) una estimación de los ingresos tributarios estructurales obtenida ajustando los ingresos efectivos o proyectados por la brecha entre PIB efectivo y tendencia, donde este último se estima sobre la base de una función de producción y la evolución reciente y proyectada de la inversión, la fuerza de tra­ bajo y la productividad total de factores, y (b) una estimación de los ingresos estructurales del cobre que se obtiene ajustando los ingresos efectivos o proyectados por la diferencia en­ tre el precio efectivo del cobre en la Bolsa de Metales de Londres y un precio de largo plazo, definido como el precio promedio esperado para los diez años siguientes. Tanto los supues­ tos sobre evolución futura de los determinantes del PIB tendencial como sobre el precio pro­ medio del cobre se obtienen de consultas a sendos comités de expertos independientes, con 308 Marcela Guzmán y Mario Marcel quienes, además, se discuten los ajustes que de tanto en tanto se puedan introducir a la meto­ dología. El recuadro 1 formaliza la metodología recién descrita. Recuadro 1 Formalización de la metodología de estimación del Balance Estructural en Chile El indicador de balance estructural supone aislar el efecto cíclico de las principales varia­ bles macroeconómicas que influyen en la determinación de los ingresos del Gobierno Central, que como ya se señalara para el caso de Chile son la actividad económica y los precios del cobre, al que se sumó el del molibdeno a partir del año 2005. Este indicador refleja así el balance presu­ puestario que hubiese existido en el Gobierno Central si el PIB estuviese en su nivel de tenden­ cia y el precio del cobre y del molibdeno fuesen los de mediano plazo, permitiendo distinguir en el resultado fiscal movimientos que provienen de decisiones de política de los que provienen del ciclo o de variaciones de corto plazo de los precios relevantes en los ingresos fiscales. Así, se obtiene que el gasto fiscal es el resultado de restarle a los ingresos estructurales la meta de superávit estructural como porcentaje del PIB, esto es: Ingreso Estructural – X% del PIB = Gasto Fiscal (1) En que X% específicamente para el caso chileno ha sido 1% entre la elaboración de los presupuestos de los años 2001 y 2007 y de 0,5% a partir del presupuesto para el año 2008. Los ingresos estructurales, de acuerdo a la formulación actual 3, se estiman a través de la siguiente expresión en forma simplificada: Ingresos estructurales = Ingresos efectivos – ajustes cíclicos (2) La utilización de esta fórmula para operacionalizar la regla de política en la formulación y ejecución presupuestaria involucra el siguiente procedimiento secuencial: 1. Estimación del nivel de tendencia de los insumos de la función de producción (tras consulta anual de los mismos a Comité de Expertos Externos). 2. Estimación del PIB tendencial utilizando resultados de paso anterior y función de producción agregada estimada (Y = A * KU * LF). 3. Estimación del precio del cobre de largo plazo (a partir de consulta anual a Comité de Expertos Externos). 4. Estimación del precio del molibdeno de largo plazo (como un promedio móvil men­ sual de los últimos cuatro años hasta el último mes del que se disponga información al momento de la elaboración del presupuesto). 5. Ajuste de ingresos tributarios no cobre 4 y previsionales de acuerdo a brecha entre PIB tendencial y PIB efectivo proyectado (utilizando elasticidad recaudación a PIB estimada en 1,05), y ajuste de los ingresos tributarios cobre (tributación de la gran minería privada por impuesto a la renta y por impuesto específico). Hacia un círculo virtuoso en la reforma presupuestaria en Chile 309 6. Ajuste de proyección de ingresos del cobre provenientes de Codelco, ajustado las ventas físicas de la empresa por la diferencia entre el precio del cobre efectivo pro­ yectado y el precio de largo plazo definido por el Comité de expertos. 7. Ajuste de proyección de ingresos por la venta de molibdeno de Codelco, ajustado las ventas físicas de la empresa por la diferencia entre el precio efectivo proyectado y el precio de largo plazo. 8. Resta de todos los efectos cíclicos estimados en los pasos anteriores de los ingresos totales proyectados, obteniendo así los ingresos estructurales proyectados [ecuación (2)]. 9. Cálculo del nivel de gasto compatible con el superávit estructural que es la meta, dada la estimación del nivel de ingresos estructurales en cada año [según se indica en la ecuación (1)]. 2.2. Fundamentos fiscales, económicos y políticos de la regla chilena ¿Cómo llegó Chile a una regla de superávit estructural? Al momento de diseñarse la re­ gla fiscal incidieron tanto elementos estructurales de las finanzas públicas chilenas como fac­ tores coyunturales y políticos. En la primera dimensión, la regla buscó enfrentar la fuerte volatilidad que histórica­ mente había caracterizado a las finanzas públicas en Chile, asociada tanto a la respuesta de los ingresos tributarios al ciclo de actividad económica doméstico como al fuerte efecto so­ bre los ingresos fiscales de variaciones del precio del cobre. Esta volatilidad se deriva de dos elementos. El primero se refiere a la fuerte correlación entre los ingresos tributarios y la de­ manda interna. Esto es producto de la importancia del IVA como la principal fuente de recau­ dación tributaria y de una serie de reformas que a mediados de los 80 transformaron al im­ puesto a la renta en un impuesto al gasto. El segundo elemento se refiere a la alta volatilidad del precio del cobre en los mercados internacionales. Esto determina que aunque el cobre re­ presenta en promedio menos del 10% de los ingresos fiscales en Chile —cifra sustancialmente inferior al peso de los ingresos provenientes del petróleo en países como México, Ve­ nezuela y Ecuador— éstos han fluctuado en la práctica entre menos de 2% en 2002 y más de 20% de los ingresos fiscales en 2006-2007. En los últimos años esta cifra ha incorporado no sólo los traspasos de excedentes desde la empresa minera estatal (CODELCO), sino también los impuestos a la renta y regalías pagados por las empresas mineras privadas. La forma y oportunidad en que se adoptó la regla de superávit estructural estuvo tam­ bién influida por la situación en que se encontraban las finanzas públicas a fines de los no­ venta. En este período las cuentas fiscales terminaron con una racha de superávit que se arrastraba desde mediados de la década del 80 para incurrir en déficit que en 1999 se elevó hasta 2,5% del PIB. La ausencia de mediciones que permitieran estimar cuánto de este dete­ rioro correspondía a los efectos de la crisis asiática y cuánto a decisiones de política dio lugar a cuestionamientos sobre la conducción de la política fiscal y a poner en duda la solidez de 310 Marcela Guzmán y Mario Marcel las finanzas públicas en Chile. Esta situación generó la necesidad de que el gobierno que asumió en 2000 comenzara su período con un proceso de consolidación fiscal que permitiera fortalecer la situación de las finanzas públicas en un período razonable de tiempo. A los factores anteriores se agregó el hecho de que en 2000 asumiera la presidencia Ricardo Lagos como el primer presidente socialista tras el retorno a la democracia en 2000. Lagos pronto concluyó que era necesario que su gobierno diera claras señales de disciplina fiscal que despejaran incertidumbres y desconfianzas en el ámbito económico. La regla fiscal fue una señal poderosa en tal sentido, al imponer límites al gobierno en el ejercicio de la discrecionalidad en el manejo de las finanzas públicas en un país caracterizado por una institucionalidad presupuestaria altamente jerarquizada. La elección del balance estructural como indicador base para la regla fiscal chilena se apoyó, por tanto, en una combinación de consideraciones técnicas, institucionales y políticas que en definitiva le permitieron al país avanzar en cuatro dimensiones complementarias: (a) permitir el funcionamiento de estabilizadores automáticos del presupuesto, de tal modo que las finanzas públicas actuaran de manera contracíclica; (b) lograr una mayor complementariedad entre política fiscal y monetaria; (c) darle mayor predictibilidad a la conducción de la política fiscal, y (d) darle mayor estabilidad a la evolución del gasto público, facilitando la programación sectorial de mediano plazo y la introducción de reformas con efectos plurianuales. 2.3. ¿Por qué un superávit estructural? La meta para la regla fiscal aplicada en Chile se fijó inicialmente como un superávit estructural equivalente a 1% del PIB. Esta meta estuvo vigente durante siete años, hasta que ésta se rebajó a 0,5% del PIB a partir de 2008. ¿Por qué un país emergente y con altas desigualdades económicas que demandan la acción del estado podría fijarse una meta tan exigente? Como se señala en Engel, Marcel y Meller (2007), al momento de fijarse inicialmente la regla de política existían ciertos factores de riesgo fiscal que justificaron una meta de superávit estructural. Estos incluían: ● Un déficit operacional del Banco Central, producto del rescate del sistema financiero en los años ochenta y de la política cambiaria de los años noventa. A finales de la década del 90 este déficit promediaba un 1% del PIB anual. ● Pasivos contingentes, como los relacionados a la garantía estatal de las pensiones mínimas y asistenciales y garantías de tráfico mínimo en el programa de concesiones de infraestructura. ● Vulnerabilidades externas asociadas a descalces cambiarios y potenciales limitaciones al endeudamiento externo, principalmente en moneda nacional. Hacia 2007 estos factores de riesgo se habían atenuado significativamente. Es así como el déficit operacional del Banco Central se había reducido a cerca de la mitad, se había aprobado una Ley de Responsabilidad Fiscal (recuadro 2) y las reformas financieras habían per- Hacia un círculo virtuoso en la reforma presupuestaria en Chile 311 mitido desarrollar un mercado de deuda de largo plazo en moneda nacional. Estos cambios justificaron al menos reducir la meta de superávit fiscal a la mitad y probablemente la lleven a una de equilibrio estructural en el futuro próximo. Recuadro 2 Ley de Responsabilidad Fiscal La Ley N.º 20.128 de Responsabilidad Fiscal, de 2006, fue elaborada en los últimos meses del gobierno del Presidente Lagos y aprobada por el Congreso durante la administración siguiente. Esta crea reglas e instituciones para administrar los activos fiscales que resultan de los flujos que se generan debido a la política del superávit estructural. En particular esta ley instaura las Bases de la Política Fiscal, a través de lo cual se establece la formalización del cálculo de balance estructural y el requerimiento de establecer bases de la política fiscal al inicio de un nuevo gobierno. En particular, la ley de Responsabilidad Fiscal: ● Establece la obligación para el Ministerio de Hacienda de calcular y difundir anualmente el Balance Estructural del sector público como parte de su programa financiero. ● Establece la obligación para el gobierno de definir, al inicio de su mandato, la política fiscal que seguirá y los indicadores y metas necesarios para monitorearla. ● Crea el Fondo de Reserva de Pensiones, que tiene el objetivo de responder al compromiso del gobierno de garantizar pensiones mínimas y asistenciales. Para ello se establece un aporte al Fondo equivalente al superávit efectivo del año anterior, con un tope del 0,5% del PIB del año y un mínimo de 0,2% del PIB, independientemente del superávit efectivo. ● Permite la Capitalización del Banco Central, facultando al Poder Ejecutivo para invertir en ello hasta 0,5% del PIB cada año, por un período de cinco años, toda vez que el superávit efectivo sea superior a 0,5% del PIB. ● Crea el Fondo de Estabilización Económica y Social como sucesor del anterior Fondo de Estabilización del Precio del Cobre. Este Fondo acumulará los superávit efectivos que subsistan después de aportar al Fondo de Reserva de Pensiones y de recapitalizar el Banco Central de Chile. ● Introduce un nuevo marco normativo para administrar y registrar garantías estatales. ● Formaliza los procedimientos y arreglos institucionales para administrar los activos financieros del estado. De esta manera, aunque la Ley de Responsabilidad Fiscal no estableció la obligatoriedad de la regla de superávit estructural, sí tuvo como propósito dictar una serie de normas para facilitar su aplicación y consolidar los avances de la gestión financiera pública durante el período en que ha estado en vigencia. 312 Marcela Guzmán y Mario Marcel 2.4. La regla de superávit estructural: resultados 2001-2007 Para evaluar el funcionamiento de la regla de superávit estructural en Chile se presentan los resultados de su aplicación durante los últimos seis años en términos de los balances efec­ tivos (devengados) 5 y estructurales obtenidos en el período. El Gráfico 1 muestra la evolución del balance estructural y devengado entre 1987 y 2006 y el balance estimado para 2007. Como puede apreciarse, en los años previos a la en­ trada en vigencia de la regla los balances fiscales arrojaron superávit devengados hasta 1998, los que se transformaron en déficit en 1999 y 2000. El balance estructural, en cambio, mues­ tra una mejora entre 1987 y 1991, una estabilización en torno al 1% del PIB de superávit has­ ta 1996 y un deterioro en 1998 y 1999. Con la entrada en vigencia de la regla fiscal en 2001, el balance estructural remontó a cifras positivas en torno al 1% del PIB, las que se han man­ tenido hasta 2007. Los balances devengados, en cambio, arrojaron déficit hasta 2003 como producto de las desfavorables condiciones externas, que incidieron en un menor ritmo de cre­ cimiento y un bajo precio del cobre. Una vez que estas condiciones comenzaron a mejorar, el balance devengado pasó a cifras positivas, las que alcanzaron máximos históricos, en torno al 7% del PIB en 2006 y 2007. De esta manera, la regla ha prevalecido a lo largo de un ciclo económico completo, poniéndose a prueba tanto en períodos de estrechez como de abundan­ cia fiscal. Gráfico 1. Balance Gobierno Central 1987 - 2007e Porcentaje del PIB 9,0 Período con regla Balance devengado 2001-2007e = 2,9% Balance estructural 2001-2007e = 0,9% 7,0 Período sin regla Balance devengado 1987-2000 = 1,5% Balance estructural 1987-2000 = 0,1% 5,0 3,0 1,0 –1,0 e: Estimado. Fuente: DIPRES, Ministerio de Hacienda. e 07 06 Balance Estructural 20 04 03 05 20 20 20 02 20 01 Efecto cíclico en los ingresos 20 00 99 20 20 19 96 97 19 98 19 95 19 94 Balance Devengado 19 93 19 92 19 91 19 90 89 19 19 19 19 87 19 88 –3,0 313 Hacia un círculo virtuoso en la reforma presupuestaria en Chile Como producto de esta evolución, la deuda bruta del Gobierno Central se redujo desde 16% del PIB en 2000 a alrededor del 5% del PIB en 2007 (Gráfico 2). Si de estas cifras se restan los activos financieros del gobierno central, la deuda neta del gobierno central alcanzó cifras negativas en 2006 y 2007. Gráfico 2. Stock de Deuda del Gobierno Central, 1990-2007e (% del PIB) 50% 45,4% 45% 39,2% 40% 35% 32,0% 29,5% 30% 23,7% 25% 20% 17,9% 15,1% 15% 13,2% 12,8% 15,7% 13,9% 13,8% 15,2% 13,0% 10,7% 10% 7,2% 5% 5,3% 4,9% 2 (J 00 un 7 io ) 06 04 03 05 20 20 20 20 02 20 01 00 99 20 20 98 19 19 97 19 96 94 93 95 19 19 19 19 92 19 91 19 19 90 0% Fuente: Ministerio de Hacienda, DIPRES, «Deuda del Gobierno Central a Junio de 2007». Lo anterior se ha visto acompañado de una continua reducción en el riesgo país de Chi­ le (Gráfico 3). Según los analistas externos esto obedece a que Chile ha reducido significati­ vamente su vulnerabilidad a shocks externos. Al respecto, un informe de Standard & Poor’s señala que el riesgo de contagio en Chile es nulo debido, entre otras cosas, a la reducida deu­ da pública y adecuado manejo fiscal. Es posible constatar además que la regla fiscal chilena ha permitido consolidar una alta capacidad estabilizadora. Esta se verificó con el shock externo de 2001-02, el que, en térmi­ nos de reversión de términos de intercambio y flujos de capitales alcanzó dimensiones simi­ lares a las de la crisis de 1982-83. Contrastando en aquella experiencia, entre 2001 y 2002 la economía continuó creciendo a una tasa media de 2,8%, lo que se compara con un caída me­ dia del PIB de 8,2% en 1982-83 (Cuadro 1). Como también muestra este cuadro, en el episo­ dio reciente la inversión pública continuó creciendo y el desempleo no superó el 10% de la fuerza de trabajo, lo que se compara con una caída real promedio de 13,2% anual en la inver­ sión pública en 1982-83, y tasas de desempleo que superaron el 20% de la fuerza de trabajo en ese período. Esta capacidad de la economía para continuar creciendo ante circunstancias tan adversas responde fuertemente a la capacidad contracíclica y la credibilidad que le ha dado al marco macroeconómico la regla de superávit estructural. 314 Marcela Guzmán y Mario Marcel Gráfico 3. Riesgo País Chile y EMBI, 1999-2007 Puntos base promedio trimestres 1.400,00 1.200,00 1.000,00 800,00 600,00 400,00 200,00 0 3T 4T 1T 2T 3T 4T 1T 2T 3T 4T 1T 2T 3T 4T 1T 2T 3T 4T 1T 2T 3T 4T 1T 2T 3T 4T 1T 2T 3T 4T 1T 2T 99 00 01 02 03 04 05 06 07 Riesgo Chile EMBI Fuente: Elaboración propia en base a Bloomberg. Cuadro 3.2 Resultados macro: crisis externas y política fiscal Variable ICE(1) Crecimiento PIB Desempleo (Promedio) Inversión Pública (Crecimiento Real) 1982-1983 2001-2002 –4,0 –8,2% 20,4% –13,2% –5,1 2,8% 9,0% 7,8% Fuente: Ministerio de Hacienda y Banco Central de Chile. (1) El Índice de Condiciones Externas se expresa como porcentaje del PIB e incorpora los efectos de la evolución de los términos de intercambio, los volúmenes de exportaciones y el nivel de los flujos de capital. Finalmente, la regla de superávit estructural ha permitido poner de relieve la importan­ cia que tiene mirar y planificar los resultados de las finanzas públicas en un horizonte de me­ diano y largo plazo. Es así como al elaborar programas financieros de mediano plazo (tres años) se ha tenido en cuenta la regla del balance estructural para determinar cuáles serán las holguras o estrecheces que se podrían enfrentar a la luz de la relación entre el gasto público compatible con la regla y los compromisos de gastos proyectados. Lo anterior se constituye en una herramienta para poder anticipar oportunidades o posibles problemas y adelantar me­ didas o buscar soluciones. Del mismo modo, la aplicación de la regla impulsó un cambio de la contabilidad fiscal hacia las normas del nuevo Manual de Estadísticas Fiscales del Fondo Monetario Internacional, basadas en un concepto de contabilidad sobre base devengada. Hacia un círculo virtuoso en la reforma presupuestaria en Chile 315 3. Gestión y Presupuestos por Resultados 3.1. Marco general La gestión presupuestaría por o para resultados se ha convertido en una necesidad, pero también en un desafío para los especialistas en finanzas públicas y en técnicas presupuestarias, así como para los ejecutores de gasto. Tal necesidad surge de los requerimientos para que una gestión presupuestaria responda a sus objetivos de eficiencia en la asignación y eficiencia operacional, así como también a las exigencias de mayor transparencia y rendición de cuentas respecto del desempeño de los recursos públicos por parte de la sociedad. Ambas motivaciones tiene un fin común, mejorar y reguardar la calidad del gasto 6. Chile no ha sido la excepción respecto de las preocupaciones recién mencionadas. Desde inicios de los años 90, a pocos años de haber recuperado la democracia, surgieron en el Ministerio de Hacienda las primeras iniciativas de lo que a partir del año 2000 se ha denominado Sistema de Control de Gestión y Presupuesto por Resultados. El sistema en operación en Chile ha puesto en el centro de su preocupación el contribuir a los siguientes 3 ámbitos de acciones y procesos de toma de decisiones: ● Asignación de nuevos recursos a las áreas más prioritarias y a las alternativas que muestren una mejor respuesta a las necesidades, ● Reasignación de los recursos existentes desde áreas menos prioritarias y que muestren resultados escasos o nulos hacia áreas más prioritarias y que muestren mejor respuesta a las necesidades, y, ● Resguardo y promoción del buen uso de los recursos asignados. La experiencia chilena se ha desarrollado en un contexto político institucional caracterizado por ser un país unitario y con un régimen presidencialista, que otorga al Presidente de la República la iniciativa exclusiva de los proyectos de ley que tienen relación con la administración financiera o presupuestaria del estado. Esto se traduce en que el ejecutivo es responsable de la administración y el manejo de las finanzas públicas, con una alta concentración de responsabilidades en el Ministerio de Hacienda. En particular, la legislación con efectos financieros es iniciativa exclusiva del ejecutivo, y en el proceso de discusión y aprobación del presupuesto en el Congreso Nacional éste no puede aumentar ni disminuir la estimación de los ingresos, pudiendo solo reducir gastos. En el marco anterior la Dirección de Presupuestos es responsable de la formulación, ejecución, financiamiento y, regulación, supervisión y evaluación de la ejecución del gasto público. En este contexto, la gestión presupuestaria por resultados en Chile se ha desarrollado como un conjunto de metodologías, herramientas, definiciones institucionales y procesos orientados a incorporar la información de desempeño/resultados en el proceso de toma de decisiones presupuestarias, y también y de manera significativa en las decisiones en materia de mejoramiento de la gestión, motivando o impulsando a los ministerios y organismos públicos a lograr resultados, resguardando y promoviendo así mejoramientos de la calidad del gasto público. 316 Marcela Guzmán y Mario Marcel 3.2. Principales características del sistema chileno de presupuesto por resultados Las principales características del sistema de presupuesto por resultados chileno son las siguientes: ● Existencia de diferentes instrumentos de evaluación y control del desempeño. El sistema comprende varios instrumentos en consideración a que uno sólo es insuficiente para alcanzar un razonable conocimiento del funcionamiento y resultados de muchas de las acciones públicas. El sistema actual esta conformado por instrumentos de seguimiento y evaluación del desempeño, de rendición de cuentas y de incentivo, desarrollándose y utilizándose de un modo complementario y sinérgico. ● Combinación eficiente y eficaz de instrumentos. Los instrumentos se basan en metodologías y formatos de diferentes grados de complejidad y alcance temático, lo que por una parte genera diferentes tipos de información y, por otra, diferentes costos de aplicación y tiempos requeridos. Lo anterior ha hecho necesario que cada año la aplicación de los instrumentos deba coordinarse de modo de optimizar sus objetivos y los del conjunto del sistema, considerando que para su funcionamiento los recursos disponibles en el presupuesto público también son limitados. ● La construcción del sistema ha utilizado el proceso presupuestario como base y motivación. Su desarrollo ha tenido en consideración la oportunidad que ofrece la gestión presupuestaria, principalmente derivada de su ciclo anual, donde la existencia de etapas bien definidas, normadas y repetitivas, ha permitido integrar instrumentos y procesos a lo largo del año, vincularlos con hitos concretos y generar así aprendizajes institucionales acumulativos. ● Modalidad de uso no mecánica ni directa de la información de desempeño en las decisiones presupuestarias. El uso de la información de desempeño en los procesos de toma de decisiones considera también otras categorías de información, tales como las prioridades político-programáticas y las restricciones que impone la política fiscal. Es decir, el vínculo entre la información de desempeño y las decisiones de asignación de recursos no es lineal, sino que más bien tiene por objeto que la información de desempeño sea integrada a un proceso de toma decisiones que por esencia es técnico-político. Esta característica reconoce la necesidad de usar información de desempeño en la gestión presupuestaria pero a la vez reconoce la naturaleza del presupuesto como el instrumento financiero para el logro de las políticas. En este sentido la preocupación ha estado centrada en encontrar y consolidar los procesos y prácticas para incorporar dicha información como fundamento de mejores decisiones. Esta modalidad de uso coexiste con algunas experiencias puntuales de vínculo directo en base a formulas. ● Voluntad política y credibilidad de las instituciones que lideran el proceso. El sistema ha contado con un razonable apoyo de las autoridades del ejecutivo y congreso. Si bien es cierto que las iniciativas surgieron promovidas por niveles técnicos de la Dirección de Presupuestos y no desde la Presidencia, el Ministro de Hacienda o el Congreso, siempre se contó con un soporte básico por parte de la autoridad presupuestaria. A partir del año 2000 dicho apoyo se fortalece significativamente, involu- Hacia un círculo virtuoso en la reforma presupuestaria en Chile ● ● ● ● 317 crándose también a autoridades de otras instituciones a través de la creación y consolidación de diseños institucionales para el funcionamiento de los instrumentos y su uso, incluyendo al congreso. Respecto de este último, acuerdos formales con el Congreso dieron origen a algunos de los instrumentos a fines de los 90, para posteriormente ir consolidando y generando nuevos procesos y relaciones entre ejecutivo y legislativo. Información pública. Desde la instalación de los primeros instrumentos se estableció que la información que generaran sería pública. Este principio se ha concretado a través del envío de reportes con información al congreso y su disponibilidad en el sitio web de la Dirección de Presupuestos donde desde inicios del año 2000 se dispone de abundante información técnica y del desempeño de las instituciones públicas recogido a través de los diferentes instrumentos que conforman el sistema 7. Desarrollo gradual. Los instrumentos que conforman el sistema se introdujeron gradualmente así como también ha sido gradual su alcance o cobertura institucional. El primer instrumento que se desarrolló fue la elaboración de indicadores de desempeño siendo en muchos sentidos la base del sistema. Por otra parte también ha sido gradual la integración a la gestión presupuestaria, hecho que se inició sólo en el año 2000, luego de alrededor de 7 años de iniciado el trabajo con indicadores de desempeño y 3 años de iniciada la primera línea de evaluaciones de programas. El desarrollo gradual permitió aprender, corregir, perfeccionar, socializar y generar una masa crítica base para la sostenibilidad del sistema. Desarrollo pragmático y flexible del sistema. Los instrumentos se instalaron como prácticas y procedimientos de trabajo no derivados de leyes permanentes, con excepción de los PMG 8, incorporándose en normas transitorias como lo es la ley de presupuestos o instruyéndose por vía administrativa en el marco del proceso presupuestario. En el caso de la evaluación de programas, sólo en el año 2003 con posteridad a su desarrollo y perfeccionamiento técnico y operativo se estableció en una ley de carácter permanente la obligatoriedad de su realización por parte del Ministerio de Hacienda 9. Esto ocurrió después de 7 años de haberse efectuado su primera aplicación, permitiendo avanzar gradualmente como ya fue señalado en párrafo anterior, con todos los beneficios en términos de aprendizaje, socialización y difusión allí mencionados. Diseño de institucionalidad: El sistema cuenta con una clara identificación de actores institucionales, funciones y atribuciones, tanto en las instituciones o servicios públicos cubiertos por los instrumentos como en los comités interministeriales conformados para la aplicación del sistema, donde el Ministerio de Hacienda juega el importante rol de dirección y coordinación. Estas funciones y atribuciones están establecidas en leyes, reglamentos y/o instrumentos o instrucciones operativas según corresponda. 318 3.3. Marcela Guzmán y Mario Marcel Descripción de los instrumentos 10 Actualmente se dispone de cinco instrumentos funcionando, tres de los cuales se cen­ tran en la recolección de información de desempeño, uno corresponde a una modalidad de rendición de cuentas y el quinto incorpora un mecanismo de incentivo monetario al desem­ peño institucional. La construcción del sistema puso especial énfasis en una articulación de instrumentos que contara con una base técnica común, que facilitara y acumulara los apren­ dizajes, evitara duplicaciones en los procesos operativos y optimizara los canales de informa­ ción entre los diferentes actores involucrados. De este modo los instrumentos se vinculan con el proceso presupuestario de diferentes formas y en diferentes fases de este y operan sinérgi­ camente. Con el objeto de disponer de información de desempeño o de resultados de las acciones gubernamentales se incorporaron los instrumentos de indicadores de desempeño y evaluacio­ nes de programas e instituciones en lo que puede denominarse el subsistema de monitoreo y evaluación. Adicionalmente se creó un formato estándar para la presentación a financiamien­ to de programas públicos, instrumento centrado principalmente en programas nuevos o am­ pliaciones significativas de los existentes para apoyar el análisis de peticiones de recursos que exceden aquellos estrictamente inerciales En materia de rendición de cuentas el sistema dispone del Balance de Gestión Integral (BGI), consistente en reportes anuales de los resultados financieros y no financieros de la gestión de cada servicio público o agencias comprendida en la Ley de Presupuestos. Complementariamente con los instrumentos anteriores operan los Programas de Mejo­ ramiento de la Gestión (PMG), mecanismos de incentivo monetario, institucional, que esta­ blece un pago por desempeño a los funcionarios según cumplimiento de etapas de desarrollo de sistemas de gestión institucional, previamente definidos e incorporados en un programa marco. 3.4. Evolución del sistema El análisis de la experiencia chilena hace necesario distinguir dos etapas. La primera, de creación de la mayor parte de los instrumentos e inicios de su implementación, compren­ de los años desde 1993 hasta inicios del año 2000. Responde más bien a un período experi­ mental, tanto en lo técnico, operativo como institucional, con soportes aún insuficientes, y donde si bien no hubo grandes obstáculos políticos en momentos el apoyo fue ambiguo. El inicio de esta etapa se identifica con los primeros pasos en el desarrollo de los indicadores de desempeño en el año 1993, con la introducción de la primera línea metodológica de evalua­ ciones de programas en el año 1997, la primera versión del mecanismo de incentivo institu­ cional PMG en el año 1998 y de los BGI al final de la década. No obstante sus limitaciones, esta etapa sentó las bases para la instalación del sistema actual. La segunda etapa abarca el perfeccionamiento, creación y articulación de instrumentos dando forma a un sistema, institucionaliza el Sistema de Control de Gestión y Presupuesto por Resultados y puede dividirse en dos subperíodos. En el primero (2000-2002): Hacia un círculo virtuoso en la reforma presupuestaria en Chile 319 ● Se perfeccionan los instrumentos existentes, tanto en los aspectos técnicos como operativos, y se incorporan nuevas piezas para dar mejores respuestas a las exigencias de calidad. Así, en esta etapa, además de perfeccionarse la línea de evaluación de programas iniciada en los años 90s, inician su desarrollo dos líneas de evaluación complementarias, las evaluaciones de impacto de programas y las evaluaciones institucionales (ECG) respectivamente. Se agrega a esto la incorporación en el año 2000 de acuerdos institucionales de mejoramiento sobre la base de los resultados y recomendaciones de las evaluaciones, y su respectivo proceso de seguimiento de cumplimiento. ● En 2000 los PMG experimentan un profundo rediseño orientándose hacia el fortalecimiento de un conjunto de sistemas de gestión a través de un sistema básico de acreditación de requisitos técnicos de desarrollo de sistemas, el que inicia su aplicación en el año 2001. ● Se inicia la presentación al presupuesto de iniciativas nuevas y ampliaciones significativas de iniciativas existentes en formato estándar para la revisión ex -ante, como parte de una modalidad más amplia de manejo del gasto inercial. ● Se rediseña el formato y procesos para elaborar BGI reforzándolo como instrumento de rendición de cuentas. ● Se produce un significativo fortalecimiento institucional a través de la creación de una unidad especializada en la Dirección de Presupuestos del Ministerio de Hacienda, la instalación de un funcionamiento permanente de comités interministeriales y de redes de trabajo. ● Se inicia la integración de la información de desempeño/resultados al proceso presupuestario y de mejoramiento de gestión, institucionalizando procesos y prácticas de trabajo para incorporar la información a dichos procesos. El segundo subperíodo se inicia en 2003 y en éste se observa una clara consolidación del sistema en la forma de una legitimidad técnica y operativa; integración sistemática de la información de desempeño a la gestión presupuestaria, y en un grado importante también a la gestión de las instituciones y trabajo del Congreso; reconocimiento por parte de organismos internacionales; y ampliación de la cobertura, en especial el aumento en el número de evaluaciones efectuadas. 3.5. Operación del sistema 2000-2007 Respecto de seguimiento y evaluación del desempeño, en el período 2000-2007 el sistema ha efectuado un promedio de 22 evaluaciones de programas 3 evaluaciones de instituciones anuales respecto de las cuales se contraen compromisos de cambios, los que posterior y sistemáticamente se han monitoreado. Adicionalmente se han elaborado indicadores y comprometido metas en la mayoría de las instituciones cubiertas por la Ley de Presupuestos. El seguimiento a través de indicadores alcanza su estabilidad en el año 2004 con más de 1.400 indicadores, que cubren más de 140 instituciones públicas con promedios entre 10 y 12 indicadores por institución, centrados en sus principales productos estratégicos. 320 Marcela Guzmán y Mario Marcel Paralelamente se ha mantenido el uso del formato de presentación de iniciativas al pre­ supuesto en formato estándar, como una forma se ordenar y mejorar la información diagnós­ tica, financiera y de desempeño pasado y esperado para un importante número de programas. Complementariamente, el sistema se ha reforzado con el mejoramiento de sistemas de gestión institucional impulsado por el mecanismo de incentivo monetario a los funcionarios, PMG. Este mecanismo en el año 2005 inició una evolución gradual hacia un sistema de acre­ ditación externa de calidad de sistemas a través de la norma ISO, apuntando a construir una base más sólida para facilita y permitir logros de objetivos institucionales. Pero tanto o más importante que la generación y sistematización de información de de­ sempeño es su uso, lo que ha ocurrido sistemáticamente desde el año 2000 a través de la creación de espacios de trabajo y procesos intencionados para esto, lo que gradualmente ha estado provocando cambios de prácticas, hecho crucial para disponer de una forma de ges­ tión y presupuesto orientado por y hacia los resultados. No obstante los logros alcanzados subsisten desafíos, algunos de los cuales probable­ mente serán tareas permanentes para un perfeccionamiento continuo y crecimiento del siste­ ma. Entre estas están el instalar un seguimiento más regular del desempeño/resultados de los propósitos de los programas que ya han sido evaluados, para observar con mayor precisión los efectos de los cambios incorporados en estos a partir de las recomendaciones de las eva­ luaciones. De igual forma considerando el conjunto de información de desempeño de cada institución que ya se ha acumulado a partir de la aplicación de los diferentes instrumentos y del propio proceso de ejecución financiera del presupuesto es posible avanzar en reglas per­ manentes de vínculo entre desempeño global de las instituciones y flexibilidad para la ges­ tión institucional. 4. Hacia un círculo virtuoso en el fortalecimiento de la gestión financiera pública La aplicación de la regla de superávit estructural y el desarrollo de un sistema de presu­ puesto por resultados en Chile no han sido iniciativas aisladas, sino que han formado parte de un proceso más amplio de fortalecimiento de la gestión financiera pública, al interior del cual se han generado importantes sinergias. Para entender este proceso es importante tomar en cuenta las propias definiciones de las autoridades sobre lo que éstas consideran una buena gestión financiera pública. Estas han se­ ñalado que este concepto abarca: a) Eficacia macroeconómica, esto es, la capacidad para alcanzar las metas de la políti­ ca fiscal; b) Eficiencia en la asignación de los recursos, a través del proceso presupuestario; c) Eficiencia en el uso de los recursos, condicionados por las restricciones, posibilida­ des e incentivos que genera el mismo proceso presupuestario. d) Transparencia en la generación, asignación y aplicación de los recursos públicos. Hacia un círculo virtuoso en la reforma presupuestaria en Chile 321 De esta manera, la regla de superávit estructural ha constituido un instrumento para ele­ var la eficacia macroeconómica, mientras que el sistema de presupuesto por resultados ha apuntado a elevar la eficiencia en la asignación y el uso de los recursos públicos. No obstante, más que la correspondencia entre objetivos de la gestión financiera públi­ ca y sus diversos instrumentos, interesa destacar aquí los vínculos que se establecen entre és­ tos. Estos vínculos pueden establecerse primeramente en un nivel conceptual. Es así como la eficiencia en la asignación de recursos, en la medida que permite responder mejor a las pre­ ferencias de la comunidad, debería facilitar el logro de mayor eficacia macroeconómica, al reducir las presiones sobre el nivel de gasto como medio para resolver necesidades insatisfe­ chas. Por su parte la eficiencia en el uso de los recursos es esencial para que los beneficios de una eficiente asignación sean efectivamente percibidos por la comunidad. La transparencia, por último, es esencial para reducir la incertidumbre tanto respecto de la conducción de la política fiscal como de la asignación de los recursos. Del mismo modo, la operación de los instrumentos de gestión financiera pública en Chile revela fuertes interacciones. Es así como la regla de superávit estructural ha permitido imponer una restricción presupuestaria fuerte y creíble al interior de la cual ha podido apli­ carse el sistema de presupuesto por resultados; de hecho, de la comparación entre el nivel de gasto determinado por la regla y los gastos inerciales se estiman los recursos disponibles para nuevos programas o expansión de los existentes a los que se le aplica el formato estándar de revisión. Asimismo el sistema de indicadores de desempeño se ha retroalimentado de las evaluaciones de programas y de los Programas de Mejoramiento de Gestión, que incluyen entre los sistemas a su cargo el de programación estratégica e indicadores. No obstante, lo que resulta interesante en la experiencia chilena no es sólo la com­ plementariedad entre instrumentos, sino cómo las propias limitaciones de instrumentos existentes han llevado a desarrollar instrumentos nuevos y complementarios. Es así como la evaluación de programas surgió a fines de los 90 de la insatisfacción del Ejecutivo y los par­ lamentarios con la información entregada por los indicadores de desempeño, en tanto que la articulación de los PMG como un benchmarking de procesos administrativos surgió de la im­ posibilidad de administrar seriamente un sistema de bonos por desempeño en base a indica­ dores de gestión. De este modo, la experiencia chilena es sugerente en el sentido de que así como es posi­ ble que en finanzas públicas se desarrollen círculos viciosos, en los que la debilidad de la for­ mulación macroeconómica del presupuesto puede incentivar el uso de operaciones cuasifica­ les o recortes recurrentes de gasto que afectan la eficiencia operativa de las instituciones públicas, también pueden desarrollarse procesos constructivos, en que las necesidades de mayor información, análisis y apoyo a las decisiones presupuestarias se traducen en un círcu­ lo virtuoso, capaz de permitir avances en las cuatro dimensiones de una buena gestión finan­ ciera pública. Es probable que de la capacidad de los países de América Latina de desarrollar estos procesos constructivos dependa en buena medida el que las actuales iniciativas se transfor­ men en un proceso consistente de mejoramiento de la gestión financiera pública, con avances concretos en beneficio de la ciudadanía. 322 Marcela Guzmán y Mario Marcel Notas 1. Y desde el año 2005 del molibdeno. 2. Para una completa revisión de la literatura en la materia y una descripción de la metodología inicialmente apli­ cada, véase Marcel et al. (2001). 3. Incluyendo las mejoras metodológicas de corregir el ajuste a los ingresos provenientes de la tributación de la gran minería privada por el precio del cobre y no por la brecha del PIB como era originalmente y de incorporar además del ajuste por el precio del cobre para los ingresos provenientes de CODELCO el ajuste por el precio del molibdeno, ambas a partir del año 2005. 4. La distinción entre ingresos tributarios cobre y no cobre sólo ha comenzado a realizarse a partir del año 2005, en base al ajuste cíclico a los ingresos tributarios provenientes de las grandes compañías mineras. La justifica­ ción del mismo y el desarrollo de su metodología se encuentra en DIPRES «Informe de Finanzas Públicas, Proyecto de Ley de Presupuestos del Sector Público para el año 2006». Septiembre 2005. En Anexo: Ajuste cíclico a ingresos tributarios de la minería privada, pp. 44-49. 5. Previo al cambio metodológico del año 2004 que adecuó las cuentas fiscales según el manual del FMI, mo­ mento a partir del cual las cuentas se muestran en base «devengada», la metodología del balance estructural suponía realizar, antes de los ajustes cíclicos, una serie de ajustes contables para construir el balance «ajusta­ do» que acercaba el resultado al concepto de «devengado» al cual se le aplicaban las correcciones por ciclo para obtener el balance estructural. Actualmente estos ajustes previos no se realizan y se trabaja directamente a partir del balance que se registra de acuerdo al Estado de Operaciones del Gobierno Central, según las nuevas cuentas fiscales. 6. Ver Schick (2001); OECD (2002): Keith (2004). 7. Ver www.dipres.cl/control de gestión. 8. Por tener carácter de remuneración debe ser establecido por ley. 9. Ley N.º 19.896 de 2003 que introduce modificaciones a la Ley de Administración Financiera del Estado. 10. Más antecedentes ver Guzmán (2005). Bibliografía Crispi, J., Vega, A., Cooper, A. y Roeschmann, J. A., (2004): «Reasignaciones Presupuestarias en Chile: Conceptualización y Análisis Cuantitativo», Estudios de Finanzas Públicas, Dirección de Presupuestos (DIPRES), Ministerio de Hacienda, Chile. Febrero 2004. DIPRES (2005): «Informe de Finanzas Públicas, Proyecto de Ley de Presupuestos del Sector Público para el año 2006», Septiembre 2005, Anexo: Ajuste cíclico a ingresos tributarios de la minería privada, pp.44-49. Ministerio de Hacienda. Chile. Engel, E., Marcel, M. y Meller, P. (2007): «Meta de Superávit Estructural: Elementos para su Análisis», Dirección de Presupuestos. Ministerio de Hacienda. Chile. Guzmán, M. (2005): «Sistema de Control de Gestión y Presupuestos por Resultados. La Experiencia Chilena», Septiembre 2005, Dirección de Presupuestos, Ministerio de Hacienda. Chile. Keith MacKay (2004): «Two Generations of Performance Evaluation and Management System in Aus­ tralia». ECD working Paper Series 11. World Bank, March 2004. Hacia un círculo virtuoso en la reforma presupuestaria en Chile 323 Marcel, M., M. Tokman, R. Valdés, y P. Benavides (2001): «Balance Estructural del Gobierno Central, Metodología y Estimaciones para Chile: 1987-2000». Estudios de Finanzas Públicas, DIPRES. Ministerio de Hacienda. Chile Organisation for Economic Co-operation and Development (2002): «Budget Reform in OECD Mem­ ber Countries. Common Trends», Meeting of Budget Directors from the G-7 Countries. Berlin-Ger­ many 5-6 September 2002. Rodríguez, J., Tokman, C. y Vega, A. (2006): «Política de Balance Estructural: Resultados y Desafíos tras Seis Años de Aplicación en Chile», Estudios de Finanzas Públicas, DIPRES, Diciembre 2006. Ministerio de Hacienda. Chile. Schick Allen (2001): «The Changing Role of the Central Budget Office». OECD Journal on Bud­ geting. Volumen 1 N.º1. Organisation for Economic Co-Operation and Development (OECD).

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados