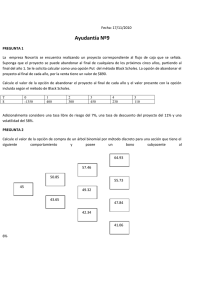

Opción Diferir - Universidad del Norte

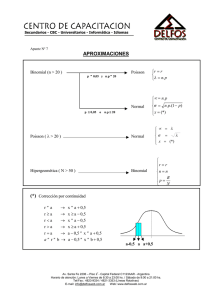

Anuncio