primer banco del istmo sa y subsidiarias (banistmo)

Anuncio

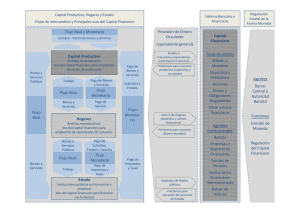

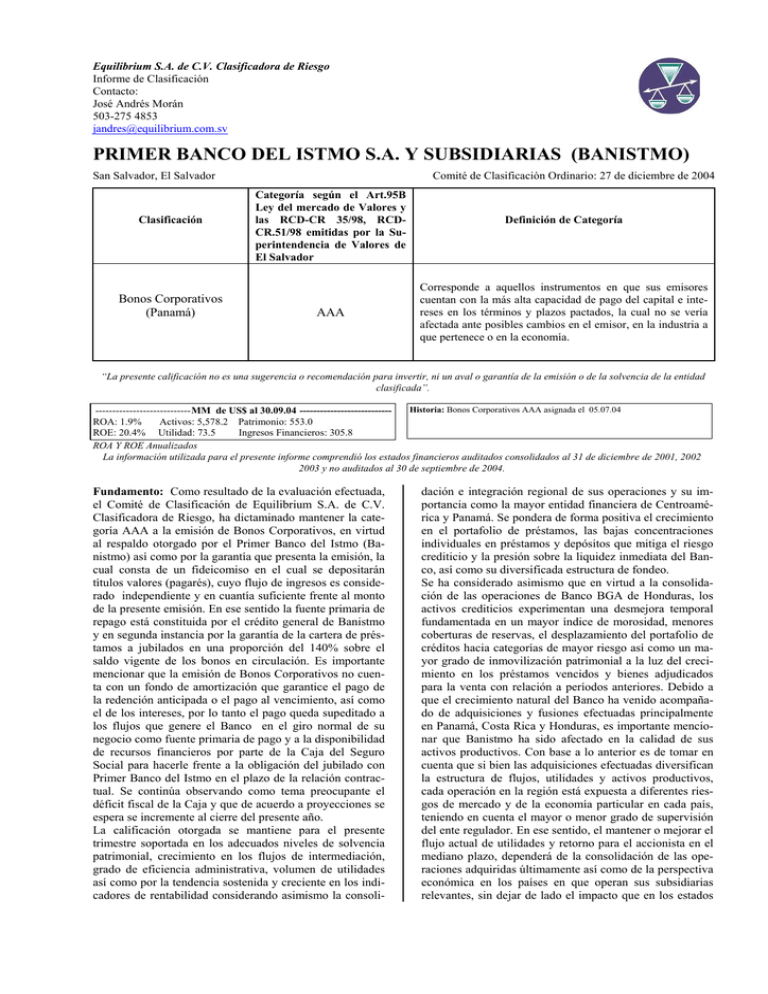

Equilibrium S.A. de C.V. Clasificadora de Riesgo Informe de Clasificación Contacto: José Andrés Morán 503-275 4853 [email protected] PRIMER BANCO DEL ISTMO S.A. Y SUBSIDIARIAS (BANISTMO) San Salvador, El Salvador Clasificación Bonos Corporativos (Panamá) Comité de Clasificación Ordinario: 27 de diciembre de 2004 Categoría según el Art.95B Ley del mercado de Valores y las RCD-CR 35/98, RCDCR.51/98 emitidas por la Superintendencia de Valores de El Salvador AAA Definición de Categoría Corresponde a aquellos instrumentos en que sus emisores cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. “La presente calificación no es una sugerencia o recomendación para invertir, ni un aval o garantía de la emisión o de la solvencia de la entidad clasificada”. Historia: Bonos Corporativos AAA asignada el 05.07.04 ----------------------------MM de US$ al 30.09.04 --------------------------ROA: 1.9% Activos: 5,578.2 Patrimonio: 553.0 ROE: 20.4% Utilidad: 73.5 Ingresos Financieros: 305.8 ROA Y ROE Anualizados La información utilizada para el presente informe comprendió los estados financieros auditados consolidados al 31 de diciembre de 2001, 2002 2003 y no auditados al 30 de septiembre de 2004. Fundamento: Como resultado de la evaluación efectuada, el Comité de Clasificación de Equilibrium S.A. de C.V. Clasificadora de Riesgo, ha dictaminado mantener la categoría AAA a la emisión de Bonos Corporativos, en virtud al respaldo otorgado por el Primer Banco del Istmo (Banistmo) así como por la garantía que presenta la emisión, la cual consta de un fideicomiso en el cual se depositarán títulos valores (pagarés), cuyo flujo de ingresos es considerado independiente y en cuantía suficiente frente al monto de la presente emisión. En ese sentido la fuente primaria de repago está constituida por el crédito general de Banistmo y en segunda instancia por la garantía de la cartera de préstamos a jubilados en una proporción del 140% sobre el saldo vigente de los bonos en circulación. Es importante mencionar que la emisión de Bonos Corporativos no cuenta con un fondo de amortización que garantice el pago de la redención anticipada o el pago al vencimiento, así como el de los intereses, por lo tanto el pago queda supeditado a los flujos que genere el Banco en el giro normal de su negocio como fuente primaria de pago y a la disponibilidad de recursos financieros por parte de la Caja del Seguro Social para hacerle frente a la obligación del jubilado con Primer Banco del Istmo en el plazo de la relación contractual. Se continúa observando como tema preocupante el déficit fiscal de la Caja y que de acuerdo a proyecciones se espera se incremente al cierre del presente año. La calificación otorgada se mantiene para el presente trimestre soportada en los adecuados niveles de solvencia patrimonial, crecimiento en los flujos de intermediación, grado de eficiencia administrativa, volumen de utilidades así como por la tendencia sostenida y creciente en los indicadores de rentabilidad considerando asimismo la consoli- dación e integración regional de sus operaciones y su importancia como la mayor entidad financiera de Centroamérica y Panamá. Se pondera de forma positiva el crecimiento en el portafolio de préstamos, las bajas concentraciones individuales en préstamos y depósitos que mitiga el riesgo crediticio y la presión sobre la liquidez inmediata del Banco, así como su diversificada estructura de fondeo. Se ha considerado asimismo que en virtud a la consolidación de las operaciones de Banco BGA de Honduras, los activos crediticios experimentan una desmejora temporal fundamentada en un mayor índice de morosidad, menores coberturas de reservas, el desplazamiento del portafolio de créditos hacia categorías de mayor riesgo así como un mayor grado de inmovilización patrimonial a la luz del crecimiento en los préstamos vencidos y bienes adjudicados para la venta con relación a períodos anteriores. Debido a que el crecimiento natural del Banco ha venido acompañado de adquisiciones y fusiones efectuadas principalmente en Panamá, Costa Rica y Honduras, es importante mencionar que Banistmo ha sido afectado en la calidad de sus activos productivos. Con base a lo anterior es de tomar en cuenta que si bien las adquisiciones efectuadas diversifican la estructura de flujos, utilidades y activos productivos, cada operación en la región está expuesta a diferentes riesgos de mercado y de la economía particular en cada país, teniendo en cuenta el mayor o menor grado de supervisión del ente regulador. En ese sentido, el mantener o mejorar el flujo actual de utilidades y retorno para el accionista en el mediano plazo, dependerá de la consolidación de las operaciones adquiridas últimamente así como de la perspectiva económica en los países en que operan sus subsidiarias relevantes, sin dejar de lado el impacto que en los estados financieros consolidados podría tener el deterioro de sus activos productivos. Por otra parte, los niveles de solvencia patrimonial se consideran adecuados en virtud al respaldo otorgado a los activos no productivos y al crecimiento potencial del Banco. Destaca para Primer Banco del Istmo contar con una diversificada estructura de fondeo fundamentada en depósitos del público, líneas de crédito con bancos del exterior, así como la emisión de instrumentos financieros en los mercados internacionales y locales que . le permiten mejorar el perfil de vencimiento de su estructura de pasivos. El riesgo de concentración en depositantes es bajo, mitigándose la presión que se pudiera ejercer sobre la liquidez inmediata del Banco. Uno de los pilares fundamentales del desempeño financiero se relaciona a los indicadores de rentabilidad sostenidos y crecientes, los mismos que han venido acompañados de un mayor margen financiero y una mejora notable en los niveles de eficiencia administrativa Fortalezas 1. El Banco de capital privado más grande de Panamá y Centroamérica con la más alta participación de mercado. 2. Margen financiero y margen neto ascendente. 3. Adecuados índices de rentabilidad (rendimiento sobre activos y patrimonio). 4. Banco regional, con amplia base de clientes y diversificación geográfica. Debilidades 1. Descalce de plazos en sus operaciones al igual que el sistema financiero panameño. 2. No hay prestamista de última instancia. Oportunidades 1. Crecimiento sostenido en activos. 2. Consolidación regional. 3. Mayor dinamismo de la economía panameña. 4. Incursión en mercados financieros regionales Amenazas 1. Alto nivel competitivo, lo cual implica presión en el margen. 2 Respaldo: Los valores están respaldados por el crédito general de Primer Banco del Istmo, S.A. (Banistmo). CARACTERÍSTICAS DE LA EMISIÓN Garantías: Los Bonos de la presente emisión estarán garantizados con un Fideicomiso de Garantía Irrevocable que se constituirá con HSBC Investment Corporation (Panamá), S.A. en beneficio de los tenedores registrados de los Bonos, a favor del cual se realizará la cesión de créditos dimanantes de pagarés exclusivamente de jubilados por el ciento cuarenta por ciento (140%) de los Bonos emitidos y en circulación; como también la cesión de pagos a través de la clave de descuento de planillas que el Primer Banco del Istmo mantiene en la Caja del Seguro Social hasta por la suma adeudada en concepto de capital e intereses de los Bonos emitidos y en circulación. El Fideicomiso de garantía tiene por objeto garantizar a los tenedores registrados de los bonos, el pago de sus acreencias para con el fideicomitente, en caso de que por cualquier motivo se produzca una o varias causales de incumplimiento con relación a los bonos. En caso de muerte de prestatarios, refinanciamientos u otros que impliquen la extinción de alguna obligación o crédito cedido, Primer Banco del Istmo, cederá al Fiduciario otros tantos créditos de la misma especie y calidad para mantener el margen de garantía acordado. Emisor: Primer Banco del Istmo, S.A. (Banistmo) Instrumento: Bonos Corporativos. Fecha de Emisión: 12 de agosto de 2004. Monto: Hasta cincuenta mm de dólares (US$50,000,000), moneda de curso legal de Estados Unidos de América. Esta emisión de acuerdo a los Estados Financieros Revisados de Banistmo al 30 de septiembre de 2004 representa el 9% del patrimonio. Series y Plazos: Serie A y B: Hasta la suma de cincuenta mm de dólares (US$50,000,000), moneda de curso legal de los Estados Unidos de América. Plazo de cinco años. El monto de cada serie se determinará al momento de su colocación. Denominaciones: Los Bonos serán emitidos de forma global (Macro Títulos), registrada y sin cupones en denominaciones de mil dólares (US$1,000.00), moneda de curso legal de los Estados Unidos de América, o sus múltiplos. Sin embargo, el Tenedor Registrado podrá solicitar en cualquier momento que se le expida un certificado que represente su Bono. Caja del Seguro Social Al 30 de junio de 2004, el déficit de la Caja del Seguro Social totalizó US$16.7 mm el cual según proyecciones podría ampliarse a una cifra que oscilará al cierre del año entre los US$50 y US$60 mm. Es de señalar que por los años terminados al 31 de diciembre de 2003 y 2002, la entidad presentó un déficit del orden de US$67 y US$19 mm respectivamente. Al cierre del mes de agosto de 2004, el Programa de las Naciones Unidas para el Desarrollo (PNUD) entregó a la actual administración de Gobierno, la memoria final sobre los resultados del Diálogo Nacional por la Caja del Seguro Social. El documento refleja los consensos en la mesa de Administración y Gestión, donde se establece una nueva estructura de organización con la necesidad que se revisen los reglamentos que actualmente utiliza la CSS, mientras que en la mesa de Invalidez, Vejez y Muerte (IVM) se acordó modificar un artículo de la Ley Orgánica a fin de recomendar la creación de una entidad especializada en tesorería y gestión de inversión. Finalmente debe señalarse que algunas de las propuestas concretas del nuevo Gobierno en el tema de la CSS, es la de aumentar la edad de jubilación, aclarando que no será la única alternativa. Tasa de Interés: Series A y B (plazo 5 años). Serie A: tasa de interés variable anual equivalente a la tasa Libor, para el período de tres meses, más un diferencial de 2.00% considerando que en ningún momento la Tasa de Interés de esta Serie será inferior a 4.25% anual ni superior a 7.00% anual. Serie B: tasa de interés variable anual equivalente a la tasa Libor, para el período de tres meses, más un diferencial el cual será definido en el momento de la emisión (intereses pagaderos trimestralmente) sujetos a un interés mínimo y máximo anual, los cuales serán definidos en el momento de la emisión. La tasa de interés se determinará cinco días hábiles antes de cada fecha de pago de interés. La tasa de interés de los Bonos se revisará trimestralmente hasta el vencimiento o fecha de redención anticipada de los Bonos. Pago de capital e Intereses: El capital de los Bonos representados por macro-títulos consignados en Latinclear se pagará al tenedor registrado en la fecha de vencimiento o de redención anticipada del respectivo bono, a través del intermediario financiero (casa de valores) con el cual el Inversionista mantiene su cuenta de inversión. En el caso de Bonos representados por certificados físicos emitidos al inversionista, el pago se hará a través del Agente de pago y Registro (HSBC BANK USA), previa presentación y entrega del certificado a este último (en el caso de vencimiento o redención anticipada). Los pagos de intereses se realizarán trimestralmente. ANÁLISIS FINANCIERO Primer Banco del Istmo prepara sus estados financieros de conformidad con las Normas Internacionales de Información Financiera (NIIF) y los requerimientos de la Ley Bancaria de la República de Panamá. Los estados financieros consolidados incluyen los activos, pasivos, patrimonio y resultados de Primer Banco del Istmo y sus Subsidiarias. El flujo de ingresos, activos y utilidades provienen principalmente de su operación en Panamá, Costa Rica (a través de Corporación Banex) y Honduras (Banco BGA). Los segmentos geográficos proporcionan productos y servicios en Uso de los Fondos: El producto de la venta de los Bonos será utilizado en su totalidad (100%) para el crecimiento de la cartera del Banco. 3 un entorno económico en particular sujeto a riesgos y regulaciones que difieren de otros segmentos en otros entornos económicos y regulatorios. en ese orden los hipotecarios residenciales y tarjetas de crédito. La estructura de garantía para los créditos morosos determina que el 45.2% cuentan con garantía hipotecaria y un 28.7% no presenta garantías reales. Como hechos relevantes es de mencionar que a finales de noviembre de 2004, Banistmo ha concluido la adquisición de Lloyds TSB Bank S.A. en Colombia y sus operaciones en ese país. Asimismo debe mencionarse que Banistmo suscribió un acuerdo de permuta con el principal socio minoritario en Banco BGA, Honduras mediante el cual adquirió el 20.8% adicional de las acciones de dicha entidad elevando Banistmo su participación hasta el 64% de las acciones comunes de dicha compañía. De igual forma se suscribió acuerdo de compraventa de acciones con otros socios minoritarios para adquirir el 14.9% de las acciones emitidas y en circulación del Ahorro Hondureño Compañía de Seguros, llevando su tenencia al 60% de esta empresa aseguradora. Los préstamos en estado de no acumulación de intereses al 30 de septiembre de 2004, totalizan US$78.9 mm. Es importante mencionar que a los 90 días de vencido, el saldo total del préstamo es considerado de plazo vencido y es clasificado como “non accrual”. Los préstamos hipotecarios residenciales y de consumo se consideran en estado de no acumulación de intereses cuando presentan una morosidad mayor a 120 días. Mientras que el resto de préstamos cuando acumulan más de 90 días. En cuanto a la clasificación de la cartera de préstamos por estructura de riesgo, según el Acuerdo 6-2000 de la Superintendencia de Bancos, se establecen cinco categorías según los días de antigüedad del vencimiento de la deuda exigiendo una reserva mínima para cada categoría. Las categorías son: Normal (A)-0%, Mención Especial (B)-2%, Sub-Normal (C)-15%, Dudoso (D)-50% e Irrecuperable (E)–100%). Activos y calidad de activos Los activos del Primer Banco del Istmo totalizan a septiembre 2004 US$5,578.2 mm, mostrando una variación del 23.3% equivalente a un incremento en términos absolutos de US$1,052.8 mm respecto de diciembre 2003. Dicho incremento ha estado particularmente influenciado por mayores colocaciones en préstamos y un mayor saldo en inversiones mantenidas al vencimiento que de manera conjunta presentan un aumento de US$998.1 mm. A esto debe agregarse que los estados financieros consolidados integran las operaciones de su subsidiaria Banco BGA de Honduras. Es importante señalar que la cartera de préstamos experimenta respecto de diciembre 2003, un desplazamiento negativo hacia categorías de mayor riesgo en virtud a que los créditos clasificados en categorías de riesgo C, D y E incrementan su participación en la estructura del portafolio al pasar de 4.57% a 5.3% en septiembre 2004, agregándose a esto la menor cobertura de reservas, mayor índice morosidad y la desmejora en el grado de inmovilización patrimonial a la luz del crecimiento en los activos improductivos (vencidos y bienes adjudicados para la venta). Con relación a diciembre 2003, los préstamos vencidos del Banco experimentan un incremento del 60.7% equivalente a una variación en términos absolutos de US$34.2 mm de los cuales US$31 mm son provenientes de la consolidación con BGA. A pesar que el portafolio de créditos se ve incrementado en estos nueve meses tanto por el crecimiento natural del Banco como por la incorporación y consolidación de los estados financieros de Banco BGA; el nivel de morosidad desmejora notablemente al pasar de 1.92% en diciembre 2003 a 2.57% en septiembre 2004. Dicha condición revierte la tendencia positiva que en los últimos años había mostrado el índice de vencimiento de la cartera, comparándose desfavorablemente respecto de la morosidad promedio de los conglomerados financieros más importantes de la región. Es importante señalar que el 50% de los créditos vencidos al 30 de septiembre de 2004 se encuentran garantizados con bienes muebles e inmuebles y un 21% con fianzas y avales de terceros. Cartera de Préstamos Los servicios que presta el Banco se han segmentado en cuatro áreas de negocios o divisiones: Centro Corporativo, Banca de Empresas Panamá, Banca de Personas Panamá y Banca Internacional. Los dos segmentos de mercado se orientan a banca de consumo (43%) y banca comercial empresarial (57%). En la cartera de consumo sobresale la participación de los créditos personales e hipotecarios residenciales que en conjunto representan el 39.7% de la cartera de préstamos, siendo de relevante connotación el liderazgo mostrado por Banistmo en los segmentos descritos. La cartera de préstamos de Primer Banco del Istmo se ha incrementado significativamente en los últimos períodos, como resultado de las fusiones y adquisiciones efectuadas, y como parte del crecimiento natural del volumen de colocaciones. Es de señalar que al 30 de septiembre de 2004, el Banco presenta la mayor participación de mercado del sistema bancario. Respecto de septiembre 2003, la cartera de préstamos observa un aumento interanual del 27.9% equivalente a una variación en términos absolutos de US$768.0 mm proveniente particularmente de los sectores comercio, hipotecarios residenciales e industria que de manera conjunta se incrementan en US$593.3 mm. Se pondera de forma positiva el crecimiento sostenido en el volumen de colocaciones de Banistmo tanto en el sector interno como en el externo particularmente a través de sus subsidiarias relevantes (Corporación Banex y Banco BGA); esperándose Si bien las provisiones por riesgo experimentan con relación a diciembre 2003, un incremento neto de US$20.4 mm, el nivel de cobertura de reservas desmejora a la luz de un mayor saldo de créditos vencidos al pasar de 103.6% a 87% en septiembre 2004. Con el propósito de cautelar el riesgo asociado a la irrecuperabilidad de los saldos adeudados bajo la condición de vencidos, se considera procedente mantener coberturas de reservas por arriba del 100% en adición a los colaterales relacionados. La estructura de vencidos, determina que el 67.4% corresponde al sector comercio y el resto proviene de banca de personas. En los créditos de consumo, el 51% de los adeudos vencidos corresponde a créditos personales, siguiendo 4 que dicho crecimiento propicie a futuro una mayor generación de flujos de intermediación. Los otros activos, presentan un saldo por US$131.7 mm, habiéndose incrementado US$25.6 mm respecto de diciembre de 2003 en virtud al crecimiento experimentado en cuentas por cobrar y bienes adjudicados para la venta. En este último trimestre los activos extraordinarios muestran un incremento neto de US$14.4 mm desmejorándose el grado de exposición patrimonial respecto de los activos no productivos. La estructura de la cartera muestra que el 65% proviene del sector interno (71.9% en septiembre 2003) atribuyéndose dicha disminución a la consolidación de las operaciones de Banco BGA a partir del presente trimestre. La cartera de préstamos al 30 de septiembre de 2004, representa el 63.2% de la totalidad de activos (US$3,523.2 mm). En el sector interno, el 85.3% de la cartera se concentra en créditos comerciales, personales e hipotecarios residenciales. Mientras que en el sector externo, el 82.3% de la cartera de préstamos se concentra en 3 sectores (comercio, hipotecarios residenciales y sector industrial). A nivel consolidado, el 79.0% de la cartera de préstamos se integra por créditos destinados a los sectores comercio, personales e hipotecarios residenciales según se muestra en la siguiente tabla: SEP.03 Los bienes recibidos en pago se presentan a su valor más bajo de costo o valor estimado de recuperación. El índice de inmovilización patrimonial (cartera vencida + bienes recibidos en pago / patrimonio) desmejora respecto del obtenido en diciembre 2003 (4.15% versus 8.66%) en virtud a la mayor proporción en que se incrementan los vencidos y activos extraordinarios frente a la constitución de provisiones de riesgo. SEP.04 Comerciales 41.02% 41.01% Personales 18.98% 17.24% Hip. Residenc. 19.93% 20.78% Agropecuarios 4.36% 4.64% Industriales 5.92% 7.34% Construcción 5.02% 4.12% Tarjetas 2.25% 1.81% Cooperativas 0.29% 0.20% Empresas financieras 1.34% 1.44% Autos 0.71% 1.34% Arrendamientos 0.17% 0.07% En cuanto a las inversiones financieras es de mencionar que estas se clasifican en negociables, disponibles para la venta y mantenidas al vencimiento. El 64.7% del portafolio se integra por inversiones disponibles para la venta y el 32.6% corresponde a valores mantenidos al vencimiento. Al 30 de septiembre de 2004, un saldo conjunto por US$165.8 mm proveniente de inversiones para la venta y mantenidas al vencimiento, garantizan operaciones bursátiles relacionadas a operaciones en bolsa. Por otra parte, el riesgo de concentración crediticia es bajo dado que los 20 deudores con mayor exposición representan aproximadamente el 10.37% de la cartera de préstamos al 30 de septiembre de 2004. En cuanto a los reestructurados es de señalar que los mayores 20 totalizan un saldo consolidado por US$45.4 mm clasificándose principalmente en categoría de riesgo “B”. Fondeo Es de señalar que Primer Banco del Istmo continúa manteniendo una estructura de fondos diversificada y fundamentada en los depósitos de clientes, obligaciones con bancos del exterior y patrimonio. De los depósitos totales, el 63.8% corresponde a depósitos a plazo, mostrando una moderada dependencia sobre este tipo de fondeo que viene observando una tendencia hacia la baja si se compara con la relación observada al 30 de septiembre de 2003 (71.6%). Se estima que una estructura de captación más equilibrada con una mayor participación de cuentas a la vista redundaría en un menor costo promedio de los depósitos y una mayor estabilidad en el tiempo por la particularidad de las cuentas de ahorro, las mismas que vienen experimentando un importante crecimiento en los últimos trimestres. Los 20 mayores deudores vencidos presentan un saldo consolidado por US$35.3 mm provenientes principalmente de los sectores industria, comercio y agricultura. De este monto, US$16.4 mm corresponden a créditos vencidos del Banco BGA clasificados en los sectores industria, agricultura y comercio. En virtud a un potencial mayor deterioro en los adeudos vencidos, se considera procedente que Banistmo pudiese reforzar en la medida en que sea factible los colaterales reales o tangibles en adición a los ya existentes. La estrategia de fondeo de Primer Banco del Istmo, se enfoca en mantener una constante diversificación de sus fuentes, un control proactivo de los riesgos de tasas de interés y el control y la optimización del costo promedio de fondos a nivel consolidado. En virtud al crecimiento en las obligaciones del exterior y la reciente emisión de instrumentos financieros en el mercado, la participación de los depósitos en la estructura de financiamiento tiende a disminuir según muestra la siguiente tabla: Fondo de Comercio y activos varios El Fondo de Comercio representa el exceso del costo de una adquisición sobre el valor razonable de la participación en los activos netos de la subsidiaria / afiliada, habiéndose amortizado hasta diciembre de 2003, utilizando el método de línea recta sobre la vida útil estimada. Banistmo cesó la amortización del fondo de comercio a partir del 1 de enero de 2004 en virtud a la adopción de la Norma Internacional de Información Financiera No.3 Combinación de Negocios, de tal forma que anualmente se analizará para evaluar el posible deterioro. Al 30 de septiembre de 2004, muestra un saldo neto por US$120.4 mm. 5 DIC.01 Depósitos DIC.02 SEP.03 DIC.03 71.9% 69.1% 65.3% 66.6% Papel Comercial 2.5% 0.0% 0.0% 0.0% 0.0% Certificados fiduciarios 4.9% 3.5% 2.6% 2.3% 1.4% Financ. USAID 0.2% 0.2% 0.2% 0.1% 0.1% Bonos por pagar 1.4% 0.6% 1.9% 1.8% 1.2% Op. bursátiles 0.7% 1.8% 1.4% 2.9% 2.8% Financ. varios 8.2% 11.0% 13.4% 16.5% 17.5% 10.1% 11.0% 11.4% 10.9% 10.4% Patrimonio Liquidez El departamento de tesorería del Primer Banco del Istmo es el responsable del control diario de los niveles de liquidez y de la actividad de inversión del grupo. El manejo de liquidez se basa en mantener niveles adecuados de activos realizables y líquidos en los libros del banco. La liquidez por subsidiaria y consolidada se mide y se controla diariamente. Los depósitos interbancarios en el corto plazo constituyen la parte fundamental de los activos líquidos de Primer Banco del Istmo, así como los valores comprados bajo acuerdo de reventa (US$145.3 mm). El índice (efectivo y depósitos en bancos / depósitos a la vista) es de 34% mostrando la capacidad de Primer Banco del Istmo de responder a sus obligaciones inmediatas o de corto plazo, no obstante haber disminuido respecto de septiembre 2003 (38.1%) SEP.04 71.9% La evolución de la estructura de fondeo en los últimos años, muestra particularmente un crecimiento en el financiamiento obtenido con entidades del exterior y otros organismos regionales, así como el incremento en el volumen de operaciones bursátiles. Mientras que otros componentes como la emisión de certificados fiduciarios tiende a disminuir. El riesgo de concentración individual es bajo dada la participación de los mayores clientes en los depósitos totales, no ejerciendo mayor presión sobre la liquidez inmediata del Banco. En línea con otras entidades financieras del sistema panameño, Primer Banco del Istmo presenta un descalce de plazo de sus operaciones, como consecuencia de que el 66.5% de los créditos otorgados tienen plazos pactados superiores a un año, mientras que solamente un 19.93% de los depósitos se ubica en dicho rango de plazo. Primer Banco del Istmo viene amortiguando esta situación a través una mayor presencia en el mercado de capitales buscado la posibilidad de captar fondos a plazos mayores. Adicionalmente, se considera que el Banco atenúa dicho riesgo manteniendo un manejo adecuado de sus niveles de liquidez. Solvencia Durante 2004, el capital de Banistmo proveniente de acciones comunes se incrementa en US$17.8 mm en virtud a la capitalización de dividendos por US$11.6 y a la emisión de acciones comunes por US$6.2 mm. Los recursos patrimoniales de Primer Banco del Istmo se consideran adecuados en virtud del respaldo otorgado a los activos no productivos (cartera vencida y bienes recibidos en pago) y al crecimiento potencial del Banco. Es de señalar que la ley Bancaria de Panamá requiere a los Bancos de licencia General mantener un capital mínimo de US$10.0 mm y un patrimonio de por lo menos el 8% de sus activos ponderados. Al 30 de septiembre de 2004, este índice era del 14.2%, sosteniendo y dinamizando en forma sustancial el crecimiento del Banco. Análisis de Resultados Una de las principales fortalezas del Primer Banco del Istmo se relaciona a la capacidad de generación de flujos de intermediación así como el aceptable nivel de eficiencia administrativa, condiciones que han propiciado un incremento sustancial en el volumen de utilidades y por consiguiente en los indicadores de rentabilidad patrimonial en los últimos años. La estructura de ingresos por segmentos geográficos determina que el 73.2% proviene de la operación en Panamá, 21.9% de Costa Rica y el 4.9% proveniente de la consolidación de las operaciones de Banco BGA. Banistmo anunció la recompra de las acciones preferentes del 2001 por un total de US$100,000,000 a partir del 30 de agosto de 2004, la cual fue autorizada por la Superintendencia de Bancos. A su vez, la Superintendencia aprobó una nueva emisión de acciones preferidas no acumulativas por US$150,000,000 que serán utilizadas para reemplazar las acciones preferidas emitidas en 2001. Bajo tales condiciones, por los nueve meses terminados al 30 de septiembre de 2004, se han emitido US$87.2 mm de acciones preferentes y se han readquirido US$66.1 mm Los ingresos de operación muestran con relación a septiembre 2003 un incremento interanual del 13.1% equivalente a US$354 mm en virtud al importante crecimiento en los intereses de préstamos y comisiones. Frente a una reducción del 2.1% en los gastos por intereses y del 9% en las comisiones pagadas, la utilidad financiera resulta ser mayor en US$38.8 mm con relación a la obtenida en septiembre 2003. A pesar que las provisiones para protección de cartera y bienes recibidos en pago son mayores en US$9.5 mm, el margen financiero después de provisiones resulta ser superior en un 17.3%. Hecho relevante se refiere a que la Superintendencia de Bancos de Panamá instaló formalmente la Comisión Técnica Basilea II que tendrá como responsabilidad realizar los estudios técnicos que permitan medir el impacto del Nuevo Acuerdo de Capital en el sistema bancario panameño y proponer un plan de implementación, en un proceso que deberá culminar con la aprobación de la Junta Directiva de la Superintendencia de Bancos. Este nuevo acuerdo representa una importante revisión de los estándares internacionales sobre suficiencia de capital en la banca y busca promover el desarrollo de las técnicas de medición y gestión de los riesgos bancarios. En cuanto a los gastos generales y administrativos, los mismos experimentan un incremento interanual del 15.4% equivalente a US$10.8 mm a la luz de mayores erogaciones en salarios y remuneraciones. No obstante el incremento en la carga operativa, el índice de eficiencia mejora notablemente al pasar de 49.4% a 44.8% en septiembre 2004 comparándose muy favorablemente respecto del índice 6 promedio presentado por los conglomerados financieros más importantes en la región en cuanto a volumen de activos. En virtud a una mayor generación de ingresos de intermediación versus el incremento en los gastos operativos vía consolidación de las operaciones de Banco BGA; Primer Banco del Istmo presenta un resultado neto mayor en US$16.4 mm respecto del obtenido en septiembre 2003, el mismo que propicia una mejora notable en los indicadores de rentabilidad sobre patrimonio y activos. Un aspecto a considerar en la evolución de los resultados del Banco se relaciona al deterioro de la de los activos de riesgo crediticio, condición que se espera no influya en la generación de flujos de intermediación provenientes del portafolio de préstamos. 7 PRIMER BANCO DEL ISTMO, S.A. Y SUBSIDIARIAS BALANCE GENERAL CONSOLIDADO (MILES DE DOLARES) DIC.01 ACTIVOS Efectivo Depósitos en Bancos Inversiones Financieras Valores para negociar Valores disponibles para la venta Valores comprados bajo acuerdo de reventa Préstamos Sector interno Sector externo Menos: Reserva para protección de cartera Comisiones e intereses, descontados no dev. Préstamos y descuentos netos Valores mantenidos a su vencimiento Inversiones en asociadas Bienes inmuebles Activos Varios Impuesto sobre la renta diferido Fondo de Comercio (neto) Gastos pagados por anticipado Intereses acumulados por cobrar Obligaciones de clientes por aceptaciones Deudores varios- negocio de seguro Depósitos en garantía Otros activos Total de activos varios % DIC.02 % SEP.03 % DIC.03 % SEP.04 % 24,472 531,148 546,460 71,745 429,137 45,578 2,548,982 1,881,561 667,421 0.6% 13.0% 13.4% 1.8% 10.5% 1.1% 62.6% 46.2% 16.4% 30,337 321,342 677,082 94,767 441,354 140,961 2,751,207 2,050,085 701,122 0.7% 7.6% 16.0% 2.2% 10.4% 3.3% 64.8% 48.3% 16.5% 29,221 282,236 704,287 76,920 494,135 133,232 2,755,135 1,980,196 774,939 0.7% 6.5% 16.2% 1.8% 11.3% 3.1% 63.2% 45.4% 17.8% 39,828 318,129 662,523 80,004 449,479 133,040 2,929,932 2,136,983 792,949 0.9% 7.0% 14.6% 1.8% 9.9% 2.9% 64.7% 47.2% 17.5% 53,822 387,575 799,930 26,349 628,256 145,325 3,523,151 2,299,486 1,223,665 1.0% 6.9% 14.3% 0.5% 11.3% 2.6% 63.2% 41.2% 21.9% 51,048 4,261 2,493,673 43,172 35,788 68,479 62,338 7,153 2,681,716 48,006 94,405 71,500 1.5% 0.2% 63.2% 1.1% 2.2% 1.7% 57,257 6,727 2,691,151 86,920 93,080 98,264 1.3% 0.2% 61.8% 2.0% 2.1% 2.3% 58,382 6,717 2,864,833 145,686 67,123 95,863 1.3% 0.1% 63.3% 3.2% 1.5% 2.1% 78,766 8,552 3,435,833 317,068 25,326 145,869 1.4% 0.2% 61.6% 5.7% 0.5% 2.6% 11,352 119,937 13,800 34,116 25,699 44,050 1,353 77,462 327,769 1.3% 0.1% 61.3% 1.1% 0.9% 1.7% 0.0% 0.3% 2.9% 0.3% 0.8% 0.6% 1.1% 0.0% 1.9% 8.1% 15,334 115,777 11,615 37,299 27,251 26,286 3,087 82,436 319,085 0.4% 2.7% 0.3% 0.9% 0.6% 0.6% 0.1% 1.9% 7.5% 12,690 114,465 13,789 31,545 55,085 28,208 4,335 111,836 371,953 0.3% 2.6% 0.3% 0.7% 1.3% 0.6% 0.1% 2.6% 8.5% 13,371 112,819 14,968 34,551 11,318 27,498 10,573 106,220 331,318 0.3% 2.5% 0.3% 0.8% 0.3% 0.6% 0.2% 2.3% 7.3% 16,491 120,354 21,533 43,297 31,486 36,794 11,053 131,760 412,768 0.3% 2.2% 0.4% 0.8% 0.6% 0.7% 0.2% 2.4% 7.4% TOTAL DE ACTIVOS PASIVOS Depósitos a la vista A la vista locales A la vista extranjeros De ahorro Depósitos a plazo A plazo locales A plazo extranjeros Depósitos a plazo interbancarios Total de depósitos de clientes Papel comercial en los Estados Unidos de Am. Certificados fiduciarios Financiamientos recibidos USAID Aceptaciones de comercio exterior Bonos por pagar Arrendamiento financiero por pagar Valores vendidos bajo acuerdo de recompra Financiamientos recibidos . Otros Otros pasivos Giros, cheques de gerencia y certificados Intereses acumulados por pagar Aceptaciones pendientes Impuesto sobre la renta diferido Acreedores varios Reserva técnica y acreedores negocio de seg. Total de otros pasivos TOTAL DE PASIVOS Intereses minoritarios en subsidiarias FONDOS DE CAPITAL Acciones comunes Acciones preferidas Reserva de capital Utilidades no distribuidas Cambios netos en valores disp. para la venta Ganancia (Pérdida) por conversión de moneda ext. Acciones de tesorería TOTAL FONDOS DE CAPITAL 4,070,961 100.0% 4,243,473 100.0% 4,357,112 100.0% 4,525,303 100.0% 5,578,191 100.0% 250,729 199,685 51,044 423,079 2,117,353 1,544,850 421,444 151,059 2,791,161 99,003 191,208 8,140 6.2% 4.9% 1.3% 10.4% 52.0% 37.9% 10.4% 3.7% 68.6% 2.4% 4.7% 0.2% 317,261 207,037 110,224 462,323 2,169,055 1,608,435 413,740 146,880 2,948,639 7.5% 4.9% 2.6% 10.9% 51.1% 37.9% 9.8% 3.5% 69.5% 325,846 206,785 119,061 491,503 2,065,466 1,514,009 432,567 118,890 2,882,815 7.5% 4.7% 2.7% 11.3% 47.4% 34.7% 9.9% 2.7% 66.2% 351,255 225,235 126,020 512,063 2,006,083 1,496,366 411,293 98,424 2,869,401 7.8% 5.0% 2.8% 11.3% 44.3% 33.1% 9.1% 2.2% 63.4% 493,292 248,000 245,292 788,982 2,265,272 1,537,916 598,885 128,471 3,547,546 8.8% 4.4% 4.4% 14.1% 40.6% 27.6% 10.7% 2.3% 63.6% 143,758 7,199 3.4% 0.2% 110,250 6,394 2.5% 0.1% 101,629 6,394 2.2% 0.1% 54,030 2,401 28,918 318,613 1.3% 0.1% 0.7% 7.8% 23,552 1,373 72,201 452,825 0.6% 0.0% 1.7% 10.7% 77,527 767 59,348 559,911 1.8% 0.0% 1.4% 12.9% 80,650 0 128,779 727,188 1.8% 0.0% 2.8% 16.1% 74,873 6,000 0 63,703 0 151,155 931,798 1.3% 0.1% 0.0% 1.1% 0.0% 2.7% 16.7% 55,629 22,601 25,698 0 42,134 35,739 181,801 3,675,275 3,259 1.4% 0.6% 0.6% 0.0% 1.0% 0.9% 4.5% 90.3% 0.1% 24,210 21,511 27,251 572 41,889 24,875 140,308 3,789,855 3,225 0.6% 0.5% 0.6% 0.0% 1.0% 0.6% 3.3% 89.3% 0.1% 27,420 18,687 55,085 0 51,829 27,569 180,590 3,877,602 3,668 0.6% 0.4% 1.3% 0.0% 1.2% 0.6% 4.1% 89.0% 0.1% 26,194 18,627 11,318 0 46,383 25,451 127,973 4,042,014 2,908 0.6% 0.4% 0.3% 0.0% 1.0% 0.6% 2.8% 89.3% 0.1% 29,789 23,147 31,486 0 71,401 62,174 217,997 4,993,072 32,105 0.5% 0.4% 0.6% 0.0% 1.3% 1.1% 3.9% 89.5% 0.6% 236,747 100,000 2,114 65,246 (9,669) (2,011) 0 392,427 5.8% 2.5% 0.1% 1.6% -0.2% 0.0% 0.0% 9.6% 261,275 121,198 3,446 90,180 -9,741 -11,341 -4,624 450,393 6.2% 2.9% 0.1% 2.1% -0.2% -0.3% -0.1% 10.6% 261,275 122,626 3,625 116,344 (8,939) (15,242) (3,847) 475,842 6.0% 2.8% 0.1% 2.7% -0.2% -0.3% -0.1% 10.9% 261,275 122,416 4,791 122,599 (11,516) (16,577) (2,607) 480,381 5.8% 2.7% 0.1% 2.7% -0.3% -0.4% -0.1% 10.6% 279,681 143,523 4,796 157,955 -10,804 -21,657 -480 553,014 5.0% 2.6% 0.1% 2.8% -0.2% -0.4% 0.0% 9.9% TOTAL DE PASIVOS Y CAPITAL 4,070,961 100.0% 4,243,473 100.0% 4,357,112 100.0% 4,525,303 100.0% 5,578,191 100.0% 8 PRIMER BANCO DEL ISTMO, S.A. Y SUBSIDIARIAS ESTADO CONSOLIDADO DE RESULTADOS (MILES DE DOLARES) DIC.01 Ingresos de Operaciones Intereses devengados sobre préstamos Intereses devengados sobre depósitos Intereses devengados sobre inversiones en valores Comisiones devengadas sobre préstamos y acep. Comisiones devengadas sobre cartas de crédito Comisiones devengadas sobre cobranzas Otras comisiones Otros ingresos Gastos de Operaciones Gasto por intereses Gastos de comisiones Margen financiero antes de provisiones Provisión para protección de cartera y BRP Margen financiero después de provisiones Gastos generales y administrativos Salarios y otras remuneraciones Seguros Papelería y útiles de oficina Luz y comunicaciones Propaganda y relaciones públicas Depreciación y amortización Alquileres Mantenimiento y aseo Otros Utilidad antes deI ISR int. Minoritario Impuesto sobre la renta Participación en utilidades (pérdidas) de Asoc. Participación de intereses minoritarios Contribución obligatoria en fideicomisos UTILIDAD NETA 403,138 261,610 18,991 40,798 31,359 2,091 1,345 21,651 25,293 246,265 235,751 10,514 156,873 13,312 143,561 92,266 35,999 1,129 2,302 4,684 3,183 7,830 5,726 4,565 26,848 51,295 -5,262 -941 -1,356 0 43,736 % 100.0% 64.9% 4.7% 10.1% 7.8% 0.5% 0.3% 5.4% 6.3% 61.1% 58.5% 2.6% 38.9% 3.3% 35.6% 22.9% 8.9% 0.3% 0.6% 1.2% 0.8% 1.9% 1.4% 1.1% 6.7% 12.7% -1.3% -0.2% -0.3% 0.0% 10.8% DIC.02 % 364,697 248,248 7,881 38,926 26,678 2,264 1,238 23,153 16,309 198,074 186,532 11,542 166,623 15,259 151,364 88,515 36,605 1,276 1,628 3,831 2,470 8,585 6,656 4,333 23,131 62,849 -4,992 3,816 -598 -1,889 59,186 9 100.0% 68.1% 2.2% 10.7% 7.3% 0.6% 0.3% 6.3% 4.5% 54.3% 51.1% 3.2% 45.7% 4.2% 41.5% 24.3% 10.0% 0.3% 0.4% 1.1% 0.7% 2.4% 1.8% 1.2% 6.3% 17.2% -1.4% 1.0% -0.2% -0.5% 16.2% SEP.03 270,468 183,334 2,450 28,581 18,405 1,619 612 19,126 16,341 128,221 117,570 10,651 142,247 12,509 129,738 70,310 28,898 875 1,362 3,812 1,863 7,501 3,857 3,169 18,973 59,428 (4,839) 2,947 (363) 0 57,173 % 100.0% 67.8% 0.9% 10.6% 6.8% 0.6% 0.2% 7.1% 6.0% 47.4% 43.5% 3.9% 52.6% 4.6% 48.0% 26.0% 10.7% 0.3% 0.5% 1.4% 0.7% 2.8% 1.4% 1.2% 7.0% 22.0% -1.8% 1.1% -0.1% 0.0% 21.1% DIC.03 361,201 255,054 2,775 30,563 21,519 2,982 0 27,522 20,786 165,488 154,286 11,202 195,713 17,445 178,268 95,883 39,116 1,246 1,932 4,846 3,006 9,994 4,687 4,436 26,620 82,385 -9,360 1,541 -456 0 74,110 % 100.0% 70.6% 0.8% 8.5% 6.0% 0.8% 0.0% 7.6% 5.8% 45.8% 42.7% 3.1% 54.2% 4.8% 49.4% 26.5% 10.8% 0.3% 0.5% 1.3% 0.8% 2.8% 1.3% 1.2% 7.4% 22.8% -2.6% 0.4% -0.1% 0.0% 20.5% SEP.04 305,834 203,480 2,492 28,906 22,782 2,701 0 24,543 20,930 124,801 115,109 9,692 181,033 22,034 158,999 81,137 33,743 1,131 1,511 3,936 4,049 8,038 3,172 3,948 21,609 77,862 -3,914 223 -644 0 73,527 % 100.0% 66.5% 0.8% 9.5% 7.4% 0.9% 0.0% 8.0% 6.8% 40.8% 37.6% 3.2% 59.2% 7.2% 52.0% 26.5% 11.0% 0.4% 0.5% 1.3% 1.3% 2.6% 1.0% 1.3% 7.1% 25.5% -1.3% 0.1% -0.2% 0.0% 24.0% INDICADORES FINANCIEROS DIC.01 DIC.02 SEP.03 % DIC.03 SEP.04 12 936.5% 90.3% 15.4% 9.6% 17.5% 12 841.5% 89.3% 16.4% 10.6% 15.9% 9 814.9% 89.0% 17.3% 10.9% 20.7% 12 841.4% 89.3% 16.4% 10.6% 20.0% 9 902.9% 89.5% 15.7% 9.9% 26.4% Liquidez Préstamos netos/ dep. totales Disponibilidad/depósitos a la vista Disponibilidad/depósitos totales 89.3% 0.82 0.20 90.9% 0.45 0.12 93.4% 0.38 0.11 99.8% 0.41 0.12 96.9% 0.34 0.12 Rentabilidad ROE (*) ROA (*) Margen fin.neto (*) Utilidad neta /ingresos financ.(*) Gastos generales y administrativos / Total Act. Gastos generales/Margen financiero a. de prov. 12.5% 1.1% 35.6% 10.8% 2.3% 58.8% 15.1% 1.4% 41.5% 16.2% 2.1% 53.1% 18.2% 1.7% 48.0% 21.1% 1.6% 49.4% 18.2% 1.6% 49.4% 20.5% 2.1% 49.0% 20.4% 1.8% 52.0% 24.0% 1.5% 44.8% 60,600 2.38% 84.2% 2.00% 13.66% 92,700 3.37% 67.2% 2.27% 18.08% 66,300 2.41% 86.4% 2.08% 12.44% 56,336 1.92% 103.6% 1.99% 10.46% 90,542 2.57% 87.0% 2.24% 14.33% Capital Pasivo/patrimonio Pasivo / activo Patrimonio /Pmos brutos Patrimonio/activos Activos fijos / Patrimonio Calidad de Activos Préstamos vencidos Pmos vencidos /Préstamos brutos Reservas /Préstamos Vencidos Reserva/préstamos Vencidos/ (fondos de capital + reservas) 10