El Nuevo Sistema de Pensiones en México

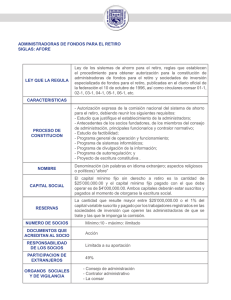

Anuncio