¿Por qué los derivados deben formar parte de mi gestión? Porque

Anuncio

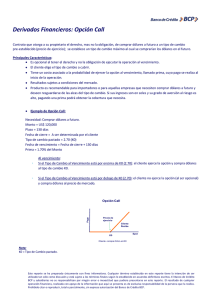

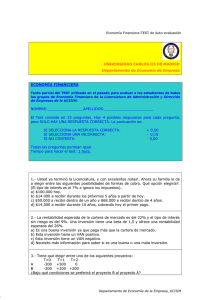

FEBRERODE2016 ¿Por qué los derivados deben formar parte de mi gestión? Porque puedes hacer cosas como esta…….“Una Estrategia Reparadora con opciones gratis” En los mercados financieros es habitual referirnos a la evolución de un activo términos relativos, es decir, en porcentaje. Así hablamos de que el precio de un activo ha subido o bajado un 10%. Si unimos lo anterior a que los mercados suelen ser asimétricos, es decir, que cuando suben lo hacen despacio (baja la volatilidad) y cuando caen lo hacen muy rápidamente (aumenta la volatilidad) tenemos el problema de lo que se denominan “pérdidas asimétricas”. Esto es algo bien conocido por todos los gestores e inversores: “Si un valor disminuye de 10 a 5 ha caído un 50%, pero volver de 5 a 10, que era el punto de partida, supone subir un 100%”. Por esta razón es tan importante la gestión de riesgos, no se puede permitir alcanzar un nivel de pérdidas que sean difíciles de recuperar y condicionen el futuro de nuestra inversión. En el siguiente cuadro vemos cómo recuperar la situación de partida tras experimentar un determinado % de pérdida lleva asociado un % de recuperación muy superior: Caída Recuperación -5% +5,26% -10% +11,11% -20% +25,00% -40% +66,67% -50% +100,00% -60% +150,00% -80% +400,00% -90% +900,00% Muchos gestores e inversores han visto cómo las pronunciadas caídas de este verano se han llevado por delante todos los beneficios acumulados e incluso han entrado en pérdidas. Un gestor o inversor que considerase que la situación de antes y después del verano sigue siendo la misma, es decir, que el mercado no ha entrado en ciclo bajista y que de aquí a final de año le esperan subidas, podría animarse a realizar una estrategia reparadora apalancada a 1 FEBRERODE2016 coste cero que tiene muchas ventajas y prácticamente ningún inconveniente. ¿Por qué? Muy sencillo, porque tomamos una posición que es gratis, no supone ningún desembolso; si se acierta y sube el mercado, se recuperan las pérdidas muy rápidamente y si no se acierta, no pasa nada, no se pierde más. Esta estrategia reparadora se realiza mediante la combinación de determinadas opciones. Existen varias alternativas, aquí vamos a presentar una muy sencilla denominada Ratio Call Spread Ladder. Se trata de una estrategia que consiste en comprar una cantidad de Call de un precio de ejercicio, vender la misma cantidad de otro Call de precio de ejercicio superior y del mismo vencimiento y vender nuevamente la misma cantidad en otro precio de ejercicio superior al anterior del mismo vencimiento. Pongamos un sencillo ejemplo. Supongamos que se han comprado 10.000 acciones de Telefónica el día 2 de enero de 2015 a 11,885. Es decir, que hemos invertido 118.850€. Durante el año la cotización ha llegado a estar a 14,21€ (el día 5 de agosto) lo que significaba una revalorización de un 19,56% (23.250€). Teniendo en cuenta que Telefónica pagó dividendos de 0,40€/acción el 12 de mayo de 2015, la revalorización ha sido todavía mayor, del 22.93% (27.250€). Durante el mes de agosto y septiembre, Telefónica, al igual que el resto de valores de bolsa, cayó dramáticamente. Supongamos que el día 2 de octubre, que Telefónica cotizaba a 10,60€, nos sigue gustando la acción y no vamos a deshacernos de la posición, por lo que nos planteamos reforzar nuestra posición alcista con una estructura gratuita y que, aunque parezca increíble, no conlleva prácticamente ningún escenario adverso, sólo uno que comentaré al final. En ese momento la cartera está perdiendo un -7,45% (incluidos dividendos). Desde máximos la caída ha sido de un -25,40%... ¡en dos meses! Si vamos a MEFF podemos observar que la cotización de las opciones Call de Telefónica es la siguiente: STRIKE BID ASK 9,39 1,40 1,50 9,64 1,22 1,32 9,89 1,02 1,12 10,38 0,71 0,81 10,88 0,50 0,56 11,37 0,33 0,39 11,86 0,19 0,23 12,36 0,09 0,13 12,85 0,04 0,06 2 FEBRERODE2016 Realizamos la estrategia que hemos comentado anteriormente, Ratio Call Spread ladder: 1. Compramos el equivalente a 10.000 acciones, es decir, 100 opciones Call de precio de ejercicio 10,38 del vencimiento de diciembre. Nos cuestan 0,81€/acción. Es decir que pagamos 0,81x101x1001=8.181€. 2. Vendemos 100 opciones Call de precio de ejercicio 10,88 también del vencimiento de diciembre. Ingresamos 0,50 €/acción. Es decir, 0,50x101x100=5.050€ 3. Vendemos otras 100 opciones Call de precio de ejercicio 11,37 nuevamente del vencimiento de diciembre. Ingresamos 0,33€/acción, es decir, 0,33x101x100=3.333€ La estrategia no sólo no supone ningún desembolso sino que implica ingresar 202€, lo que nos permite financiar sin problema las comisiones. ¿Cuál es el resultado de la estrategia? Veámoslo. La cartera ha sufrido unas pérdidas considerables como podemos ver en el gráfico 1: Gráfico 1: Pérdidas generadas por la cartera desde el 2 de enero hasta el 2 de octubre de 2015 (incluidos dividendos). Fuente: Elaboración propia. TEF 20.000,00€ 15.000,00€ Necesitamosun+8,05%paravolveralpuntodeparFda 10.000,00€ -10.000,00€ -15.000,00€ -20.000,00€ -7,45%(Dividendosincluidos) -25.000,00€ -30.000,00€ 1 Telefónicaesuncasopeculiaryaquesusopcionesactualmentetienenunmultiplicadorde101 acciones. 3 13,2 13 12,8 12,6 12,4 12,2 12 11,8 11,6 11,4 11,2 2/01/15=11,885 11 10,8 10,6 10,4 10,2 9,8 9,6 9,4 9,2 -5.000,00€ 9 -€ 10 2/10/15=10,60 5.000,00€ FEBRERODE2016 Por otro lado, una vez sufridas esas pérdidas se añade la estrategia comentada anteriormente (ver gráfico 2): Gráfico 2: Ratio Call Spread Ladder con Opciones de TEF en los precios de ejercicio 10,38, 10,88 y 11,37. RaFoCallSpreadLadder@10,38@10,88@11,37 6.000,00€ 4.000,00€ 2.000,00€ -€ -2.000,00€ 9 9,5 10 10,5 11 11,5 12 12,5 -4.000,00€ -6.000,00€ -8.000,00€ -10.000,00€ Si superponemos ambos gráficos podemos ver claramente en qué cosiste la recuperación (ver gráfico 3): Gráfico 3: Posición total de la Estrategia reparadora. 4 FEBRERODE2016 A partir de de 10,38 y hasta 11,37, la posición está apalancada dos veces, por tanto en 11,37 ya hemos recuperado todo el capital inicial. El principal inconveniente de esta estrategia es que si Telefónica continua subiendo por encima de ese nivel, el valor de nuestra cartera no se va a ver incrementado. Habría que añadir que, como seguimos teniendo las acciones, cobraremos los 0,35€/acción de dividendo de noviembre, 3.500€, que suponen un 2,97% adicional. Por otro lado, es muy importante considerar que esta estrategia se puede vender en cualquier momento si queremos beneficiarnos de un posible movimiento alcista. Por ejemplo, si pasan 45 días y Telefónica alcanza los 11,40 podemos deshacer la posición pagando 945,51€ (que se podrían financiar con los 3.500€ que se ingresan como dividendos). En el siguiente cuadro vemos posibles escenarios a vencimiento: TEF Acciones RATIO CALL LADDER TOTAL 9 - 28.850,00 € 202,00 € - 28.648,00 € 10 - 18.850,00 € 202,00 € - 18.648,00 € 11 - 8.850,00 € 5.252,00 € - 3.598,00 € 12 1.150,00 € - 1.111,00 € 39,00 € La principal ventaja de esta estrategia reparadora es que no supone un desembolso y que si se van a mantener las acciones en cartera, en el caso de que no se cumplan nuestras expectativas ligeramente alcistas, se pierde lo mismo que si no hubiéramos hecho nada. El inconveniente es que si el precio sube demasiado, limitamos los beneficios. Solo un par de comentarios para terminar: 1) He supuesto que comprábamos la estrategia por partes a través de la pantalla de MEFF, ya que la cantidad es relativamente pequeña. Para cantidades más grandes, se puede pedir que nos coticen la estrategia total y los precios mejoran sensiblemente. 2) La selección de los precios de ejercicio ha sido en función de las cotizaciones y con la restricción de que la estrategia saliera gratis; si estuviéramos dispuestos a desembolsar una cantidad o si se dan las condiciones del punto anterior, los números del ejemplo mejoran notablemente. 5