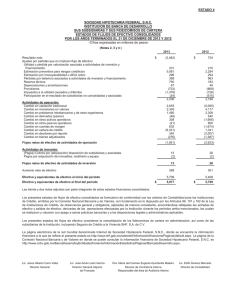

Dictamen 2015

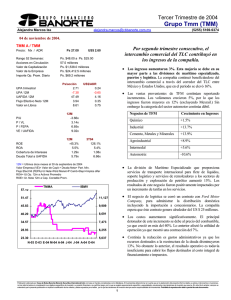

Anuncio