- Ninguna Categoria

La problemática de los p Precios de Transferencia

Anuncio

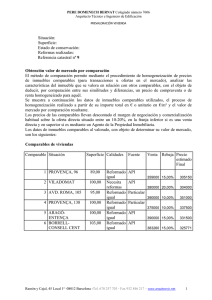

Cámara de Comercio e Industria de Cortes (CCIC) Por el desarrollo empresarial, hacia el progreso social San Pedro Sula, Sula Honduras La p problemática de los Precios de Transferencia Rita Silva / Horacio Dinice Deloitte Agosto 2, 2012 1 Resumen de nuestra presentación La problemática de los Precios de Transferencia (PT) Introducción 4 El Principio de Libre o Plena Competencia (Arm’s Lenght) 9 Standard Internacional Objetivo Aplicación R l ió d Relación de PT con V Valoración l ió Ad Aduanera 1 17 Métodos de PT 19 Best Method Approach Métodos utilizados en Latinoamérica Descripción de los métodos Ejemplos Las comparables 35 Indicadores de rentabilidad 42 2 Indice Ajustes Tipicos a la Comparabilidad 46 Contenido del Informe 61 PT en Latinoamérica 64 Comparación de las normas en Sudamérica 68 Experiencias en PT 69 Internacional Primeros años en Argentina La situación particular de la ley en Honduras 90 3 Introducción 4 Evolución Mundial de la normativa de Precios de Transferencia 1995 Australia South Africa USA 1996 -1998 China Slovakia Brazil Japan Italy New Zealand Mexico Korea France Australia South Africa USA 1999 -2000 Germany Russia Belgium Venezuela Argentina Canada UK China Slovakia Brazil Japan Italy New Zealand Mexico Korea France Australia South Africa USA 2001 -2002 Thailand Portugal Peru India Netherlands Germany Russia Belgium Venezuela Argentina Canada UK China Slovakia Brazil Japan Italy New Zealand Mexico Korea France Australia South Africa USA 2003 -2004 Taiwan Hungary Colombia Malaysia Thailand Portugal Peru India Netherlands Germany Russia Belgium Venezuela Argentina Canada UK China Slovakia Brazil Japan Italy New Zealand Mexico Korea France Australia South Africa USA 2005 -2010 Uruguay Finland Turkey Vietnam Singapore Poland Norway Kazakhstan Indonesia El Salvador Ecuador Denmark Taiwan Hungary Colombia Malaysia Thailand Portugal Peru India N th l d Netherlands Germany Russia Belgium Venezuela Argentina Canada UK China Slovakia Brazil Japan Italy New Zealand Mexico Korea France Australia South Africa USA 5 Qué es un Precio de Transferencia? El precio o monto de las contraprestaciones al que se transfieren bienes y servicios las sociedades vinculadas A VÍNCULO EXTERIOR PAÍS B 6 Tipos de Vinculación • Sociedades vinculadas Vinculación societaria (Afiliadas/Casa Matriz): control, administración, capital p Vinculación económica: poder de decisión para orientar las actividades (ej:distribuidor exclusivo, transporte de gas, etc.) • Países de nula o baja tributación • Puede abarcar operaciones con el exterior o locales 7 Tipo de Transacciones sujetas a la norma • Compra – venta de bienes ((tangibles g o intangibles) g ) • Prestaciones de servicios • Préstamos • Aún cuando no estén contabilizadas (ej: intangibles) 8 El Principio de Libre o Plena Competencia 9 Standard Internacional • OCDE “Transfer Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations” 1979 ( International Transfer Pricing Standard ) “Arm’s Length Principle” (Principio de Asimilación a Partes Independientes) 10 Objetivo del Arm´s Length Principle Establecer una relación “Arm´s Length”, mediante el uso de comparables (directos o indirectos), indirectos) a fin de distribuir adecuadamente las utilidades de las empresas asociadas (en un mismo país o con el exterior) Fijar los ingresos y gastos (base imponible del impuesto a las ganancias) de las distintas jurisdicciones donde opera el grupo multinacional La OCDE provee guías generales generales, no obligatorias obligatorias, modificables en cada país Importancia de su inclusión en la legislación fiscal Globalización de los mercados Consistencia con regulaciones internacionales Interés recaudatorio del Fisco Nacional 11 Aplicación del Arm´s Length Principle “Consiste en comparar si las condiciones comerciales y financieras pactadas entre empresas asociadas (precios de los bienes transferidos o servicios prestados y las condiciones de su transferencia) son afectadas de igual forma que las condiciones comerciales y financieras pactadas entre empresas independientes, por las fuerzas externas del mercado “ 12 Aplicación del Arm´s Length Principle (cont.) • Analisis de comparabilidad • Rango de comparabilidad • Información de uno o varios períodos? 13 Análisis de comparabilidad • Se aplica a la parte evaluada (tested party) y a los comparables Comparables internos Comparables externos • Se realizan ajustes para eliminar las diferencias (ajustes a la comparabilidad) • Se determinan los riesgos asumidos y su asignación a cada una de las partes involucradas en la transacción 14 El Rango Arm´s Length • Los PT no son una ciencia exacta • La aplicación L li ió d dell método ét d apropiado i d puede d arrojar j un rango d de cifras if todas igualmente confiables • El uso del rango g arm’s length g p produce una aproximación p de condiciones de contratación entre empresas vinculadas que se hubieran establecido entre empresas independientes D t d Dentro dell rango, no se requiere i ajuste j t Fuera del rango, se debe justificar o ajustar 15 Información de uno o varios períodos? • Hechos y circunstancias que rodean la transacción • Hechos que pudieron o debieron influir en la determinación de los precios • Ciclos de productos • Ciclo de negocios • Términos y condiciones que rigieron entre las partes 16 Relación de PT con valoración aduanera 17 Relación con las valoraciones de aduana Intereses contrapuestos Administración Fiscal Precio de Importación de Bi Bienes Menor Mayor base imponible Impuesto a las Ganancias Administración Aduanera Precio de Importación de Bienes Mayor Mayor base imponible Derechos Aduaneros 18 Métodos de PT 19 Métodos de Precios de Transferencia • Permiten la comparación de precios/márgenes de rentabilidad (dependiendo el tipo de método que se escoja) que surgen de las transacciones entre vinculadas con aquellos establecidos en las transacciones entre partes independientes. • Definición de transacción comparable Se considera que una transacción no controlada es comparable a una transacción controlada si se cumple al menos una de las dos condiciones siguientes: No existen diferencias con las transacciones controladas, o las existentes no afectan significativamente el precio Pueden efectuarse ajustes razonables para eliminar las diferencias detectadas 20 Métodos de Precios de Transferencia (cont.) “Best method” approach: A los fines de la determinación de los precios de transferencia será utilizado el método que mejor refleje la realidad económica de una transacción (el método más apropiado), entre otros, el que: Mejor compatibilice con la estructura empresarial y comercial Cuente con la mejor calidad y cantidad de información disponible para su adecuada justificación y aplicación Contemple el más adecuado grado de comparabilidad de las transacciones vinculadas y no vinculadas y de las empresas involucradas en dicha operación Requiera el menor nivel de ajustes a los efectos de eliminar las diferencias existentes entre los hechos y situaciones comparados 21 Métodos de Precios de Transferencia (cont) Best Method approach (cont) B j esta Bajo t metodología: t d l í • No hay jerarquía de métodos • No hay métodos específicos para los distintos tipos de transacciones • No hay preferencia sobre métodos transaccionales tradicionales 22 Métodos de Precios de Transferencia utilizados en Latinoamérica Método del Sexto Párrafo (SM) $ PRECIO DIRECTO % UTILIDAD BRUTA (“UB”) % UTILIDAD OPERATIVA ((“UO”) UO ) Método de Precio Comparable No Controlado (PC) Método de Precio de Reventa (PR) Método de Costo Adicionado (CB) Método de División de Utilidades (DU) Método del Margen Neto de la Transacción (MNT) 23 Método de Precio Comparable No Controlado (PC) • Es el precio que se hubiera pactado con o entre partes independientes en transacciones t i comparables bl • Compara el precio de transacciones similares comparables no controladas • Cuando una transacción se considera similar?: Si no existen diferencias con las transacciones comparables, o las existentes no afectan significativamente el precio Si pueden efectuarse ajustes razonables para eliminar las diferencias detectadas • Método más directo y confiable 24 Método del Precio Comparable No Controlado (cont.) Elementos a considerar a efectos de determinar la comparabilidad • • • • • • • • Características físicas del producto Calidad del producto Plazos de venta Asociación de un intangible a la venta Época de la venta Nivel de distribución Descuentos por volumen Mercado geográfico de la venta 25 Método PC. Ejemplo Fabricante B (Francia) Fabricante A ((Honduras)) Cliente no Relacionado 26 Método del Precio de Reventa (PR) • Compara el precio de adquisición con el precio de reventa a un tercero disminuido por el margen bruto que hubieran fijado partes independientes en operaciones comparables en razón de las funciones realizadas, activos involucrados y riesgos asumidos Precio de venta a un independiente - Margen Bruto apropiado = Precio arm´s length comparable • Aplicación en general a actividades de distribución/reventa • Los resultados se miden en términos de margen bruto Margen Bruto= (Ventas – Costo de Ventas)/Ventas 27 Método PR. Ejemplo Fabricante B (Japón) Distribuidor A (H d (Honduras) ) Cliente No Relacionado 28 Método del Costo Adicionado (CA) • Compara el precio de venta con los costos de producción incrementados por la utilidad bruta que hubiera sido pactada con o entre partes independientes en operaciones comparables en razón de las funciones realizadas, activos involucrados y riesgos asumidos (Margen Bruto / Costo de Ventas) Costos de producción o prestación de servicios incurrido con independiente + margen bruto apropiado = Precio arm´s length comparable • Aplicación general: producción de bienes, prestación de servicios, facon • Los resultados se miden en términos de margen bruto Margen Bruto= (Ventas – Costo de Ventas)/Ventas 29 Método CA: Ejemplo Proveedor Independiente Fabricante A (H d (Honduras) ) Distribuidor B (Canada) 30 Método de División de Utilidades (DU) • Consiste en la asignación de la ganancia obtenida entre partes vinculadas a nivel global en la proporción que hubieran sido asignadas entre partes independientes • Utilidad total: sumatoria de la utilidad de la operación de las t transacciones i controladas t l d analizadas li d Asignación de utilidad a cada sujeto en función de activos, costos y gastos de cada una de ellas Aplicación del método Transacciones muy interrelacionadas que no pueden evaluarse independientemente No se identifican transacciones semejantes entre empresas independientes 31 Método DU: Ejemplo Metal procesado Extracción (Chile) Planta Procesadora (A (Argentina) ti ) Mineral + Metal 32 Método del Margen Neto de la Transacción (MNT) • Margen de ganancia aplicable a las transacciones entre partes vinculadas medidas a nivel de utilidad de operación. • Factores de rentabilidad (PLI) a considerar: – Retornos sobre Activos (Margen Operativo / Activos operativos) – Retornos sobre Ventas (Margen Operativo / Ventas Netas) – Retornos sobre Costos (Margen Operativo / Costos totales) – Retornos sobre flujos monetarios (Flujo de fondos descontado) • Se utilizan cuando faltan comparables funcionales “cercanos”, como método corroborativo o en caso de interrelación entre distintas funciones (ej: industria automotriz en Argentina) g ) • Ajusta diferencias contables (PR o CA) 33 Método MNT: Ejemplo Fabricante B (Francia) Distribuidor A (A (Argentina) ti ) Distribuidores Independientes 34 Las Comparables 35 Las comparables • C Comparables bl internos i t vs. externos t • La p problemática en Latinoamérica p para la obtención de comparables p locales externos • La potencial aceptación de la utilización de bases de datos para la obtención de comparables externos 36 36 Comparable Interno vs. Comparable Externo • Comparable Interno A Exportación de Productos/Servicios Compañía Vinculada (Operación Sujeta a Análisis) A • Exportación de Productos/Servicios Compañía Independiente Considerar Funciones, Activos y Riesgos Comparable Externo A Exportación de Productos/Servicios Compañía Vinculada (Operación Sujeta a Análisis) Compañía Comparable Exportación de Productos/Servicios Compañía Independiente 37 Comparables internos • Operaciones previas / simultáneas / posteriores • Equivalentes a operaciones con independientes en el exterior • Dificultad para obtener información, por transacción o por balances 38 Comparables externos “Similitud de funciones, activos y riesgos implica rentabilidad similar” (aún con ciertas i t diferencia dif i d de productos). d t ) R Razón: ó Economía de mercado: existe un valor l d de mercado d por d desempeñar ñ una ffunción ió Márgenes de utilidad, desarrollando las mismas funciones, tenderían a ser ig ales idealmente y en el largo pla iguales, plazo o 39 Comparables locales • Bolsa de Comercio • R i t Público Registro Públi de d Comercio C i • Otras fuentes: confiabilidad ? • Problemas: Falta de información descriptiva Inexistencia de consenso de exposición 40 Bases de datos • USA / Europa / Oriente / Latinoamérica • A lí ell rango de Amplía d comparación ió • Permite combinar con comparables locales (de existir) • Confiabilidad de la información • Consenso en la agrupación 41 Indicadores de Rentabilidad 42 Indicadores de rentabilidad • Un PLI mide la rentabilidad que obtiene una empresa por haber invertido ciertos recursos y haber incurrido en determinados riesgos g • Pueden Agruparse en 2 categorías: Los de Retorno de Capital Empleado Los Índices Financieros ( ) Se calculan utilizando datos tanto del Estado de Resultados como de (1) Balance General (2) Se calculan considerando información del Estado de Resultados únicamente 43 Indicadores de Rentabilidad (cont.) Tipos (1) Índice de Retorno de Capital Empleado: ROA = Utilidad de Operación / Activos Operativos AO = Total de Activos menos Inversiones en subsidiarias y /o títulos (2) Índices Financieros: MO = Utilidad Utilid d d de O Operación ió / V Ventas t N Netas t CAN = Utilidad de Operación / Costo de Ventas + Gastos de Operación Berry e y Ratio at o = Ut Utilidad dad Bruta uta / Gastos de Operación Ope ac ó 44 Indicadores de Rentabilidad (cont.) Factores a tener en cuenta para su selección: • Confiabilidad de la Información / Clasificación contables • Intensidad de activos • Transacciones sujetas a análisis • Condiciones de Mercado 45 Ajustes Típicos a la Comparabilidad 46 Ajustes típicos a la comparabilidad Ajustes Contables: Por diferencias en la valuación de los inventarios Por diferencias en el reporte de los intangibles P responsabilidad Por bilid d de d pensiones i parcialmente i l t reconocidas id Ajustes de Capital: Cuentas por pagar Cuentas por cobrar Inventarios: ROA y otros Mercado Geográfico 47 Ajustes Contables Por diferencias en la valuación de inventarios • Las Cías en USA pueden optar entre LIFO o FIFO para valuar sus inventarios. Para homogenizar la información contable entre las diferentes compañías se convierten tanto los activos como los CMV a FIFO. FIFO • Este ajuste se realizará en la tested party dependiendo el criterio de valuación contable 48 Ajustes Contables (cont.) Por diferencias en los reportes de intangibles • S Se asume que no hay h comparables bl con intangibles i ibl valiosos li ( (marcas, patentes, etc.) por lo cual lo que queda como intangible en los Estados Contables es principalmente Goodwill. Se asume que este es un intangible no valioso y por lo tanto se elimina su efecto tanto en el activo como en el EERR • Si se seleccionaron compañías p comparables p con intangibles g valiosos, la búsqueda no esta bien hecha • Hacer este ajuste responde a un criterio conservador, toda vez que incrementa la rentabilidad de la comparable (en muchos casos, cambia los resultados abruptamente) . 49 Ajustes Contables (cont.) Por responsabilidad de pensiones parcialmente reconocidas • Dependiendo como se reconocen las pensiones en los EERR de las Cías comparables (pueden ser reconocidos en un determinado período o en otro) el resultado operativo de éstas va a ser distinto • Este ajuste intenta contemplar solo los costos de pensiones realizados en el período í d 50 Ajustes de Capital Idea general de ajustes cuentas por cobrar y pagar La noción es que los fondos líquidos tienen un uso alternativo que generaría un retorno (un interés). Una empresa que buscar maximizar su utilidad, incrementaría sus precios de ventas a plazo porque está perdiendo un rendimiento financiero (interés). Por el mismo motivo, en sus compras buscará el mecanismo de financiamiento que implique una erogación menor (préstamos o compras a plazo). En un equilibrio de mercado, el interés implícito en compras/ventas a plazo tendería a igualarse con el interés que se obtiene por inversiones en fondos prestables. 51 Ajustes de Capital (cont.) Por Cuentas por Pagar • Cuando las compañías se financian a diferentes plazos, los costos serán diferentes dependiendo de la financiación implícita recibida en cada caso. Es decir de no separar el componente implícito de los costos existiría dentro de los costos componentes financieros (NO OPERATIVOS) • En el caso de que una compañía que desagregue intereses implícitos o que estos sean explícitos este ajuste no sería aplicable 52 Ejemplo de Cuentas por Pagar • Supongamos que existen dos empresas idénticas en todos los factores relevantes • Ambas requieren algún tipo de financiamiento para sus compras • Una decide pedir préstamos y pagar sus compras de mercaderías de contado. La otra compañía paga a plazo y, por ello, afronta un mayor costo de compra 53 Ejemplo de Cuentas por Pagar (cont.) Empresa A (pide préstamo) Empresa B (compra a plazo) 150 150 Valor mercancía 100 100 Interés implícito 0 10 100 110 SG&A 30 30 U Operación U. 20 10 CIF 10 0 E.B.T. 10 10 Cuenta por pagar 0 110 100 0 Ventas Costo de ventas Total COGS Préstamo 54 Ajustes de Capital (cont.) Por Cuentas por Cobrar • Cuando las compañías financian a diferentes plazos, las ventas de las Cías serían diferentes dependiendo de la financiación implícita recibida en cada caso. Es decir de no separar el componente implícito de las ventas existiría dentro de los costos componentes financieros (NO OPERATIVOS) • En el caso de que una Cía. que desagregue intereses implícitos o que estos sean explícitos p este ajuste j no sería aplicable. p Algunas g compañías p Argentinas g pueden llegar a desagregar intereses 55 Ejemplo de Cuentas por Cobrar • Supongamos que existen dos empresas idénticas en todos los factores relevantes • Ambas tienen opción de vender al contado o a plazo • La empresa que vende al contado tiene la posibilidad de colocar el dinero recibido en alguna inversión • En tanto la compañía que vende a plazo pierde dicha posibilidad, por lo que el precio de venta tiene que ser mayor 56 Ejemplo de Cuentas por Cobrar (cont.) Empresa A (vende contado) Empresa B (vende a plazo) Valor mercancía 150 150 Interés implícito 0 15 150 165 COGS 100 100 SG&A 30 30 U. Operación 20 35 CIF -15 0 E.B.T. 35 35 Cuentas por cobrar 0 165 150 0 Ventas Total Ventas Inversiones 57 Ajustes de Capital (cont.) Por Inventarios CAN y MO • Este ajuste NO tiene que ver con un interés implícito sino que esta relacionado con un costo t de d oportunidad t id d • Una compañía tiene dos opciones: tener mercadería en inventario para que el cliente la tenga que esperar o que cuando el cliente solicite mercadería pedirla o manufacturarla y dársela al cliente (es decir, manejarse sin inventarios) • En resumen una compañía que mantiene inventarios debería exigírsele un retorno mayor a una que no los posee, dado su costo de oportunidad • Adicionalmente,, q que la empresa p tenga g inventario implica p que está incurriendo en q una función (y en un riesgo) adicional. Por lo tanto, es esperable que obtenga un mayor rendimiento 58 Ajustes de Capital (cont.) Por Inventarios ROA • Este ajuste tiene que ver con un interés implícito • De haber comprado a crédito mi activo estaría inflado por el interés implícito que me cobro mi proveedor. De no corregir esta diferencia estaría exigiéndole mas rentabilidad operativa a una compañía que los proveedores la financian • Este es un ajuste a un stock 59 Ajustes de Capital (cont.) Por Mercado Geográfico • Este ajuste se encuentra interrelacionado con los demás ajustes al capital • La tasa de interés a descontar intereses implícitos o considerar el costo de oportunidad, es la tasa prime de cada país 60 Contenido del Informe 61 Contenido del informe • Actividades y Funciones • Riesgos asumidos y activos utilizados • Detalle de elementos, elementos documentación, documentación circunstancias y hechos valorados para el análisis de los precios de transferencia • Detalle y cuantificación de las transacciones • Identificación de los sujetos del exterior • Método de precios de transferencia utilizado y fundamentos 62 Contenido del informe (cont.) • Identificación de comparables • Identificación de fuentes de información • Detalle de comparables desechados y motivo • Detalle de ajustes a los comparables • Determinación de mediana y rango intercuartil • Estado de resultados de los comparables y fuente • Descripción D i ió de d comparables bl seleccionados l i d • Conclusiones 63 PT en Latinoamérica 64 Visión desde el punto de vista económico Producto Bruto Interno (PBI) 2010 (en millones de dólares) 2. México 25.64% PBI: 1,549,671 5. Venezuela 5.74% PBI: 346,973 4. Colombia 7,11% PBI: 429,866 1. Brasil 36.10% PBI: 2,181,677 6. Perú 4.54% PBI: 274,276 7. Chile 4.26% PBI 257,546 PBI: 257 546 3. Argentina 10.46% PBI: 632,223 Fuente: CIA World Factbook January 2011 Resto de Latinoamérica y el Caribe 6.15% 65 65 Visión desde el punto de vista económico (cont.) Bloques de Comercio en Latinoamérica — Evolución del PBI Evolución del PBI: 2009 2010 2011 México -6.1 5.3 3.5 Caribe -2.1 0.9 2.2 Colombia 0.8 4.0 4.0 P ú Perú 09 0.9 86 8.6 60 6.0 Brasil -0.6 7.7 4.6 Argentina 0.9 8.4 4.8 Venezuela -3.3 -1.6 2.0 Chile -1.5 5.3 6.0 CARICOM: Países del Caribe NAFTA: Estados Unidos, Canada y México COMUNIDAD ANDINA: Colombia, Perú, Ecuador y Bolivia MERCOSUR: Brasil, Argentina, Venezuela, Fuente: ECLAC (December 2010) Uruguay y Paraguay 66 66 Visión general de Latinoamérica • • • • • • • No existen directivas en Latinoamérica (similares a las "European Tax Directives"), aunque los inversores nos ven como una región El sistema de tributación para el caso del impuesto a las ganancias esta basado en la renta mundial, excepto para América Central (con la excepción de Honduras), Bolivia, Paraguay and Uruguay Solo México y Chile son miembros de la OCDE L reglas Las l d de precios i d de ttransferencia f i (“PT”) siguen i generalmente l t llos lineamientos de la OCDE en casi todos los países (excepto Brasil que tiene sus regulaciones específicas de PT) Existe un red de tratados limitada entre los distintos países que conforman la región Excepto Argentina, Brasil, Chile y México existe una red de tratados limitada con el resto del mundo Alta tasa de retención de impuesto a las ganancias (“witholding”) sobre intereses, regalías, y en muchos casos, sobre otro tipo de cargos 67 67 Comparación de las normas en Sudamérica Detalle OCDE Argentina Venezuela Perú Colombia Ecuador Uruguay 1995 1999 1999 2001 2004 2005 2009 MCUP, MPR, MCUP MPR MCA MCA, MDU, MRDU y MMNT MCUP, MPR, MCA, MDU, MMNT y 6to método (exportación de commodities a través de intermediarios) MCUP MPR, MCUP, MPR MCA, MDU, y MMNT MCUP, MPR, MCUP MPR MCA, MDU y MMNT MCUP, MPR, MCUP MPR MCA, MDU, MRDU y MMNT MCUP, MPR MCUP MPR, MCA MCA, MDU, MRDU y MMNT MCUP, MPR, MCA, MDU, MMNT y método commodities Prioridad en la Selección de Métodos Transacción vs. Utilidades Regla del mejor método MCUP es prioritario No Aplica Transacción vs. Utilidades Transacción vs. Utilidades, empezando por el MCUP Regla del mejor método Criterios de Vinculación Societaria, económica, administración o control . Societaria, económica, administración, control y paraísos fiscales Societaria, económica, administración o control . Societaria, económica, administración, control y paraísos fiscales Societaria, económica, administración o control . Societaria, económica, administración, control, paraísos fiscales y concentración transacciones Societaria, económica, administración control y paraísos fiscales Transacciones Sujetas Del exterior Del exterior Del exterior Locales y del exterior Del exterior Locales y del exterior Del exterior Uso de Rangos Rango Arm´s Length Intercuartil Intercuartil Intercuartil Intercuartil Intercuartil Intercuartil No. recomendable Obligación anual Obligación anual Obligación anual Obligación anual Obligación anual en ciertos casos Obligación anual en ciertos casos No Sí Sí Sí Si Sí en ciertos casos Sí en ciertos casos Sistema de sanciones jjusto sto q que e incentive el cumplimiento De 35 a 10,500 De 88 a 8.837 0.6% de los ingresos netos (máximo 30 mil) Hasta 273 mil Hasta 15 mil N/A Sí No Sí Sí Sí No Sí Vigencia Métodos Aceptados Requerimiento de Documentación Declaración Informativa Multas p por no Presentación (En US Dólares) APA 68 Experiencias en PT 69 Experiencia Internacional : Focos de mayor atención • Pérdidas recurrentes • Dispersión de resultados en diferentes años • Volumen de transacciones intercompany • Redefinición funcional • Transacciones con paraísos fiscales • Intangibles • Servicios 70 Situación de los contribuyentes en Argentina • En los primeros años de sanción de la norma no habían hecho absolutamente nada (“cierre del círculo” con formulario de Ganancias y aplicación de sanciones) • Autoajuste previo a través de etapa de diagnóstico y discusión con su Casa Matriz/Subsidiarias • Ajuste Aj t incluido i l id por ell Fi Fisco en la l legislación l i l ió d dell iimpuesto t a llas ganancias i (“sexto método”) • A la a espe espera a de u una a fiscalización sca ac ó vs. s p prescripción esc pc ó de las as acc acciones o es de del Fisco sco 71 Obligaciones de “compliance” • Formularios semianuales (información global) y anuales (información detallada) por operaciones con vinculadas (commodities/resto) y con terceros independientes • Estudio de precios de transferencia a presentar ante las autoridades fiscales • Certificación C tifi ió d de contador t d público úbli sobre b d determinados t i d contenidos t id d dell informe • Estados stados financieros a c e os de del co contribuyente t buye te de los os ú últimos t os 3 a años os 72 Sectores bajo fiscalización • C Cerealeras l • Laboratorios • Automotrices • Petroleras 73 Primeros inconvenientes • Falta de experiencia: ventaja de 6 años para el Fisco (prescripción) • Poca conciencia en los contribuyentes • Falta de documentación por parte de los contribuyentes • Falta de doctrina y jurisprudencia a nivel local • Falta de fuentes de información: aceptación de las bases de datos internacionales y los lineamientos de la OCDE como supletorios por parte de la autoridad fiscal • Idioma de la información f de los comparables obtenidos • Vacíos legales 74 Principales observaciones del Fisco • Falta F lt de d reconocimiento i i t por parte t de d llos contribuyentes t ib t d de lla existencia i t i d de vinculación • Se ecc ó del Selección de método étodo más ás ap apropiado op ado (p (preferencia e e e c a de los os métodos étodos transaccionales de utilidades) • Análisis de resultados agregados • Comparables seleccionados (preferencia por comparables externos) 75 Principales observaciones del Fisco (Cont.) • Inconsistencias en el análisis de comparabilidad – Falta de documentación adecuada que respalde la comparabilidad – Ajustes inadecuados a la comparabilidad • Uso de información de bases de datos • Uso de información de más de un período • Información en otro idioma • Segmentación de funciones 76 Vinculación • Falta de reconocimiento por parte de los contribuyentes de la existencia de vinculación del tipo “Económica” • Acuerdos firmados entre las partes vs Realidad económica 77 Selección del Método más apropiado • En la práctica se detectó la preferencia f por el uso del MMNT mediante parámetros de comparación externos • Estandarización de los motivos de rechazo de los métodos transaccionales tradicionales (CUP, PR, CA) 78 Análisis de resultados agregados • Problema de la definición f del término “transacciones” “ • Práctica: Agrupación por funciones (reventa, fabricación) Agrupación por funciones y por mercado (ej. fabricación mercado local vs. fabricación f bi ió exterior) t i ) Análisis de la utilidad global de la compañía 79 Utilización inadecuada de los PLI • • Un PLI mide la rentabilidad que obtiene una empresa por haber invertido ciertos recursos y haber incurrido en determinados riesgos Retorno de Capital Empleado (ROA) Retorno sobre Costos Totales (ROTC) R t Retorno sobre b V Ventas t (ROS) Mal uso de los PLI (ej. Actividad de fabricación- uso del ROS) 80 Comparables seleccionados • Preferencia f por comparables externos • No se descartan adecuadamente los comparables internos o locales 81 Comparables p Internos • Comparar precios, C i márgenes á b brutos t o netos t d dell mismo i contribuyente. t ib t R Relación l ió más directa con transacciones analizadas • Esto sto asegura asegu a que no oe existan sta diferencias d e e c as en e las as p prácticas áct cas contables co tab es que pueda puedan incidir en la determinación de los márgenes/precios. El análisis económico es más simple, más confiable y menos costoso • Las Guías de la OCDE indican una preferencia por los comparables internos mientras sean confiables • En la p práctica, existe un incremento en la utilización de comparables p externos con bases de datos 82 Documentación Comparables Internos • El proceso de d selección l ió ((en caso d de no utilizarse) tili ) es menos objetivo bj ti • Debe documentarse: Las razones para no utilizar comparables internos, cuando sea el caso (e.g. no existen, si existen pero las diferencias son materiales y no pueden ser ajustadas) Si se utilizan comparables internos: proceso de selección y factores de comparabilidad 83 Análisis de Comparabilidad • Falta de información pública disponible de los comparables seleccionados • Ausencia de documentación que respalde ciertos ajustes de comparabilidad (ej (ej. capacidad ociosa ociosa, indemnizaciones indemnizaciones, etc etc.)) • Forma de cálculo de los ajustes de comparabilidad realizados (ej. riesgo país) 84 Análisis de Comparabilidad (cont.) Ajustes típicos realizados/discutidos a la comparabilidad: • • • • • • • Capacidad ociosa Indemnizaciones o suspensiones de personal Descuentos extraordinarios Incobrabilidad Lanzamiento de nuevos modelos Sobreestructura operativa Contexto económico de los periodos bajo inspección: recesión 85 Uso de Información de Bases de datos • Se detectaron diferencias S f en el cruce de información f financiera f pública disponible de los comparables vs. información que surge de bases de datos 86 Uso de información de más de un período p • No existen normas al respecto • Los Lineamientos de la OCDE prevén la utilización de información de varios períodos teniendo en cuenta: • Hechos y circunstancias que rodean la transacción Hechos que pudieron o debieron influir en la determinación de los precios Ciclos de productos Términos y condiciones que rigieron entre las partes Práctica: 3 contra 1 /1 contra 1/ 3 contra 3 87 Información en otro idioma • Al utilizar tili comparables bl externos, t lla mayor parte t de d lla iinformación f ió se encuentra en otro idioma • En caso de d discusión scus ó la a información o ac ó que se desee incorporar co po a a u un expediente debe estar en idioma español ? • Importantes costos de traducción 88 Segmentación de funciones • Contribuyentes C t ib t con más á d de una ffunción ió ((reventa, t ffabricación, bi ió prestación t ió d de servicios a vinculadas, etc.) • La a seg segmentación e tac ó debe esta estar adecuada adecuadamente e te sopo soportada tada y ligar ga co con la a información financiera 89 La situación particular de la ley en Honduras 90 Dirección de e-mail de contacto Rita Silva Rita Silva [email protected] ritsilva@deloitte com Horacio Dinice hdinice@ deloitte.com Deloitte provides audit, tax, consulting, and financial advisory services to public and private clients spanning multiple industries. With a globally connected network of member firms in more than 140 countries, Deloitte brings world-class capabilities and deep local expertise to help clients succeed wherever they operate. Deloitte's approximately 169,000 professionals are committed to becoming the standard of excellence. This publication contains general information only, and none of Deloitte Touche Tohmatsu Limited, its member firms, or its and their affiliates are, by means of this publication, rendering accounting, business, financial, investment, legal, tax, or other professional advice or services. This publication is not a substitute for such professional advice or services, nor should it be used as a basis for any decision or action that may affect your finances or your business. Before making any decision or taking any action that may affect your finances or your business, you should consult a qualified professional f i l adviser. d i None of Deloitte Touche Tohmatsu Limited, its member firms, or its and their respective affiliates shall be responsible for any loss whatsoever sustained by any person who relies on this publication. © 2012 Deloitte Development LLC

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados