- Ninguna Categoria

** Fitch advierte de las consecuencias del "brexit" .................. 1

Anuncio

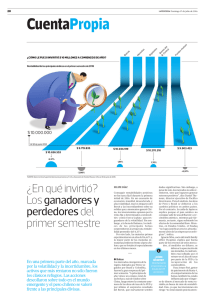

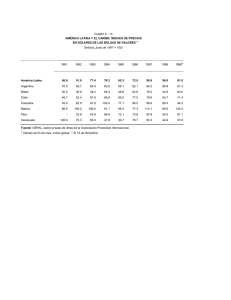

CENTRO DE INFORMACIÓN BANCARIA Y ECONÓMICA RNPS 2330 La Habana. SUMARIO ** ** ** ** ** ** ** ** ** ** ** 16 de mayo del 2016 BOLETIN DIARIO Año XIX No. 4656 Fitch advierte de las consecuencias del "brexit" .................. 1 CEPAL destaca el modelo económico de China ................... 2 El próximo 'cisne negro' para la economía mundial ............ 4 Las tasas negativas ponen en apuros a España y Portugal . 5 La incertidumbre electoral pesa sobre EE.UU. .................... 6 La Casa Blanca sugiere flexibilidad fiscal ............................. 8 Otras Informaciones .............................................................. 10 Indicadores Económicos ........................................................ 12 Bolsas de Asia. ........................................................................ 13 Bolsas de Europa y América ................................................. 14 Anexo de las Bolsas de Europa y América .......................... 15 ** Fitch advierte de las consecuencias del "brexit" L a posible salida del Reino Unido de la UE -"brexit"- tendría consecuencias negativas sobre las economías de los socios comunitarios y aumentaría los "riesgos políticos" para el bloque, afirmó hoy (16/05/16) la agencia de calificación Fitch. En un comunicado, Fitch indicó que revisará la nota soberana de la deuda del Reino Unido en caso de que abandone la UE, tras el referéndum que se celebrará el próximo 23/06/16. No tenemos previsto tomar decisiones inmediatas de calificación negativas respecto a la deuda soberana de otros países de la UE si se produce la salida del Reino Unido. Pero será más probable que se impongan acciones negativas a mediano plazo si el impacto económico fuese grave o si se materializasen los riesgos políticos, explicó la agencia. 1 Fitch señaló que aunque el "brexit" tendrá un mayor impacto económico sobre el Reino Unido que sobre el resto de países comunitarios, las consecuencias serán evidentes para todos. Según la agencia, en ese escenario caerán las exportaciones de la UE al Reino Unido, si bien su efecto dependerá de los acuerdos comerciales que se establezcan entre ambos bloques y del grado y duración de la devaluación de la libra esterlina. Los países más afectados -advirtió- serían Irlanda, Malta, Bélgica, Holanda, Chipre y Luxemburgo, aquellos cuyas exportaciones de bienes y servicios al Reino Unido suponen, al menos, el 8% de su PIB. Algunos países miembros, apuntó Fitch, podrían beneficiarse de la caída de la inversión directa extranjera (FDI, sus siglas en inglés) en el Reino Unido. Sin embargo, otros como Luxemburgo, Malta, Bélgica y Alemania, que tienen grandes remesas de FDI y activos financieros en el Reino Unido, sufrían pérdidas en el valor en euros de esos activos si se produjese una continua depreciación de la libra. Asimismo, la ruptura de Londres con Bruselas afectaría al sector bancario de Irlanda, Malta, Luxemburgo, España, Francia y Alemania debido a los "estrechos vínculos" que mantienen con las entidades financieras británicas. Por otro lado, Fitch predijo que la contribución neta británica al presupuesto comunitario pasaría de los €7 100 millones del 2014 al "prácticamente cero", lo que obligaría a los países contribuyentes a aumentar su aportación y a reducir el dinero que reciben los estados beneficiarios. En el terreno político, la agencia declaró que el "brexit" podría crear un precedente para que otros países abandonen la UE, al mismo tiempo que podría impulsar los sentimientos anticomunitarios y el auge de partidos populistas. El "Brexit podría cambiar el centro de gravedad de la UE, con el dominio del núcleo de la Zona euro, más pobre, más proteccionista y menos liberal desde el punto de vista económico. Si el Reino Unido prosperase fuera de la UE, otros países podrían seguir el ejemplo, añade la agencia. En este sentido, Fitch opinó que la salida británica podría precipitar la independencia de Escocia y, a su vez, intensificar las demandas secesionistas en otras partes de la UE. (Reuters) (Inicio) ** CEPAL destaca el modelo económico de China L o interesante del modelo económico de China es que tiene una visión estratégica de mediano y largo plazos del país, que le permite un cambio progresivo y del cual estamos aprendiendo. 2 Así lo afirmó el viernes (13/05/16) Alicia Bárcena, secretaria ejecutiva de la Comisión Económica para América Latina y el Caribe (CEPAL), en entrevista exclusiva con Xinhua, agregando que con esa visión se puede ir hacia un camino y una dirección, y eso nos parece interesante de la sociedad china. Dijo que analizamos mucho el desarrollo de la economía china porque está en un proceso interesante con las reformas estructurales que está llevando a cabo. Señaló también que China, en los últimos 5 o 7 años, adquirió grandes cantidades de hierro y cobre en el mercado internacional y los está transformando en la manufactura, preparándose para una mayor industrialización con industrias de mayor contenido tecnológico y de conocimiento. China ha sabido aprovechar muy bien esas oportunidades y hoy es el mayor productor de acero, antes era Europa y América Latina las que tenían una producción acerera importante, subrayó la funcionaria. Además, ha sabido muy bien moverse hacia la sustitución de importaciones, de tecnologías media y alta, y posicionarse muy bien en los mercados manufactureros del mundo, con mayor tecnología y conocimiento, aseguró Bárcena, para quien el país asiático se ha sumado al proceso de innovación tecnológica, el cual la CEPAL ha recomendado a las naciones latinoamericanas y caribeñas. En su opinión, quizás el tema más importante que China tiene frente a sí, es el movimiento de traslado de personas del campo a la ciudad y cómo se está urbanizando porque ahí hay un enorme desafío y las autoridades lo han tomado seriamente. La CEPAL se apresta a celebrar en Ciudad de México su XXXVI período de sesiones de la CEPAL entre el 23 y el 27/05/16, donde se debatirá el documento "Horizontes 2030: la igualdad en el centro del desarrollo sostenible", que recoge los fundamentos estratégicos futuros para la región. En el documento indicamos que China, que participaba con el 2% en el registro de patentes mundiales, ha logrado alcanzar el 35%, mientras América Latina sigue en el 2% desde 1990, afirmó la secretaria ejecutiva. Recordó otra iniciativa destacable de China: "El desarrollo del transporte ferroviario, que es más sostenible que el transporte motorizado, confirmando la visión estratégica de ese país". Asimismo, la secretaria ejecutiva destacó la creación por iniciativa china del Banco Asiático de Inversión en Infraestructura (BAII), con el objetivo de invertir en el desarrollo de carreteras, puentes y otras obras en numerosas naciones. 3 La alta funcionaria de la ONU también consideró interesante la iniciativa de "la Franja y la Ruta" (la Franja Económica de la Ruta de la Seda y la Ruta de la Seda Marítima del Siglo XXI), anunciada en el 2013 por el presidente chino, Xi Jinping. Sin dudas, China tiene una forma de ver al mundo muy diferente y, por lo tanto, trae a la escena un planteamiento de desarrollo económico. Por eso, nos parece muy importante el rol de China, concluyó la secretaria general de la CEPAL. (Pueblo en Línea) (Inicio) ** El próximo 'cisne negro' para la economía mundial E l economista principal de la empresa analítica Prevedere ha nombrado 3 factores que activarán al llamado 'cisne negro' y sumirán al mundo en la recesión económica. El próximo 'cisne negro' para la economía mundial puede ser el bajo nivel de consumo, señala a CNBC el economista principal de la empresa analítica Prevedere, Andrew Duguay. En lenguaje económico se llama 'cisne negro' a eventos que es poco probable que ocurran pero que de todas formas influyen en los consumidores. Según sus previsiones, en un futuro próximo se incrementará el número de señales de que la recesión global está cerca, pero la debilidad de los consumidores será la principal razón para el inicio de una crisis económica a gran escala. Duguay detalla que el nivel de consumo está influenciado por 3 factores: los salarios, la inflación y la confianza del consumidor. El último informe sobre el mercado de trabajo en EE.UU. mostró un estancamiento de los salarios. Esta falta de crecimiento de los sueldos puede afectar el comportamiento de los consumidores y su forma de pensar, empujándolos a ahorrar más que comprar. Los consumidores están, por una parte, más protegidos por el hecho de que el nivel general de inflación de los precios está disminuyendo, indica Duguay. Por otra parte, advierte, la inflación puede aumentar de nuevo. El analista constata que actualmente los consumidores están empezando a reducir su gasto en bienes y servicios al sentir los efectos de la caída en el comercio mundial, lo que puede al final derrumbar la economía global. ¿Qué es el cisne negro en la economía? El cisne negro es un evento o factor poco probable que, sin embargo, puede desencadenar consecuencias sumamente perjudiciales y de gran envergadura. El cisne negro suele ser racionalizado por retrospección, es decir solo después de que ocurra el hecho los analistas encuentran el factor o evento clave que lo activó. Esta teoría (también llamada 'teoría de los eventos del cisne negro') fue desarrollada por 4 el investigador y financiero Nassim Nicholas Taleb en su libro 'El Cisne Negro: el impacto de lo altamente improbable'. (RT) (Inicio) ** Las tasas negativas ponen en apuros a España y Portugal A medida que las tasas de interés en Europa caen cerca de cero o incluso cruzan el umbral hacia el terreno negativo, legisladores y grupos de defensa de los consumidores en España y Portugal están atacando uno de los principios más antiguos de las finanzas al insistir que los prestamistas pueden deberles dinero a los prestatarios. Los bancos en los 2 países, que luchan por recuperarse de las recesiones que sacudieron sus sistemas financieros, están respondiendo contra esa nueva idea, una lucha en la que podrían estar en juego miles de millones de dólares en intereses sobre créditos hipotecarios. En contra de la nueva tendencia, el gobernador del banco central de Portugal ha defendido a los bancos contra un proyecto de ley que los obligaría a pagar a los deudores cuando las tasas de interés pasen a ser negativas. Los bancos en ambos países están modificando la redacción de los nuevos contratos de hipotecas para advertir a los deudores que nunca podrían lucrarse con las tasas de interés negativas. Los bancos en España y Portugal habitualmente vinculan las tasas de interés de los créditos hipotecarios a la tasa europea de oferta interbancaria, más conocida como Euribor, que es variable y es usada por los bancos cuando se prestan entre ellos. Además, las tasas de interés en los dos países incluyen un porcentaje fijo del préstamo, llamado el diferencial o spread. En gran parte de Europa, en cambio, predominan las hipotecas de tasa fija. La Euribor empezó a volverse negativa el año pasado, luego de que el Banco Central Europeo redujera las tasas de interés a menos de cero y comenzara a cobrarle a los bancos por mantener sus depósitos, como una forma de estimular las economías de la Zona euro. Eso ha arrastrado las tasas hipotecarias a territorio negativo en algunos casos aislados en Portugal. La gran mayoría de deudores hipotecarios españoles y portugueses tiene que pagar interés, dado que la Euribor no ha bajado lo suficiente para eliminar el diferencial. De todos modos, aunque los bancos consideran que es improbable que la Euribor vuelva a caer en forma brusca, han tomado medidas para protegerse. Ya hay un precedente en Europa: los bancos en Dinamarca están pagando a miles de deudores interés sobre sus créditos hipotecarios, casi cuatro años después de que el banco central introdujera tasas negativas. Para compensar esos pagos, los bancos daneses han subido las tarifas de algunos servicios, pero nunca plantearon un desafío legal serio. 5 En España y Portugal, en cambio, los bancos han señalado que pagarán cuando las vacas vuelen. En ningún caso se contempla que el cliente reciba un interés debido a la naturaleza del contrato, afirmó Carlos Torres Vila, consejero delegado de BBVA S.A. en una reciente conferencia de prensa para anunciar los resultados del banco. En el caso más extremo, añadió, el cliente pagaría un interés de cero. (The Wall Street Journal) (Inicio) ** La incertidumbre electoral pesa sobre EE.UU. D onald Trump y Hillary Clinton prometen rejuvenecer la economía de Estados Unidos. Mientras tanto, el proceso de elegir a uno de ellos a la presidencia probablemente la maltrate. Los 2 principales aspirantes a la Casa Blanca, que tienen posturas muy distanciadas en el espectro ideológico, han recetado planes ya sean divergentes o poco específicos sobre comercio, impuestos, inmigración y otras políticas que tienen una influencia profunda en la economía. Eso está alimentando la incertidumbre, algo que no les gusta a las empresas y que resulta inquietante para los consumidores. Las empresas van a ser renuentes a invertir o contratar personal si no tienen idea de las políticas futuras del gobierno y si es barato esperar, lo harán, afirma Nicholas Bloom, profesor de la Universidad de Stanford que ha estudiado los efectos de la incertidumbre en la economía. La evidencia aparece a lo largo de una amplia gama de sondeos y cifras. Bloom desarrolló un índice que vincula la incertidumbre sobre políticas — que a menudo se aprecia antes de las elecciones— con una mayor volatilidad en los precios de las acciones y a un declive en la inversión, la producción y el empleo. Estudios de Wells Fargo resaltan que a partir de 1933 los mercados financieros han tenido un peor desempeño en los años electorales en que un presidente no busca la reelección. Además, encuestas recientes de Bank of America y PricewaterhouseCoopers muestran una mayor ansiedad empresarial ligada a las elecciones. Cabe aclarar que varias fuerzas con lazos a la política, al planteamiento de medidas y más son responsables de los cambios en la economía. Por ejemplo, la posible salida del Reino Unido de la Unión Europea y los próximos pasos de la Reserva Federal de EE.UU. sobre las tasas de interés son considerados por numerosos inversionistas y economistas como factores más significativos. La Fed es mucho más importante para la economía global que las elecciones presidenciales en EE.UU., afirma Brian Levitt, estratega de inversión sénior de OppenheimerFunds. 6 Una acentuada incertidumbre política parece deprimir la actividad económica al menos hasta que una elección finaliza. Bloom estima que una contienda reñida, particularmente entre candidatos con plataformas políticas muy diferentes, reduciría el crecimiento en hasta medio punto porcentual en los trimestres hasta las elecciones. EE.UU. tiene poco margen de maniobra ya que durante los 3 primeros meses del año, la economía se expandió a una escuálida tasa anual desestacionalizada del 0,5%. A las empresas hasta les pueden incluso gustar las políticas de Trump, indica Bloom. Es solo que Trump es tan diferente de Clinton y es tan desconocido que existe una gran nube negra de incertidumbre sobre el horizonte y eso las hará hacer una pausa. Una investigación separada del Banco de la Reserva Federal de Filadelfia, que creó su propio Índice de Conflicto Partidista, halló resultados similares que muestran que la contienda política desincentiva la inversión, la producción y el empleo. Marina Azzimonti, profesora asociada de la Universidad Stony Brook y quien ayudó a desarrollar el índice, dice que un gran movimiento en el indicador corresponde con una caída del 1% en la inversión mensual de las empresas que no cotizan en bolsa. Los mercados también se doblan bajo el peso de las elecciones. Un estudio de Wells Fargo que hizo seguimiento al índice S&P 500 durante el 4to año de los períodos presidenciales en EE.UU. muestra un retorno del 1,2% en un año en que el presidente en funciones no se presenta a la reelección, frente a un retorno del 9,7% durante un año en el que el ocupante de la Casa Blanca busca ser reelecto. Puede ser así de diferente entre candidatos y el no estar seguro de hacía dónde irá el país, indica Tracie McMillion, jefa de estrategia de asignación de activos en Wells Fargo. Hasta que no esté seguro, puede que aplace sus compras, ya sea consumidor o empresa. A esto se suma la falta de claridad sobre qué partido controlará el Congreso y una vacante en la Corte Suprema, lo que hace del 2016 un año excepcional para la incertidumbre política. Empresas de todo tipo, desde fabricantes de autos hasta los de guitarras, han notado los efectos de la hostilidad de la campaña así como un entorno político incierto. En el pasado, he observado que cuando hay elecciones muy polémicas (y parece que estamos camino de una de esas este año), los consumidores algunas veces postergan las grandes compras, comunicó a inversionistas el mes pasado Mike Jackson, presidente de AutoNation Inc., el mayor operador de concesionarios de automóviles de EE.UU. Keith Brawley, vicepresidente de ventas globales de Taylor Guitars en El Cajón, California, señala que los años de grandes elecciones son usualmente 7 difíciles para sus clientes. Las personas son bombardeadas con mensajes negativos de los candidatos, indica. El temor, la incertidumbre y la duda que propagan no inspiran a los consumidores a gastar. Encuestas recientes corroboran los efectos corrosivos de la actual campaña. Un sondeo de PricewaterhouseCoopers entre empresas que no cotizan en bolsa encontró una mayor preocupación sobre la economía, en parte ligada a una perspectiva regulatoria y legislativa incierta. El patrón se ha repetido en cada una de las últimas 3 campañas. Además, cerca de 2 tercios de pequeños empresarios consultados por Bank of America indicaron que la elección presidencial afectaría mucho o de alguna manera su negocio. La incertidumbre hace que los mercados y los propietarios de pequeñas empresas hagan una pausa, manifiesta Robb Hilson, ejecutivo de pequeñas empresas en Bank of America. Una vez que se deciden las cosas, tienden a adaptarse a la nueva realidad. Espero que ese sea el caso aquí. (The Wall Street Journal) (Inicio) ** La Casa Blanca sugiere flexibilidad fiscal L a Casa Blanca cree que la frágil recuperación europea obedece a errores en el diseño de la política económica de la Eurozona. Y Estados Unidos advierte contra la tentación de volver a aplicar una nueva dosis de austeridad en países como España, Portugal y, en menor medida, Italia. La Comisión Europea tomará sus decisiones, pero la Eurozona necesita una aplicación flexible de las reglas fiscales en países como España y una expansión fiscal donde haya margen para ello, explica en una entrevista con este diario Jason Furman, presidente del Consejo de Asesores Económicos de Barack Obama. De una crisis mayúscula como la Gran Recesión nunca se sale con todas las plumas. La gestión de EE.UU. tras la quiebra de Lehman Brothers fue imperfecta, admite Furman, uno de los hombres fuertes del presidente Obama en asuntos económicos, junto a la presidenta de la Reserva Federal (Fed), Janet Yellen, y al secretario del Tesoro, Jack Lew. Aun así, EE.UU. recuperó hace un lustro el nivel de PIB previo a la crisis con una combinación de políticas fiscales expansivas, políticas monetarias extraordinarias y un rápido saneamiento en la banca. En Europa el ritmo fue muy distinto, en parte por problemas institucionales. Los estímulos se retiraron de forma prematura y dejaron paso a rápidas consolidaciones por la combinación de las reglas fiscales existentes, su interpretación y su aplicación. El BCE subió las tasas de interés en el 2011, y solo ha adoptado un enfoque similar a la Fed en el 2015 con las compras de activos. Y la 8 limpieza de la banca europea fue desigual, con pruebas de estrés muy discutibles. Resultado: la Eurozona ha recuperado en el 2016 los niveles de PIB previos a la crisis, 5 años más tarde que EE.UU. y 8 años después del arranque de la Gran Recesión. Y en renta por habitante sigue un 1% por debajo del nivel precrisis, advierte Furman en una conversación con EL PAÍS mantenida en la sede de Bruegel, un influyente think tank bruselense. Esa divergencia en el caudal de las recuperaciones a ambas orillas del Atlántico obedece a elecciones políticas, ataca el jefe del Consejo de Asesores Económicos. Pero eso, al fin y al cabo, es agua pasada: lo que preocupa de veras a la Casa Blanca es la posibilidad de que Europa esté a las puertas de repetir errores del pasado. El crecimiento ha vuelto y la Eurozona es una de las escasas áreas económicas del mundo que han sorprendido al alza en el 2016: no hay que caer en el alarmismo. Pero hay montones de riesgos. Y algo más de estímulo fiscal en Europa sería positivo para sortear los peligros de una recuperación aún incompleta. Bruselas se debate entre la automaticidad de las reglas fiscales, que exigen mano dura con los incumplidores de las metas de déficit sea cual sea la situación económica (pese a las excepciones con Alemania y Francia hace unos años), y las advertencias del BCE, el FMI y EE.UU., que piden un empujón fiscal para apuntalar la recuperación. España y Portugal se enfrentan a posibles multas y a la exigencia de ajustes adicionales, pese a que ambos países han hecho grandes esfuerzos y hasta anteayer eran — casi— alumnos modelo. Italia tendrá menos exigencias, pero también está en el ajo. Las reglas son las reglas, aduce Bruselas. Washington no lo ve así: preguntado expresamente por España y los demás socios que se enfrentan a decisiones del Ejecutivo comunitario, Furman apunta que la Casa Blanca es partidaria de una aplicación flexible de las reglas fiscales, en todos los países señalados. Y reclama además una expansión fiscal donde haya margen para ello. La decisión es de la Comisión, recalca, pero Europa debería hacer un clic en su política fiscal, con flexibilidad y estímulos. El plan Juncker es un buen primer paso en el capítulo inversor. La llegada de refugiados ha elevado algo el gasto. Pero hace falta más. La enfermedad económica de estos tiempos no es fácil de explicar; ni siquiera de bautizar. Larry Summers, ex secretario del Tesoro norteamericano, la denomina estancamiento secular. Ken Rogoff, de Harvard, teoriza acerca del exceso de deuda; Ben Bernanke habla de exceso de ahorro global; Paul Krugman, de trampa de liquidez. 9 Furman, en fin, cree que la crisis no encaja bien en ninguna de esas etiquetas. A la corta, el problema es la demanda, como ponen en evidencia las bajas tasas de interés, la falta de inflación y el alto desempleo. A la larga hay problemas de productividad y desigualdad. La política debería jugar un papel resolviendo la insuficiencia de demanda, y tratar de ayudar en lo demás. Furman vuelve una y otra vez a su mensaje central: ve clara y distinta la necesidad de estímulos ante la débil recuperación y los riesgos procedentes de los emergentes, básicamente de China, que puede provocar formidables dolores de cabeza. No piensa que la crisis del euro pueda volver por sus fueros, pese a una sucesión de jaleos políticos inquietantes: el Brexit, Grecia, la situación de la banca italiana y la inestabilidad política en España, junto a los riesgos geopolíticos de la vecindad europea. Si se aplican las recetas adecuadas, el desempleo seguirá retrocediendo y el PIB continuará al alza. Pero Europa debería evitar la complacencia, afirma. ¿Y España? ¿Es vulnerable a un cambio en el denominado sentimiento del mercado? El paro y la deuda son elevados. Yo mantendría los ojos bien abiertos. La Casa Blanca sabe perfectamente que sus recetas para Europa topan con Berlín. EE.UU. acaba de poner bajo vigilancia a Alemania por su abultado superávit comercial, que supera el 8% del PIB y dificulta el reequilibrio de la economía global, y ya no digamos de la europea. Alemania ha entendido que su inversión es demasiado baja: sus economistas piden inversión pública en infraestructuras y estímulos para incentivar la inversión privada. Ese modelo de crecimiento no es replicable. Podría ser incluso insostenible para la propia Alemania en un mundo de demanda global tan débil. Pese a los esfuerzos de los bancos centrales, la demanda global es limitada y esos superávits tan grandes en algunos países tienen efectos negativos sobre el resto del mundo, cierra con un dardo final dirigido hacia la Puerta de Brandenburgo. (El País) (Inicio) ** Otras Informaciones * El cambio de gobierno en Brasil dará lugar a una gradual recuperación económica e impulsará sus acciones, afirmó Will Landers, gestor de cartera de BlackRock Latin American Investment Trust. Desde marzo, BlackRock, la mayor gestora de activos del mundo, ha comprado acciones de grandes compañías brasileñas, incluidas mineras, energéticas y bancos, elevando la participación del país en su portafolio latinoamericano, de unos US$2 000 millones, al 50%. En lo que va del año, el Ibovespa, el índice de referencia de Brasil, ha trepado casi el 20% y el real se ha apreciado un 12% frente al dólar. 10 * Amazon.com lanzará en las próximas semanas nuevas líneas de marcas propias que incluirán, por primera vez, alimentos perecederos, según fuentes. Los productos incluirán nueces, especias, té, café, comida para bebés y vitaminas, así como pañales y jabón para la ropa, y estarán disponibles solo para los miembros de su programa Prime, que cuesta US$99 al año, agregaron estas personas. El gigante estadounidense del comercio electrónico ha estado desarrollando las líneas desde hace varios años. Un vocero de Amazon no quiso comentar. * Moody’s Investors Service redujo la calificación de la deuda de Arabia Saudita, Bahréin y Omán, a A1, Ba2 y Baa1, respectivamente, conforme la debilidad de los precios del petróleo continúa pesando sobre sus economías. Asimismo, asignó una perspectiva negativa a Emiratos Árabes Unidos, Qatar y Kuwait. En el caso de Arabia Saudita, el déficit presupuestario aumentó en el 2015 a casi US$100 000 millones debido a los menores ingresos petroleros, en tanto que sus reservas internacionales cayeron en más de US$155 000 millones desde su máximo del 2014, a menos de US$600 000 millones en marzo. * Johnson Controls, grupo industrial estadounidense, reveló que Adient, la empresa de autopartes que escindirá en octubre, tendrá su sede en Londres, por lo que estará sujeta a una tasa impositiva menor que la de EE.UU. La operación, no obstante, no ofrecerá las exenciones tributarias que esperaban los accionistas, ya que los títulos de la nueva empresa serán “tratados como un dividendo gravable”. El nuevo plan para Adient tiene lugar después de que Johnson Controls decidió en enero fusionarse con su rival Tyco International y mudar su sede a Irlanda. * Tras ocho años de crisis y pese a la mejoría del mercado inmobiliario, los cinco grandes bancos —Popular, BBVA, CaixaBank, Sabadell y Santander—acumulan más de 100 000 millones en riesgo bruto con el ladrillo. Las 12 entidades más relevantes suman 122 327 millones, un 7% menos que hace 1 año. El Popular es el que más acumula con 32 024 millones, por lo que su prioridad es reducir esta partida, como para otros. Los expertos creen que esta situación demuestra que la crisis financiera no ha terminado y recuerdan que estos activos lastran la rentabilidad porque no aportan ingresos pero sí costes financieros. * Caesars Interactive Entertainment, filial del gigante estadounidense de casinos Caesars Entertainment, considera la venta de su negocio de juegos móviles y sociales y contrató al banco de inversión Raine Group para 11 evaluar ofertas no solicitadas por más de US$4 000 millones, según fuentes. Entre los interesados habría firmas financieras y empresas de juegos, medios y entretenimiento. Una venta, sin embargo, podría ser otro punto de conflicto entre los acreedores y Caesars Entertainment, que el año pasado solicitó protección de la ley de bancarrota. (The Wall Street Journal) (Inicio) ** Indicadores Económicos --Cellnex ya trabaja en alternativas a la compra de INWIT. --HSBC recorta 850 empleos de Tecnología de la Información en Reino Unido. --La bolsa sigue con fuerte descenso a media sesión. --Deutsche Bank cree que la suspensión de Rousseff beneficiaría a Petrobras y a bancos brasileños. --Una fría primavera sitúa las ventas de H&M en abril por debajo de lo previsto. --Las bolsas europeas abren a la baja, H&M obtiene menores ventas de lo previsto. --El fondo soberano noruego demandará a Volkswagen por el escándalo de emisiones. (Reuters) (Inicio) Otras Fuentes: El País. BBC Mundo. The Wall Street Journal. Pueblo en Línea. Reuters. Fxstreet.es y Bloomberg. Banco Central de Cuba. Centro de Información Bancaria y Económica (CIBE) Correo electrónico: [email protected] Elaborado por Dunia Yero e Isabel Cristina. Para esta y más información Ud. puede acceder al Portal Interbancario: http://www.interbancario.cu/ 12 ** Bolsas de Asia. Comportamiento de las principales bolsas de valores (al cierre. en puntos y %) Plaza Japón Nikkei %(*) Hong Kong Hang Seng Index %(*) China Shanghai St Ex C %(*) Singapur Straits Times %(*) Malasia KLSE %(*) Filipinas Manila Tailandia SET %(*) Corea del Sur Kospi Index %(*) Indonesia Jakarta comp. %(*) 16/05/16 17/05/16 18/05/16 19/05/16 20/05/16 V.S. 16466.4 0.33 -13.49 19884.0 0.84 -9.27 2850.9 0.84 -19.45 2736.1 0.04 -5.09 1621.2 -0.43 -4.21 7511.7 1.01 8.05 1397.6 0.21 8.51 1967.9 0.05 0.34 4731.6 -0.63 3.02 Fuente: Bloomberg (*) Con relación al día anterior. (**) Con relación al 01/01/2016 (Inicio) 13 ** Bolsas de Europa y América Comportamiento de las principales bolsas de valores (al cierre. en puntos y %) Plaza New York Dow Jones Ind. %(*) 16/05/16 17/05/16 18/05/16 19/05/16 20/05/16 V.S. 17597.8 0.36 New York Nasdaq comp.... %(*) 4741.2 0.50 Frankfurt DAX %(*) 9952.9 0.00 Londres FT100 %(*) 6141.9 0.05 París CAC-40 %(*) 4298.3 -0.50 España Ibex-35 % (*) 8655.7 -0.75 Brasil Bovespa %(*) 52009.8 0.65 Argentina Merval %(*) 13121.6 0.13 México IPC %(*) 45659.0 0.56 Fuente: Bloomberg (*) Con relación al día anterior. (**) Con relación al 01/01/2016 Nota: día 16 a las 10:30 horas (15:30 GMT) (Inicio) 14 ** Anexo de las Bolsas de Europa y América Comportamiento de las principales bolsas de valores (al cierre. en puntos y %) Plaza New York Dow Jones Ind. %(*) New York Nasdaq comp.... %(*) Frankfurt DAX %(*) Londres FT100 %(*) París CAC-40 %(*) España Ibex-35 % (*) Brasil Bovespa %(*) Argentina Merval %(*) México IPC %(*) 09/05/16 10/05/16 11/05/16 12/05/16 13/05/16 V.S. 17705.9 -0.20 1.61 17928.3 1.26 0.53 17711.1 -1.21 -0.68 17720.5 0.05 1.70 17535.3 -1.05 0.63 -205.3 -1.16 4750.2 0.30 -5.14 4809.9 1.26 1.76 4760.7 -1.02 0.72 4737.3 -0.49 -5.39 4717.7 -0.42 -5.79 -18.5 -0.39 9980.5 1.12 -7.10 10045.4 0.65 2.88 9975.3 -0.70 2.16 9862.1 -1.13 -8.20 9952.9 0.92 -7.35 82.95 0.84 6114.8 -0.18 -2.04 6156.7 0.68 -5.97 6162.4 0.09 -5.89 6104.2 -0.94 -2.21 6138.5 0.56 -1.66 12.8 0.21 4322.8 0.50 -6.78 4338.2 0.36 2.02 4316.7 -0.50 1.51 4293.3 -0.54 -7.41 4320.0 0.62 -6.84 18.75 0.44 8660.8 -0.47 -9.26 8775.2 1.32 -15.22 8663.9 -1.27 -16.30 8663.1 -0.01 -9.23 8721.5 0.67 -8.62 19.4 0.22 50797.8 -1.78 17.18 53068.8 4.08 9.39 52799.8 -0.51 8.84 53339.5 1.02 23.04 51671.5 -3.13 19.20 -46.3 -0.09 13277.9 -1.31 13.73 13456.5 1.40 55.27 13525.1 0.51 56.06 13380.7 -1.07 14.61 13104.1 -2.07 12.24 -349.8 -2.60 45250.3 0.09 5.29 45676.4 0.94 8.46 45519.1 -0.34 8.08 45685.8 0.37 6.30 45402.5 -0.62 5.64 192.6 0.43 Fuente: Bloomberg (*) Con relación al día anterior. (**) Con relación al 01/01/2016 15

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados