Aplicación de los modelos CAPM y D

Anuncio

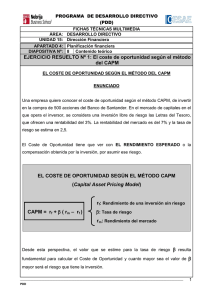

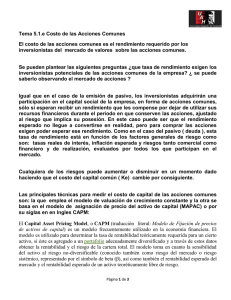

Aplicación de los modelos CAPM y D-CAMP para la medición del riesgo sistemático de las emisoras que han conformado el Índice de Precios y Cotizaciones en periodos de crisis M.A. Teresa Elena Cervantes Montes1, M.F.C. Sergio Ignacio Villalba Villalba2 Dra. Esther Guadalupe Carmona Vega3 1 [email protected], [email protected] 3 [email protected] , [email protected] 1,2,3 Departamento de Ciencias Administrativas Instituto de Ciencias Sociales y Administración Universidad Autónoma de Ciudad Juárez Av. Heroico Colegio Militar s/n Col. El Chamizal Ciudad Juárez, Chihuahua, C.P. 32360 Resumen: El objetivo del presente trabajo de investigación es demostrar que la relación entre el riesgo y el rendimiento es directa y aumenta en los periodos de crisis, para comprobar que mientras mayor sea el riesgo, mayor será el rendimiento. Para esto se elaborarán portafolios de inversión con las acciones que han conformado el Índice de Precios y Cotizaciones (IPC) en periodos de crisis. Y para mayor facilidad de entendimiento, se describirán importantes conceptos tales como: riesgo, desviación estándar, coeficiente de variación, coeficiente de correlación; el rendimiento esperado, IPC y crisis económicas. Además de explicar las variables del Modelo CAPM (por sus siglas en inglés, Capital Asset Pricing Model) y los conceptos que integran el Modelo D-CAPM (por sus siglas en inglés, Downside Capital Asset Pricing Model) que es utilizado por los países emergentes, comparando sus componentes y las diferencias entre ambos modelos, para utilizarlos en la elaboración de los portafolios. Los portafolios realizados serán con los periodos de las crisis económicas que más han afectado a México, y que ocurrieron en los años 1994, 1998, 2001 y 2008. Con los resultados que se obtengan, se pretende que los inversionistas tomen mejores decisiones en el mercado accionario de renta variable al tener mayor conocimiento acerca de cómo las empresas que pasaron por estas crisis lograron salir adelante. Palabras clave: Modelos CAPM y D-CAPM, Riesgo Sistemático, Portafolios de Inversión y Crisis Económicas 1. Introducción En esta investigación se analizarán a las empresas que han cotizado en el IPC en periodos de crisis con el Modelo de Valuación de Activos de Capital (CAPM, por sus siglas en inglés Capital Asset Pricing Model) y con el Modelo para Economías Emergentes D-CAPM, siendo el principal objetivo conocer la relación entre el riesgo y el rendimiento de estas empresas, con el fin de conocer como las empresas en periodos de crisis se manejan y de esta manera poder ayudar a futuros inversionistas con sus inversiones. 1.1 Objetivo general Estudiar la relación que existe entre el riesgo y el rendimiento mediante la elaboración de portafolios de inversión, utilizando las emisoras que han conformado el IPC en periodos de crisis aplicando los modelos CAPM y D-CAPM. 1 1.2 Alcances y limitaciones En lo que se refiere al alcance, solo se presenta el marco conceptual y teórico de la investigación, ya que se está realizando el data mining para el cálculo del riesgo sistémico y rendimiento requerido. En lo que se refiere a la parte operativa se tienen calculadas las betas clásicas (CAPM) de cada uno de los años a analizar y la volatilidad, además de los precios al cierre y los rendimientos. Para la realización de esta investigación no se tienen limitaciones referentes a disponibilidad la información pues está a disposición del público en general y que es necesaria para el cálculo del riesgo sistémico y el rendimiento de cartera. 2. Marco Teórico 2.1 Definición de riesgo, rendimiento y volatilidad El riesgo, según Moyer, McGuigan y Kretlow (2005), el riesgo es la posibilidad de que los rendimientos reales sean diferentes de los rendimientos esperados clasificándose en dos: riesgo sistemático, el cual es aquel que influye en muchos activos, conocido también como riesgo de mercado; y el riesgo no sistemático, que es el que afecta a un solo activo o un pequeño grupo de estos, conocido como riesgo único y especifico. (Ross, Westerfield y Jordan, 2010). El riesgo es medido por la desviación estándar de los rendimientos. Para Van Horne y Wachowicz (2010), el rendimiento es el ingreso que se recibe de una inversión más cualquier cambio en el precio de mercado. Este cambio generalmente es expresado como un porcentaje del precio inicial de mercado de la inversión. La volatilidad es la fluctuación que afecta a un activo en el tiempo. Ésta, es una medida de la velocidad de las operaciones bursátiles, que marca qué tan rápido se ajustan los precios de los activos financieros ante determinados hechos. Los mercados se mueven despacio o deprisa, considerándose como de baja ó alta variabilidad (Oddone, 2004). 2.2 Portafolios de inversión Moyer, et al. (2005), señalan que un portafolio de inversión es también conocido como una cartera de inversión y es la combinación de dos o más acciones que elige un inversionista de acuerdo a sus necesidades, siendo su principal objetivo, lograr la optimización de los rendimientos con el menor riesgo. 2.3 Crisis financieras Lagunes y Watkins (2008), determinan que: “existe crisis cuando la ocurrencia de incrementos significativos en la correlación de las variables de los mercados analizados, la cual ocurre cuando aparece un evento económico o financiero negativo en un país o grupo de países”. Sin embargo, Bekaert y Campbell (2002), citado en Lagunes y Watkins (2008), proponen que para que el evento sea considerado como crisis debe de existir un exceso de correlación entre las variables analizadas ya que no es suficiente un simple incremento en la correlación entre estas. 2 Otro grupo de autores, suponen que la crisis también involucra el comportamiento de los inversionistas, es por esto que Lagunes y Watkins (2008), definen a la crisis como un evento que llega a ser provocado por el comportamiento en manada, en donde aquellos inversionistas que no están informados, seguirán las acciones de los inversionistas que de alguna manera tienen mejor información. No se puede tener una definición exacta ni el modo en que se estime la existencia de crisis. Por lo que los canales por los cuales se explica esta crisis son: las relaciones comerciales, devaluaciones competitivas y las relaciones financieras (Lagunes y Watkins, 2008). 2.4 Crisis financieras más recientes que más han impactado a las economías internacionales A continuación se enlistan algunas de las principales crisis que han tenido repercusiones a nivel internacional. 1921 – 1923 Hiperinflación Alemana 1929 Martes Negro 1973 Crisis petrolera 1987 Lunes Negro 1992 Crisis de Kuwait 1994 El error de diciembre (Efecto Tequila) 1997 Crisis Financiera asiática (Efecto Dragón) 1999 La crisis Argentina 2001 La burbuja de las punto com y ataques terroristas 2007 – 2011 Crisis Subprime en Estados Unidos 2008 – 2012 Crisis económica Española 2.5 Cómo han afectado las recientes crisis financieras mundiales a México México frente a las crisis ha tenido una recuperación lenta, pues el efecto más directo repercute en el desempleo, mayormente en la manufactura, lo que generó efectos negativos a los salarios. La disminución en las exportaciones afectó a las decisiones de inversión y las posibilidades de crecimiento del país (Lomelí y Murayama, 2009). Las crisis financieras mundiales que han afectado a México en las últimas décadas son las de 1994, 1998, 2001 y 2008. 1994 1998 2001 2008 El error de Diciembre – Efecto Tequila Efecto Dragón Efecto punto com Crisis sub-prime 2.6 Modelos CAPM y D-CAPM El CAPM es un modelo que describe formalmente la relación entre el riesgo y el rendimiento. Es utilizado de una manera práctica para observar el riesgo y el rendimiento que pueden ser requeridos en los mercados de capital. También sirve como un marco general para comprender el riesgo sistemático, la diversificación y la prima de riesgo sobre la tasa libre de riesgo que es necesaria para atraer capital (Van Horne y Wachowicz, 2010). El D-CAPM es un modelo del cual los administradores financieros se apoyan para determinar el valor del patrimonio de los accionistas. Reyes y Garrido (2007), señalan que este modelo fue desarrollado por Estrada en el año 2000, siendo este un modelo alternativo para el 3 cálculo del costo de capital, y por sus siglas en inglés quiere decir: Downside Capital Asset Pricing Model “D-CAPM”. Los supuestos de este modelo son muy parecidos al CAPM, sin embargo, el D-CAPM no requiere simetría en la distribución de rendimientos lo que es considerado como una gran ventaja porque al normalizar los rendimientos el sesgo desaparece (Reyes y Garrido, 2007). 3. Metodología 3.1 Tipo de estudio Se efectúa un estudio no experimental porque no se pueden manipular deliberadamente las variables, como lo menciona Hernández, Fernández y Baptista (2010). Por lo que en este trabajo, la finalidad será analizar el comportamiento de las acciones en relación a su riesgo y rendimiento dentro de un portafolio de inversión. 3.2 Hipótesis de la investigación H1.- No existe una relación directa entre el riesgo y el rendimiento de las emisoras más volátiles que han cotizado en el IPC en periodos de crisis. 3.3 Muestra de la investigación El análisis se realiza con la finalidad de evaluar el comportamiento de las empresas en los periodos de crisis y cómo salieron adelante. La muestra para el estudio es no probabilística e intencionada, es decir, queda a criterio del investigador su selección, tal como lo señalan Hernández, et al (2010). Las emisoras que se tomaron en cuenta para el estudio son 13 de las 35 que conforman el IPC, siendo estas las que han estado presentes en los periodos de crisis a analizar, las cuales se presentan en la Tabla 1. Empresas Clave de pizarra Alfa SAB de CV ALFAA.MX Grupo Bimbo, SAB de CV BIMBOA.MX Cemex, SAB de CV CEMEXCPO.MX Grupo Elektra, SA de CV ELEKTRA.MX Fomento Económico Mexicano, SAB de CV FEMSAUBD.MX Corporación Geo, SAB de CV GEOB.MX Grupo Financiero Inbursa, SAB de CV GFINBURO.MX Grupo Financiero Banorte, SAB de CV GFNORTE.MX Grupo México, SAB de CV GMEXICOB.MX Gruma SAB de CV GRUMAB.MX Empresas ICA, SAB de CV ICA.MX Kimberly-Clark de México, SAB de CV KIMBERA.MX Grupo Televisa, SAB de CV TLEVISACPO.MX Tabla 1. Empresas que conformaron el IPC en los años 1994, 1998, 2001, 2008 Fuente: Elaboración propia 4 4 Análisis de los datos 4.1 Cálculo de las betas para el modelo CAPM Se calcularon las betas para el modelo CAPM de todas las emisoras que forman la muestra y para cada uno de los años a estudiar, tal como se muestra en la Tabla 2. Emisora ALFAA.MX BIMBOA.MX CEMEXCPO.MX ELEKTRA.MX FEMSAUBD.MX GEOB.MX GFINBURO.MX GFNORTE.MX GMEXICOB.MX GRUMAB.MX ICA.MX KIMBERA.MX TLEVISA.MX 1994 1998 2001 0.195072853 1.142846925 -0.0863759 0.231840264 0.26846799 -0.088983086 0.799559076 1.24405944 -0.005696357 0.00990675 0.320694179 -0.071343353 0.565902657 1.326092888 -0.092815855 0.129348114 1.24313223 0.293346367 -0.59627186 0.115638483 1.10146071 0.168704477 0.305884265 -0.036216504 0.557634236 0.905562893 -0.00394894 -0.016979483 0.02233955 -0.504702336 1.041213101 0.920228316 -0.070955635 0.544313954 0.976826266 -0,144102548 0.640230244 -0.022285913 0.036316923 Tabla 2. Betas utilizadas para los periodos de estudio Fuente: Elaboración propia 2008 -0.078218 -0.2108192 0.3334233 0.03594589 0.22312128 0.01462836 0.10280468 -0.05332193 -0.07798994 -0.10484216 -0.24804316 0,03310876 -0.02153889 4.2 Matriz Varianza-Covarianza: Modelo CAPM Se realizó una matriz varianza-covarianza para la selección de las emisoras que conformarán los portafolios de inversión a analizar, con el propósito de conocer qué acciones son las de mayor y menor volatilidad, y de esta manera determinar la mejor combinación riesgorendimiento, ya que a través de la matriz varianza-covarianza del modelo CAPM se determina cuál es el año que tuvo más volatilidad. En la Tabla 3 se muestran las varianzas-covarianzas del modelo CAPM en los periodos analizados. 1994 0.0413070% 1998 2001 0.1454710% 0.2413168% Tabla 3. Varianza-Covarianza: Modelo CAPM Fuente: Elaboración propia 2008 0.1239623% Analizando los resultados, se muestra que el año con mayor volatilidad fue el 2001, por lo que en base a esto, se seleccionaron las acciones con mejores rendimientos en todos los periodos, y además siguiendo el principio de diversificación, el portafolio se integra por la compañía Alfa, SAB de CV (Acción A), la cual se encuentra en el sector industrial, subsector bienes de equipo, en el ramo de las controladoras; Kimberly-Clark de México, SAB de CV (Acción B) que se encuentra en el sector de productos de uso frecuente, subsector productos domésticos y personales, en el ramo de productos domésticos; y Cemex, SAB de CV (Acción C), que se encuentra en el sector de materiales, subsector materiales, en el ramo de la construcción. Se eligieron tres empresas para formar parte del portafolio ya que, un portafolio se conforma por dos o más empresas. Por lo que, para finalizar con el modelo CAPM se calcula la 5 beta del portafolio con las tres acciones juntas así como el rendimiento, estos resultados se muestran en la Tabla 4. Periodos 1994 1998 2001 2008 Beta del Portafolio 0.58 1.15 -0.09 0.11 Modelo CAPM 15.02% 29.12% 11.75% 8.17% Tabla 4. Beta del portafolio y Modelo CAPM Fuente: Elaboración propia En la Tabla 4 se presentan las betas del portafolio y los rendimientos esperados que arroja el modelo CAPM. Es así que el portafolio de 1994, tiene una beta de 0.58, siendo esta beta la más cercana al riesgo del mercado, esperando un rendimiento del 15.02%. Para 1998, la beta se eleva y es más alta que el riesgo del mercado, aunque los rendimientos esperados aumentan de igual manera. Para el portafolio del 2001, la beta del portafolio baja hasta quedar por debajo del riesgo del mercado, y los rendimientos de la misma manera disminuyeron. Como se observa, el portafolio de 2008, tuvo una beta por debajo del riesgo del mercado, además de que los rendimientos en comparación con los otros años fueron los más bajos. Así que, con la Tabla 5 se demuestra qué tan cercanos o lejanos se encuentran los rendimientos calculados con el modelo CAPM de los rendimientos reales obtenidos. Periodos analizados 1994 1998 2001 2008 Porcentaje de rentabilidad esperada de la cartera total (Modelo CAPM) Porcentaje de rentabilidad total del portafolio: inversión real Diferencial de tasas 15.02% 29.12% 11.75% 8.17% -0.41% 15.43% 91.12% -61.99% 15.53% -3.78% 108.69% -100.52% Tabla 5. Rendimientos esperados vs Rendimientos reales: Modelo CAPM Fuente: Elaboración propia Con la Tabla 5, se observa que el modelo CAPM para el mercado mexicano no es la mejor opción para el análisis de la relación entre el riesgo y el rendimiento en épocas de crisis, al contrario se aleja mucho de la realidad, por lo que si se desea invertir se debe de tomar en cuenta que este modelo no es el más certero o ideal para calcular y especular sobre cuáles son los rendimientos que se pueden obtener. México es considerado una economía emergente, tal como se señala en capítulos anteriores. El modelo CAPM es más viable aplicarlo en una economía desarrollada, como lo es Estados Unidos, por lo que los parámetros y las variables a utilizar en el modelo CAPM no aplican para México. Es por esto, que para las economías emergentes se desarrolló el modelo D-CAPM, el cual utiliza las mismas variables que el CAPM, pero con la variante de que éstas, cumplen con los parámetros de una economía emergente como el caso de la mexicana. A continuación, se desarrolla el Modelo D-CAPM con la realización de los portafolios para cada una de las crisis, realizando el análisis de los resultados de cada uno ellos. 6 4.3 Fórmulas que integran el modelo D-CAPM El modelo D-CAPM (Estrada, 2002) ajusta las condiciones originales por el modelo de CAPM (Sharpe, 1964) reemplazando la varianza, la desviación estándar y la covarianza, por la semi desviación estándar, la semivarianza y la cosemivarianza respectivamente para hacer la discriminación de datos, tal como se muestra en las ecuaciones 1 a la 6: 1 Min R1 1 , 0 2 Bi Min Ri B , 0 (Ecuación 1) (Ecuación 2) 2 iM Min Ri i , 0 Min RM M , 0 (Ecuación 3) Min Ri i , 0 Min RM M , 0 iM iM i M iD iM Min Ri i , 0 Min RM M , 0 2 2M Min RM M , 0 Min Ri i , 0 Min RM M , 0 2 Ri R f MRPiD 2 (Ecuación 4) (Ecuación 5) (Ecuación 6) 4.4 Modelo D-CAPM: Rendimientos, semi-desviación estándar, semi-correlación y semicovarianza de las acciones En el modelo CAPM, se calcularon la desviación estándar, la correlación y la covarianza de las acciones. Sin embargo, para el modelo D-CAPM se realizó un análisis discriminante de los datos que estuvieron por debajo de la tasa libre de riesgo de cada una de las empresas, para cada una de las crisis, convirtiéndose de esta manera en: semi-desviación estándar, semi-correlación y semi-covarianza de las acciones. Teniendo este análisis, se procedió al cálculo de las fórmulas para la elaboración del portafolio. Con el análisis discriminante, la desviación estándar se desplazó hacia las variables mínimas, por lo que se obtuvo una nueva media, tal como lo señala el modelo D-CAPM. Los cálculos son mostrados a continuación y servirán para demostrar cuál es la relación entre el riesgo y el rendimiento de las acciones de un portafolio de inversión en periodos de crisis para un mercado emergente. 4.5 Cálculo de las betas para el modelo D-CAPM Para el modelo D-CAPM la beta a la baja es la medida de riesgo a la baja, ya que es la sensibilidad de los rendimientos de cada una de las acciones con respecto a la bolsa, cuando se pasa por un momento en el que ambos mercados van a la baja, tal como las crisis. Por lo que, la Tabla 6 muestra las betas de cada una de las acciones en los años de crisis que son analizados. 7 Acción A Acción B Acción C 1994 1998 2001 0.195072853 1.142846925 -0.066658046 0.544313954 0.976826266 -0.144102548 0.799559076 1.24405944 -0.005696357 Tabla 6. Betas del modelo D-CAPM Fuente: Elaboración propia 2008 0.033924384 0.015882306 0.00538096 Analizando las betas a la baja que obtuvieron cada una de las acciones, se observa que para el año de 1994, la sensibilidad de las acciones A y B estuvieron muy cercanas al cero por lo que el riesgo que corren es menor que el riesgo del mercado. La acción C por estar más cercana al uno indica un riesgo igual al del mercado. Para 1998, las betas son mayores a la unidad o están muy cercana a la unidad por muy poco, lo que indica que el riesgo que se corrió ese año es mayor al riesgo del mercado. En el 2001, al ser todas las betas negativas, y conociendo que las betas miden la sensibilidad de las acciones con respecto al mercado, es posible decir que todo el mercado tuvo pérdidas. Aunque para el 2008, las tres acciones se recuperaron y son muy cercanas al cero, por lo que el riesgo que corrieron está por debajo del riesgo del mercado. 4.6 Calculo del portafolio con el modelo D-CAPM Para finalizar con el modelo D-CAPM se calcula la beta del portafolio con las tres acciones juntas así como el rendimiento que según el modelo se debe de obtener, estos resultados son los que se muestran a continuación en la Tabla 7. Periodo Beta del Portafolio 1994 0.58 1998 1.15 2001 -0.09 2008 0.02 Modelo D-CAPM 15.02% 29.12% 11.75% 8.18% Tabla 7. Beta del portafolio y Modelo D-CAPM Fuente: Elaboración propia Dado lo anterior, con la Tabla 8, se muestra que tan cercano o lejano se encuentran los rendimientos calculados con el modelo D-CAPM de los rendimientos reales obtenidos. Periodos analizados 1994 1998 Porcentaje de rentabilidad esperada de la cartera total 15.02% 29.12% (Modelo D-CAPM) Porcentaje de rentabilidad total del portafolio de inversión 3.01% 86.72% real 12.01% -57.60% Diferencial de tasas Tabla 8. Rendimientos esperados vs Rendimientos reales Fuente: Elaboración propia 2001 2008 11.75% 8.18% 45.32% 225.85% -33.57% -217.67% Con esta tabla se comparan los rendimientos reales esperados vs los rendimientos que se obtendrían si se calculan utilizando el modelo D-CAPM, tomando en cuenta tanto las betas como los movimientos del mercado, y es así como se determina el diferencial de las tasas. Se observa que la diferencia en los años de 1998, 2001 y 2008 es muy alta, pero analizando el mercado en esos años, había mucha volatilidad debido a la crisis subprime, por lo que el resultado de los rendimientos reales esperados no es muy confiable. 8 4.7 Comparativo entre los modelos CAPM y D-CAPM Haciendo un análisis del comparativo entre las betas y los rendimientos esperados calculados por ambos modelos, se observa que para los años 1994, 1998 y 2001, no se tuvo algún cambio significativo, sino que los resultados fueron iguales, no así para el año 2008, en el cual la beta del portafolio fue más alta con el modelo CAPM, así como los rendimientos esperados. Al realizar la matriz varianza-covarianza, se observó que el año más volátil fue el 2001 y se demuestra con las tablas, ya que es la beta más baja de los cuatro años. Con el análisis de los resultados de las rentabilidades esperadas, así como las rentabilidades reales, se observan las diferencias entre el modelo CAPM y el D-CAPM. Para el modelo CAPM se utilizan las todas las variables, por lo que los resultados obtenidos serian para un mercado desarrollado y que no estuviera atravesando por una crisis. Es por eso que los resultados entre los rendimientos reales esperados y la rentabilidad esperada con el modelo CAPM son más cercanos que los calculados con el modelo D-CAPM. Dado lo anterior, el modelo D-CAPM, analizó a las acciones cuando se encontraban en una etapa de crisis, y utilizando solamente los datos mínimos y por debajo de la tasa libre de riesgo, lo que hace al mercado más volátil. Es por esto que, la rentabilidad esperada real de los portafolios para cada uno de los años es muy volátil y muy diferente unos de otros. 5. Conclusiones y Recomendaciones El modelo D-CAPM toma en cuenta las medidas del riesgo a la baja sobre las medidas estándar de riesgo, en particular la beta a la baja, por lo que debido a esto, se explica casi el 55% de la variabilidad en la sección transversal de los retornos en los mercados emergentes. También, el modelo explica de qué manera los rendimientos son mucho más sensibles a las beta bajas en los mercados emergentes. Además de que el D-CAPM genera rendimientos de más de 2.5% por año en comparación con el CAPM, siendo esta diferencia muy significativa para tomar en cuenta al momento de querer realizar un proyecto de inversión, por tanto, es una diferencia que no se puede tomar a la ligera. Dado que el modelo D-CAPM es un modelo fácil de aplicar, pues parte del CAPM, es factible que se aplique a una economía emergente como México, para tener un mejor conocimiento de cómo funciona este modelo y tener mejores aproximaciones en el cálculo de la estimación de riesgo sistémico y el rendimiento requerido en los mercados de renta variable. De manera que, el presente proyecto de investigación tiene como finalidad ser una herramienta útil para los inversionistas que apliquen los modelos CAPM y D-CAPM. Asimismo, se espera que el trabajo sea una guía para elaborar portafolios de inversión que quede como marco de referencia para futuras generaciones tomando en consideración la importancia de la diversificación accionaria, al demostrar que no existe una relación directa entre el riesgo y el rendimiento de las emisoras más volátiles que han cotizado en el IPC en periodos de crisis, construyendo portafolios de inversión utilizando el modelo CAPM con la extensión del modelo D-CAPM que es el utilizado para economías emergentes como lo es México. 9 6. Referencias 1. Bekaert, G. y Campbell, A. (2002), Market Integration and Contagion. Business, University of Chicago, 50:403-44. Journal of 2. Estrada, J. (2000). The cost of equity in emerging markets: a downside risk approach. Emerging Markets Quarterly, 4 (Fall 2000), 19-30 3. Estrada, J. (2002) Systematic risk in emerging markets:the D-CAPM. Emerging Markets Review. Department of Finance, IESE Business School, Avda. Pearson 21, 08034 Barcelona, Spain. 365–379. 4. Hernández, R., Fernández, C., y Baptista, P. (2010) Metodología de la Investigación. Quinta Edición. México: Mc-Graw Hill. 5. Lagunes, M., y Watkins, K. (2008). Efectos de las Crisis Anticipadas y No Anticipadas sobre el Contagio Financiero Internacional. XII Congreso Internacional de la Academia de Ciencias Administrativas A.C. (ACACIA). 1–30. 6. Lomelí, L., y Murayama, C. (2009). México frente a la crisis: hacia un nuevo curso de desarrollo. Universidad Nacional Autónoma de México: Facultad de Economía. 6:7–60. 7. Moyer, R., McGuigan J. y Kretlow, W. (2005). Administración Financiera de Portafolios. Bogotá, Colombia. 8. Oddone, C. N. (2004). Mercados Emergentes y Crisis Financiera Internacional: El Caso Argentino a la Luz de las Experiencias de México y el Sudeste Asiático. Eumednet. Buenos Aires, Argentina. 9. Reyes, A.N., Garrido, R. (2007). Modelos para el cálculo del costo de capital aspectos disciplinarios y didáctico-pedagógicos. Parte 2. Negotia: Revista de Investigación de negocios. 3:140. 10. Ross, S., Westerfield, R., Jaffe, J., y Jordan, B. (2010) Fundamentos de Finanzas Corporativas. Editorial Mc. Graw Hill, México DF, México. 11. Sharpe, W. F. (1964). Capital Asset Prices: A Theory of Market Equilibrium under Conditions of Risk. The Journal of Finance, 19(3), 425-442. doi: 10.2307/2977928 12. Van Horne, J. C., y Wachowicz, J. M. (2010). Fundamentos de Administración Financiera, Decimotercera Edición. 10