Bebidas refrescantes - mercasa

Anuncio

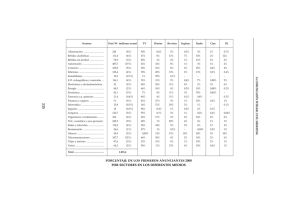

Bebidas refrescantes Bebidas refrescantes El mercado español de bebidas refrescantes registró un descenso de sus ventas en volumen del 4% durante 2013, quedando en unos 4.420 millones de litros. Esta caída de las ventas es sensiblemente superior a las registradas durante los ejercicios anteriores, en torno al 1,5%. Las bebidas con gas representan el 82,3% de todo este mercado, mientras que el 17,7% restante corresponde a las bebidas sin gas. Las ventas de las primeras cayeron un 3,5% durante el año pasado, mientras que en el caso de las segundas el descenso fue de un más importante 6,4%. La facturación directa de las empresas del sector ronda los 5.170 millones de euros, a los que hay que añadir otros 7.400 millones de euros de facturación indirecta, lo que establece una facturación total de más de 12.570 millones de euros. Por tipos de refrescos, los de cola continúan siendo los más demandados, con una cuota del 52,8% del total. Dentro de los refrescos de cola, las presentaciones normales acaparan el 59% de todas las ventas, seguidas por las colas light (35%) y las colas sin cafeína (6%). A bastante distancia aparecen los refrescos de naranja con gas (10,3%), las bebidas isotónicas (5,5%), las gaseosas (5,1%), los refrescos de limón con gas (5%), los de frutas y leche (4,3%), los refrescos de té (4%), los de lima-limón (3,9%), las tónicas (3,6%), los refrescos cítricos sin gas (1,9%), las bebidas energéticas (1,9%) y los refrescos vitaminados (1,5%). Todas las otras presentaciones suponen el restante 0,2%. En total se considera que existen unas 2.000 referencias de más de 500 sabores diferentes. Anualmente se registran en torno a 150 nuevos lanzamientos. Las principales pérdidas de cuotas de ventas se han registrado en las bebidas vitaminadas (-17,6%) y en las de refrescos cítricos sin gas (-14,7%), aunque por su volumen de ventas las más significativas son las de las colas (-3,9%), las de los refrescos de naranja con gas (-5,8%) y las de las bebidas isotónicas (-3,4%). Los únicos comportamientos positivos durante 2013 han sido los de las bebidas energéticas (+15,1%) y las tónicas (+6%). ESTRUCTURA EMPRESARIAL El sector español de bebidas refrescantes tiene una gran importancia, aportando en torno al 1,4% del PIB de nuestro país. Se encuentran en actividad alrededor de 70 empresas productoras de bebidas refrescantes, con una base compuesta por pequeños operadores, ya que algo menos del 70% de todas esas empresas tiene menos de 10 trabajadores. El sector genera cerca de 8.420 empleos directos, a los que hay que añadir otros 55.800 empleos indirectos. Por último, se considera que el empleo inducido por el sector llega hasta los 303.540 trabajadores. Hay que tener en cuenta que más de 253.210 establecimientos de restauración y hostelería venden bebidas refrescantes. Las algo más de 50 empresas asociadas a la Asociación Nacional de Fabricantes de Bebidas Refrescantes Analcohóli404 Bebidas refrescantes cas (ANFABRA) representan la práctica totalidad de la producción nacional de refrescos. La principal empresa del sector, inmersa en un proceso de reestructuración, alcanza una producción de 2.730 millones de euros, con una facturación en torno a los 3.000 millones de euros. El segundo operador llega hasta los 460 millones de litros y los 400 millones de euros y el tercero se queda en 421 millones de euros y 346 millones de euros. Todas estas empresas son filiales de enormes grupos multinacionales. El líder sectorial acapara el 52,7% de todas las ventas en volumen y el 67,6% en valor, mientras que el segundo se queda en 9,7% y el 8,4% respectivamente y el tercero ronda el 6,3% en volumen y el 7,1% en valor. Las marcas de distribución tienen una gran importancia en este mercado, ya que acaparan el 25,6% de todas las ventas en volumen y el 13% en valor. COMERCIO EXTERIOR No se dispone de cifras ajustadas sobre el comercio exterior de bebidas refrescantes que, en cualquier caso, no parece muy importante. Los principales fabricantes apuestan por establecer plantas de producción cerca de los grandes mercados para ahorrarse de esa manera gastos de transporte y almacenamiento. Además, los movimientos dentro de diferentes establecimientos de grandes compañías multinacionales no tienden a registrarse en las estadísticas de importaciones y exportaciones. Se calcula que se exportan anualmente alrededor de 40 millones de bebidas refrescantes producidas en nuestro país, PRINCIPALES EMPRESAS DEL SECTOR DE REFRESCOS EMPRESA VENTAS Mill. Euros Coca-Cola España * 3.000,00 J. García Carrión, S.A. (JGC) – Grupo * 750,00 Pepsico Bebidas Iberia * 400,00 Schweppes, S.A. * 400,00 Font Salem, S.L. * 242,98 Grupo Leche Pascual, S.A. (División Bebidas) * 220,00 Refresco Iberia, S.L. * 179,60 Grupo Vichy Catalán * 103,00 Red Bull España, S.L. * 100,00 Agua Mineral San Benedetto, S.A.* 66,60 * Sus datos incluyen líneas de negocio en otros sectores FUENTE: Informe Anual de ALIMARKET/2013 mientras que las importaciones pueden duplicar con claridad esa cifra. Esas importaciones se encuentran directamente vinculadas con las ofertas de algunas de las grandes cadenas de la distribución organizada. Los grandes operadores del sector apuestan más por la internacionalización de sus estrategias empresariales y, así, han establecido plantas productivas en otros países. El líder sectorial tiene instalaciones productivas en Marruecos, Ghana, Cabo Verde, Guinea Conakry, Mauritania, Gambia, Sierra Leona y Liberia. 405 Bebidas refrescantes Consumo y gasto en bebidas refrescantes Durante el año 2013, los hogares españoles consumieron mos más elevados se registran en los refrescos de cola (22,1 2.120,1 millones de litros de gaseosas y bebidas refrescan- litros per cápita) seguido de los refrescos de naranja (6,1 li- tes y gastaron 1.632,6 millones de euros de esta familia de tros per cápita). Por su parte, la gaseosa alcanza un consu- productos. En términos per cápita, se llegó a 46,7 litros de mo de 4 litros por persona y año. En términos de gasto, las consumo y 35,9 euros de gasto. bebidas refrescantes concentran el 96,9%, con un total de El consumo más notable se asocia a las bebidas refrescantes 34,8 euros por persona, mientras que la gaseosa representa (42,7 litros por persona y año), y dentro de ellas, los consu- el 3,1%, con 1,1 euros por persona. Consumo y gasto en bebidas refrescantes de los hogares, 2013 CONSUMO TOTAL BEBIDAS REFRESCANTES Y GASEOSAS GASEOSAS BEBIDAS REFRESCANTES GASTO TOTAL (Millones litros) PER CÁPITA (Litros) TOTAL (Millones euros) PER CÁPITA (Euros) 2.120,1 46,7 1.632,6 35,9 181,0 4,0 51,9 1,1 1.939,1 42,7 1.580,6 34,8 3,8 NARANJA 277,4 6,1 171,3 LIMÓN 131,1 2,9 77,9 1,7 1.001,8 22,1 805,3 17,7 COLA NORMAL 529,7 11,7 416,7 9,2 LIGHT 336,7 7,4 289,3 6,4 SIN CAFEÍNA 45,2 1,0 36,2 0,8 90,3 2,0 63,1 1,4 BEBIDA REFRESCANTE TÓNICA LIGHT SIN CAFEÍNA 30,6 0,7 43,2 1,0 BEBIDA REFRESCANTE TÉ Y CAFÉ 70,0 1,5 61,4 1,4 BEBIDA REFRECANTE ISOTÓNICAS 123,4 2,7 141,5 3,1 OTRAS BEBIDAS REFRESCANTES 304,8 6,7 280,1 6,2 166,6 3,7 165,8 3,7 BEBIDAS CON ZUMO Y LECHE 406 Bebidas refrescantes Diferencias en la demanda - Los hogares formados por una persona muestran los consumos más elevados de bebidas refrescantes y gaseosas, En términos per cápita, el consumo de gaseosas y bebidas mientras que los índices se van reduciendo a medida que refrescantes durante el año 2013 presenta distintas parti- aumenta el número de miembros que componen el núcleo cularidades: familiar. - Los hogares de clase alta y media alta cuentan con el con- - Los consumidores que residen en núcleos con censos de sumo más elevado, mientras que los hogares de clase baja entre 10.000 y 100.000 habitantes cuentan con mayor con- tienen el consumo más reducido. sumo per cápita de gaseosas y bebidas refrescantes, mien- - Los hogares sin niños consumen más cantidad de bebidas tras que los menores consumos tienen lugar en los munici- refrescantes y gaseosas, mientras que los consumos más pios más pequeños (menos de 2.000 habitantes). bajos se registran en los hogares con niños menores de -P or tipología de hogares, se observan desviaciones positi- seis años. vas con respecto al consumo medio en el caso de jóvenes y - Si la persona encargada de hacer la compra no trabaja adultos independientes, parejas sin hijos, con independencia fuera del hogar, el consumo de bebidas refrescantes y ga- de su edad, parejas con hijos mayores, y en los hogares mo- seosas es superior. noparentales, mientras que los consumos más bajos tienen - En los hogares donde compra una persona de entre 50 y lugar entre los retirados y las parejas con hijos pequeños. 64 años, el consumo de gaseosas y bebidas refrescantes - Finalmente, por comunidades autónomas, Andalucía, es más elevado, mientras que la demanda más reducida se Murcia y Comunidad de Madrid cuentan con los mayores asocia a los hogares donde la compra la realiza una persona consumos mientras que, por el contrario, la demanda más que tiene más de 65 años. reducida se asocia a Castilla y León, País Vasco y Navarra. Evolución de la demanda Durante los últimos cinco años, el consumo de gaseosas y En la familia de gaseosas y bebidas refrescantes, la evolu- bebidas refrescantes ha aumentado 0,6 litros por persona y ción del consumo per cápita durante el periodo 2009-2013 el gasto se ha reducido 1,6 euros per cápita. En el periodo ha sido diferente para cada tipo de productos. Respecto a 2009-2013, el consumo más elevado se produjo en el año la demanda de 2009, el consumo de bebidas con zumo y 2013 (46,7 litros), mientras que el mayor gasto tuvo lugar en el leche y bebidas refrescantes aumenta y, por el contrario, en ejercicio 2009 (37,5 euros por consumidor). gaseosas se produce un descenso. Evolución del consumo y del gasto en bebidas refrescantes, 2009-2013 euros 46,7 38,0 46,5 37,5 37,0 36,5 46,1 36,0 35,5 37,5 45,9 45,6 35,9 35,7 35,0 35,4 35,4 34,5 34,0 2009 2010 Euros por persona 2011 2012 2013 Evolución del consumo por tipos de bebidas refrescantes (2009=100), 2009-2013 litros 170 46,8 160 46,6 150 46,4 140 46,2 130 46,0 120 45,8 110 45,6 100 45,4 90 45,2 80 45,0 165,0 149,1 129,6 100 2009 100,7 101,2 98,8 99,1 2010 2011 GASEOSAS Litros por persona 145,9 100,2 94,0 93,8 2012 2013 BEBIDAS REFRESCANTES BEBIDAS CON ZUMO Y LECHE 407 102,1 Bebidas refrescantes Desviaciones en el consumo de bebidas refrescantes en los hogares con respecto a la media nacional (%)* -16,2 RETIRADOS 27,0 ADULTOS INDEPENDIENTES 7,0 PAREJAS ADULTAS SIN HIJOS 1,1 HOGARES MONOPARENTALES 2,8 PAREJAS CON HIJOS MAYORES PAREJAS CON HIJOS PEQUEÑOS -15,9 14,2 PAREJAS JÓVENES SIN HIJOS 38,3 JÓVENES INDEPENDIENTES -3,5 > 500.000 HAB 0,1 100.001 A 500.000 HAB 3,0 10.001 A 100.000 HAB 2,2 2.000 A 10.000 HAB -10,7 < 2.000 HAB -11,7 5 Y MÁS PERSONAS -4,4 4 PERSONAS -3,6 3 PERSONAS 1,7 2 PERSONAS 13,6 1 PERSONA -11,6 > 65 AÑOS 0,5 50 A 64 AÑOS 0,0 35 A 49 AÑOS -2,7 < 35 AÑOS 1,9 NO ACTIVA -3,2 ACTIVA -1,3 NIÑOS 6 A 15 AÑOS -15,9 NIÑOS < 6 AÑOS 0,5 SIN NIÑOS -16,8 BAJA -0,5 MEDIA BAJA 5,9 MEDIA 12,5 ALTA Y MEDIA ALTA -20 -10 0 10 20 30 40 50 * Media nacional = 46,7 litros por persona. Cuota de mercado Cuota de mercado en la comercialización de bebidas refrescantes por formatos para hogares (%), 2013 HIPERMERCADOS 19,0 En cuanto al lugar de compra, en 2013 los OTRAS FORMAS COMERCIALES 4,1 hogares recurrieron mayoritariamente para rea- COMERCIO ESPECIALIZADO 1,2 lizar sus adquisiciones de gaseosas y bebidas refrescantes a los supermercados (75,7% de cuota de mercado). Los hipermercados alcanzan SUPERMERCADOS 75,7 en estos productos una cuota del 19%, el comercio especializado el 1,2%, y otras formas comerciales alcanzan una cuota del 4,1%. 408