FINANZAS I-III C-2013 – copia

Anuncio

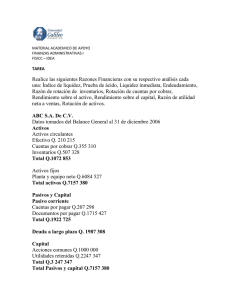

_____________________________________________________________________________ ELABORADO POR: CPA ERNESTO LOPEZ VANEGAS [email protected] Teléfono Cell No. 8397-4896 movistar 1- INTRODUCCION A LAS FINANZAS Y CONCEPTOS FUNDAMENTALES. 1-1 DEFINICION DE FINANZAS Es la optimización de los recursos financieros y económicos de la empresa, llámese recursos todos los bienes que posee la empresa en el que incluyen los humanos que es el elemento más valioso que tiene la empresa. También podemos decir que es el incremento de la riqueza (capital), a través de estrategias bien definidas por el Gerente Financiero. 1-2 FORMAS BASICAS DE LA ORGANIZACIÓN EMPRESARIAL Las formas de la organización en una empresa pueden definirse en base a las características de la misma; Industrial, Comercial, De Servicios, Bancarias, etc. (organigramas, ejercicios). 1-3 ORGANIZACIÓN DE LA FUNCION DE LAS FINANZAS La organización de las finanzas en la empresa se define así: a) El Gerente Financiero depende del Gerente General b) De éste dependen: El responsable de contabilidad, de este a la vez dependen: - El contador financiero y sus auxiliares - El contador de costos y sus auxiliares El responsable de Presupuesto, de este a la vez dependen; - El responsable del presupuesto de los ingresos - El responsable del presupuesto de los egresos - El analista presupuestario El responsable de Cajas, de este dependen; - Cajero No. 1 - Cajero No. 2 - Cajero No. 3 El responsable de Cartera y Cobro; de este dependen - Analista de cartera y cobro - Cobradores - Supervisores de cobro 2- LA ADMINISTRACION FINANCIERA EN LA ORGANIZACIÓN 2-1 Las instituciones financieras y los mercados Un mercado financiero, es un mercado en el cual se pueden comprar o vender Activos financieros (valores o títulos) bonos acciones. En los mercados financieros Finanzas I Página 1 Los fondos se transfieren cuando una parte compra los activos financieros que antes Tenía la otra parte., Estos mercados facilitan el flujo de fondos y por consiguiente Permiten el financiamiento y la inversión de parte de familias, empresas y dependenCias gubernamentales.. 2-2 Mercados de capital Los mercados de capitales son un tipo de mercado financiero en los que se ofrecen y demanDan fondos o medios de financiación a mediano y largo plazos., frente a ellos los mercaDos de dinero son los que ofrecen y demandan fondos (liquidez) a corto plazo. 2-2-1 Tipos de mercados de capitales En función de los que se negocia en ellos: - Mercados de Valores - Instrumentos de renta fija - Instrumentos de renta variable - Mercado de crédito a largo plazo (préstamos y créditos bancarios) En función de su estructura - Mercados organizados - Mercados no organizados En función de los activos - Mercado primario: el activo es emitido por vez primera y cambia de manos entre el emisor y el comprador, (ej. Oferta pública de venta en el caso de renta variable, emisión de bonos en el caso de renta fija). - Mercado secundario: los activos se intercambian entre distintos compradores para dotar de liquidez a dichos títulos y para la fijación de precios. 2-3 Papel de la banca de inversiones Un sistema financiero solido y un mercado de capitales desarrollado que respalden la comPetitividad de las empresas son fundamentales para el crecimiento económico de los Países, las bancas de inversión juegan un papel determinante dando acceso a fuentes de Financiación en condiciones competitivas y brindando asesoría financiera especializada. 2-4 Tasas de interés y rendimientos requeridos La tasa de interés o rendimiento requerido representa el costo del dinero. Es la compensaCión que un demandante de fondos puede pagar a un proveedor. Cuando se prestan los Fondos el costo de obtenerlos es la tasa de interés, cuando los fondos se obtienen venDiendo un interés de propiedad como la venta de una acción, el costo del emisor se conoce como rendimiento requerido, el cual refleja el nivel del rendimiento esperado de un proveedor de fondos en ambos casos el proveedor recibe una compensación por proveer fondos, sin tomar en cuenta los factores de riesgos, el costo de los fondos resulta de la tasa de interés real ajustadas a las expectativas inflacionarias y de las preferencias Finanzas I Página 2 de liquidez, que son las preferencias generales de los inversionistas por valores a corto plazo. 3- ANALISIS E INTERPRETACION DE ESTADOS FINANCIEROS 3-1 Concepto y objetivos Este tiene como objetivo principal analizar y evaluar la posición financiera y económica de la empresa a través de métodos (razones financieras) determinadas para tal fin y por periodos determinadas considerando parámetros de la industria. 3-2 Categorías de Razones financieras 3-2-1 Análisis de liquidez 3-2-2 Análisis de solvencia (deuda) 3-2-3 Análisis de Rentabilidad 3-2-4 Análisis de Actividad (rotación) 3-2-5 Cobertura del interés y de los cargos fijos 3-2-1-1 Liquidez Esta nos indica la capacidad que tiene la empresa para cubrir las obligaciones a corto plazo, (corrientes) con los activos corrientes, y se subdivide en: 3-2-1-1-1 Razón Circulante, cuya fórmula es: Activo Corriente/Pasivo corriente Ejemplo C$520.000.00 de activos corrientes entre C$ 259.000.00 de pasivo corriente = 2.01 Promedio de la industria debe ser 2 .00 a 1 = 2 veces 3-2-1-1-2 Prueba del ácido, cuya fórmula es: Activo Corriente menos Inventarios, entre Pasivo corriente Ejemplo; Activos corrientes menos los inventarios C$368.000.00 entre C$321.000.00 = 1.15 Promedio de la industria debe ser 1.20 veces 3-2-1-1-3 Capital de trabajo neto cuya fórmula es Activo corriente menos pasivo Corriente, el cual nos indica la capacidad que tiene la empresa para cubrir sus gastos Operativos. Si el activo corriente es menor que el pasivo corriente la empresa puede enfrentar algunas Dificultades para cubrir sus cuentas, en todo caso el activo corriente debe superar al pasivo Corriente al menos en un 50%. 3-2-2-1 Solvencia (deuda) Esta nos indica el grado de endeudamiento que tiene la empresa con los acreedores y se Subdivide en: 3-2-2-1-1 Pasivo Total con relación al activo total Deuda total C$681.000.00 entre total activos C$1.320.000.00 = 0.516 = 51.6% Lo que quiere decir que de cada córdoba de activo que tiene la empresa se debe C$0.516 La industria dice 52.40% Finanzas I Página 3 3-2-2-1-2 Multiplicador de capital Este nos indica una forma alternativa de considerar el uso de la empresa de la palanca Financiera total, este se determina dividiendo el total de activos entre el capital contable de La empresa ejemplo: Activos totales C$1.320.000.00 entre capital contable C$639.000.00 = 2.07 veces La industria dice 2.10 veces 3-2-3-1 Análisis de rentabilidad Esta nos indica la capacidad que tiene la empresa de generar utilidades después de los Costos y Gastos operativos, los intereses y las obligaciones fiscales (IR), así como la efectividad en el uso de la palanca financiera. 3-2-3-2 Margen de utilidad en las operaciones Esta nos indica las utilidades de la empresa antes de intereses e impuestos (IR) UAII C$216.000.00 entre Ventas netas C$1.479.000.00 =14.60% El margen de la industria es de 13.00 % 3-2-3-3 Margen de utilidad neta Esta nos indica las utilidades de la empresa después de intereses e impuestos (IR) Utilidad neta C$114.000.00 entre Ventas netas C$1.479.000.00 = 7.70% El promedio de la industria es de 6.60 %. 3-2-3-4 Tasas de rendimiento; estas nos indica el rendimiento de utilidades sobre: 3-2-3-4-1 Rendimiento de utilidades de operación Utilidades antes de intereses e impuestos (IR) C$216.000.00 entre total activos C$1.320.000.00 = 16.40% El promedio de la industria es de 15.00% 3-2-3-4-2 Rendimiento sobre activos Utilidad neta C$114.000.00 entre total activos C$1.320.000.00 = 8.60% El promedio de la industria es de 7.60% 3-2-3-4-3 Rendimiento sobre el capital Utilidad neta C$114.000.00 sobre el capital contable C$639.000.00 = 17.80% El promedio de la industria es 15.90% 3-2-4-1 Actividad (Rotación) 3-2-4-1-1 Rotación de inventarios En esta razón determinamos si los inventarios son deficientes o excesivos en relación al volumen de ventas, esta se obtiene dividiendo el costo de lo vendido entre el inventario Costo de lo vendido C$1.062.000.00 entre inventario C$253.000.00 = 4.20 veces El promedio de la industria es 4.35 veces Finanzas I Página 4 3-2-4-1-2 Rotación total de activos Esta nos indica lo optimo que la empresa está utilizando su total activos para apoyar las ventas, así como los activos fijos, y cuentas por cobrar. Ventas netas C$1.479.000.00 entre total activos C$1.320.000.00 = 1.12 veces El promedio de la industria es 1.20 veces 3-2-4-1-3 Rotación de activos fijos (Propiedad, Planta y Equipos) Esta nos indica si la empresa ha alterado su intensidad de activos fijos (Propiedad, planta y equipos) con relación a las ventas. Ventas netas C$1.479.000.00 entre activos fijos C$699.000.00 = 2.12 veces El promedio de la industria es 2.10 veces 3-2-4-1-4 Rotación de cuentas por cobrar y periodo promedio de cobranza Esta tiene como objetivo medir la liquidez de las cuentas por cobrar, si la tasa anual de rotación es de 6 veces, significa que las cuentas se cobran en 2 meses - Rotación de cuentas por cobrar Ventas netas C$1.479.000.00 entre cuentas por cobrar C$293.000.00 = 5.05 veces El promedio de la industria es de 5.50 veces - Periodo promedio de cobranza Cuentas por Cobrar C$293.000.00 entre ventas netas por día 1.479.000.00/360=4.108=71.3 días El promedio de la industria es de 65.50 días 3-2-4-1-5 Rotación de cuentas por pagar y periodo promedio de pago Esta nos indica el tiempo promedio que la empresa está pagando sus obligaciones - Rotación de cuentas por pagar Costo de los artículos vendidos C$1.062.000.00 entre cuentas por pagar C$149.000.00 = 7.13 veces, el promedio de la industria es de 7.20 veces - Promedio del periodo de pago Cuentas por pagar C$149.000.00 entre costo por día de los artículos vendidos C$1.062.000.00 /360=2.950= 50.50 días, el promedio de la industria es 50.00 días 3-2-5-1 Cobertura del interés y de los cargos fijos (principal de la deuda) Esta indica el grado de capacidad de pago de cubrir los intereses y el principal de la deuda que tiene la empresa. - Veces que los intereses se ganan UAII (Utilidad antes de intereses e Impuestos (IR) C$216.00.00 entre gastos financieros intereses C$26.000.00 = 8.30 veces, el promedio de la industria es de 7.00 veces - Cobertura para los cargos fijos UAII Utilidad antes de intereses e impuestos (IR) C$216.000.00 + 20.000.00 Entre intereses C$26.000.00+pagos de rentas C$20.000.00+(C$10.000.00/.60) = 3.76 veces El promedio de la industria es 3.30 veces. Finanzas I Página 5 4-FUENTES DE FINANCIAMIENTO 4-1 Mercados e instituciones financieras El mercado financiero e instituciones, es un mercado donde se ofrecen y demandan fondos o medios de financiamiento a mediano y largo plazo y a costo de una tasa de interés razonable y a determinados plazos, con garantías que avalen los mismos. Ejemplo: solicitamos un financiamiento a largo plazo al BDF con las siguientes condiciones: - Monto del préstamo C$5.000.000.00 - Plazo 10 años - Tasa 10% anual - Forma de pago principal semestral; C$250.000.00 - Forma de pago intereses: semestral - Debitado de la cuenta corriente No. 1000 que manejamos en BDF - Comisión ¼% sobre el monto - Timbres 1/5% sobre el monto - Legales ¼% sobre el monto - El neto lo depositan en la cuenta corriente No. 1000 del BDF 4-2 Utilidades retenidas La retención de utilidades se considera una fuente de financiamiento, ya que esta se reinvierte en proyectos de la empresa o inyecta de fondos a los activos de la empresa. Ejemplo; la empresa retiene utilidades del periodo Enero a Diciembre del 2012 por la suma de C$500.000.00 y las va a invertir en Proyectos como la adquisición de Equipos de computación C$400.000.00 y adquisición de equipos de oficina C$100.000.00, registrar este asiento contable, considerando los datos siguientes: 1- Compra de un lote de 40 computadoras de escritorio con sus accesorios marca Sansung, cada una C$10.000.00, compradas a J Ycaza, S.A. de contado. 2- Compra de 10 escritorios en L ejecutivos marca Carrier a J Ycaza, S.A. de contado. 4-3- Financiamiento de capital Este se refiere a incremento de capital de parte de los socios, es decir emisión de nuevas acciones ya sean estas preferentes o comunes. Realice el siguiente asiento contable; 1.000 acciones comunes cada una C$1.000.00, los socios (100) compran 1.000 acciones de contado. 4-4 Mercados primarios Se entiende por mercados primarios aquellos mercados que facilitan a un emisor la apelación del ahorro mediante una o varias emisiones de valores y permiten la adquisición o suscripción de estos por los inversionistas, es un mercado de captación de ahorros, de financiamiento mediante la emisión de nuevos valores, para ser suscrito por los inversionistas. Posteriormente estos valores ya adquiridos pueden ser negociados en un mercado secundario. Las emisiones de valores pueden llevarse a cabo mediante la emisión de valores a un grupo de inversionistas Finanzas I Página 6 determinado, esto es la llamada colocación privada o mediante una oferta de valores al público en general. 4-5 Mercados secundarios Es un proceso de naturaleza hibrida, pues ya los valores han sido emitidos y deben todavía ser admitidos en un mercado para su posterior negociación. Caracteriza a esta operación la circunstancia en que se encuentra entre el mercado primario y el mercado secundario. La admisión de valores a negociación en un mercado secundario está sujeta a un proceso doble en el que tanto la Comisión Nacional del Mercado de valores como el organismo rector del correspondiente mercado han de acordar tal admisión. Obviamente, el peso de este proceso recae sobre la CNMV cuya función de control garantiza la sujeción de admisión de valores a requisitos legales. 5 EL VALOR DEL DINERO A TRAVES DEL TIEMPO Finanzas I Página 7