EPÍLOGO En los capítulos anteriores se han presentado las

Anuncio

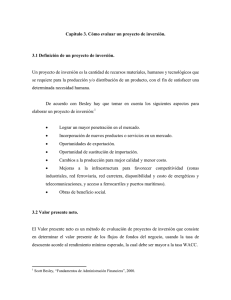

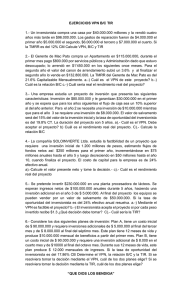

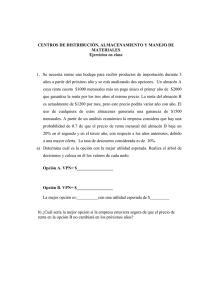

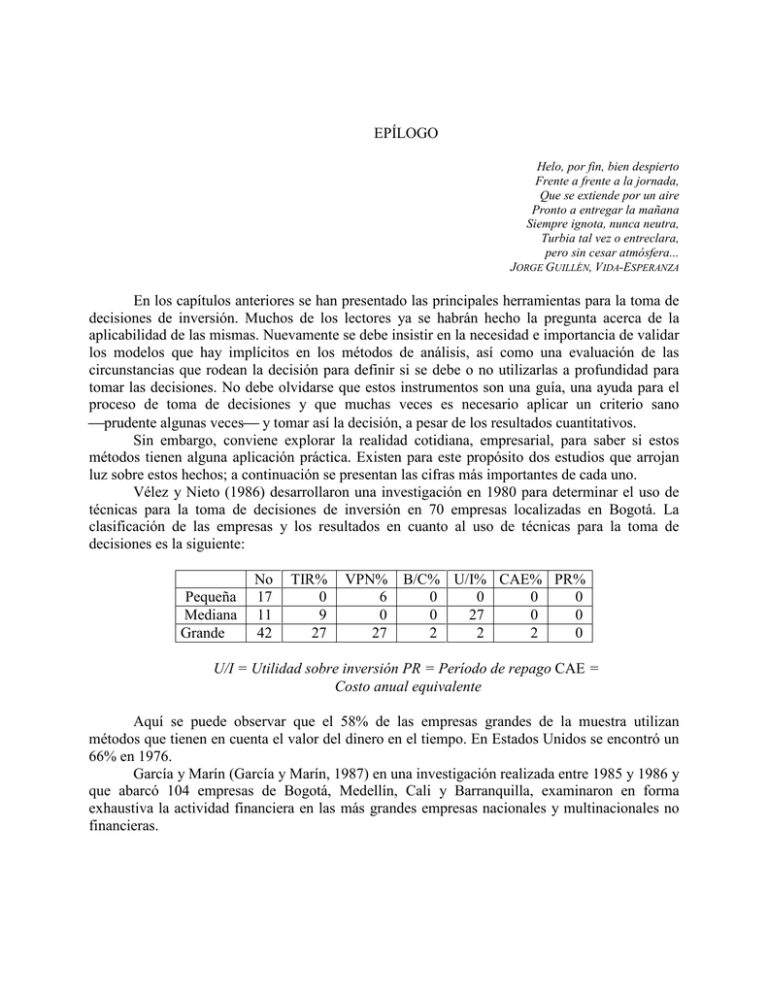

EPÍLOGO Helo, por fin, bien despierto Frente a frente a la jornada, Que se extiende por un aire Pronto a entregar la mañana Siempre ignota, nunca neutra, Turbia tal vez o entreclara, pero sin cesar atmósfera... JORGE GUILLÉN, VIDA-ESPERANZA En los capítulos anteriores se han presentado las principales herramientas para la toma de decisiones de inversión. Muchos de los lectores ya se habrán hecho la pregunta acerca de la aplicabilidad de las mismas. Nuevamente se debe insistir en la necesidad e importancia de validar los modelos que hay implícitos en los métodos de análisis, así como una evaluación de las circunstancias que rodean la decisión para definir si se debe o no utilizarlas a profundidad para tomar las decisiones. No debe olvidarse que estos instrumentos son una guía, una ayuda para el proceso de toma de decisiones y que muchas veces es necesario aplicar un criterio sano prudente algunas veces y tomar así la decisión, a pesar de los resultados cuantitativos. Sin embargo, conviene explorar la realidad cotidiana, empresarial, para saber si estos métodos tienen alguna aplicación práctica. Existen para este propósito dos estudios que arrojan luz sobre estos hechos; a continuación se presentan las cifras más importantes de cada uno. Vélez y Nieto (1986) desarrollaron una investigación en 1980 para determinar el uso de técnicas para la toma de decisiones de inversión en 70 empresas localizadas en Bogotá. La clasificación de las empresas y los resultados en cuanto al uso de técnicas para la toma de decisiones es la siguiente: Pequeña Mediana Grande No 17 11 42 TIR% 0 9 27 VPN% 6 0 27 B/C% U/I% CAE% PR% 0 0 0 0 0 27 0 0 2 2 2 0 U/I = Utilidad sobre inversión PR = Período de repago CAE = Costo anual equivalente Aquí se puede observar que el 58% de las empresas grandes de la muestra utilizan métodos que tienen en cuenta el valor del dinero en el tiempo. En Estados Unidos se encontró un 66% en 1976. García y Marín (García y Marín, 1987) en una investigación realizada entre 1985 y 1986 y que abarcó 104 empresas de Bogotá, Medellín, Cali y Barranquilla, examinaron en forma exhaustiva la actividad financiera en las más grandes empresas nacionales y multinacionales no financieras. Nacionales Multinacionales Total PR% VPN% TIR % ROI% ROE% OTROS % 20 28 34 13 5 25 25 33 16 1 22 27 33 14 3 1 Estos datos indican que el 60% de las empresas más grandes de Colombia utilizan técnicas que tienen en cuenta el valor del dinero en el tiempo. Estas cifras son muy consistentes con los resultados de 1980. En 1980 el 76% de las empresas grandes consideraban de alguna manera el riesgo en la toma de decisiones. En 1985-1986 el 93% informó que lo hacía. Como se puede deducir de las cifras aquí presentadas, los métodos que han sido estudiados en este libro no son exóticos, ni esotéricos, y se utilizan en el proceso de toma de decisiones de las grandes empresas. Debe anotarse en este punto que según los datos de 1980, a mayor tamaño de la firma mayor es la utilización de técnicas para la toma de decisiones de inversión. PRÁCTICAS INADECUADAS PARA EVALUACIÓN En el capítulo 1 se citó el trabajo de M. Dempsey (1996) donde ese autor menciona otras investigaciones que muestran indicios sobre la inoperancia de los modelos aquí estudiados. También se mencionó en ese capítulo que esa afirmación carecía de validez estadística por el tipo de observaciones y en particular porque se estaba descalificando unos procedimientos que tienden a ser mal utilizados. A continuación se presentan algunos de los errores que se cometen en la práctica y que han sido detectados por el autor en muchos seminarios para ejecutivos. A continuación se mencionan también algunas prácticas equivocadas que producen una distorsión en la evaluación o selección de alternativas de inversión y se indica el capítulo donde se ha discutido el punto y se presenta el sustento teórico para debatirlo. 1. Considerar que la tasa de interés efectiva es un indicador adecuado para escoger alternativas de inversión (apéndice del capítulo 2). 2. Escoger alternativas mutuamente excluyentes con el período de repago (capítulo 3). 3. Escoger alternativas independientes con racionamiento de capital con el VPN o TIR (capítulo 3). 4. Comparar alternativas con vidas diferentes con el CAE o caue (capítulo 3) 5. Escoger alternativas con el VPN sin hacer explícita la tasa de reinversión (capítulos 3 y 4). 6. Escoger alternativas excluyentes con la TIR o la RB/C (capítulos 3 y 4). 7. Suponer tasas de descuento iguales para toda la vida del proyecto (capítulo 4). 8. Incluir la financiación [ingresos de préstamos, amortización e intereses en el flujo de caja libre cuando se calcula con el método indirecto (desde el estado de resultados) (capítulo 7). 9. Uso de proyecciones a precios constantes o reales y no a precios nominales y evaluar un proyecto a precios constantes y no a precios corrientes (capítulo 11). 396 10. Calcular VPN o comparar TIR con tasa de descuento reducida restándole el costo de capital y considerar el resultado como lo que se quiere ganar por encima del mismo (capítulo 8). 11. Escoger como mejor alternativa de financiación aquella que ofrezca menor tasa de interés; no se deben comparar alternativas con base en tasas, sino en valores (capítulo 3). 12. Comparar leasing con o contra préstamos sin tener en cuenta los ahorros en impuestos por la depreciación, en el caso del préstamo (capítulo 8). 13. Evaluar alternativas de inversión sin tener en cuenta la incertidumbre y el riesgo (capítulo 12). 14. Calcular el VPN o comparar la TIR con tasas de descuento que incluyen el riesgo y a la vez hacer el análisis del riesgo de manera explícita (capítulo 12). 15. Añadir al VPN el valor presente de los ahorros en impuestos y a la vez utilizar como tasa de descuento después de impuestos el CPPC después de impuestos (WACC) (capítulo 8). 16. Hacer seguimiento y control de un proyecto con el EVA© y no con el Flujo de Caja Libre real del proyecto (capítulos 3 y 10). 17. Uso incorrecto del costo de capital (CPPC) al usar fórmulas para perpetuidades y no para flujos finitos. (capítulo 8) 18. Uso de valores en libros y no de mercado para calcular el CPPC. (capítulo 8) 19. Suponer que el costo de capital (propio o CPPC) es constante cuando el endeudamiento a valores de mercado cambia. (capítulo 8) 20. Suponer que el efectivo en caja y las inversiones temporales hacen parte del flujo de caja libre (FCL) y del flujo de caja del accionista (FCA). Esto ocurre cuando se excluye del capital de trabajo elementos tales como el efectivo en caja y las inversiones temporales1. (capítulo 7) 21. No verificar que FCL + AI(ahorro en impuestos) = FCD + FCA. (capítulo 7) 22. No verificar que VP(FCL) + VP(AI) = VP(FCD) + VP(FCA). (capítulo 9) 23. Suponer que el costo del capital del patrimonio sin deuda, Ku y el costo del capital del patrimonio con deuda, Ke son variables independientes e incluirlas en el modelo de valoración como datos de entrada. (capítulo 8) 24. Suponer de manera incorrecta que los ahorros en impuestos se obtienen en su totalidad y en el año en que se causan los impuestos. (capítulo 8) REFERENCIAS BIBLIOGRÁFICAS BENNINGA, S. Y SARIG, O. (1997) Corporate finance. McGraw Hill. DEMPSEY, MICHAEL, The Development of a Theory of Corporate Investment Decision Making: An Historical Perspective with Implications for Future Development and Teaching, http://panopticon.csustan.edu/cpa96/txt/ dempsey/txt, University of Leeds, 1 . Por ejemplo, en la página 36 de Benninga & Sarig (1997), dicen: “Cash and marketable securities are the best example of working capital items that we exclude from our definition of ∆NWC, as they are the firm’s stock of excess liquidity.” (Subrayado en el original) 397 Leeds, United Kingdom, 1996. GARCÍA, I.D. Y MARÍN, F.J., "La función financiera en la gran empresa nacional y multinacional que opera en Colombia", Revista Universidad EAFIT, En-Mar., N. 65, pp 7134, 1987. Tham, Joseph e Ignacio Vélez-Pareja, 2004, Top 9 (unnecessary and avoidable) mistakes in cash flow valuation, Working Paper en SSRN, Social Science Research Network. VÉLEZ, IGNACIO Y NIETO, GABRIEL, "Investment Decision-Making Practices in Colombia: A Survey", Interfaces, Vol. 16, N.4, Jul-Aug, pp 60-65, 1986. VÉLEZ, IGNACIO, "Prácticas gerenciales en la toma de decisiones de inversión" Dirección Ejecutiva, Tomo 17, N. 198, pp. 87-96 y Tomo 17, N. 199, nov, pp. 100-112, 1985. 398 GLOSARIO Parte de este glosario se ha recogido de diferentes fuentes: Glosario de Yahoo: http://e1.biz.yahoo.com/glosario/ (visitado el 19 de junio de 2004). Glosario de Alfil.com: http://www.alfil.com/glosarioindex.htm (visitado el 19 de junio de 2004). Glosario de New York Stock Exchange (Bolsa de Valores de Nueva Cork): http://www.nyse.com/ (visitado el 19 de junio de 2004). Glosario de la Superintendencia de Valores de Colombia: http://www.supervalores.gov.co/glosario/glosario.htm (visitado el 19 de junio de 2004) A Accionista: Es aquella persona propietaria de acciones y poseedor del título que las representa, quien además se encuentra debidamente inscrito en el libro de registro de accionistas de la respectiva sociedad emisora. Actitudes hacia el riesgo. Predisposición de los individuos a asumir riesgos. Depende del estado de ánimo de la persona, de las cantidades en juego, de las probabilidades involucradas, etcétera. Hay personas adversas (que no están dispuestas a asumir riesgos y los eluden), hay personas propensas o amantes del riesgo, que lo buscan e indiferentes al riesgo. Estos últimos deciden con base en el valor esperado monetario. Activo: Representa los bienes y derechos de la empresa. Dentro del concepto de bienes están el efectivo, los inventarios, los activos fijos, etc. Dentro del concepto de derechos se pueden clasificar las cuentas por cobrar, las inversiones en papel del mercado, las valorizaciones, etc. Informalmente, algo que una firma puede usar para generar ingresos. Puede ser tangible como un vehículo o un edificio o intangible como una marca de fábrica, una patente o el “goodwill”. Activos corrientes: Son activos susceptibles de convertirse en dinero en un futuro próximo, tales como las cuentas por cobrar o los inventarios. Activos fijos: No son líquidos debido a que se necesitan para el funcionamiento del negocio en forma permanente, tales como oficinas, maquinaria, vehículos, etc. Adjusted Present Value (APV). Véase Valor Presente Neto ajustado (VPNA) Ahorro en impuestos: El valor presente de los ahorros en impuestos de una alternativa de financiación. Bajo ciertas condiciones es igual a Gastos financieros × Tasa de impuestos. Ajustes integrales por inflación: Es el reconocimiento en los estados financieros del efecto de la inflación. En Colombia el ajuste se aplica sobre las partidas no monetarias, utilizando para ello el PAAG, que es el porcentaje equivalente a la variación del Índice de Precios al Consumidor para ingresos medios, establecido por el DANE. Alternativas complementarias. También pueden considerarse otro tipo de clases de alternativas que pueden tener algún grado de dependencia, por ejemplo, las alternativas complementarias, que cuando se realizan simultáneamente, el resultado es sinérgico, en el sentido en que sus beneficios combinados son mayores que la suma de los beneficios individuales. 399 Alternativas con vidas diferentes. Situación que se presenta cuando entre varios proyectos o alternativas no todos tienen la misma duración. Por ejemplo, cuando se comparan dos máquinas que tienen una vida útil diferente. Alternativas de inversión dependientes. Cuando una alternativa no se puede llevar a cabo sin que otra se realice se dice que dichas alternativas son dependientes. Alternativas de inversión independientes. Cuando varias alternativas se pueden realizar sin que los resultados de las otras o las decisiones con respecto a ellas se alteren, se dice que son independientes. Alternativas de inversión mutuamente excluyentes. Cuando dentro de un grupo de alternativas se lleva a cabo una de ellas y este hecho hace que las otras alternativas no puedan realizarse, entonces se dice que son mutuamente excluyentes. Alternativas substitutas. Se pueden considerar las alternativas substitutas lo cual significa que cuando se hacen de manera simultánea, se genera un efecto de entropía, en el sentido que los beneficios totales son menores que la suma de los beneficios individuales. Amortización: Reducciones graduales de la deuda a través de pagos periódicos sobre el capital prestado. Recuperación de los fondos invertidos en un activo de una empresa. Análisis de sensibilidad. Metodología que permite examinar el comportamiento de un resultado a la luz de variaciones controladas de unas variables independientes. Apreciación (Appreciation): Fenómeno en el cual una moneda gana valor con respecto a otra, generalmente con respecto a una moneda más fuerte. Opuesto a la devaluación. Se llama también revaluación. También se conoce como apreciación el incremento de valor de una acción o cualquier otro activo. Árboles de decisión. Técnica que permite analizar decisiones secuenciales basada en el uso de resultados y probabilidades asociadas. Arrendamiento financiero o "leasing". Figura comercial por medio de la cual una entidad financiera adquiere un activo de un proveedor y se lo alquila a un tercero, quien tiene obligación de pagar un canon de arriendo y al final puede ejercer lo que se llama una opción de compra, o lo que es lo mismo, puede comprar el activo por un precio pactado desde el principio. Asistente de Funciones. Opción de Excel para usar diversas fórmulas prediseñadas. Entre otras se encuentran las financieras, matemáticas y estadísticas. B Balance General (BG). Estado financiero que mide la riqueza de la firma en un instante. Se rige por el principio de partida doble, lo cual se expresa en un equilibrio que está dado por la siguiente ecuación: Activos - Pasivos = Patrimonio. Beta β (Beta), coeficiente beta: Medida de riesgo de una acción. Mide la relación entre el rendimiento de una acción y el rendimiento de los indicadores del mercado. Si una acción tiene una beta de 1 (uno), se espera que por cada punto que suba o baje el mercado, la acción subirá ó bajará en la misma proporción. Para un beta de 2 (dos), se espera que por cada punto que suba o baje el mercado, la acción subirá ó bajara dos veces el movimiento del mercado. Según esto, acciones con betas mayores que 1, se consideran acciones más volátiles que acciones que tienen 1 o menos de coeficiente beta. Coeficiente que mide la volatilidad relativa a una acción. Corresponde a la covarianza de la relación entre la acción y el resto del mercado. Beta mayor que uno (1) significa que varía más que el mercado. Tiene mayor riesgo. De otra parte, un BETA menor que 1 significa que la acción varía menos que proporcional al mercado. Si el valor de BETA para una acción es igual a 1, 400 significan que los rendimientos de ésta varían de manera proporcional a los rendimientos del mercado, es decir que las acciones tienen el mismo rendimiento que el mercado. Es una medida del riesgo sistemático de un activo. Mide la sensibilidad del valor de una acción frente a variaciones en el mercado. Es un indicador del riesgo sistémico o sistemático del mercado de la inversión en acciones, que permite establecer qué tan sensible es el comportamiento de la rentabilidad de una acción cuando se presentan movimientos en la rentabilidad del mercado accionario. Bono: Son títulos que representan una parte de un crédito constituido a cargo de una entidad emisora. Su plazo mínimo es de un año; en retorno de su inversión recibirá una tasa de interés que fija el emisor de acuerdo con las condiciones de mercado, al momento de realizar la colocación de los títulos. Por sus características estos títulos son considerados de renta fija. Además de los bonos ordinarios, existen en el mercado bonos de prenda y bonos de garantía general y específica y bonos convertibles en acciones. Buscar objetivo. Opción de menú de Excel que permite encontrar un valor deseado a partir de otro valor del cual el primero depende. Para encontrarlo se debe entrar por Herramientas. Capital Asset Pricing Model CAPM (Modelo de valoración de Activos de Capital): Modelo muy utilizado en las finanzas modernas que predice las relaciones entre la rentabilidad y el riesgo de una inversión. Su herramienta principal es la beta. Certidumbre total. Situación ideal que no existe en la realidad y que supone que se sabe con certeza sobre la ocurrencia de un determinado evento. Ciclo de los negocios o ciclo del capital. Proceso de intercambio de bienes, servicios, trabajo y dinero que produce un valor agregado a una sociedad. Circularidad: Se refiere a la relación circular (uno depende de otro y ese otro depende del primero) entre el costo promedio ponderado de capital, CPPC, y el valor de mercado de la firma o proyecto, que es el valor presente de los flujos al CPPC. Componentes de la tasa de interés. Inflación, tasa de interés real y riesgo. Esta relación no es aditiva, sino multiplicativa. Componentes de un problema. 1) El decisor. 2) Las variables controlables por el decisor. 3) Las variables no controlables o del entorno. 4) Las alternativas. 5) Las restricciones. 6) La decisión y el control. Concepto de equivalencia. Este es el concepto básico del tema de evaluación de alternativas de inversión. Dice que la persona (el decisor) asigna un valor mayor a una suma de dinero hoy que a la misma suma de dinero en el futuro. En palabras sencillas, un peso hoy vale más que un peso dentro de n períodos. La relación fundamental establece que P=F/(1+i)n o F=P(1+i)n. Costo de la deuda, Kd. Lo que paga la firma a terceros por deudas a cargo de ella. Costo del patrimonio con deuda, Ke. Es la expectativa de ganancia que tienen los accionistas sobre los fondos aportados por ellos. Es el costo de lo que debería pagar la firma a sus accionistas. En realidad es el costo de oportunidad de los accionistas. Costo del patrimonio sin deuda, Ku. Es la expectativa de ganancia que tendrían los accionistas sobre los fondos aportados por ellos si la firma no tuviera deuda y todos los fondos hubieran sido aportados por ellos. Es el costo de lo que debería pagar la firma a sus accionistas en condiciones de cero deuda. En realidad es el costo de oportunidad de los accionistas en una situación de riesgo menor por no tener deuda. Costo de oportunidad del dinero. Como todo recurso apreciable, el dinero tiene un costo de oportunidad. Este es la máxima rentabilidad o la máxima tasa de interés que puede ser obtenida por el inversionista, dentro del mercado en donde se encuentra. 401 Costo de oportunidad: el costo de oportunidad es lo máximo que se podría obtener, si los recursos se invirtieran en aquella alternativa escogida como patrón de comparación y que es diferente a las evaluadas. Costo del Dinero. Este costo es el sacrificio en dinero en que se incurre al retirar de una opción de ahorro o dejar de invertir en ella (el máximo posible), lo cual se llama costo de oportunidad del dinero o el sacrificio o el costo directo que el inversionista debe pagar cuando no cuenta con ese dinero y debe prestarlo a terceros; éste último se conoce como Costo de Capital. A cualquiera de estos sacrificios se le llama Costo del Dinero. Costo muerto: Es aquel costo común a todas las alternativas. Los costos muertos no son pertinentes y son irrecuperables. Por otro lado, hay costos muertos pertinentes, que sí deben considerarse en la alternativa, porque forman parte intrínseca de ella, pero que al ser comunes no hacen diferencia. Los costos muertos no se toman en cuenta, ni se deben asignar a ninguna de las alternativas, puesto que no establecen diferencias al compararlas y han ocurrido antes de tomar la decisión. Se dedica un aparte especial, para saber identificarlos y no incluirlos en el análisis. Costo promedio ponderado de capital de la firma (CPPC). Costo ponderado del costo de la deuda y de los fondos aportados por los accionistas. En inglés se conoce como Weighted Average Cost of Capital (WACC). Cuando un individuo, persona natural, no cuenta con fondos suficientes para llevar a cabo una inversión, presta el dinero y los intereses o la tasa de interés, indicarían el costo de capital de esa persona. En este caso es muy fácil medirlo. En el caso de la firma, como se verá a continuación, lo que paga la firma por los recursos que debe obtener para realizar las inversiones no es tan evidente. En todo caso, individuo o firma, se paga por la utilización del capital de terceros y ese precio constituye el Costo de Capital.Este costo tiene en cuenta el costo de la deuda, Kd, el costo del patrimonio con deuda, Ke y la tasa de impuestos que paga la firma, T. Costos fijos: Costos que no variaron con el nivel de producción, pero que se producen con el paso del tiempo. Costos variables: Costos iniciales contraídos al comenzar la producción por elementos incorporados al producto. Por ejemplo, materias primas, salarios. Por lo general se llaman costos variables porque varían con la producción. Cuota o pago uniforme C. Cuota o pago uniforme, situada al final de todos los períodos entre el 1 y el n. En otros textos se llama A, de anualidad; aquí se prefiere nombrarla como cuota C, porque es más general. Nombre como parámetro en la función de Excel, pago. D Decisor. Ente o persona que debe tomar una decisión. Deflactor: Índice que se utiliza para convertir un valor o precio corriente (nominal) a uno constante respecto a un precio de referencia. Depreciación monetaria: Disminución del precio de una moneda respecto a otra en un sistema de tipo de cambios flexibles. Fenómeno contrario a la apreciación monetaria. Depreciación: Un cargo que se registra en el estado de resultados durante un cierto tiempo para reconocer que un activo pierde valor a medida que se usa. La implicación de esta idea es que el activo será reemplazado en algún momento y esto va a costar dinero. La depreciación no es un flujo de caja, es sólo un reconocimiento de un egreso (inversión) que se hizo con anterioridad. Es una asignación de costos que se pagaron en el pasado. Desventaja financiera. Una medida en unidades monetarias que mide el mayor o menor costo de una alternativa de financiación en comparación con otra. Se determina calculando 402 el Valor Presente Neto de cada alternativa de financiación a la tasa de oportunidad financiera. Deuda Financiera: Es el pasivo que genera la obligación de pagar intereses. Es la deuda que se tiene en cuenta para el cálculo del costo promedio ponderado de capital, CPPC. Devaluación: Pérdida de valor de una moneda con respecto a otra más fuerte. Generalmente con respecto el dólar de los Estados Unidos. La devaluación se expresa a través de una tasa que nos indica la pérdida de poder adquisitivo del peso frente a otra moneda de referencia, que puede ser el dólar, el yen, el marco, etc. Reducción, por decisión de la autoridad monetaria, del valor de la moneda propia respecto a las extranjeras. Es lo equivalente a una depreciación monetaria en un sistema de tipo de cambios fijo. Diagrama de flujo de caja. El diagrama de flujo de caja, consiste en un modelo gráfico que se utiliza para representar los desembolsos e ingresos de dinero a través del tiempo. Los ingresos se representan con una flecha hacia arriba y los egresos con una flecha hacia abajo. Todo se supone que ocurre al final de cada período. Dígitos o números aleatorios. Dígitos (0 a 9) que tienen una distribución uniforme, esto es, que todos tienen igual probabilidad de ocurrir. Se utilizan para asignar probabilidades en el computador al hacer las simulaciones de Monte Carlo. DISTR.NORM(x,media,desv_estándar,acum). Función de Excel que permite calcular la probabilidad según una distribución normal. Se debe introducir el valor de la variable, la media y la desviación estándar de la distribución. DISTR.NORM.ESTAND(z). Función de Excel que permite calcular la probabilidad según una distribución normal estandarizada, con media 0 y desviación estándar igual a 1. Se debe introducir el valor de la variable normalizada. Dividendo: En caso de haber utilidades en una empresa, son la parte de ellas que corresponden al accionista de la misma. En otras palabras, es el valor pagado a los inversionistas como retribución a su inversión, ya sea en efectivo o en acciones. Divisa: Medio de cambio cifrado en una moneda distinta a la nacional o doméstica. Moneda extranjera. DTF (depósitos a término fijo): En Colombia es un indicador que recoge el promedio semanal de la tasa de captación de los certificados de depósito a término fijo (CDTs) a 90 días de los bancos, corporaciones financieras, de ahorro y vivienda y compañías de financiamiento comercial y es calculado por el Banco de la República. Hay para 180 y 360 días también. Usualmente se expresa como tasa de interés nominal anual trimestre anticipado, NA TA E Economic Value Added (EVA© ) véase Valor Económico Agregado (VEA) Endeudamiento: Utilización de recursos de terceros obtenidos vía deuda para financiar una actividad y aumentar la capacidad operativa de la empresa. Para efecto del cálculo del costo promedio de capital, CPPC, se calcula con base en el valor de mercado. Escenarios o análisis de escenarios. Herramienta de Excel que permite variar hasta 32 variables para observar el comportamiento de un resultado. Estado de pérdidas y ganancias (PyG) o estado de resultados: Estado financiero que busca determinar la utilidad que produce una firma o un proyecto. Se elabora utilizando el principio de causación y de asignación de costos, lo cual significa que los gastos que se registran en él no siempre han ocurrido como desembolsos. Se registra la depreciación aunque el desembolso por el pago del activo haya ocurrido años atrás; esto es, utiliza la idea de asignación de costos. El estado de resultados o de pérdidas o ganancias muestra los ingresos y los gastos, así como la utilidad o pérdida resultante de las operaciones de la 403 empresa durante un periodo de tiempo determinado, generalmente un año. Es un estado dinámico, ya que refleja una actividad. Es acumulativo, es decir, resume las operaciones de una compañía desde el primero hasta el último día del periodo. Estructura de capital: Financiamiento permanente a largo plazo de la empresa representada por deuda financiera, capital preferente y capital contable (el capital contable consta del capital social, el superávit de capital y las actividades retenidas). La estructura de capital es distinta de la estructura financiera porque esta última incluye también el pasivo a corto plazo y las ventas de reserva. La estructura de capital debe calcularse con base en el valor de mercado de la firma. EV enterprise value: Palabra que en español significa valor de la firma y no es más que el monto de los recursos invertidos internamente en un negocio. Se define como: EV = Precio x Acciones en Circulación + Deuda Financiera Evaluación de múltiples objetivos e intangibles. Situación en la cual se trata de involucrar en el análisis o evaluación de alternativas, elementos que no han sido incluidos en el cálculo de Valor Presente Neto. Se puede utilizar una metodología de ponderación de factores y calificación. Las ponderaciones deben ser verificadas para consistencia interna. F Flujo de caja convencional. Cuando los egresos están seguidos sólo de ingresos o viceversa. En este caso se espera una sola Tasa Interna de Rentabilidad (TIR). Flujo de Tesorería (FT). Estado financiero que trata de determinar el estado de liquidez de la organización o del proyecto, o sea la cantidad de dinero con que se cuenta en un momento dado. Flujo de caja del accionista (FCA). Consiste en todos los ingresos y egresos que reciben o asumen los accionistas de un proyecto o empresa. Con este flujo se puede estimar el valor de una firma o proyecto para un eventual comprador. Flujo de caja de la deuda (FCD: Consiste en todos los ingresos y egresos que reciben o asumen los dueños de la deuda de un proyecto o empresa. Con este flujo se puede estimar el valor de mercado de la deuda en caso d que sea una deuda pública o que se negocia en bolsa, como los bonos. Flujo de caja libre (FCL). Relación de ingresos y egresos en el tiempo que se usa para determinar la conveniencia o no de una alternativa proyecto de inversión. No todos los movimientos de dinero se incluyen en este Flujo de Caja Libre de un proyecto. Cuando se calcula a partir del Estado de pérdidas y ganancias, no entran en su conformación los siguientes renglones: aportes de capital, préstamos recibidos, pagos de préstamos, pagos de intereses (y su equivalente en el pago de arriendo), ahorros en impuestos por intereses y utilidades o dividendos pagados. Es lo que reciben efectivamente los dueños del capital (deuda y patrimonio) ajustado por los ahorros en impuestos. Flujo de caja no convencional. Cuando los egresos están seguidos de ingresos y después de egresos otra vez y así sucesivamente, o viceversa. En este caso se puede esperar varias Tasas Internas de Rentabilidad (TIR). Fórmulas de interés o factores de conversión. Relación aritmética entre sumas de dinero que permiten hallar la equivalencia entre ellas. La relación fundamental es P=F/(1+i)n o F=P(1+i)n. I Incertidumbre. Se llama incertidumbre a la situación de desconocimiento de los hechos futuros. En un significado más especial y en el contexto del conocimiento que se tiene sobre los eventos futuros y sus probabilidades, se dice que hay una situación bajo incertidumbre 404 cuando se pueden conocer los eventos futuros posibles, pero no se sabe nada acerca de la distribución de probabilidad de los eventos; esto es, que no se conocen las probabilidades asociadas a cada evento. Índice bursátil: Se define como el indicador bursátil del mercado ordinario de las bolsas de valores […]. Refleja las fluctuaciones que por efectos de oferta y demanda o por factores externos del mercado, sufren los precios de las acciones. Es el instrumento más representativo, ágil y oportuno para evaluar la evolución y tendencia del mercado accionario. Cualquier variación de su nivel es el fiel sinónimo del comportamiento de este segmento del mercado, explicando con su aumento las tendencias alcistas en los precios de las acciones y, en forma contraria, con su reducción la tendencia hacia la baja de los mismos. Índice que mide el comportamiento promedio de un mercado accionario. Herramienta utilizada para interpretar el comportamiento de los precios de las acciones o del valor de las empresas. Es una serie cronológica de números que indican la variación relativa de los precios de un conjunto de acciones que se cotizan en bolsa, en la que el precio de cada acción es ponderado de acuerdo con su importancia; se usa como referencia un valor unitario llamado base definido para una fecha dada. Por tanto, el valor del índice en otra fecha cualquiera mostrara una variación promedio (Aumento o disminución) de un conjunto de precios en un mercado bursátil, con respecto a la fecha inicial de acciones cotizadas. La comparación de los valores del índice de dos fechas cuales quiera será también significativa de la variación promedio de los precios de entre esas dos fechas. Es entonces. Un índice que mide la rentabilidad promedio del mercado y se conoce como Rm o rentabilidad del mercado. Es un buen indicador del estado de la economía en algunos de sus diferentes sectores. Índice de precios al consumidor (IPC): Variación que entre un mes y otro presentan los precios de bienes y servicios de consumo final correspondientes a una canasta típica, donde se incluyen los servicios educativos, de salud, de alimentos y combustible, entre otros. Índice de tasa de cambio real (ITCR): Medida más amplia que la tasa de cambio de la moneda local en relación con una canasta de monedas de otros países y sus respectivas inflaciones o devaluaciones. Un ITCR que sea igual a cien (100), indica que la moneda local de un país no está devaluada ni revaluada en comparación con otras monedas internacionales. Índices financieros o razones financieras: Herramientas utilizadas para la interpretación de los estados de resultados de las empresas, con el fin de convertir esa información en elementos útiles para sus usuarios. Inflación: Aumento de precios de los bienes de consumo y factores de productividad. En general, la inflación se define como la pérdida de poder adquisitivo de la moneda de un país. Mide el crecimiento del nivel general de precios de la economía. En Colombia, la inflación es calculada mensualmente por el DANE sobre los precios de una canasta básica de bienes y servicios de consumo para familias de ingresos medios y bajos. Con base en éstas se calcula un índice denominado Índice de precios al consumidor (IPC). La inflación corresponde a la variación periódica de ese índice. Subida generalizada de los precios. La inflación en Colombia se mide con el IPC, este índice es una media ponderada, no es la medida exacta de los precios de todos los productos. INT.EFECTIVO(int-nominal; núm. períodos). Función de Excel que permite calcular la tasa de interés efectiva a partir de la tasa de interés nominal y el número de períodos de liquidación. Interés ajustable: Tasa de interés sobre un depósito o un préstamo que es periódicamente actualizada de acuerdo con las fluctuaciones del mercado o de la inflación. 405 Interés simple e interés compuesto, La tasa de interés puede considerarse simple o compuesta. El interés simple ocurre cuando éste se genera únicamente sobre la suma inicial, a diferencia del interés compuesto que genera intereses sobre la suma inicial y sobre aquellos intereses no cancelados que ingresan o se suman al capital inicial. Interés(es): Es el costo que se paga a un tercero por utilizar recursos monetarios de su propiedad. Es la remuneración por el uso del dinero. En general, cantidad que paga un prestatario a un prestamista, calculada en términos del capital a una tasa estipulada por un espacio de tiempo. La suma que se paga o recibe por el uso del capital. Provecho, ganancia, utilidad. Lucro producido por el capital. El interés, I, es la compensación que reciben los individuos, firmas o personas naturales, por el sacrificio en que incurren al ahorrar una suma P. Inversión. Una inversión es cualquier sacrificio de recursos hoy con la esperanza de recibir algún beneficio en el futuro. Inversiones ligadas a fuentes de financiación. Estas son inversiones que reciben financiación para realizar un proyecto en forma exclusiva; esos fondos no pueden ser utilizados en otros proyectos. Por lo general se trata de una financiación subsidiada, esto es, a tasas menores que las de mercado. J Justificación de alternativas. Procedimiento que consiste en determinar si una alternativa es buena o no; si se debe rechazar o no; si es aceptable o no es aceptable. M Margen: Medida que indica la proporción de alguna de las partidas de utilidad (utilidad, bruta, utilidad operacional, utilidad neta) de una compañía, existen margen neto (utilidad neta después de impuestos), márgenes de operación, etc. Método de Hillier. Método propuesto por Frederick S. Hillier para calcular la probabilidad de éxito o fracaso de un proyecto usando el Teorema del Límite Central. Metodología para evaluar alternativas con vidas diferentes. a) Verifique si las alternativas se pueden repetir en el futuro. b) Si se pueden repetir, verifique si al repetirlas se replican exactamente los mismos costos y beneficios. c) Si se replican los mismos costos y beneficios en el futuro, tome la decisión calculando el Costo Anual Equivalente (CAE) o la anualidad equivalente al VPN. d) Si no se replican los mismos costos y beneficios y las alternativas se pueden repetir en el futuro, estime los beneficios y costos futuros durante un período de tiempo igual al mínimo común múltiplo de todas las alternativas que se analizan y calcule el VPN de cada una de ellas. e) Si no se pueden repetir las alternativas en el futuro, calcule el VPN para cada alternativa aunque las vidas de cada una de ellas sean diferentes. La suposición implícita es que los fondos se reinvierten más allá de la vida del proyecto a la tasa de descuento. Métodos de descomposición. Método de pronóstico estadístico que supone que los datos se componen de varios elementos: tendencia, ciclo, estacionalidad y error. La idea consiste en "descomponer" los datos en los tres primeros componentes ya mencionados, proyectar cada uno de ellos y después "recomponerlos" para tener el dato proyectado. Métodos de pronósticos. Métodos estadísticos que permiten hacer proyecciones de datos basadas en datos históricos. No siempre son exactos; mejor, nunca coinciden con los resultados reales porque siempre hay un elemento de error imposible de pronosticar. Métodos heurísticos. Aunque el propósito es estudiar formas de encontrar soluciones óptimas, a veces esto no es posible y se recurrirá a un método heurístico. Estos son procedimientos sistemáticos y lógicos, no arbitrarios y tienen un alto grado de intuición y subjetividad. 406 Conviene aclarar que lo subjetivo es diferente de lo arbitrario: lo primero está basado en información recibida de múltiples maneras por el decisor; lo segundo no tiene fundamento y es caprichoso. Modelo. Simplificación de la realidad por medios gráficos, tridimensionales o matemáticos. Múltiples Tasas Internas de Rentabilidad. Cuando se calcula la Tasa Interna de Rentabilidad (TIR) se puede encontrar más de una TIR. (La TIR es una de las raíces de un polinomio de grado n). Esto puede ocurrir cuando hay cambio de signo en los flujos; por ejemplo, a unos egresos siguen unos ingresos y después más egresos. Este problema se elimina con la Tasa Interna de Rentabilidad (TIR) ponderada. N NPER(tasa;pago;va;vf;tipo). Función de Excel que permite calcular el número de períodos que hace equivalentes sumas negativas con sumas positivas cuando la serie es uniforme. Número de períodos n. Número de períodos que se analizan (año, mes, día, trimestre, n semana, etcétera). Es claro que se trata de períodos iguales. Nombre como parámetro en la función de Excel, nper. P PAGO(i;n;P;F;tipo). Función de Excel que permite calcular el valor de la cuota uniforme equivalente a una suma presente, a una suma futura o a ambas. Paradoja de San Petersburgo. Ejemplo clásico que muestra que la gente no maximiza el valor esperado monetario. Pasivo: Representa las obligaciones totales de la empresa, en el corto plazo o el largo plazo, cuyos beneficiarios son por lo general personas o entidades diferentes a los dueños de la empresa. (Ocasionalmente existen pasivos con los socios o accionistas de la compañía). Encajan dentro de esta definición las obligaciones bancarias, las obligaciones con proveedores, las cuentas por pagar, etc. Patrimonio: Es el valor líquido del total de los bienes de una persona o una empresa. Contablemente es la diferencia entre los activos de una persona, sea natural o jurídica, y los pasivos contraídos con terceros. Equivale a la riqueza neta de la Sociedad. Período de Repago (PR). El período de repago es el tiempo necesario para que el inversionista recupere la cantidad invertida. Período de repago descontado PRT. Este es el tiempo en que el inversionista recupera la suma invertida más intereses. El cálculo de este índice se hace encontrando el número de períodos que se necesitan para hacer el VPN de la inversión igual a cero dada una tasa de interés. Períodos de diferente longitud. Las funciones de Excel trabajan bajo el supuesto que todos los períodos son uniformes; por ejemplo, los meses son todos iguales y febrero es un mes igual a marzo. En la realidad, pueden ocurrir movimientos de dinero en fechas diversas que están separadas por días (5 días, 3 días, 48 días, etcétera). En estos casos las funciones ya conocidas no operan y hay que recurrir a otras funciones como VNA.NO.PER (tasa;valores;fechas) y TIR.NO.PER. (valores; fechas; estimar). Precios constantes. Metodología que pretende eliminar los problemas causados por la inflación cambios de precios y que consiste en no hacer proyecciones de los precios futuros de insumos, bienes y servicios y hacer los cálculos de Valor Presente Neto con una tasa de descuento deflactada o real. Se dice que coincide con el mismo cálculo a precios corrientes (ver precios corrientes), pero en general no es así. Precios corrientes. Metodología que pretende incluir los de la inflación cambios de precios y que consiste en hacer proyecciones de los precios futuros de insumos, bienes y servicios y 407 hacer los cálculos de Valor Presente Neto con una tasa de descuento corriente, no deflactada. Se dice que coincide con el mismo cálculo a precios corrientes (ver precios corrientes), pero en general no es así. Esta es la forma correcta de trabajar la evaluación de un proyecto en condiciones inflacionarias. Prime rate tasa “prime”: En Estados Unidos, es la tasa aplicada por los bancos a los créditos a corto plazo concedidos los clientes de primera fila. La tasa de interés más baja que cobran los bancos comerciales en los EE.UU. a sus mejores y mayores clientes. Otras tasas de interés tales como las de los créditos personales, préstamos para compra de vehículo, y otros préstamos están ligadas a esa tasa. Es la tasa más favorable que cobran los bancos en préstamos de corto plazo a sus mejores clientes. Programación Lineal Entera. Caso especial de la Programación Lineal cuando las variables deben tomar valores enteros. Cuando las variables son enteras y sólo pueden tomar valores de 1 ó 0, entonces se llama Programación Lineal Binaria. Sirven para trabajar selección de proyectos indivisibles. Programación Lineal. Método matemático que permite optimizar una función objetivo, sujeta a varias restricciones. Este método se utiliza para resolver problemas de racionamiento de capital. Punto de equilibrio: Es el nivel que tiene que alcanzar una variable dada para obtener un equilibrio entre ingresos y gastos, sin beneficio ni pérdida. Q Qué pasa si... ("What if") Posibilidad que ofrece la hoja de cálculo electrónica de examinar un resultado variando una variable a la vez. Con esta herramienta se pueden identificar las variables más críticas, en relación con las variaciones en los resultados. R Racionamiento de capital. Situación en la cual una firma enfrenta insuficiencia de recursos para emprender todos los proyectos deseados. Esta restricción puede ocurrir por restricciones internas (decisiones políticas de la firma) o por restricciones externas (escasez de dinero o acceso limitado a fuentes de recursos). Regla de decisión para el método de la Relación Beneficio/Costo. a) si la Relación Beneficio/Costo es mayor que 1, se debe aceptar; b) si la Relación Beneficio/Costo es igual a 1, se debe ser indiferente; c) si la Relación Beneficio/Costo es menor que 1, se debe rechazar. Regla de decisión para el método de la Tasa Interna de Rentabilidad. a) Si la TIR es mayor que la tasa mínima aceptable, se debe aceptar. b) Si la TIR es igual a la tasa mínima aceptable, se debe ser indiferente. c) Si la TIR es menor que la tasa mínima aceptable, se debe rechazar. Regla de decisión para el método del Valor Presente Neto (VPN). a) Si el VPN es mayor que cero se debe aceptar b) Si el VPN es igual a cero se debe ser indiferente c) Si el VPN es menor que cero se debe rechazar. Relación Beneficio/Costo (RB/C). La relación entre los Beneficios y los Costos o Egresos de un proyecto. Los beneficios se definen como el valor presente de los flujos netos de caja, cuando éstos son positivos. Los costos se definen como el valor presente de los flujos netos de caja, cuando éstos son negativos. Relación Beneficio/Costo Ampliada (RB/CA). Método que involucra explícitamente las suposiciones del VPN en el cálculo de la Relación Beneficio Costo. Con este procedimiento se elimina la contradicción entre el VPN y la TIR. 408 Relación Beneficio/Costo Incremental. Método obsoleto para eliminar la contradicción entre VPN y TIR. El cálculo hay que hacerlo por pares de alternativas. Riesgo. Se dice que una situación o decisión es bajo riesgo cuando además de conocerse los eventos, se conoce la distribución de probabilidad de los mismos. Esto es, que se conocen las probabilidades asociadas a cada evento. Riesgo de mercado Market risk. El que no se puede evitar por medio de la diversificación. Es el riesgo que asume quien decide ser empresario. Una forma de medirlo es encontrar la diferencia entre Rm, la rentabilidad del mercado y Rf, la rentabilidad libre de riesgo. S Selección de alternativas de financiación. Metodología que determina la mejor alternativa de financiación para un proyecto deseable. No siempre coincide con la financiación de menor costo. Tiene en cuenta los ahorros en impuestos. Selección de alternativas. Procedimiento que consiste en determinar cuál es el ordenamiento o jerarquización de varias alternativas y que las ordena de mejor a peor. Simulación. Una simulación es una imitación. Metodología que permite examinar el comportamiento de una variable combinando todas las posibilidades de valores de aquellas variables dependientes y que tienen una distribución de probabilidad. Estos se llaman también métodos de Monte Carlo. Un resultado de la aplicación de esta herramienta es el encontrar la probabilidad de éxito o fracaso de un proyecto, dados ciertos parámetros. Solver. Opción de menú de Excel que permite resolver problemas de Programación Lineal. Se encuentra bajo la opción de menú Herramientas. Suma futura F. Suma futura, situada al final del período n. En otros textos usan la letra S. Nombre como parámetro en la función de Excel, VF. Suma presente P. Suma presente, situada al final del período cero. Nombre como parámetro en la función de Excel, VA. Suposiciones implícitas en el método de la Relación Beneficio Costo (RB/C). Los fondos liberados a lo largo de la vida de una alternativa se reinvierten a la misma tasa de descuento. Por ser una medida relativa, no tiene en cuenta el monto de la inversión. Suposiciones implícitas en el método de la Tasa Interna de Rentabilidad (TIR). Los fondos liberados a lo largo de la vida de una alternativa se reinvierten a la misma TIR. Por ser una medida relativa, no tiene en cuenta el monto de la inversión. Suposiciones implícitas en el método del Valor Presente Neto (VPN). Estas suposiciones son: a. Los fondos liberados a lo largo de la vida de una alternativa se reinvierten a la tasa de descuento que se utiliza para calcular el Valor Presente Neto, aún más allá de la vida del proyecto, si el caso incluye alternativas con vidas diferentes. Esta suposición no es otra cosa sino el reconocimiento que quienes reciben los flujos de la firma (accionistas y tenedores de la deuda) reinvierten esos dineros a sus propias tasas de rentabilidad esperadas: Kd para la deuda y Ke para el patrimonio. b. La diferencia entre la suma invertida en una alternativa y el valor de la alternativa más costosa o de la cifra límite de que se disponga, según el caso, se invierte a la tasa de descuento utilizada para calcular el VPN. Esto supone además que la tasa de descuento es la de oportunidad. Supuestos sicológicos para la toma de decisiones. Preferencia: Cuando a un individuo se le presentan dos alternativas A y B, podrá escoger entre ellas o ser indiferente. Transitividad: secuencia de preferencias encadenadas. Preferencia a la recompensa: este supuesto dice que los individuos prefieren más de un bien deseable que menos. 409 T Tabla de amortización. Tabla que indica las sumas totales pagadas, descompuesta en interés y abono o amortización de un préstamo y que permite determinar el saldo al final y al comienzo de cada período. Tasa de cambio fija: Tasa de cambio que se mantiene constante en el tiempo y generalmente está ligada al dólar. La autoridad monetaria o el banco central de cada país son los encargados de mantener fija esta paridad cambiaria. Tasa de cambio flotante: Tasa de cambio cuyo comportamiento se deja totalmente al mercado sin que la autoridad monetaria intervenga para tratar de regular su comportamiento. Tasa de Cambio Representativa del Mercado - TCRM: Relación entre el precio de dos monedas que es determinado por la oferta y la demanda. En otras palabras, es lo que tendría que pagarse en una moneda (peso colombiano, por ejemplo) para adquirir otra moneda (dólar estadounidense, por ejemplo). La TCRM es un indicador económico que revela el nivel diario de la tasa de cambio oficial en el mercado spot de divisas colombiano. Corresponde al promedio aritmético simple de las tasas promedio ponderadas de compra y venta de divisas de las operaciones interbancarias y de transferencias, desarrolladas en las Ciudades de Bogotá D. C. Medellín, Cali y Barranquilla por los intermediarios plenos del mercado que se encuentran autorizados en el estatuto cambiario es decir: Bancos Comerciales, Corporaciones Finacieras F. E. N. y Bancoldex. Tasa de descuento. Tasa de interés que establece la equivalencia entre sumas futuras y presentes. Es la máxima entre el costo de capital y el costo de oportunidad del dinero de la firma. Tasa de equivalencia. La tasa de interés que establece la equivalencia entre una suma futura y una suma presente se llama tasa de equivalencia, tasa de descuento (discount rate o hurdle rate, en inglés) o tasa de rentabilidad mínima aceptable. Tasa de interés anticipada. Tasa de interés que se liquida al comienzo del período. Tasa de interés continua. Es la tasa de interés efectiva cuando el número de períodos de liquidación es infinito. Tasa de interés efectiva. Es la tasa de interés que resulta cuando se liquida una tasa de interés nominal en períodos menores al estipulado inicialmente para ella. Es una tasa de interés equivalente a la nominal liquidada en períodos inferiores (más cortos) que el estipulado para la tasa nominal. Tasa de interés en moneda extranjera: Tasa de interés equivalente en moneda local a la que se obtendría en el extranjero, teniendo en cuenta los efectos devaluacionistas o revaluacionistas. Tasa de interés i. Tasa de interés, expresada en porcentaje por unidad de tiempo (año, mes, día, trimestre, semana, etcétera). Este interés debe ser estipulado por unidad de tiempo igual al período indicado en n. Se supone interés compuesto. Nombre como parámetro en la función de Excel, tasa. Tasa de interés libre de riesgo, Rf: No presenta ningún riesgo para los inversionistas. Un ejemplo de ella es la que otorgan en Colombia los Títulos de Tesorería (TES) del Gobierno o la de los Bonos del Tesoro de Estados Unidos. Tasa de interés nominal. Tasa de interés nominal es una tasa de interés que se estipula para un determinado período por ejemplo, un año y que es liquidable en forma fraccionada, en lapsos iguales o inferiores al indicado inicialmente; esta liquidación se realiza con la tasa determinada para ese período menor y se llama tasa de interés periódica. Tasa de interés periódica. Tasa de interés asociada a un período menor que el estipulado para la tasa de interés nominal y que sirve para calcular el monto del interés a pagar o recibir. Tasa de interés real: Tasa de interés que tiene descontado el efecto de la inflación. 410 Tasa de interés vencida. Tasa de interés que se liquida al final del período. Tasa de interés: Es la expresión porcentual del interés aplicado sobre un capital. Las tasas de interés pueden estar expresadas en términos nominales o efectivos. Las nominales son aquellas en que el pago de intereses no se capitaliza, mientras que las efectivas corresponden a las tasas de intereses anuales equivalentes a la capitalización de los intereses periódicos, bien sea anticipadas o vencidas. Tasa de oportunidad financiera. La menor tasa de interés entre varias alternativas de inversión. Se utiliza para calcular la desventaja financiera. Tasa Interna de Rentabilidad (TIR). Todos los ingresos por encima de la inversión, medida en términos porcentuales. Es la tasa de interés que hace equivalentes los ingresos netos con los egresos netos. En Excel se calcula con =TASA(n;C;P;F;tipo;i semilla) cuando se trata de calcular la tasa de interés, a partir de una serie uniforme C o una suma futura F o la combinación de ambas y una suma P. =TIR(rango;i semilla) cuando se trata de un flujo de caja libre no uniforme. Tasa Interna de Rentabilidad Incremental. Método obsoleto para eliminar la contradicción entre VPN y TIR. Consiste en calcular la TIR del flujo que resulte de restar el flujo de caja de una alternativa de otra; si la TIR incremental es mayor que la tasa de descuento, entonces la alternativa de la cual se restó la otra, es buena. Por ejemplo, si TIRA-B es mayor que la tasa de descuento, entonces se justifica invertir una suma extra en A, por lo tanto A es mejor que B. Sirve para detectar cuál es la tasa de interés en la cual la decisión de escogencia entre dos alternativas mutuamente excluyentes, se cambia. El cálculo hay que hacerlo por pares de alternativas. Tasa Interna de Rentabilidad Ponderada (TIRP). Método que involucra explícitamente las suposiciones del VPN en el cálculo de rentabilidad. Con este procedimiento se elimina la contradicción entre el VPN y la TIR; así mismo, sirve para eliminar el problema de las múltiples TIR. TASA(n;C;P;F;tipo;i semilla). Función de Excel que permite calcular la tasa de interés que hace equivalentes sumas negativas con sumas positivas cuando la serie es uniforme. TASA.NOMINAL(tasa de interés efectiva;num. períodos). Función de Excel que permite calcular la tasa de interés nominal a partir de la tasa de interés efectiva y el número de períodos de liquidación. Tasas de interés equivalentes. Tasas de interés que son equivalentes entre sí y que tienen en cuenta la forma de liquidación: anticipada, vencida, nominal o efectiva. Se dice que cada tasa nominal o periódica tiene una tasa de interés efectiva equivalente. Tasas de interés no uniformes. Cuando las tasas de interés cambian como ocurre en la realidad de período a período, entonces las funciones financieras de Excel VA, VNA, VF y PAGO no pueden ser utilizadas. Es necesario trabajar con operaciones aritméticas de Excel. Teoría de la utilidad cardinal. Teoría propuesta por Von Neuman y Morgersten en los años 40, para explicar por qué la gente no se guía por el valor esperado monetario. La gente, dice la teoría, trata de maximizar el valor esperado de algún tipo de utilidad y no el valor esperado monetario. Véase Valor esperado monetario. Tipo de cambio fijo: Tipo de cambio entre dos divisas fijado por la autoridad monetaria central como fruto de un compromiso legal de la misma. Tipo de cambio flexible: Tipo de cambio entre dos divisas que puede fluctuar libremente de acuerdo con la oferta y la demanda del mercado. Tipo de cambio: Precio relativo de las monedas. Precio de la moneda de un país expresado en términos de la moneda de otro país. 411 TIR(rango;i semilla). Función de Excel que permite calcular la tasa de interés que hace equivalentes sumas negativas con sumas positivas cuando la serie no es uniforme. TIR.NO.PER.(valores;fechas;estimar). Función de Excel que permite calcular la Tasa Interna de Rentabilidad (TIR) cuando los movimientos de dinero ocurren a intervalos no uniformes. El resultado es una tasa de interés anual. Títulos de tesorería TES: En Colombia son los títulos de deuda pública emitidos por la Tesorería General de la Nación (en pesos, en UVR´s - Unidades de Valor Real Constante - o en pesos ligados a la TRM) que son subastados por el Banco de la República. Se caracterizan por ser una de las mayores fuentes de financiación del Gobierno. Títulos de tesorería primarios: TES ofrecidos en la primera subasta. V VA(i;n;C;F;tipo). Función de Excel que permite calcular el valor en período cero equivalente a una serie uniforme, a una suma futura o a ambas. Valor de mercado: Es el valor presenta de los flujos de caja libre descontados al CPPC. Como ciertos parámetros del CPPC dependen del valor de mercado surge una circularidad. Valor Económico Agregado (VEA). El EVA es una medida del valor que agrega un proyecto a la firma o el valor que genera la firma en un período de tiempo. Tiene en cuenta que esa generación de valor debe resultar después de que se ha recuperado lo correspondiente a la inversión y a la remuneración que deben recibir los que prestan el dinero (intereses) y los que aportan el capital (rendimiento de los accionistas). Recuérdese la definición del Valor Presente Neto. Indicador que sirve para controlar la generación de valor (Valor Presente Neto). Se calcula así: Valor Económico Agregado igual a Utilidad antes de intereses e impuestos menos Costo de capital promedio x Valor total de los activos del período anterior. Valor en libros (Book Value, en inglés): Valor de un activo en los libros de contabilidad de una compañía. En ciertas ocasiones el valor en libros de un activo puede ser diferente de su valor real. El valor neto en libros del patrimonio de los accionistas de una firma es la diferencia entre los activos y los pasivos. Incluye los activos tangibles e intangibles y a menudo se expresa en valores por acción. Usualmente el precio de mercado de la acción está por encima del valor en libros de esa acción. Valor esperado monetario (VEM). Es el valor esperado en dinero de los diferentes resultados de una lotería o situación bajo riesgo, con probabilidades establecidas. Valor Presente (VP) El valor presente de un ingreso de dinero en el futuro, es aquella cantidad que se debe entregar o invertir hoy para asegurar esa misma suma de dinero en el futuro. Esta suma presente es equivalente al flujo de dinero que se espera recibir en el futuro. En Excel: =VA(i;n;C;F;tipo) cuando se trata de convertir una serie uniforme C o una suma futura F o la combinación de ambas. = VNA(i;rango) cuando se trata de un flujo de caja libre no uniforme. En este caso hay que tener en cuenta, que el rango debe iniciarse con la celda correspondiente al período 1 y el valor calculado estará expresado en pesos del período 0. También llamado valor actual. Es el valor actual de unos flujos de fondos futuros, obtenidos mediante su descuento. En otras palabras, es la cantidad de dinero que se necesitaría invertir hoy para obtener dichas cantidades en el futuro. Valor Presente Neto (VPN). El Valor Presente Neto mide el remanente en pesos de hoy, después de descontar la inversión (o el "préstamo" que le hace el inversionista al proyecto) y el "interés" (calculado a la tasa de descuento) que debe "devolver" el proyecto al 412 inversionista. En otras palabras, es el monto por el cual aumenta la riqueza del decisor (individuo o firma) después de haber llevado a cabo la alternativa que se estudia. El VPN, por lo tanto, permite establecer mecanismos que aumenten o maximicen el valor de la firma. Todo esto implica que a mayor tasa de descuento, menor será el VPN. En Excel: = VA (i;n;C;F;tipo)-P cuando se trata de calcular el VPN de una serie uniforme C o una suma futura F o la combinación de ambas con una inversión P en el período 0. = VNA (i;rango)-P cuando se trata de un flujo de caja libre no uniforme, que es el producto de una inversión P en el período 0. En este caso hay que tener en cuenta que el rango debe iniciarse con la celda correspondiente al período 1 y el valor calculado estará expresado en pesos del período 0, por lo tanto, se puede restar el valor de P, para obtener el VPN. Este método comienza por escoger una tasa de descuento apropiada y emplea la diferencia para aplicársela a pagos futuros e ingresos y compara este valor con el costo actual de compra, para cada alternativa. Es mejor que el método de la tasa interna de retorno cuando se trata de clasificar alternativas, pero la escogencia de la tasa de descuento es debatible. Método por el cual se evalúan propuestas de inversión considerando el valor del dinero sobre el tiempo. Este método toma en cuenta todos los costos y beneficios de un proyecto y determina el costo o beneficio de cada proyecto. Valor Presente Neto ajustado VPNA. Metodología propuesta por algunos autores para incluir lo que se llaman externalidades. Por ejemplo, tasas de interés subsidiadas, exenciones de impuestos, ahorros en impuestos, etcétera. Muchas de estas externalidades se pueden incluir en forma directa en el VPN, en muchos casos por medio de un ajuste a la tasa de descuento. Tiene la ventaja de mostrar el valor en dinero de esas externalidades. Hay consenso en que es una mejor forma de incluir esos efectos que hacerlo con la tasa de descuento. Ventaja fiscal o ventaja tributaria., escudo fiscal, ver ahorro en impuestos VF(i;n;C;P;tipo). Función de Excel que permite calcular el valor futuro de una suma presente, de una serie uniforme de cuotas o de ambos. VF.PLAN(P,rango de tasas de interés). Función de Excel que permite calcular el valor futuro de una suma presente cuando hay tasas de interés que cambian de período a período. VNA(i;rango). Función de Excel que permite calcular una suma presente equivalente a flujo de caja libre no uniforme. VNA.NO.PER(tasa;valores;fechas). Función de Excel que permite calcular el valor Presente neto (VPN) cuando los movimientos de dinero ocurren a intervalos no uniformes. VPN/PR. Es un índice que tiene en cuenta el Valor Presente Neto y el Período de Repago. Este índice favorece las alternativas con mayor VPN y menor PR. VPN/PRT. Es un índice que tiene en cuenta el Valor Presente Neto y el Período de Repago descontado, PRT. Este índice favorece las alternativas con mayor VPN y menor PRT. W Weighted Average Cost of Capital (WACC). Ver costo promedio ponderado del capital CPPC. 413