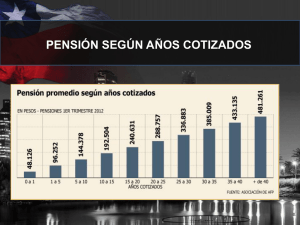

el sistema pensional en colombia: retos y alternativas

Anuncio