MP3 Liquidez, Solvencia y Rentabilidad

Anuncio

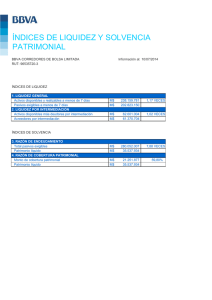

Inscrita en el Registro Mercantil de Sevilla: Tomo 1.601. Hoja SE-9 581, Folio 119 – C.I.F. A-41/555749 Micropíldora 3: Liquidez, Solvencia y Rentabilidad ÍNDICE Inscrita en el Registro Mercantil de Sevilla: Tomo 1.601. Hoja SE-9 581, Folio 119 – C.I.F. A-41/555749 MC 03 – LIQUIDEZ, SOLVENCIA Y REBTABILIDAD 1. El balance final. 2. Liquidez, solvencia y rentabilidad. 2 Inscrita en el Registro Mercantil de Sevilla: Tomo 1.601. Hoja SE-9 581, Folio 119 – C.I.F. A-41/555749 1.- El balance final Hasta ahora, en el caso práctico que venimos desarrollando en el curso, hemos calculado el balance inicial de la empresa (a principios del ejercicio), la cuenta de resultados del primer periodo y el presupuesto de tesorería (cash flow real) para los 12 primeros meses de vida del proyecto. El siguiente paso es calcular el balance de final del periodo. Una vez tengamos este balance final podremos compararlo con el inicial y ver si la situación ha mejorado en lo que respecta a liquidez y solvencia, qué partidas han cambiado… En este punto vamos a ver cómo se puede calcular el balance final. Para calcularlo, haremos lo siguiente: partiremos del balance final y a éste le realizaremos una serie de ajustes para hallar el final. Estos ajustes que debemos realizar son los siguientes: 1.- en el activo no corriente, todo permanecerá igual pero, al final del todo incluiremos la amortización acumulada (es decir, lo que se ha desgastado dicho activo no corriente este año). Dicha amortización irá restando en nuestro balance final. 2.- en el activo corriente hemos de hacer varios ajustes: a.- primero, cambiaremos los valores que tenemos en las existencias de materias primas, productos en curso y productos terminados. Quitaremos los valores iniciales que aparecían en el balance de primeros de año y pondremos las existencias finales (lo que sobra en los almacenes a final de año). b.- segundo, en la cuenta de clientes, quitaremos el saldo inicial del periodo y pondremos lo que a final de año nos deben los clientes por ventas que se han hecho y no se han cobrado. Este importe podemos encontrarlo en el presupuesto de tesorería. Es la parte de las ventas que no se ha cobrado este año y que “se sale” del presupuesto teniendo que meterlo en el del año que viene. Este importe tiene que llevar IVA. c.- tercero, las partidas que tengamos en el balance inicial como deudores (es decir, los que nos deben dinero y nos deben pagar en menos de 12 meses) desaparecen porque, si no se dice nada en contra, se supone se han cobrado. b.- la tesorería, de momento, la dejamos en blanco. Más tarde indicaremos qué importe hay que poner. 3 3.- en el patrimonio neto hay que hacer un cambio: hay que incluir en la partida “Resultado del ejercicio” el importe relativo al Beneficio Neto (última partida de la cuenta de resultados). Inscrita en el Registro Mercantil de Sevilla: Tomo 1.601. Hoja SE-9 581, Folio 119 – C.I.F. A-41/555749 4.- en el pasivo no corriente y corriente hay que hacer los siguientes ajustes: a.- el préstamo que tenemos en el balance inicial refleja lo que la empresa debía al banco a primeros de año. Dado que estamos a final de año y se ha amortizado una parte del préstamo, habrá que reflejar lo que en este momento se debe. Es decir, hay que quitar en la parte no corriente lo que se ha pagado este año y que, por tanto, ya no se debe al banco. b.- en los proveedores tenemos que hacer lo mismo que con los clientes. Habrá que suponer que lo que se debía a primeros de año se ha pagado y que ahora esta partida tiene que reflejar lo que se le debe actualmente. Esta cantidad que se debe actualmente será lo que se ha comprado este año y no se ha pagado y podemos encontrarla en el presupuesto de tesorería como aquella cantidad que “se sale” de nuestro presupuesto anual porque se va a pagar el año que viene. También incluye IVA. c.- por último, se supone que al resto de acreedores que aparecían en el pasivo corriente inicial se les ha pagado por lo que esa partida aparece a 0 salvo que la empresa haya incurrido durante el año en alguna deuda de estas características y no la haya pagado. Con todos estos ajustes, si sumamos todo el activo por un lado y el patrimonio neto y el pasivo por otro, veremos que el balance no está cuadrado. Para cuadrarlo, usaremos la cuenta de tesorería. Es decir, en tesorería, pondremos el importe necesario para que el balance cuadre. Si el presupuesto de tesorería que hicimos en la MC anterior y los ajustes que hemos hecho en el balance son correctos, el importe a poner en la cuenta de tesorería del balance final ha de coincidir con el saldo final del presupuesto de tesorería. 2.- Liquidez, solvencia y rentabilidad. En esta parte de la MC vamos a usar la información que tenemos en los balances y cuentas de resultados de nuestra empresa para sacar conclusiones acerca de la situación de liquidez, solvencia y rentabilidad en la que se encuentra nuestro proyecto. 4 Lo primero que haremos será definir los conceptos de liquidez, solvencia y rentabilidad para, posteriormente, ver cómo se calculan una serie de indicadores que nos darán información acerca de la situación en la que se encuentra nuestra empresa. Inscrita en el Registro Mercantil de Sevilla: Tomo 1.601. Hoja SE-9 581, Folio 119 – C.I.F. A-41/555749 Liquidez Decimos que una empresa está en una buena situación de liquidez cuando es capaz de hacer frente a sus pagos a corto plazo. Es decir, si esta noche voy a salir con los amigos y sé que el menú cuesta 10€ y yo llevo en el bolsillo 12€, se puede decir que no tengo problemas de liquidez. Este concepto no es la primera vez que aparece en el curso. Estuvimos hablando de él cuando definíamos el fondo de maniobra. Pues bien, aquí haremos referencia de nuevo a ese FM. Dado que e pasivo corriente refleja las deudas a las que la empresa debe hacer frente de aquí a un año y el activo corriente refleja los activos que, de aquí a un año, se van a convertir en dinero, diremos que una empresa se encuentra en una buena situación de liquidez cuando su Ac es mayor que su Pc. Es decir, cuando su FM es positivo. Como también comentamos en la MP 2, tampoco era conveniente que la empresa tuviera un FM muy alto dado que eso daría lugar a tener problemas de rentabilidad. Por eso estudiamos la manera de calcular el FMN (lo que denominamos “su peso ideal”. Por tanto, como conclusión, la mejor manera de estudiar la liquidez de una empresa es comparar su FMN (que vimos cómo se calculaba en la MP anterior) con su FMR (fondo de maniobra real). Esto es, comparar su peso ideal con su peso real. Además, si a esto le unimos un presupuesto de tesorería para los próximos meses, habremos hecho un estudio perfecto de la liquidez. No obstante, de manera preliminar y de una manera sencilla, se puede hacer una primera aproximación a la situación de liquidez de una empresa estudiando una serie de ratios básicos como los que se muestran a continuación: 1.- Ratio general de liquidez: se calcula como Ac / Pc y debe ser mayor que 1. Si este ratio fuera igual a 1 querrá decir que el fondote maniobra es 0 y esto no interesa. Si el ratio fuera menos a 1, querrá decir que el FM es menor que 0 y eso, como norma general, tampoco interesa. Por tanto, este ratio debe ser 5 Inscrita en el Registro Mercantil de Sevilla: Tomo 1.601. Hoja SE-9 581, Folio 119 – C.I.F. A-41/555749 superior a 1 pero tampoco muy grande (porque indicaría que el FM es demasiado grande y eso daría lugar a problemas de rentabilidad como vimos MC anteriores). 1,15 – 1,20 pueden ser valores interesantes para este ratio. 2.- Ratio ácido: se calcula como Tesorería / Pc y debe estar, como norma general (dependiendo, lógicamente, del tipo de empresa) sobre 0,10 y 0,15. Indica el porcentaje de pasivo corriente (deudas a pagar de aquí a un año) al que podemos hacer frente con lo que tenemos hoy en tesorería. 3.- Cálculo del FM que sabemos que de halla como Ac – Pc. Como ya se ha dicho, este FM debe ser mayor que 0 como norma general. Solvencia Decimos que una empresa está en una buena situación de solvencia cuando es capaz de hacer frente a sus pagos a largo plazo plazo. Nótese que es un concepto diferente al de liquidez. Hemos dicho antes que una persona que vaya a salir a cenar con los amigos un menú de 10€ y que lleve en el bolsillo 12€ tendrá una buena situación de liquidez. Ahora bien, puede ser que esta persona no tenga más en su vida que esos 12€. Puede que no tenga vivienda en propiedad, ningún tipo de coche, nada de dinero en el banco… Es decir, una persona que solo tiene 12€, que no tiene ni trabajo sería una persona a la que un banco no le prestaría nada porque no tiene la garantía de que se lo devuelvan a largo plazo. Estaríamos hablando de una persona con liquidez a corto plazo para salir a cenar pero sin solvencia. También puede existir el caso de la empresa que tiene terrenos, construcciones, maquinaria… y un activo importante en definitiva pero que tiene la tesorería a 0 y no tiene capacidad para pagar este mes a los trabajadores. Estaríamos hablando de una empresa con mucha solvencia pero sin liquidez a corto plazo. Por tanto, no debemos confundir liquidez con solvencia porque una no va siempre de la mano de la otra. Eso sí, también encontramos empresas que gozan de una buena situación de liquidez y solvencia y de empresas que no tienen ni una ni otra. Para ver la situación de solvencia de una entidad tendremos que fijarnos nuevamente en su balance. Las deudas a las que la empresa ha de hacer frente a largo plazo están formadas por su pasivo corriente y su pasivo no corriente. Por otro lado, los activos de los que la empresa dispone a largo plazo para hacer frente a esas deudas son los formados por el activo corriente y el no 6 Inscrita en el Registro Mercantil de Sevilla: Tomo 1.601. Hoja SE-9 581, Folio 119 – C.I.F. A-41/555749 corriente (es decir, por su activo total). De esta manera, para evaluar la situación de solvencia de una empresa, compararemos el activo total con su pasivo total (pasivo corriente más pasivo no corriente). En este caso no hablaremos de un colchón llamado fondo de maniobra pero, si representáramos gráficamente un balance, nos daríamos cuenta de que para tener una buena solvencia es bueno que el At sea superior al Pt. Mientras más diferencia haya entre ellos, mejor será la situación de solvencia de la empresa. Ahora bien, si nos fijamos en lo que estamos comentando, decimos que interesa que el At sea mayor que el Pt y que esa diferencia sea lo más amplia posible. Esto es lo mismo que decir que nos interesan empresas en las que el patrimonio neto sea lo más grande posible. Es decir, desde el punto de vista de la solvencia interesan empresas cuyo PN sea grande, mucho más grande que el Pt. Mientras más grande sea el PN, menor será el Pt y, por tanto, mayor será la diferencia entre el At y el Pt. Como conclusión, una empresa será más solvente mientras mayor sea su PN y, por tanto, menor sea su Pt. Es decir, una empresa será más solvente mientras menos recursos ajenos tenga en su balance (deudas con bancos, proveedores…) y de más recursos propios disfrute (capital social aportado por los socios, reservas generadas…). Si lo trasladamos al caso de una economía doméstica, una familia que compró su vivienda de 100.000€ (que no deja de ser un activo) y pagó la mitad con sus ahorros y sólo pidió al banco los otros 50.000€ será más solvente que el vecino que pidió el 80% al banco y sólo tenía ahorrados 20.000€. Por tanto, una familia o una empresa es más solvente en la medida en que está menos endeudada o apalancada. Mientras menos recursos ajenos debamos a terceros y más recursos propios tengamos, más solventes seremos. Esto podemos estudiarlo a través de dos ratios realmente sencillos: 1.- Ratio de nivel de apalancamiento: Pt / (Pt + PN). Indica el peso que tienen los recursos ajenos sobre la columna total de Pt y PN. Indica, por tanto, el nivel de endeudamiento o de apalancamiento. Mientras mayor sea este ratio, más endeudada estará la empresa y, por tanto, menos solvente será. 2.- Ratio de nivel de recursos propios: PN / (Pt + PN). Indica justo lo contrario que el anterior: el peso que tienen los recursos propios sobre la columna total de Pt y PN. Mientras mayor sea este ratio, menos endeudada estará la empresa y, por tanto, más solvente será. 7 Inscrita en el Registro Mercantil de Sevilla: Tomo 1.601. Hoja SE-9 581, Folio 119 – C.I.F. A-41/555749 Ni que decir tiene que los dos ratios anteriores han de sumar 1. Por tener una referencia (tenga en cuenta que esto depende de numerosas variables), entenderemos que una empresa está demasiado apalancada o que sus niveles de solvencia empiezan a peligrar cuando el nivel de endeudamiento pasa del 65%. No obstante, interesa estudiar la evolución de estas magnitudes en el tiempo, es decir, cuál es la tendencia que tienen. Rentabilidad La última magnitud que vamos a estudiar en esta MC es la rentabilidad. Vamos a definir rentabilidad como la medida en que nuestra empresa o proyecto es capaz de generar beneficios. No podemos olvidar que, desde un punto de vista puramente económico, el fin primordial de la empresa es maximizar la rentabilidad de los capitales invertidos en ella. Es decir, el objetivo de la empresa o de un proyecto en concreto es ganar dinero y la rentabilidad es un indicador de cuánto dinero se gana. En principio vamos a definir rentabilidad como la relación existente entre los beneficios obtenidos y los recursos que han sido necesarios para obtenerlos. Vamos a distinguir dos tipos de rentabilidad: 1.- Rentabilidad económica (RE): se trata de la rentabilidad que la empresa obtiene de sus activos. Lo explicaremos con un ejemplo sencillo: supongamos dos fruterías que están frente a frente en una calle donde hay más comercios. Estas dos fruterías han tenido en el último año un beneficio (BAIT) de 50.000€. En principio, podemos decir que las dos han ganado lo mismo. Ahora bien, para ganar ese dinero, la frutería A tiene unos activos (local en propiedad, mobiliario, maquinaria de aire acondicionado, existencias…) de 100.000€ mientras que la frutería B tiene un activo total de 75.000€. Esto supondría que la frutería B ha ganado lo mismo con menos inversión. Por tanto, es más rentable. Por tanto, el objetivo de una empresa, desde el punto de vista de la RE consiste en ganar lo máximo invirtiendo lo mínimo. Es muy importante tener en cuenta que invertir es sinónimo de arriesgar. Cuando una empresa compra maquinaria específica, utillaje, instalaciones, mobiliario, existencias… corre el riesgo de que, si el negocio va mal, tenga que cerrar y se encuentre con una serie de activos a los que no puede dar salida (porque están antiguos, porque están usados o porque son muy específicos). 8 Inscrita en el Registro Mercantil de Sevilla: Tomo 1.601. Hoja SE-9 581, Folio 119 – C.I.F. A-41/555749 Por tanto, las empresas tienen que estar muy seguras de que invierten en los activos justos y necesarios para obtener el beneficio deseado. No se trata de invertir por invertir. Piense por ejemplo en la rentabilidad que tiene una empresa que vende por Internet y cuya única inversión es una página web de, por ejemplo, 500€. No tiene instalaciones ni mobiliario ni nada de nada. Sólo un ordenador portátil que el socio fundador aportó valorado en otros 500€. Si este negocio funciona y los pedidos llegan, la rentabilidad será alta. Ya no tanto porque las ventas sean más o menos altas sino porque la inversión es muy baja. Si a este emprendedor le va mal, lo máximo que habrá perdido serán 500€ (porque el ordenador seguirá siendo suyo). Por tanto, el riesgo es mínimo. Calcularemos la rentabilidad económica como: RE = BAIT / At Por otra parte, hay que decir que esta RE puede ser descompuesta en dos factores multiplicando y dividiendo por las ventas del periodo de la siguiente manera: RE = BAIT / Ventas x Ventas / At Al primer factor, BAIT / Ventas, le llamaremos ROS y al segundo, Ventas / At, le llamaremos ROT. El ROS indica los márgenes con los que trabaja de manera global la empresa. Es decir, compara lo que se vende con el beneficio que se obtiene. Veamos un ejemplo: una empresa que vende 100€ y tiene un beneficio de 20€ tendrá un ROS del 20%. Esto quiere decir que, de cada € que hace de caja, 20 céntimos son de beneficio. Indica por tanto los márgenes que la empresa tiene. Ni que decir tiene que, mientras mayores sean los márgenes de la empresa, mayor será la RE. Por tanto, una empresa con buenos márgenes tendrá una mejor RE. Para mejorar los márgenes, una empresa puede subir los precios o disminuir los costes. El ROT compara lo que la empresa vende con el activo que tiene. Se trata, por tanto, de vender lo máximo con el menos activo posible. Por tanto, el ROT indica en qué manera se está aprovechando el activo. Si, en el ejemplo anterior de las fruterías, las dos venden 500€ al día y una tiene un activo muy superior a la otra, estaremos hablando de que la que menos activo tiene goza de un mayor ROT. Al igual que el ROS, mientras mayor sea el ROT, mayor será la RE. 9 Por tanto, si una empresa quiere mejorar su RE, tendrá que mejorar el ROS, el ROT o los dos. Inscrita en el Registro Mercantil de Sevilla: Tomo 1.601. Hoja SE-9 581, Folio 119 – C.I.F. A-41/555749 2.- Rentabilidad Financiera (RF): se trata de la rentabilidad que es obtenida por los propietarios, por los socios de la empresa. Compara el valor que tiene el patrimonio neto (PN, que es propiedad de los socios) con lo que la empresa ha ganado en un año. Es decir, supongamos que creamos una empresa en la que ponemos entre dos socios la cantidad de 30.000€ que formará el capital social de la misma. Pasado el primer año de funcionamiento, la empresa ha obtenido un beneficio neto (BN) de 3.000€. Pues bien, para el accionista, existirá una rentabilidad financiera del 10%. De esta manera, la RF mide lo que se ha ganado este año con lo que los socios pusieron. Calcularemos la rentabilidad financiera como: RF = BN / PN La RF es un indicador muy usado de cara a la cotización de las empresas en bolsa. Como es lógico, aquellas empresas con buena RF serán más atractivas para los inversores dado que les darán mayores cantidades de beneficios por su inversión. Por tanto, se puede decir que, mientras mayor sea la RF, más contentos estarán los socios de la empresa. Para terminar la MC vamos a comentar dos cuestiones importantes: 1.- existe una relación entre la RE y la RF. Esta relación es algo compleja y no la estudiaremos aquí. Lo que sí hemos de decir (es de sentido común) es que mientras mayor es la RE, mayor es la RF. Esto es, como decimos, bastante lógico. 2.- cuando calculamos RE y RF tomamos datos de la cuenta de resultados y del balance. Cuando tomemos datos del balance, los tomaremos el balance inicial (de primeros de año). 10